来週の相場見通し(6/27~7/1)

米国の最高裁判所が1973年の「ロー対ウエイド判決」を覆し、女性の中絶は憲法で保障された権利という見解を取り下げた。過去50年間、米国はこのロー対ウエイド判決をベースに運用されてきたが、今後は各州の州法に委ねられることになる。市場環境の前に、この中絶問題の重要性を整理しておこう。

1.中絶問題のおさらい

米国はキリスト教が色濃い国であり、1910年の段階では、ほぼ全州で中絶は犯罪とする法律が作られていた。それから長いこと、中絶の権利を求める戦いがあり、ようやく1973年に「ロー対ウエイド判決」において、米国最高裁判所が「女性の中絶権利は憲法で認められている」として、この問題が決着した。以後、50年間に渡り、人工妊娠中絶は、この判決をもとに運用されてきており、北アメリカでは女性の4人に1人は45歳までに一度は中絶を経験していると言われている。

しかし、その後も宗教色の強い南部などの州では、中絶を禁じる州法が成立してきた。今年の5月には、オクラホマ州で実質的に中絶を禁止する全米で最も厳格な州法が可決されている。そうした動きの中で、今年最も注目されてきたのが、2018年にミシシッピ州政府が成立させた「妊娠後、15週経過した場合は、中絶を原則として禁止する」というものだ。ロー対ウエイド判決に照らせば、明らかに違憲に思われるが、5月に最高裁が「合憲」とする草案が流出したのだ。これで米国はパニックとなり、各地で毎週のようにデモが発生してきた。

この最高裁の正式な判決が、今回ついに出たのだ。リークされた草案通り、ミシシッピ州の州法が合憲となり、かつ歴史的なロー対ウエイド判決が覆るという事態になった。

2.中間選挙、政治への影響

今年の秋の中間選挙では、民主党は惨敗する展開が濃厚と言われてきた。ギャラップ調査によれば、バイデン大統領だけでなく、バイデンが任命したパウエルFRB議長や、民主党の議会のリーダーの支持率も大きく低下している。中間選挙は現職の信任投票であり、基本的には苦戦するのだが、今回は足元のインフレによる生活費の高騰を受けて、敗色濃厚だ。

しかし、ロー対ウエイド判決が覆されたなかで、リベラルな価値観を持つ人々は民主党支持で団結すると思われる。中間選挙はもともと50%程度しか投票率が上がらないが、今回はリベラル派の投票で投票率が上がる可能性があり、この中絶問題は、民主党に追い風となる可能性もある。

一方で、共和党においてはトランプ前大統領の待望論が強まるかもしれない。今回、何故ロー対ウエイド判決のような米国の歴史的な判決が覆るリスクが出ているかと言えば、それは現在の最高裁判事が保守派に偏っているからだ。そして、何故偏ったかといえば、トランプ前大統領が保守バリバリで若い判事を3人も誕生させたからだ。ちなみに、共和党支持者が最もトランプ氏を評価するのは、この最高裁判事任命である。米国大統領は2期8年が最長期間であるが、最高裁判事は終身制であり、移民社会で法律が重要な米国では、実は最高裁判事こそが米国という国を形成しているのだ。それだけに、保守派にとっては、トランプ氏の功績は大きいのだ。

3.社会面への影響

当然ながら米国社会の分断は一段と進行する。バイデン大統領は就任演説で「宥和」という言葉をキーワードとしたが、現実的には正反対の方向で進んでいる。ロー対ウエイド判決が覆ったことから、もう明日から15の州では、即座に中絶は犯罪行為となるようだ。最終的には共和党が支配する22~26の州は、中絶を全面的に禁止すると言われている。もちろん、中絶が禁止された州に住む人は、他州に行って中絶を行うことはできるが、そう簡単ではない。何故なら居住州での違法行為を他州で行うのである。風当たりは強まり、居心地は良くないだろう。実際に80年代は中絶を希望する女性や医師に対して嫌がらせや妨害など、様々な事件や犯罪が発生している。

また、ロー対ウエイド判決のような重要な判決が覆るとなると、それはパンドラの箱を開くようなものであり、米国で保守とリベラルがいつも対立する他の問題、文化闘争へも波及するだろう。典型的には、銃を保有する権利やLGBT、同性婚の権利などだ。

私は共和党が強い州から、リベラル派は引っ越しを始める、つまり米国内でリベラル派の大移動が発生するのでは?と考えている。共和党中心の文化圏で暮らすことは難しく、危険だからだ。短期的にはリベラル州の住宅市場は盛り返すかもしれない・・・

4. 株式市場への影響

このような米国社会の急激な変化や分断は、株式市場にはネガティブな材料となるだろう。しかし、市場はもう慣れている。最近の米国は犯罪率も高く、銃規制問題で社会はとっくに分断しており、なおかつこのロー対ウエイド判決もリークされて、サプライズでないことから、株式市場にダイレクトに売り材料とはならない。しかし、こういう社会分断はじわじわと市場の重しとなるだろう。

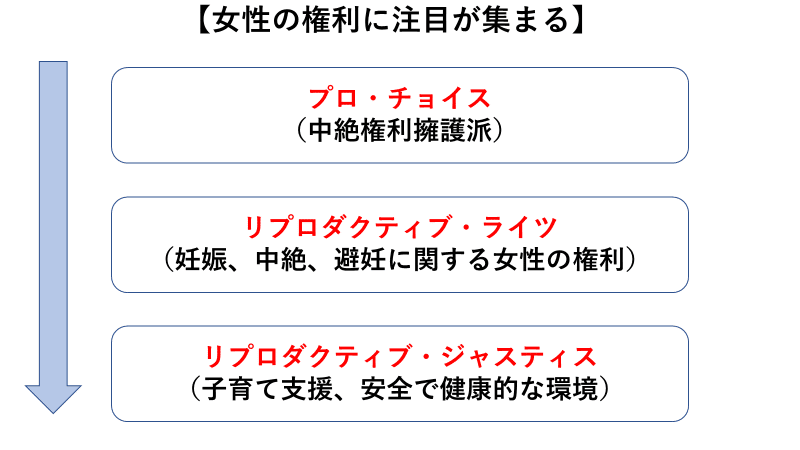

但し、個別のテーマでは投資テーマとなる分野も出てくる。例えば、女性の権利だ。今年はこの中絶問題で社会が揺れる中、改めて「女性の権利」が脚光を浴びると思われる。中絶擁護派をプロチョイスと呼ぶが、時代とともに、女性の権利が拡大し、リプロダクティブ・ライトとなり、昨今では子供を産む、産まないの権利から、子供を安全な環境で育てる権利なども含めた「リプロダクティブ・ジャスティス」にまで進展している。今年は、そこに焦点が当たるだろう。

株のテーマで言えば、フェムテック関連も注目だ。女性とテクノロジーを組み合わせた言葉であるが、フェムテック市場は既に欧米では拡大しており、2027年には6兆円以上の市場に成長すると予想されている。米国ではこのフェムテック市場に大手企業はもとより、スタートアップが参入しているほか、フェムテック専門のベンチャーキャピタルまで、裾野は拡大している。また、フェムテックの対象範囲もどんどん拡大している。

一方で、日本は女性活躍や女性の権利の観点で、欧米に比べて大きく遅れている。人工中絶では飲み薬さえも未だに承認されておらず、現状では高額の手術しか方法がない。国連から日本の旧態依然とした状況は勧告の対象となっているほどだ。それだけに、今後の伸びしろは大きい分野だ。 実際に日本でも動き始めている。2020年はフェムテック元年と呼ばれ、政府においても、フェムテック振興議員連盟が発足した。21年2月には丸紅が参入、3月にはGUも参入した。経産省は2025年における日本への経済効果を約2兆円と試算している。特に今後は更年期の女性に向けたサービスなども期待される分野だ。

実は、このロー対ウエイド判決とフェムテックの話は、5月26日のテレビ東京もモーサテプレミアムの朝活オンラインというネット配信で説明した。番組では、さらに「なでしこ銘柄」等も紹介したので、プレミアム会員の方は是非視聴してほしい。

さて、長くなってしまったので、マーケットの話を始めたい。市場の注目は、引き続き「米国の景気後退」と「市場の流動性」にある。最近では、景気後退やインフレとFRBの金融政策の関係性について、FRBもエコノミストも色々な分析を発表しているが、ここまで高くなったインフレを景気後退に陥ることなく、ソフトランディングさせることは容易ではないという点は共通している。

米国の景気については、以下の経験則が知られている。①失業率が4%以下で景気が持続した事例は1970年以降1度もない。②FRBは過去80年間、景気後退を引き起こさずに、インフレ率を4%以下に引き下げることに成功したことはない。③インフレ率が4%を超え、失業率が5%を下回った時点から、2年以内に景気後退が起こらなかった事例はない。現在の米国のインフレ率は8.6%、失業率は3.6%であり、この全てに該当する。経験則的には、景気後退を回避することは困難だ。

また、マーケットは、FRBの4%弱までのFFレート引上げを行っても、そもそもインフレを抑制できるか疑心暗鬼の状況でもある。ボルカーFRB議長の80年代のインフレ退治は、CPIが14%の際にFFレートを20%まで引き上げ、それでもインフレの鎮静化に3年間も要した。1994年のCPIが3%の時には、グリーンスパンFRB議長はFFレートを6%まで引き上げて対応した。過去のインフレ退治では、インフレ率よりも高い水準にFF金利を引き上げている。今回は繰り返しになるが、インフレ率8.6%のなか、FRBは23年末に4%弱まで利上げをする姿勢を示しているに過ぎない。

市場の流動性も相変わらず低下している。特に債券市場、モーゲージ市場の流動性は著しく低下している。米国債のリスクプレミアムは日々拡大しており、期待インフレ率の低下や、景気後退リスクの上昇の中でも、米長期金利は大きく下がりにくい。近年の米国債市場では、リスクプレミアムが注目されることはなかった。FRBが強力なQEを展開する中、リスクプレミアムはマイナスであったのだ。米国の長期金利は、「FFレートの予想」、「期待インフレ率」、「実質金利」、そして「リスクプレミアム」で決まる。FFレートは、とりあえず市場とFRBのターミナルレートは一致しており、安定している。期待インフレ率も狭い範囲で安定している。実質金利は潜在成長率であるが、これも短期間で変化しない。そうなると、ポイントはリスクプレミアムなのだ。FRBの市場とのコミュニケーションの失敗、インフレ予測を間違えてきたこと、流動性が低下しているなかで、量的引き締めで市場から撤退していること、人々のインフレ予測が上がってきていること、長期金利が3.25%を一時上抜けたことで、債券ファンドの解約等が発生しており、需給が崩れやすい事等により、リスクプレミアムは簡単に下がりそうにない。すなわち、景気後退リスクから短期金利は低下しても、長期金利はリスクプレミアムにより下がりにくいということだ。

米国株はS&P500が弱気相場入りした。過去の弱気相場と比較してみよう。下のチャートは、縦軸が下落率、横軸が底値までにかかった日数である。例えばコロナショックは僅か1か月ほどで35%下落した。一方で一番右のハイテクバブル崩壊時は、2年半も底まで時間がかかったことを示している。

このチャートで、今回の下落は赤い線であるが、それなりに早いスピードで下落してきたことが分かる。重要な点は、今回の弱気相場は○○ショックというような金融ショックを伴っていないことだ。単に、FRBが利上げして、経済をオーバーキルして景気後退になることを先に織り込んでいるだけだ。私は、「予定調和的な景気後退」と名付けている。市場へのインパクトが大きいのは、いつもサプライズやショックであり、予定調和的なものは市場は織り込めるので、あまりインパクトは大きくならない。それが普通だ。今回の下落を、比較するなら1980年の黒い線のボルカー議長によるインフレ退治に近いかもしれない。そうなると、時間軸としては十分でないものの、下落率としては、もう十分に下落したと見ることもできる。もちろん、色々と状況は異なるが、このチャートは、色々と示唆に富むと思われる。

さて、為替市場では、先週末の日銀金融政策決定会合以降、円安トレンドが再開している。日銀の政策変更の期待から一時131円台まで円高が進んでいたが、その後に136円台へと水準を大きく変えた。クロス円も円安トレンドを再開しており、他国がインフレ対応から急速な利上げに動く中、YCC政策を堅持する日本の状況は特殊。岸田首相も、中小企業等への影響を鑑み、現行の金融政策は適切として、日銀を擁護しており、一段と円安が進行する可能性があるだろう。日本では、参院選が開始された。前回の参院選では32ある「1人区」の全てで自民党と野党候補の一騎打ちとなったが、今回の野党共闘は中途半端で11選挙区のみ。与党が勝敗ラインの56議席を獲得するのは容易と思われる。他国の政治リーダーの政権基盤が弱いだけに、日本の安定した政権基盤は日本株買いに繋がりやすい。但し、参院選後には内閣改造、自民党の党役員人事が控えている。「10増10減」という衆院の選挙区割り変更という重要問題もあり、選挙後は自民党内の勢力争いになりやすく、市場の失望を買う恐れがある。また、参院選で自公に加えて国民民主と維新の合計が86議席を超えると、憲法改正の発議に必要な3分の2に達する。岸田政権が憲法改正に取組む場合、海外投資家が日本の変化を好感するか、このような難しい問題に政治パワーが割かれ、成長戦略が頓挫することを警戒するのかは未知数だ。

中東では5月から6月にかけてイラン革命防衛隊の大佐の殺害、地質学者や宇宙技師などの毒殺などの事件が相次いでおり、イラン政府はイスラエルの謀略と断定して報復を誓っている。イスラエルでは、ベネット政権が政権を維持できずに国会解散を発表した。中東における地政学リスクが高まっている点は要注意。ウクライナ危機に加えて、イランとイスラエルの紛争が起これば、リスク資産は暴落する可能性がある。中東関連のニュースには注意しておきたい。

来週は日本では四半期末、米国企業は中間期末となる。株式市場の変動率が高く、債券市場の流動性が低いため、特殊なフローによりマーケットは上下しやすい。JPモルガンのアナリストによれば、こうした特殊なフローで来週の米国株は7%上昇する展開を予想しているとか・・・日本株は5月の最終週から6月の第二週まで海外投資家が日本株を安定的に買い越していた。骨太方針、岸田政権の財政拡張路線を評価したものかもしれないが、6月第3週は米国でS&P500が弱気相場入りして急落したこともあり、日本株はそれまでの買い越しを一気に吐き出すほどの大きな売り越し額となった。

これだけ大きな売りの後なので、徐々に買い戻しも期待できるだろう。来週の予想レンジは、26,300円~27,300円と上方向を予想している。