来週の相場見通し(8/12~8/16)②

1.日本株の状況

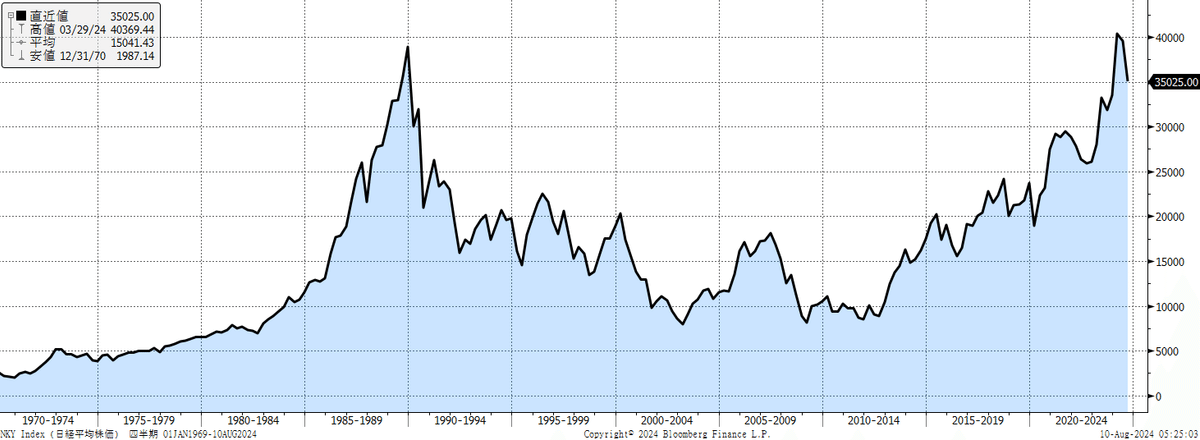

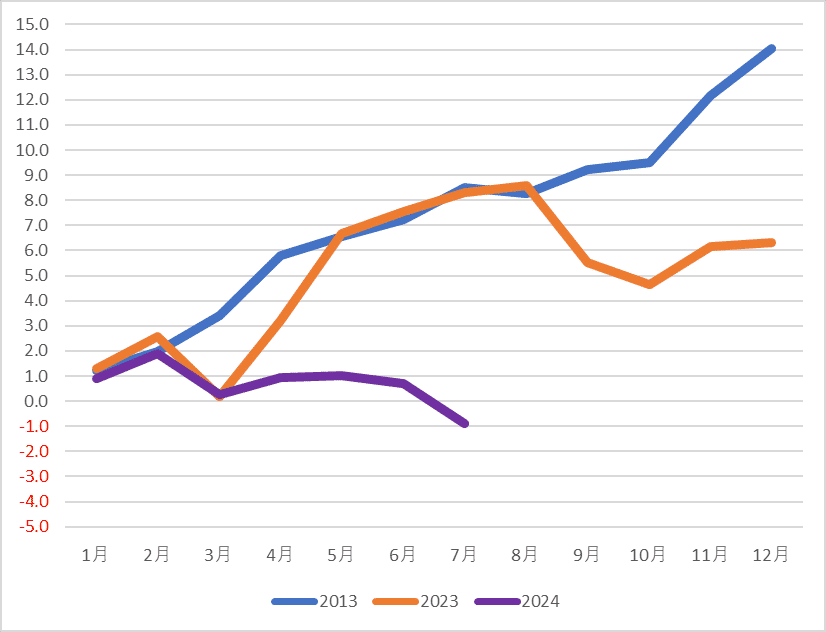

今週の日本株は、歴史的なマーケットとなった。日経平均株価で、1日に4,451円の下落は、もちろん私も初めての体験だ。下のチャートのように、年初から非常に好調に上昇してきたが、7月11日に天井をつけ、8月5日には年初の水準を大きく割り込む急落となった。明らかに普通のマーケットではない。

但し、短期間の下落としては、今回の下げは歴史的であるが、長期の下げはこんなものではない。大事なのはトレンドとしての下げ局面となるかどうかだ。過去の長期のチャートで見ると、1989年のバブル時は38,915円から2年半後の92年6月末には15,951円へと約60%の下落した。2000年のハイテクバブル崩壊時も、4月の20,833円から、3年後の2003年4月には7,607円まで約63%下落した。世界金融危機時は、2007年7月の18,261円から2009年3月には7,054円まで60%以上の下落だ。個別株ほどのリスクはないとはいえ、日経平均株価であっても下げトレンドになれば、2年~3年で60%ほど下落している例が複数あるのだ。

さて、この歴史的な1日となった8月5日は、日経平均採用銘柄の全てが下落したわけだが、この日に最もダメージが少なかった20銘柄は以下の通りだ。円高に強いニトリが首位となった。

一方でダメージが大きかったワースト20銘柄が以下だ。金融株が結構含まれている点は興味深い。

次にこの歴史的な週全体である8/5~8/9までの個別株の状況を確認しておこう。8月5日の下げを乗り越えて、週間には大きく上昇している銘柄があることは心強い。その筆頭は、非常に良い決算を発表したレーザーテックだ。

今週のワースト20銘柄は以下のものだ。特に今週は資生堂が話題だった。

今週のファクター別の状況が以下のものだ。次の急落時の参考にしてほしい。

外国人投資家の売買動向であるが、7月の第5週も大きな売り越しになり、ついに年初からの累積は売り越しに転じた!8月5日の週は、更に売り込まれている可能性もあるだろう。

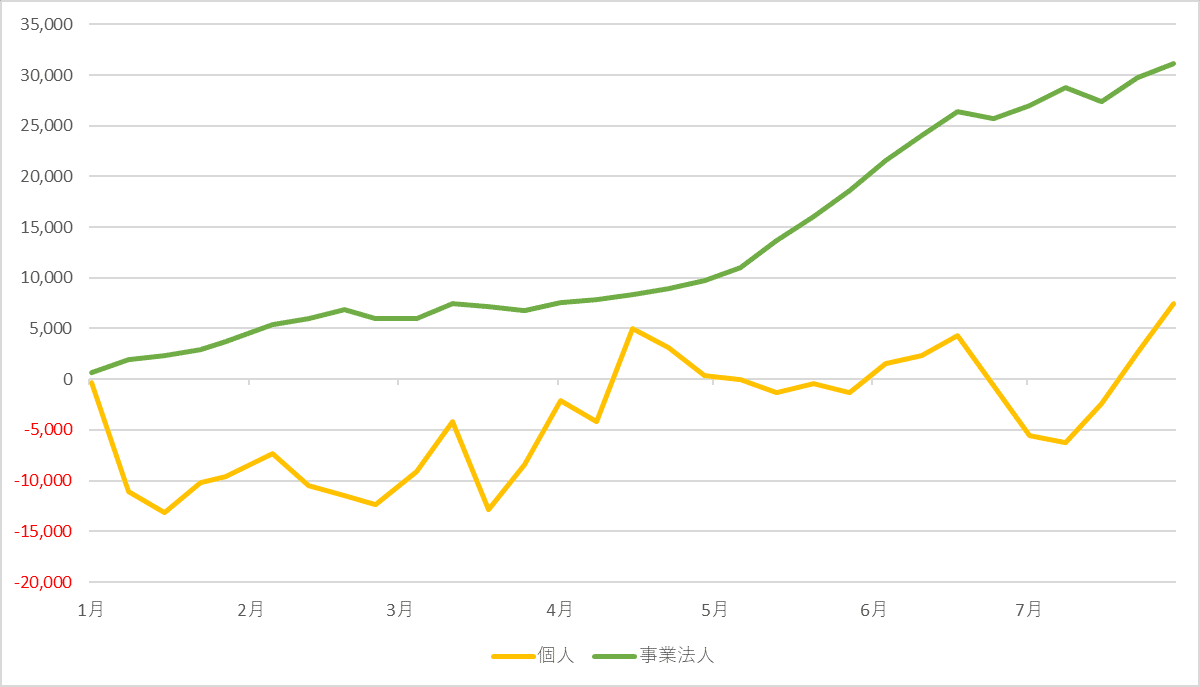

いつもの年初からの累積チャートがこちらだ。要するに日本株は、自社株買いとかNISAなどの個人マネーで支えられてきたが、海外投資家の買いは全く盛り上がっていないのである。日本のガバナンス改革とか、日本の長期成長力に期待しているとか、耳障りの良い言葉を聞くが、下のチャートのように現実は、ほとんど期待されていない。

7月5週目の個人の買いは強烈だった。日本株が急落する中で、積極的に押し目買いを入れたことが分かる。信用取引額も膨らんでおり、それが8月5日の下げで強制ロスカットとなったのだろう。個人投資家の投資とは、本来は強制ロスカットというルールに縛られないことがメリットだ。プロ投資家は、そういうわけにはいかない。もちろん信用取引は短期売買には必須であろうが、長期投資のマネーは他人に強制的に損切りさせられるようなルールのもとで行うべきではない。

日本株は安定するのだろうか?もちろん、中長期的には安定するだろう。但し、これほどのダメージを受けたマーケットの修復には時間がかかる。まずはボラティリティが低下し、1日の変動値幅が小さくなることが必要だ。幸いなことに為替相場が安定し始めている。下のチャートは、ドル円の1カ月物の変動率だが、足元では低下してきている。まだ水準は高いが、徐々に低下していくと思われる。

下のチャートは、ドル円の長期の変動率だ。このチャートが示していることは、株式市場に比べると、ボラティリティが高まる局面が多いということだ。今回の161円から141円への急落で変動率は急上昇しているものの、この程度のボラティリティは過去には何度も確認されているのだ。余談だが、為替市場は難しいということは覚えておきたい。

日本株については、変動率の低下を待ちたい。来週はGDPの発表がある。個人消費はどれだけリバウンドしているだろうか。お盆が明けると、日本では自民党総裁選に向けた権力闘争が本格化する。石破茂氏が8月7日に新刊を出した。このタイミングでの本の出版は、出馬意向が強いということだろう。推薦人の20名を集められるかどうか・・

政局リスクは、不透明要因となる。また、足元では南海トラフ地震の警戒も高まっている。メディアなどでも、「最悪の被害想定は死者32万3000人、倒壊および焼失する建物はあわせて238万6000棟。被害は広域にわたり、経済的な損失は国家予算を遥かに超える、約215兆円にのぼる」との政府試算を報道している。最悪の想定ではあるが、こんな状況では怖くて日本株は買いにくい。1週間以内にM8クラスの地震が発生する確率は0.5%とも報じられている。特に地震に慣れていない海外投資家においては、東日本大震災や、それに伴う原発リスクのイメージが先行し、日本株投資は回避しやすくなるかもしれない。日本株投資は、短期的には色々なリスク含みであることを認識しておきたい。

やや穿った見方をすると、こうした自然災害モードで自民党総裁選挙を迎えると、「こんな時だから、現職で行くべき」との声から、岸田総裁の再選ムードが高まるかもしれない。戦争や自然災害は、現職を助けるのだ。

2.米国大統領選

米国大統領選関連では、カマラ・ハリス氏が副大統領候補として、現ミネソタ州知事のティム・ウオルツ氏を選んだ。激戦州であるペンシルベニア州のシャピロ氏は非常に強力な副大統領候補であったが、ユダヤ人であり、強烈にイスラエルを支持していることが問題になったのだろう。アリゾナ州の

ケリー知事も有力候補者であったが、労働組合からの強い反対があり、候補者から外れた。そして、ちょっとサプライズ的にウオルツ氏が選ばれたようだ。このウオルツ氏についての大統領選における長所と短所はざっくり以下の通りだ。

(長所)

・白人、プロテスタント(ルーテル派)

・17歳で陸軍州兵、教師、下院議員と知事としての多様な背景

・アメフトの高校コーチ(州チャンピオン)

・趣味としてハンティング(雉や七面鳥を狩猟)全米ライフル協会から「A」判定を受けている。

・学歴が高くない(民主党の典型的なエリート臭がない、法律家でもない)

・野球帽と作業用ジャケットをいつも着用

・中西部の「お父さん」的な親しみやすさ

・中西部の農業や製造業従事者の支持(ミネソタ州は農業州)

・ミネソタ州知事として高い評価(全米で3番目の高さ)

・労働組合の強い支持

・共和党の副大統領候補であるヴァンス氏に「変な人」とレッテルを貼ったら、米国でバズった。

・将来的に大統領を目指すような野心がない

・パレスチナ情勢を懸念(アラブ票を獲得)

要するに、民主党左派なのに、伝統的なアメリカンで共和党の支持者も好きそうな人物なのだ。トランプ氏も人柄や人物像を攻撃しにくいかもしれない。中西部、農業、素朴といったカマラ・ハリス氏が全く持ち合わていないキャラクターで、ハリス氏がリーチできない層をカバーできる。

(短所)

・見栄えがしない

・全米での知名度が低い

・激戦州のペンシルベニア州の獲得に力不足

・軍人といっても州兵であり、いわゆる本当の軍歴とは言えない

・ハリス氏よりも左派であり、共和党から「急進左派」の攻撃を受けやすい

・ジョージ・フロイド事件の対応に遅れた(ミネソタ州の事件)

・サンダースが絶賛するほどの超リベラル

・超親中国(中国で英語の教師、10年間で中国訪問30回、年に3回ペース)

・経済政策に疎い(ミネソタ州の住民は他州へ流出)

・1995年に飲酒運転をした

・外国政策の経験なく、ハリス氏の弱点を補えない

短所は、カマラ・ハリス氏より、更にリベラルであることだ。中道派はついてこれない可能性がある。また全米的には無名であることや、激戦州のペンシルベニア州を獲得できない可能性が高まったこと。また、外交政策の経験が皆無であり、カマラ・ハリス氏の弱点である「経済と外交」を補えない。中国との関係は、近年は態度を変えているようだが、基本的には「超親中」であり、共和党からは攻撃されるだろう。

(ウオルツ氏のミネソタ州での左派的な政策)

・20週間の有給家族・医療休暇の法律に署名

・全米でもかなり寛容な妊娠中絶のルール

・マリファナ合法化

・保護観察中の重犯罪者の選挙権を回復

・企業への税金引き上げ、子供税額控除の拡大

・ミネソタ州の最高税率は全米で5番目に高いのに、更に引き上げ

・不法移民に運転免許資格取得を認める法案に署名

・不法移民が医療保険に加入できるようにした

・所得の低い世帯の学生が無償で大学に通えるプログラムへ資金提供

・公立学校の給食無償化

・気候変動、再生可能エネルギーの強力推進

・ミネソタ州を「トランスジェンダーの避難所」にすることを宣言

こうして、これまでの実績を俯瞰すると、確かにバーニー・サンダース氏が絶賛するのもよく分かる。

さて、激戦7州の2016年と2020年の結果は下の表の通りだ。この93人の選挙人の争奪戦が、大統領選の勝利者を決める。2020年のバイデン氏とトランプ氏の勝利差に着目してほしい。ジョージア州は僅かに0.2%だ。足元では色々な世論調査が出ており、大差がついているものも見受けるが、全くあてにならない。今回もこの7州はギリギリの戦いになるのだろう。

下の表は激戦7州の失業率の推移だ。2019年のコロナ前よりも失業率が低い州は黄色、失業率が悪化している州は緑色で示してある。来週の16日には州別の失業率の最新データが出てくる。このデータは注目されている。先般の失業率の急上昇において、テキサス州を襲ったハリケーンの影響がどの程度あったのかを市場は確認したいのだ。

しかし、テキサス州だけでなく、この激戦7州の失業率の変化も注意しておこう。もちろん、失業率が上昇すれば、現職の副大統領であるハリス氏にはネガティブな材料となる。これが現職の弱点だ。米国で過去100年において、現職の副大統領から、大統領選に勝利したのはブッシュ(パパ)だけだ。現職は経済状態が悪くなると、その責任を説明しなければならない。これは不利なのだ。

3.来週のポイント

来週は、PPIやCPIなどのインフレ指標の発表がある。市場が閑散としているので影響する可能性はあるものの、基本的には市場の関心は高くないだろう。もうインフレについては、市場のメイントピックではない。FRBが利下げを開始するのは、ほぼ確定している。問題は、利下げの幅が1回あたり25bpになるのか、50bpになるのかという議論だが、利下げの幅を決めるのはインフレの鈍化ではなく、労働市場の状況や米国の景気状況だ。ゆえにインフレ関連指標は、大きなサプライズがない限りは、あまり重要ではない。そういう意味では小売売上高のほうが注目されやすいかもしれない。特に来週は、米国の小売大手の決算発表が続く。13日のホームデポ、15日のウオルマートや、ディアの決算は、CEOのコメントも含めて注目される。

来週の市場の最重要ポイントは、株式市場が安定し、もう一段の上昇となって週を終えられるかだ。今週はテクニカル的にも重要な局面で下げ止まり、反発した。しかし、まだ取引ボリュームが小さく、重要なレジスタンスを抜けていない。今週は非常に良い形で、来週に繋げることができたのだが、まだ不安定だ。個人的には、来週の米国株は強気で捉えているが、どうなることか。

個別決算では、今週はイーライリリーが素晴らしい決算を発表して、市場の救世主的な存在になった。同社の2Qは増収増益で、売上高は113億ドル(前年同期比+36%)、EPSも予想の2.72を大きく上回る3.28という好業績を発表した。市場が注目している二型糖尿病治療薬のマンジャロの収益は3倍以上増加して、30億9000万ドルに達した。昨年の11月に発売になったばかりの肥満症治療薬のゼップバウンドの収益も12億4000万ドルだった。年間で10億ドルを稼ぎ出す薬を「ブロックバスター」と呼ぶが、ゼップバウンドは初年度から、これを超えてきた。これはモンスター級の状況だ。これらのGLP-1受容体作動薬関連だけでなく、乳がん治療薬の「ベージニオ」も前年同期比+44%増の13億3000万ドルと需要の強さが確認された。同社の経口型の肥満症治療薬である「オルフォルグリプロン」の今後の投入や、アルツハイマー治療薬の「ドナネマブ」の将来性、更には肥満症治療薬の圧倒的な製造能力を鑑みると、今後も有望な銘柄だろう。

来週の決算では、アプライド・マテリアルズは要注目だ。同社の状況は、今の半導体業界の縮図みたいな一面があるからだ。同社は中国向けの売上が43%程度もあり、昨今の半導体対中規制の影響を受けている。そうしたネガティブな側面がある一方で、最先端半導体の話題の全てに関与しているポジティブな面がある。AI半導体に必須であるHBMは、アプライドマテリアルズのハイブリッド・ボンディング技術や、半導体チップの層を貫通する垂直の電気的接続技術であるTSV(Through-Silicon Via)の技術が必要になる。また、トランジスタの構築方法が従来の「FinFET」から「GAA(ゲートオールアラウンド)」に移行している。半導体の歴史とは、微細化の歴史であるが、FinFETは20ナノメートルより先端なトランジスタを実現するブレイクスルーとなり、これまで主流となってきた。フィンとは、その名の通り「ひれ」であり、チップ上に突き出たヒレを通じて電子が流れる仕組みだ。電流を制御するゲートが、フィンの周囲を(左右と上)から囲むことで、従来の平面型のトランジスタよりも優れたパフォーマンスを実現してきた。しかし、流石に5ナノよりも微細化が進むと、限界に達してきた。そうした中で登場したのがGAAである。これは、縦方向にナノシートを積み上げ、その周囲をトンネルのように上下左右からゲートで囲むことで、より細かく、効率的な電流制御し、チップ面積の削減が可能になる技術だ。3ナノメートル以下では、これが主流にならざるを得ないのだが、ここにアプライド・マテリアルズの高度なエッジング技術、成膜技術が必要になるのだ。それ以外にも、3ナノ以下の最先端半導体には、「バックサイドパワーデリバリー」という技術が使われる。これは通常、電力はチップの上から供給されるが、バックサイドパワーデリバリーでは、チップの裏側から電力を供給する。これにより、チップの表面にもっと多くのトランジスタや回路を配置できるので、性能が向上するわけだ。イメージとしては、ビルの屋根ではなく、地下から電力を供給するようなものだ。ここでも複雑な配線処理が必要になり、アプライド・マテリアルズの技術が必要になる。同社のディッカーソンCEOは、「GAA、バックサイドパワーデリバリー、先端パッケージングの全てで50%以上のシェアを獲得する」と宣言しており、同社の状況を見れば、半導体の最前線の状況を垣間見ることができるだろう。

今週は以上です。良い週末を。