来週の相場見通し(11/11~11/15)簡易版(米国大統領選終わる)

1.はじめに

今週は簡易版でお届けする。今週はお休み予定だったが、さすがにこのマーケットだと、取り上げないわけにはいかない。

米国大統領選はあっさりと、トランプ氏の圧勝で終わった。これから色々と出口調査が出てくるので、投票者の詳細な動向が徐々に判明するだろう。

今回は、この米国大統領選の大きな意味と、今週の米国株の動向について、主に記録に残すことを意図して整理しておく。詳しい分析や来週のポイントなどは、今週はお休みする。

2.最強米国のリスク

米国経済は、先進国の中で際立って良いことは、これまでも何度も指摘してきた。欧州や日本の経済が低迷する中、米国は潜在成長率を上回る成長を継続している。FRBの激しい利上げの中でも、経済は持ち堪えてきた。IMFの世界経済見通しを俯瞰しても、米国に匹敵するくらい好調なのは、スペインくらいである。(下図)余談だが、欧州は少し前までは「PIGS」という言葉が流行した。ポルトガル、イタリア、ギリシャ、スペインの頭文字で、これらの国々が欧州のお荷物であるとし、PIGSと聞くと問題のある国の代名詞のような使われ方だった。しかし、今ではドイツやフランスが混迷し、これらPIGS諸国が欧州を牽引しているのが面白い。

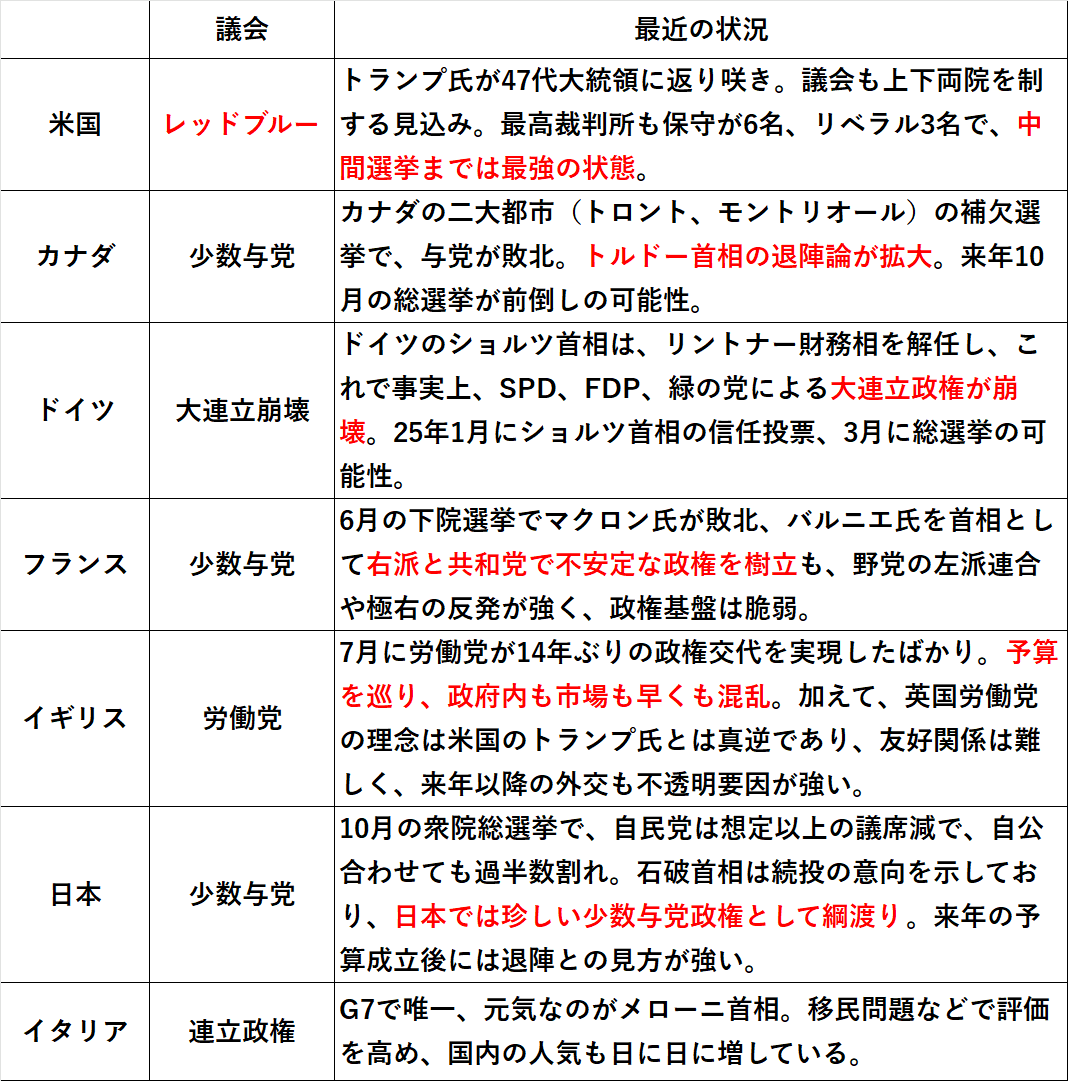

強い経済を維持している米国であるが、今回の大統領選挙を経て、政治的にも他国が羨むような展開になりそうだ。下院の結果はまだ確定していないが、今のところ共和党がトリプル・レッドを達成しそうな情勢だ。すなわち、来年1月20日にトランプ氏は総じて盤石の状態で返り咲くことになるのだ。下の表は、G7諸国の政治状況をまとめたものだが、改めて西側先進国の政治的な行き詰まりを感じずにはいられない。

米国は来年から「経済でも一強、政治でも一強の最強の状態」になるのだろう。もちろん社会が分断していたり、色々と難しい問題を抱えているが、マーケットという視点から冷静に眺めれば、米国は最強だ。しかし、新たなトランプ政権は、「米国ファースト」を掲げ、既に最強の状態なのに、「米国を再び偉大な国にする」とのスローガンのもとで突き進む。近年の米国は社会的に病んでいる。社会的には偉大な国ではないのかもしれない。しかし、市場という点では、米国は経済も株式市場もクレジット市場も、債券市場でさえも十分に「偉大な国」なのだ。むしろ、リスクは最強の米国が、更なる最強を目指すことにある。他国に関税なんて適用する必要はないのだ。関税は本来は弱い国が使うものだ。中国についても、そんなに神経質にならなくても、勝手に自滅している過程にある。何も追い打ちをかける必要はない。追い打ちをかければ、中国を「窮鼠猫を噛む」的に「台湾有事」シナリオに誘導してしまうのではないだろうか?共和党が主導する外交は、「力による平和」が前提となる。コルビーの「拒否戦略」のように、中国に対してはより積極的なアプローチを取るだろう。中期的な米国の覇権維持のために、今それをやることが必要なのかもしれないが、市場においては波乱要因である。

また、内政においても最強の幻想を負うことで、むしろ米国経済のバランスが崩れ、インフレを再燃させるなどの無用のリスクを生む恐れがある。また、いずれこのテーマは取り上げるつもりだ。

3.大統領選後のマーケット動向

さて、市場のFRBの利下げ織り込みを確認しておこう。12月の利下げの織り込みは6割ほどまで低下している。来年末までに約3回の利下げの織り込みだ。

下のチャートは、25年の利下げ回数についての市場の織り込み変化と、FRBのドットチャートとの乖離を見たものだ。FRBは25年は4回の利下げ見通しをずっと変更していない。一方でしている。

9月のFOMC時点でのFRBの経済見通しに対して、足元の指標は景気は強く、インフレ率は高く推移している。(下図)12月のFOMCにおける経済見通しとドットチャートの修正は注目となるだろう。

それにしても、FRBの利下げサイクルは9月に始まったばかりなのに、来年中盤くらいにはもう終了してしまうのだろうか?金融相場を期待している株式市場においては、「金融相場の早期終焉」はリスク要因となるが、こうした懸念はもう少し先の話になるのだろう。

今週の米長期金利は、トランプ勝利後に急上昇したが、週後半にかけて金利が低下している。

30年金利が4.6%近辺で上昇が抑制されたことが大きかったと思われる。トランプ勝利後の30年債入札が非常に強かったことで、投資家の不安心理がかなり和らいだ。

但し、米金利上昇がこれで終わったとは思わない。むしろ、足元はトランプリスクに備えた債券ショートポジションが、いったん利益確定モードになっただけだろう。これから財政拡張の話などが出てくる度に、金利上昇圧力が再燃する。そうした金利上昇圧力に、市場は慣れる必要がある。

ところで、財務省によれば10月27日~11月2日の1週間で本邦投資家は中長期外債をなんと約4.4兆円も売り越したとのことだ。これは、なかなか衝撃的なデータだ。(下図)つまり、8月~9月にFRBの利下げサイクル開始を見越して購入した外債をロスカットしたということだ。普通に考えると、本邦機関投資家は、いったんこれだけのロスカットをし、なおかつトランプ政権における財政拡張リスクが燻ぶる中では、債券投資を復活することは難しいだろう。すなわち、米国債の需給という観点では、当面は本邦投資家の積極的な買いは期待できない。もっとも、この外債の売却は現物だけを見ているため、実際にはデリバティブによるヘッジで相応の益が出ていることも想定されるので、本邦機関投資家がどれくらいダメージを受けたかは不明だ。

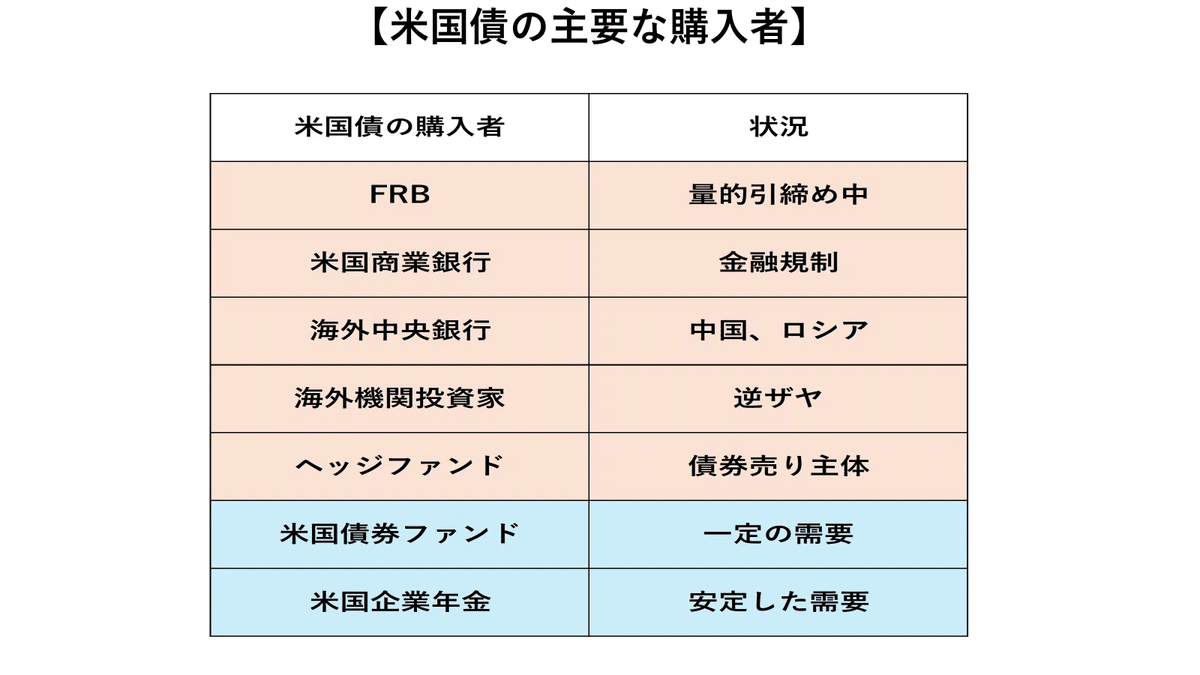

下の表は米国債の主な購入者の構造的な変化だ。FRBはQE時代は頼もしい米国債の購入者だったが、現在は量的引き締め(QT)を実行している。米国商業銀行は、レバレッジ規制などの厳しい金融規制の影響で有価証券残高を増やすことが難しくなった。先般の決算でも多くの米銀が有価証券残高を増やしていない。海外中央銀行は、以前は中国やロシアが米国債の大きな購入者であったが、米国との対立や貿易取引の制限により、米国債を保有する意図も必要性も低下している。海外機関投資家は、逆ザヤのなかで大きくは米国債に投資しにくい。また、先ほどのように金利が上昇するとロスカットして、その後は消極的になる傾向がある。ヘッジファンドは、基本的に財政拡張とか、国債増発のネタが大好きであり、債券売りポジションを仕掛けてくる存在だ。こうなると米国債を安定的に購入するプレイヤーは、米国債ファンドのマネージャーと米国企業年金くらいしかいない。米国債は売られ始めると、金利上昇が簡単には止まらない構造にシフトしているのだ。

次に、今週の株式市場だ。私は、トランプ氏が勝利してトリプル・レッドの状態になった場合には「金利上昇、ドル高、株安」になると見込んでいたが、見当違いだった。米国株式市場は、金利上昇のなかでも、まったく動じることなく上昇した。私は、トランプ氏の掲げる公約リスクと、金利上昇により、初動の株高は継続できないのでは?と想定していたが、市場は得意の「良いとこ取り」の展開で推移しており、非常に力強い環境だ。市場は、金利については9月の3.6%台から4.4%台まで調整しており、十分にトランプリスクに備えてきたことから、ここから更に金利が上昇する幅は限定的と見込んでいる。

公約の関税についても、トランプ氏の関税政策はハッタリであり、相手国の譲歩を引き出すための脅しと捉えられている。「中国に60%、全ての国からの全ての輸入品の10%~20%の関税を課すことは、あり得ない。関Z寧政策を実施するとしても、大きな内容修正により実際の影響は限りなく小さくなるだろう」という楽観論だ。更に関税が実際に具体的な議論になるのは、25年の秋から冬頃であり、当面は気にする必要がないという、株式市場はひとまずお祭りモードに移行したようだ。

この「良いとこ取り相場」では、勝手に資産が増える。これも株式市場の醍醐味であり、嬉しい限りであるが、私はこういうときこそ、自分のポートフォリオの精査、入れ替えが重要だと考える。

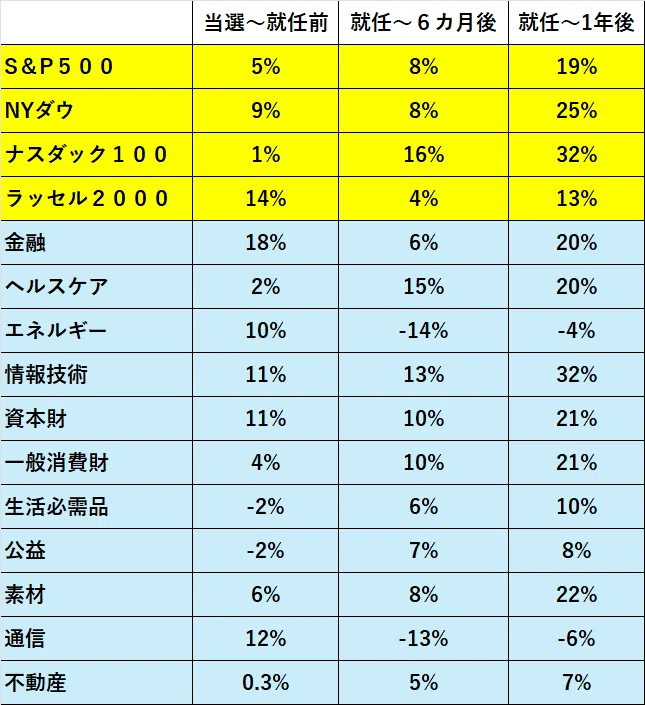

さて、トランプ氏が2016年11月の大統領選で勝利した時の市場の値動きをおさらいしておこう。就任までの金融、通信、エネルギー、情報技術、資本財の上昇は凄まじいものがある。またラッセル2000などの小型株も非常に強かった。(下図)

下の表はトランプ政権の2017年~2019年の年間のセクターパフォーマンスだ。2020年はコロナショックという特殊要因があったので外している。

今回は、どうだろうか?まず今週の動向であるが、米国株は下のような状況だった。小型株、金融株がやはり強烈に強い。

S&P500のセクターの最近の騰落率は以下のような状況だ。米国大統領選後の市場は黄色の網掛け部分だが、かなり大きな上昇となった。

S&P500の戦略別のパフォーマンスは下の通りだ。モメンタムが強かった。

今週の各国の株価パフォーマンスは以下のような状況だ。中国はトランプ勝利で下落したが、全人代で大規模な経済対策が打ち出されており、週間では大きく上昇した。欧州株はトランプ政権による関税政策などのリスクを嫌気してか、上値の重い展開だった。

大統領選後の特徴的な個別株動向を幾つか見ていこう。この大統領選の裏の勝者はイーロン・マスク氏とも言われている。民間企業の現役経営者でありながら、トランプ氏にフルベットした。今では、トランプ氏の家族写真の中に混じるほどの信頼を構築している。市場では、トランプ政権下ではイーロン・マスク氏の事業の妨げになる規制が撤廃されたり、許認可のスピードが速まるとの思惑から、テスラ株はとんでもない上昇基調となっている。

パランティアは神決算を発表した。そしてトランプ政権が進めるであろう米軍のサイバーセキュリティ強化、軍とAIの融合強化のど真ん中銘柄として、今後も持続的な成長が期待されている。そして、この第二次トランプ政権は、実質的にはパランティアの創業者であるピーター・ティールの影響力が大きくなるとも見込まれている。トランプ氏はもとより、イーロン・マスクもピーター・ティールのインナーサークルの一員であるほか、副大統領のJD.ヴァンス氏もまたティールの門下生だ。

原子力関連も好調だ。トランプ氏は、第一次政権で原子力の推進政策を推し進めた。ニュースケールパワーの小型モジュール炉の認可もトランプ政権でのことだ。従って、最近話題の原子力銘柄、小型モジュール炉銘柄も大きく上昇している。

金融はトランプ・ラリーの鉄板セクターだ。特にトランプ政権では、FTC委員長のリナ・カーンなどの規制論者が交代になる。M&AやIPOが活発化するとの思惑から、そうしたビジネスを仲介するナンバー1の実績があるGSやモルガンスタンレーなどの株価は大きな恩恵を受けている。

そして暗号資産だ。トランプ氏は暗号資産を評価しており、規制緩和や更なる推進、国家備蓄としてのビットコインの購入すら検討されるかもしれない。トランプ氏は、規制に厳しかった米国証券取引委員会のゲンスラー委員長を就任初日にクビにすると言っている。こうしたことから、ビットコインはもとより、暗号通貨のプラットフォーム、取引所、マイニング会社などの株も大きく上昇している。

面白いのは刑務所、施設関連だ。トランプ氏は就任初日に「史上最大の不法移民強制送還作戦」を開始すると公言している。従って、こうした民間施設関連の株も大きく上昇している。

さて、今週のS&P500のベスト銘柄とワースト銘柄だ。アクソンは、警察や軍などにテーザー銃やボディカメラなどを販売している。今週は好決算を発表した。ボディカメラが録音した現場の音声をテキスト化し、報告書を効率良くまとめあげるこのシステムは、人手不足に悩む警察の大きな助けになると期待されているようだ。その他、トランプラリー銘柄、好決算を発表した銘柄、アナリストの目業株価の引き上げを受けた銘柄が大きく上昇した。

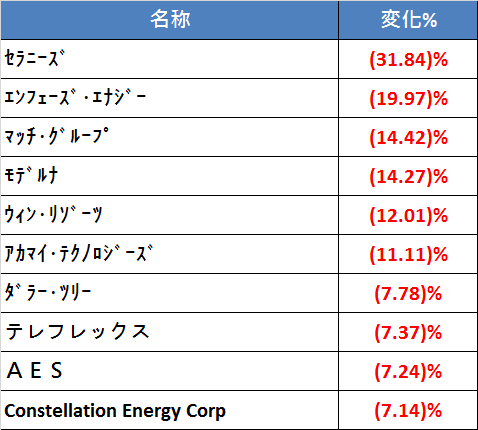

一方でワースト銘柄は以下の通りだ。テスラがトランプ政権でますます優位になるとの思惑から、燃料電池でライバル会社のエンフェーズ・エナジーなどの株が大きく売られた。その他、決算が冴えなかった銘柄が売られた。

今週は、大統領選の重要週であったことから、ナスダック100のベストとワーストも取り上げておく。

最後に米企業の決算動向であるが、11月8日時点ではS&P500社の内で449社の決算が公表された。今期のEPSの伸びは今のところ前年同期比+8.%超である。下の表は左側がS&P500のEPS成長率の変化について、直近と決算前の10月1日時点を比較したものだ。右側がラッセル2000である。セクターで比較すると、大企業は強いが小型は弱いとか、色々な傾向が確認されて面白い。

今回は以上だ。来週のポイントはお休みする。トランプ・ラリーはまだ継続中だが、いつまでも継続するわけではない。市場は「トランプ・ラリー」から、「トランプ・リスク」に転換する状況にも、当然なるだろう。それは何がきっかけになるかは分からない。トランプ氏は情報発信に積極的な人物のために、色々なメディアで自由奔放な発言をする。そうした不規則発言が、市場がトランプリスクに目を向けるきっかけになるパターンが最もありそうだが。但し、今はお祭りモードだ。悪材料があっても、トランプ・ラリーなるものは、第一波、第二波、第三波と何度かやってくる可能性もあるだろう。また、就任までの間にウクライナ戦争や中東戦争の停戦に向けた動きが実際に顕在化してくるようだと、株式市場には大きな恩恵になる。今年の米国株も極めて好調だった。あまり無理をするせず、かといって株式市場から離れずに並走していけば十分だろう。

それでは、良い週末を。

この記事が気に入ったらサポートをしてみませんか?