来週の相場見通し(2/26~3/1)①

1.はじめに

今週は注目のエヌビディアの決算が公表された。詳しく取り上げるまでもないであろう。市場の高い予想を更に上回るモンスター決算を見せつけた。エヌビディアの時価総額は1日で2,766億ドルも上昇した。2月2日にメタ・プラットフォームズが1日として米国市場で過去最高の時価総額上昇となる2000億ドル弱を記録してから1ヵ月も経過しないうちに、その記録は更新されたことになる。私も長いこと市場に関係しているが、今回の米国決算発表と株価の動向は、色々と考えさせられることが多い。そして、この米国株の急上昇を受けて、日経平均株価は史上最高値を更新した。今回の、この一連の状況について、私なりに整理してみたい。今回はちょっと、しっかりと書きたいと思う。

2.米国市場で起こっていること

今の米国株式市場には、色々と考え去られる。私は、次のようなことを今、考えている。順に説明していきたい。

・過去2年のトラウマからの解放

・マクロ的な適温環境と市場を変動させるサプライズ

・株式市場における新たなヒーローと成長ストーリー

・スーパー押し目買い相場

・光と闇の増大、これから考えておくべきこと

(1)過去2年のトラウマからの解放

まずは過去2年のトラウマからの解放である。何のことか?もちろん、株式市場においても非常に影響力のあるFRBの利上げサイクルが終わり、いよいよ今年は利下げサイクルに転じるということだ。下のチャートは、FRBの今般の利上げサイクルである。

そして、今回のFRBの利上げサイクルは世界的なインフレ退治の中で起こったことであり、世界の中央銀行も同時に利上げを行ってきた。下のチャートは、米国、欧州、英国、カナダの中央銀行の利上げを積み上げたものだ。水準として合計で20%超は過去にもあるのだが、これだけ短期間に20%超になることは異常である。

この急激な利上げの影響で、もちろん米国株式市場も大きな影響を受けた。これを金融サイクルを使って振り返っておきたい。

通常、金融サイクルは下のように時計回りで回転する。FRBが強烈な利上げを行ったことから、右下の逆金融相場が始まったのである。まず起こることは、PERの低下だ。

下のチャートは、S&P500の予想EPSと予想PERの推移である。四角の網掛け部分が示すように、PERが急激に低下している。これがまさに逆金融相場で起こる「バリュエーション調整」だ。金利の上昇により、割高な株価の修正が起こるのだ。

バリュエーション調整は、バリュエーションが高いほど、厳しい下落となる。下のチャートは21年1月を100として指数化したものだ。22年に米国株は弱気相場入り(点線部分)したが、S&P500よりもバリュエーションが高い、ナスダックやフィラデルフィア半導体指数がより激しい下落となっている。

このような逆金融相場を、米国株式市場は22年に経験してきた。細かく見ていけば、22年だけではなく、23年の9月から10月にも「ミニ・バリュエーション調整」が起こっている。その時期に米長期金利が大きく上昇したからだ。いずれにしても、逆金融相場の次は、逆業績相場に移行する。

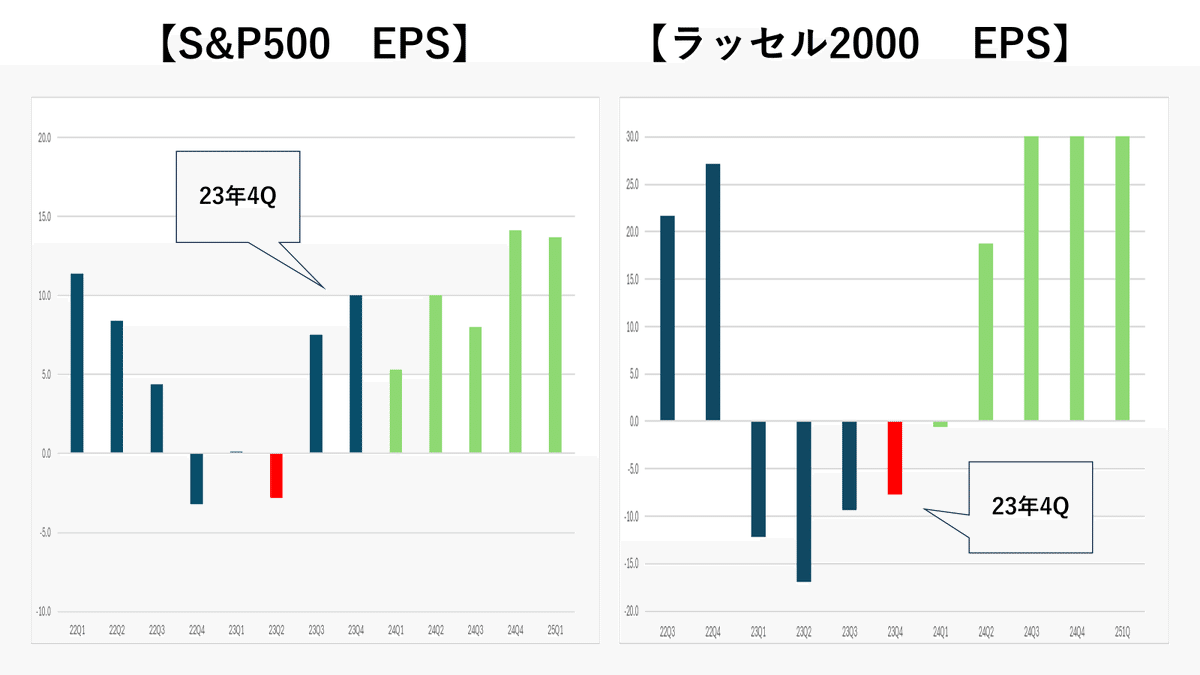

米国株式市場は、まずはバリュエーション調整が発生し、その後に企業業績の悪化が生じた。下のチャートは、S&P500とラッセル2000のEPSの前年比の状況を示したものだ。米国を代表するS&P500の場合は、23年の第二四半期が業績の底となっている。また中小企業が中心のラッセル2000は、23年の第4四半期までマイナス成長が継続している。ちなみに、S&P500の場合は、マグニフィセント・セブンという巨大企業が全体を牽引しており、マグニフィセント・セブン除きでは、ラッセル2000と同じような形状となる。

但し、重要なのは、24年の業績見通しである。上のチャートの緑色部分であるが、業績は大きく回復していく姿が見込まれている。つまり、米国株式市場は、過去2年間の間にFRBの強烈な利上げに起因するバリュエーション調整を経験し、尚且つ逆業績相場のプレッシャーも受けてきたのだが、その逆業績相場は実際には「ミニ逆業績相場」に留まったということだ。FRBの利上げの中でも米国経済がハードランディングとならなかったからだ。上のチャートの24年の業績予想を見る限り、金融サイクル的に言えば、これから業績相場に移行していくようにも見える。

それでは金融サイクル上の「金融相場」はやってこないのだろうか?下の図は、緑色が昨年末のFOMCにおけるドットチャートの中央値だ。FRBは24年には4.625%、25年は3.625%、26年は2.875%までFF金利を引き下げる道筋を示している。それに対して、市場のFF金利の織り込みは白い線だ。24年までは市場とFRBのドットチャートは、ほぼ一致している。一時は市場の織り込みが先走り過ぎていたが、現在は完全に修正された。そして、現段階では25年まで想定した場合、FRBが3.625%までの利下げを示しているのに対して、市場は3.8%までしか織り込んでいない。つまり、市場のほうが慎重なのだ。もちろん、3月のFOMCでは、25年と26年のドットチャートについて、FRBが引き上げる可能性があるだろう。いずれにしても、FRBの利下げサイクルの開始は、年内には始まる可能性は相当高い。つまり、金融相場は、インフレの完全な再燃などのよほどのことがない限り、やって来るのである。

ちなみに、FOMCは3月19日~20日、4月30日~5月1日、6月11日~12日、7月30日~31日、9月17日~18日、11月6日~7日、12月17日~18日が予定されており、今年は残り7回ある。しかし、大統領選が11月にあることを鑑みると、9月の会合での利下げスタートはやりにくいはずだ。日程的に鑑みると、最初の利下げは6月から7月となり、年内に2回~3回の利下げが行われる可能性が高いのだろう。

さて、ここまでをまとめると、米国株式市場は過去2年の間に、逆金融相場と、ミニ逆業績相場を経験してきた。そして、FRBの利下げが開始される前に、既に逆業績相場から業績相場へ移行しようとしている。そして、インフレの道筋に大きなサプライズがなければ、金融相場も開始されるということだ。株式市場にとっては、これは強烈なサポート要因であり、足元の米国株は、もうそういう展開を先取りしている。これが過去2年のトラウマからの解放である。

(2)マクロ的な適温相場とサプライズの在処

マクロ的な適温相場とはどういうことか?これは、マクロ経済的な指標が、全体的に良い中で、大きなサプライズもなく、マーケットの変動率も低位安定している状況だ。

いくつかチャートを見ておこう。新規失業保険申請者数は、狭いレンジ内で膠着している。労働市場の異変を感じるには少なくとも30万件超を確認したいところだが、その兆候はない。

失業率も3%台での推移が継続している。

ISM関連の指標でも、製造業が弱く、サービス業が強いという大きな構図に変化はない。製造業は依然として節目の50を割り込んでいるものの、底割れしているというよりは、底からやや反発している。

ISMサービス業も天候等の要因で変動はあるものの、目立ったトレンドの変化が生じているわけでもない。

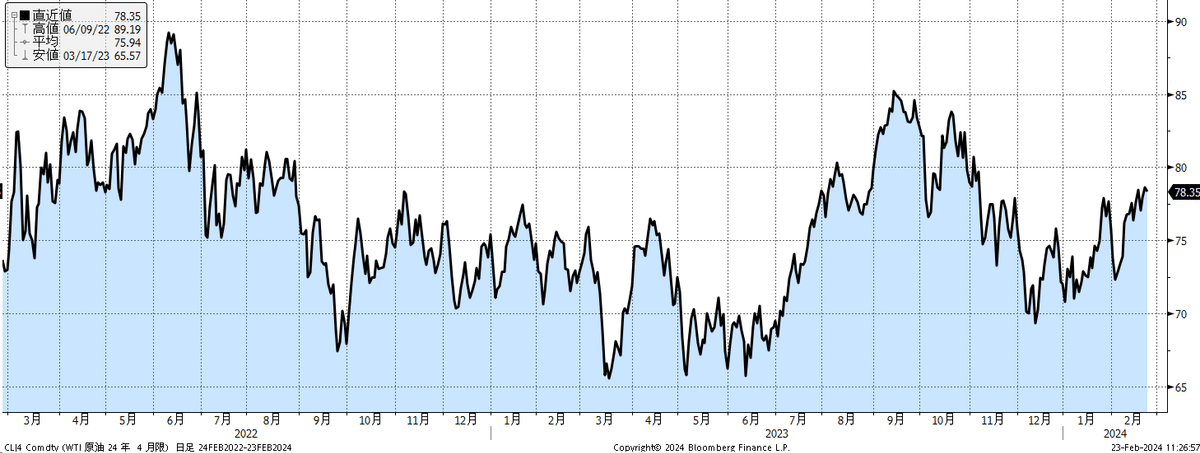

原油価格なども、60ドルを割れるわけでもなく、90ドルに上昇するわけでもなく、70ドル台を中心に膠着している。

グローバル・サプライチェーン指数も、紅海での緊張や地政学的な不安の割には、安定している。

問題のインフレも、でこぼこはあっても、全体として俯瞰すれば、ピークアウトして低下してきている。

米国債券市場の変動率も安定している(下図)

米国の実質金利も、足元では少し上昇しているものの、安定した推移と言えるだろう。(下図)

ほんの一例だが、このように米国のマクロ的な環境は適温状態であるのだ。市場を変動させるのは、サプライズだ。今のマクロ的な経済指標には、大きなサプライズがない。単月の指標ではデコボコはあるが、「米国経済はソフトランディングに向かっている。インフレは緩やかに鈍化、労働市場は緩やかに減速、個人消費も緩やかに減速。しかし米国経済は程良い成長を継続できる」というシナリオの修正を迫られている状況ではない。

では、どこに市場を動かすようなサプライズが生じているのか?それこそが、生成AIや最先端の半導体分野である。

はっきり言って、この分野は驚きの連続である。先般もOpenAIが動画生成AIの「Sora」を発表して、市場の大きな話題になっているが、同日に発表されたグーグルの「ジェミニ1.5Pro」も、なんとトークン数で100万を実現し、研究段階では1000万トークンに成功したと発表している。ChatGPT4.0が32,000トークン、ChatGPT4.0 ターボでも128,000トークンである。こういう驚異的な発表が次から次に出てくる。まさにサプライズの連続なのだ。サプライズこそは、市場を動かす力である。市場は、あまりに早い生成AIの進化のスピードに戸惑い、この市場規模がどのようなペースで成長するのかを推し量ることが難しくなっている。明らかに従来の経験則や常識が通用しないのだ。

その先頭を走っている企業が、まさにエヌビディアなのだ。

(3)株式市場における新たなヒーローの登場と成長ストーリー

今の株式市場の主役は、エヌビディアである。そのCEOの革ジャンを着込んだジェンスン・ファン氏は、世界のヒーローになった。

下のチャートは、エヌビディアの時価総額の推移である。今回の決算発表後に、1日として歴史上で最大の時価総額上昇の記録を作った。

同社の決算発表は何かも普通じゃない。同社のデーターセンター向けのGPUの驚異的な成長は、ダーウインの法則違反である。売上高成長率は前年同期比+265%である。

データセンターの売上高は、184億ドルで前年比+409%である。

市場は生成AIが引き起こす成長ストーリーに戸惑っている。これまでも様々なブームがあり、そしてテーマ株的なものが盛り上がった。しかし、これまでは、どちらかと言うと人類共通の課題への対応の必要性、政府主導、未来のストーリーという特徴が強かった。例えば、脱炭素やEV、フードテック、5G社会などは、まさにそうだ。人類がサステイナブルに生きていくために必要となる分野で、そのために政府が民間を巻き込む形でブームを牽引してきた。しかし、生成AIはそうではない。現実として、それが登場し、もう既に身近で使える技術として、社会を変え始めている。むしろ、政府はこれを推進するよりも、規制したり、制限する立場である。こういうものは、強い。このAIが更に進化し、ロボティクスや様々なデバイスに応用されていく。それも現在は米国で起こっていることが、徐々に新興国にも拡大していくのである。途方もなく壮大なストーリーである。もしも、これが人類がまだ体験したことのないほどのブレイクスルーであった場合、これまでの経験則は役に立たない。エコノミストもアナリストも、これまでの経験則で市場規模や成長スピードの予測を立てる。従って、常に保守的な見込みとなる。こういう分野については、我々一般人ができることは、このゲームに早い段階で参加し、そのポジションを決して縮小することなく、放置することだろう。「バスに乗り遅れるな」という相場の格言があるが、これはバスではない。飛行機である。バスに乗り遅れても機会損失は少ないが、飛行機に乗り遅れると大変だ。私は、この生成AIが引き起こす大きなトレンドには、決して逆らわないほうにしようと肝に銘じている。

(4)スーパー押し目買い相場

この生成AIについては、次から次に驚くような技術革新が提示されていることを述べてきた。23年の生成AIは、試験段階であった。24年が本当の意味では、1年目なのかもしれない。そういう状況においては、「スーパー押し目買い相場」が起こると考えるべきだ。これは、言葉を変えれば、「ノー押し目買い相場」だ。要するに、何か突発的な事件や地政学リスク等が起こらない限り、深い押し目買いのチャンスは、ほとんどないのだ。仮に景気後退になったとしても、それは変わらない。何故なら、景気後退になると、ますますこの分野の成長ストーリーだけが、目立つようになり、資金が集中して殺到するからだ。バリュエーションもあまり充てにならない。

仮に足元のエヌビディアのPERが100倍になったとする。流石のエヌビディアでも利益の100年分というバリュエーションは高過ぎるように思える。しかし、エヌビディアが毎年50%での成長が見込まれるなら、24カ月先PERは44倍、36カ月先のPERは30倍を割り込むことになる。成長率が異次元の状態になると、もはやこれまでのバリュエーションの議論は意味を成さなくなるのだ。もちろん上がった株は、いつでも下がるのだが、長期的に捉えた場合、ほとんど押し目買いの場はないのではないだろうか・・・

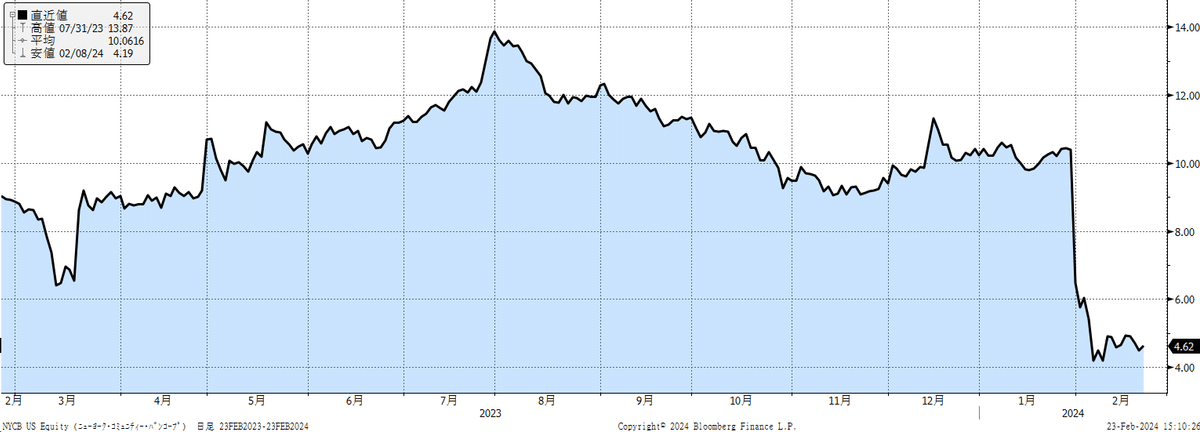

(5)光と闇の増大

今まで考察してきたように、生成AIを中心とした分野は光り輝いている。しかし、その対極として、光が強ければ、闇も強くなる。今の市場はそういう展開になっている。何か良くないストーリーが垣間見えたり、決算で投資家を満足させられなかった場合には、容赦ないの下落に晒されている。安易に個別株投資をやると、あっという間に資金を失うような相場になっている点は、よく注意しておきたい。

さて、生成AI関連についても、光と闇を考えてみたい。生成AI関連の光としては、生産性の向上が考えられる。もともとAIの真骨頂は生産性向上だろう。ところで現在の米国は労働生産性が急上昇している。2010年代は、米国の生産性は停滞していた。下のチャートのように2010年代の米国の生産性の平均は1.2%だった。それが源氏では3.2%に上昇しているのだ。

しかも、生成AIが本領を発揮し、実社会の中で生産性を本格的に引き上げるのは、まさにこれからだ。そうなると、米国の労働生産性は、更に上昇していくと思われる。生産性が上がることは、社会に大きな恩恵をもたらす。例えば、足元の米国経済では、次のような好循環を生んでいると考えられる。生産性の向上はインフレなき高成長を生み、ディスインフレ圧力すら生じさせる。そうなると、FRBは高成長下でも金融正常化としての「利下げ」を進めることができる。FRBの利下げが企業活動を更に幅広く活発化させ、企業はその儲けで、ますます投資を加速することができる。AI投資、人への投資、設備投資、ソフトウエアへの投資、色々な投資が進む。その投資により、生産性が一段と向上する。こういう循環がぐるぐる回るのだ。現在の米国経済は非常に好調なのであるが、既に足元でも大きな生産性の向上が起こり、好循環が起こり始めていることを忘れるべきではないだろう。

最後に闇の部分である。この生成AIブームの先行きをイメージすると、生成AIの進化はどんどん進むとして、ロボティクスなどに組み込まれる段階で大きなハードルにぶつかるだろう。そのハードルを乗り越えることができれば、新しい成長ストーリーの世界が無限に拡大するだろう。しかし、そう順調にはいかないかもしれない。また、大きな障害としては、電力や水資源などの問題が浮上すると思われる。電気自動車の場合は、コバルトやリチウム不足の問題に到達する前に、既に勢いがやや失速しているが、生成AIについては従来から指摘されている電力の問題は、かなり早い段階で社会問題になると予想される。大手プラットフォーマーは1日辺りで100万ドル以上の電力を使用する。その電力を使用して、より社会が電力を消費する技術革新を産んでいる。エネルギー分野でのブレイクスルーが出てこないと、社会はどこかの段階で、画像を生成したり、動画を作成するために、貴重な電力を浪費することを許容できなくなるかもしれない。

また、トータルで見れば、AIは人類に多大な貢献をすると思われるが、その過程では反AIの動きも出てくるだろう。人類が、このAIとどのように共生していくのか、そのことで文化や社会、宗教などにどういう変化を引き起こすのかは、とても興味深いテーマだと思う。

さて、前半戦は今の米国市場に注目してきた。後半は、最高値を更新した日本株の状況、来週のポイントについて取り上げるつもりだ。

良い週末を!

(おまけ)

おまけとして、S&P500が各大台を超えてきたときの、トップ5の銘柄を掲載しておく。

S&P500が1000ptから2000の大台に到達したとき。