来週の相場見通し(7/29~8/2)

1.はじめに

今週のマーケットは大荒れとなった。とはいえ、何も驚くべきような事態が発生しているわけではない。今回は株式市場を中心に現在の市場の状況を整理していく。

2.株式市場の状況整理

まずは大局的なところから整理しておきたい。下のチャートは、S&P500である。現在の強気相場は22年10月を起点としてスタートしている。その強気相場は現在も継続中だ。

下のチャートは、過去の強気相場について、横軸が継続した期間(月数)、縦軸はどれだけ上昇したかをスタート地点を100として指数化したものだ。現在の22年10月を起点とする強気相場は赤いラインだ。今のところ、過去の強気相場と同じような上昇過程を辿っていることが分かる。普通の動きをしており、特別に際立ったところは何もない。健全な状況ということだ。緑色のラインは、コロナ後の2020年からの強気相場だ。この時は2022年にFRBが激しい利上げモードに突入したことで、短命な強気相場に終わってしまった。しかし、下のチャートの他の強気相場を見れば一目瞭然だが、基本的には強気相場は長期間継続するものだ。まだ今回の赤いラインなどは、「継続期間」でも、「上昇幅」でいっても「強気相場の序盤」と見ることも可能だろう。

より短期的な視点では、昨年の10月末から上昇トレンドが継続している。今回の調整は4月に続いて2回目の調整局面だ。4月の調整局面では、S&P500は▲5.5%の調整、ナスダックは▲7%、SOX指数は▲13.7%の下落となった。

今回の調整局面は、どの程度の深さになるのだろうか。今のところは、以下のような状況だ。明らかにハイテク関連や、ここまでのスター銘柄が大きな売り圧力を受けているようだ。

今週の月曜日から木曜日までのS&P500のワースト銘柄を紹介しておく。ラム・ウエストンは冷凍ポテト、冷凍製品の会社、エドワーズライフは心臓弁メーカーであるが、決算で売上が冴えず急落した。フォードも第二四半期の利益が期待外れで2008年以来の最大の下落を記録している。数日の下落としては、なかなか激しいものがある。

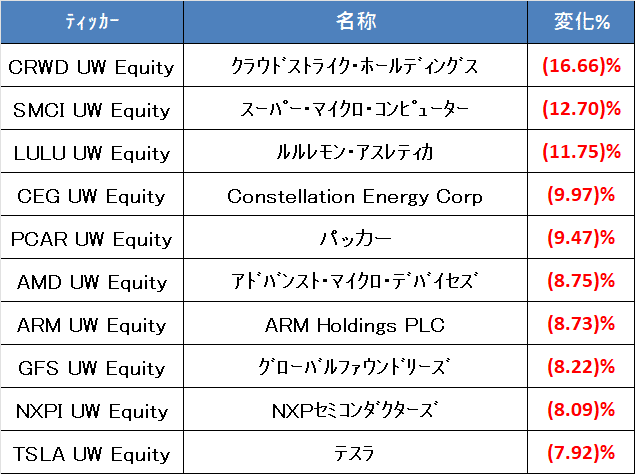

ナスダック100のワースト銘柄が以下である。クラウドストライクは大規模な障害を起こして、世界に衝撃を与えたので、よく耳にしただろう。

今回の調整モードについては、前回のレポートに記載した通りだ。当初は健全なセクターローテションが起こっていた。それがハイテク株や人気銘柄が大きく下落するなかで、「米国株式市場が崩れる中での、弱いセクターローテーション」へ変化していった。それは人気銘柄のインパクトが強過ぎるからだ。こうした人気銘柄が強い時は、全体の株価が弱くても、一部の強力な銘柄が上がることで、指数は上昇したが、その反対の力学により指数は下落してしまうのだ。これがパッシブ運用の怖さでもある。今週は、その流れが更に強まった。エヌビディアが17%弱も急落している。これだけで、一部の市場はパニックだ。象徴銘柄が売られると、それなりに影響が大きいのである。市場が下げ相場の中で、自ら不安を高め、次の段階の「全面的なリスクオフモード」になりかけたのが、今週の市場である。

来週は言うまでもなく、大型決算が相次ぐ。30日のAMD、マイクロソフト、スターバックス、31日のラムリサーチ、メタ・プラットフォームズ、クアルコム、8月1日のアップル、アマゾン、インテル、スナップなど市場の注目の高い決算発表が始まる。今のムードでは、今期のEPS、売上高、セグメント別の状況、来期や通年ガイダンスなどの全ての期待に応えないと、株価はプレッシャーを受けやすい。

下のチャートはVIX指数の推移であるが、今年はまだ一度も20を超えていない。大きな調整がほとんどなかったのだ。VIXが通年で20以下で推移したのは2005年と2017年しかない。そういう意味では、今回の調整もまだ不十分だ。

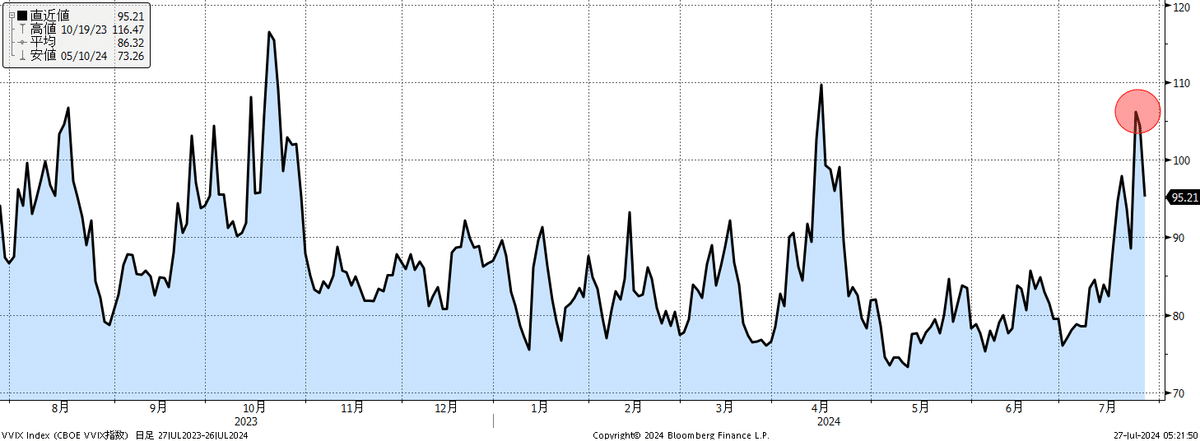

一方でVIX指数のボラティリティであるVVIX指数は、下のチャートのように今週は100を超えるような上昇となった。これは2022年以来のことだ。週末は94まで低下しているものの、市場ではまだこの先「荒れ相場が続く」との警戒感が強いということでもあり、週末の株式市場の反発だけで安心することはできない。来週の重要決算、経済指標、FOMCなどの重い1週間をどういう形で終われるかが、8月相場を方向付けるだろう。相場の世界では常識であるが、「S&P500は5%以上の下落局面は、平均で年間に3回は起こる。10%以上の調整も平均で1回は発生する。それが強気相場の中でも。但し、20%以上の調整はまれ」である。今年は7月までに、まだ5%以上の調整は1回しかなかった。今回の調整で2回目である。来週の動向次第では、年に平均は1回は発生する10%の調整に発展する可能性も十分にあるのだろう。

米国の決算の状況だが、今回の決算は事前に業績の下方修正が起こっていない異例の状況であることは、これまで何度か取り上げてきた。従って、決算をビートするハードルはそれなりに高い。しかし、26日までにS&P500の企業の内で206社の発表が終わった段階で、79%弱の企業が予想を上回る業績を出している。これはいつも通りの米国決算の光景なのである。今期のEPS成長率は決算前の10.6%から12%へと上昇している。現在のところ「5%増収、12%増益」が見込まれているのだ。つまり、非常に好調だ。

小型株のラッセル2000については、まだ230社程度しか決算発表が集計されていないが、現時点では7割弱の企業が予想を上回る状況だ。今期は16%を超えるEPSの成長が見込まれている。下のチャートの赤い線が今期の予測であり、緑色の棒グラフがこの先の見通しだ。このところ、ラッセル2000はFRBの利下げやトランプ・トレードの規制緩和期待から非常に好調な推移を継続しているが、業績面から見てもようやく底を打ち、急速な回復局面に入ると見込まれている。

こうした幅広い業績面の好調さを鑑みると、足元のハイテク株や人気銘柄を中心とする調整局面が大きなリスクオフ相場に発展する可能性は低いだろう。せいぜい10%の調整で終わり、20%下落の弱気相場へ転換するリスクはかなり低いと私は考えている。

日本株も大きな下落となった。7月11日に主要指数は高値をつけ、そこから急激な低下となっている。米国株の調整と比べても激しい。日本株については、明確なセクターローテーションが起きているわけではなく、ほぼ全面安の展開だ。

月曜日から金曜日までの日経平均採用企業のワースト10は以下のような企業だ。

日本については、為替市場におけるドル円の変動率の高まりと、来週の日銀金融政策決定会合への警戒感という要因も加わっている。下のチャートは、ドル円の1ヵ月物の変動率であるが、今年の最高レベルに迫っている。

ドル円だけでなく、クロス円も大きく円高に進行している。昨年後半に大きな調整が起こったが、あの時と同じような展開だ。

日本株への海外投資家のフローが下のチャートだ。6月の第4週から、7月の1週目、2週目と久しぶりに海外投資家のフローが加速した。現物投資も3週連続で買い越しになった。しかし、やはり大半のフローは先物であることが分かる。それが第3週目には大きく売り越しに転じている。今の状況では、第4週目は更に大きな売り越しを記録していることだろう。海外投資家が先物でドタバタしているのが、6月後半からのこの1ヶ月間の動向であったと言えそうだ。

下のチャートは、個人と事業法人の年初からの累積の売買動向だ。個人は4万円に到達する前に売り越しており、4万2千円に上昇する局面で遅れて買いに転じている様子であり、足元の株安で苦しんでいる可能性があるだろう。事業法人の自社株買い等は順調に積み上がっているが、7月は停滞している。

さて、今回のように急激に株価が調整局面となると、株式投資家は不安になるものだ。どこで下げ止まるのだろうか?このまま、どんどん下落してしまうのではないか?色々な不安に悩むのは普通だ。

投資家にとっては、「強気相場の中の一時的な調整局面」という判断か、「全面的にリスク量を落とすべきリスクオフ相場」かを見極めなければならない。このジャッジは極めて重要だ。何故なら前者の場合は「リスクを積み増す」局面であり、後者は「リスクを減らす」必要があり、投資行動が真逆になるからだ。もちろん、それが分かれば誰も苦労しないし、100%正確なの判別方法など存在しない。しかし、本格的なリスクオフ相場には、1つの重要な教訓がある。それは、「本格的なリスクオフは、株式相場だけではなく、様々な市場に波及する」という教訓だ。これは、私も常に注意していることだ。どこで下げ止まるのかは分からないが、他の市場にどれだけ影響が及んでいるかは確認することができる。

例えば、典型的なリスクオフ時には、以下のようなことが起こる。

今回の状況で確認してみよう。典型的なリスクオフではVIX指数は35以上に上昇するのだが、現在はまだ20を超えていない。時代の象徴銘柄が大きく下落する。今ではエヌビディアが象徴銘柄であろう。今回、エヌビディアは急落しており、これは該当している。米金利は「質への逃避」から急低下するのだが、今回は米金利は膠着して安定している。クロス円などが急速に円高に進行するのが過去の事例である。今回は大きく円高が進んでおり、該当している。金価格が急上昇し、資源価格が急落するのがリスクオフ時の動きだが、今回は金価格は下落しており、金への質への逃避は起こっていない。ハイイールド市場が崩れたり、投資適格債のスプレッドが拡大したりするのだが、今回は今のところ非常に安定している。また新興国スプレッドも拡大しやすいのだが、今回は安定している。このように他の市場を観察すると、足元の米国株の調整は少なくとも本格的なリスクオフとは程遠いことが分かるだろう。但し、注意が必要な点は、他の市場への波及は同時に起こることもあれば、時間差を伴って起こることもあることだ。しかし、私は今回は単なる株式市場の調整に過ぎないと見ており、どこから買いを入れるかはともなく、大局的にはリスクを取るべき局面だと考えている。

3.米国大統領選について

最後に米国大統領選について補足しておきたい。足元では、カマラ・ハリス氏の勢いが加速しているように見える。バイアスの強い世論調査では、ハリス氏の支持率がトランプ氏を逆転しているとの報道もある。しかし、バイデン氏からハリス氏に異例の候補者変更となり、まずはご祝儀的に盛り上がることは当然だ。今のハリス氏の人気は、バイデン氏が撤退したことへのお祝いであり、ハリス氏への人気ではない。今はごちゃ混ぜになり、民主党が勢いがあるのだが、ハリス氏、そして民主党の真の状況が分かるのは9月以降だろう。オリンピックがちょうど冷却期間となり、民主党の党大会(8/19~8/22)で盛り上がり、そして9月はむしろ、この勢いの揺り戻しが来ると思われる。その理由を説明したい。

まずハリス氏の強みであるが、以下のようなものだ。

バイデン氏やトランプ氏とのコントラストでは、彼らよりも若くて女性で、カラフルなスーツで登場するだけで華がある。ビジュアル的に見栄えが良いのである。これは重要な要素だ。トランプ氏も、バイデン氏と並ぶと非常に元気で若く見えるだが、ハリス氏と並ぶと単なる「高齢者」である。次にハリス氏の魅力は、「話す力」である。特に検察官、司法長官の経歴から、法律に則った論理的な話の展開や、人々の心に訴える話し方は説得力がある。そして、トランプ氏がスキャンダルの虚偽記載で有罪判決を受けていることもあり、ハリス氏は「元検察官VS犯罪者」という構図で有権者にアピールしている。これはキャッチーである。「正義VS悪の構図」である。但し、実はこれはリスキーな戦略でもあることは後ほど取り上げる。またハリス氏自身の黒人、アジア系、女性などのマイノリティ的な要素も、ハリス氏の強みである。しかし、これもそう単純ではない。ハリス氏にとって強力なサポート要因になりそうなのは、中絶問題だ。これは無党派層にとっては、ハリス氏に投票する強力な動機となるはずだ。また、ハリス氏の人生を観察すると、いつも女性初という言葉が付きまとう。ハリス氏の実力もあるのだろうが、強運の持ち主であるということだ。そして、最後に異例の大統領選であることの追い風を受けている。民主党は選挙戦に相当に出遅れたことの危機感が強い。それゆえに団結し、勢いがあるというのが今の状況だ。

しかし、お祭り騒ぎが終息していくと、「ところで、ハリス氏に本当に大統領を任せていいのか?」という「精査モード」に突入する。本来、大統領選とは予備選も含めて、そういう試練の繰り返しだ。厳しい大統領選を通じて、候補者の色々な強さと弱さが炙り出されいくのが米国の長い大統領選期間のプロセスなのだ。まず、今回の民主党の大混乱の責任は誰にあるのだろうか?一義的にはバイデン氏の撤退の決断が遅かったことだ。バイデン氏が予備選が開始される前に、「若手にバトンを渡す」と決断していれば、今回のような騒動は起こっていない。しかし、では何故バイデン氏は撤退しなかったのか?それは、「副大統領であるハリス氏の支持率があまりに低かった」からという一面がある。もともと高齢で大統領になったバイデン氏は、二期目は目指さないと目されていた。そうなると副大統領こそが、次の大統領候補筆頭である。それがハリス氏であった。しかし、ハリス氏の支持率は常にバイデン氏よりも10%程度低く、米国史上で歴代最低の支持率の副大統領だったのだ。ハリス氏には任せられないから、民主党は混乱してきたのだ。今は、その経緯をすっかり忘れて、単にバイデン氏が撤退したことを喜んでいるのだが、そもそも数カ月前までは、ハリス氏は大統領の資格がない人物として民主党の中でさえ、低い評価されていたのだ。

また司法長官、検察官というハリス氏の経歴であるが、これは米国では黒人やマイノリティには評判が悪い。黒人は、警察などによる不当な逮捕や拷問、検察官の黒人に不利は判決に怯えてきた。カリフォルニア州は特にそういう傾向が強い。ハリス氏の強みとして、黒人やマイノリティというものがあるのだが、ハリス氏は権力側の黒人である。「奪うもの、奪われる者、差別するもの、差別される者」の構図では、明らかにハリス氏は権力側の代表的な存在なのだ。ダブル・スタンダードについては、後ほど取り上げる。

そして、本当にハリス氏でいいのか?という点になると、やはり米国の「ガラスの天井問題」はハードルになる。ヒラリー・クリントンでもこれを越えられなかった。米国大統領は、米軍の最高司令官でもある。最終的には、女性が世界最強の米軍の最高司令官でいいのか?という類の問題が効いてくる。特にウクライナ戦争やイスラエル戦争など、世界情勢は以前よりも緊張感がある。特にハリス氏に至っては、女性というだけでなく、両親がインド系とジャマイカ系であり、表現が難しいが白人の要素が全くない。オバマ元大統領は、お父さんは黒人だが、母親は白人である。ハリス氏は、更に一段高いハードルを越えねばならないのだ。こういう生々しいナーバスな問題も、米国ならではだ。

行政能力への不安も大きい。ハリス氏は2020年の大統領選予備選に出馬したが、早々に大統領選撤退を余儀なくされた。スタッフが次々に辞めてしまったと言われている。副大統領としても、その側近たちが離れていくことが話題になった。これは噂ベースなので何とも言えないが、パワハラ体質との評価もよく聞かれる。そして、副大統領としての評価を大きく下げることになった移民問題、国境管理問題である。トランプ氏との討論会では、このへんは強烈に攻撃されるだろう。中絶問題が共和党にとってのアキレス腱なら、移民問題はハリス氏のアキレス腱だ。ハリス氏は、この問題に上手に回答できないと評価を落とすだろう。

共和党は、ハリス氏の過去の言動やスキャンダルの大調査を行っていることだろう。ハリス氏は選挙戦の構図を「元司法長官VS犯罪者」にしようとしている。これはキャッチーなのだが、仮にハリス氏に何か1つでもスキャンダルが出ると、非常に危険なことになる。正義の司法長官ではなかったのか?「黒い司法長官」などの批判が殺到することになる。トランプ氏は悪材料に強い。そういう人物だと見られているからだ。一方の正義サイドは、悪材料が出ると、アピールポイントを全部失うリスクがある。そういう意味で、過去の言動や政治活動も重要なのだ。

ハリス氏の場合は、女性議員でありながら、あのコロナの対応で一時は人気者となったNY州のクオモ知事のセクハラ事件に際して、沈黙を貫いたことが批判されるだろう。共和党のセクハラ事件(カバノー最高裁判事)には厳しく追及したのに、同じ民主党のクオモ知事のセクハラは何も糾弾しなかった。身内に甘いということになる。またUSMCAの自由貿易協定にも反対票を入れた。また、社会民主主義者を自称するサンダース氏ほど過激ではないものの、国民皆保険制度の導入を支持してきた。これも共和党からすれば、ハリス氏は急進左派の危険な人物だとのレッテル貼りに使われるだろう。

気候変動問題にも厳しく、過去にはシェールガスを採掘するために必須なフラッキングの廃止を主張した。激戦州のペンシルベニア州は、アメリカで最大級のシェールガス油田の一つである「マルセラス層」がある州だ。シェールガス開発ができなくなるとなれば、大問題となるだろう。

その他は省略するが、色々と共和党に攻撃される要素はたくさんあるのだ。こういう弱点を補える副大統領候補として誰を選ぶのか?その選出の仕方で、ハリス氏の戦い方もより鮮明になるだろう。私は、アリゾナ州のマーク・ケリー下院議員が、ハリス氏の弱みをカバーできる人選だと考えているが、どうなるであろうか?楽しみだ。

各種の世論調査は現段階では全くあてにならない。賭けサイトの勝利予測のほうが実態を表すだろう。下のチャートは、最新のハリス氏の勝利予測だ。

下のチャートは、トランプ氏の勝利予測。

トランプ氏とハリス氏の差を示したのが下のチャートだ。差は縮小してきたが、私の見立てでは、ほぼ今がピークで、むしろこの差は再び拡大していくと思っている。ハリス氏へのご祝儀モードから、精査モードへシフトするからだ。

この差が再び拡大していくと、市場におけるトランプ・トレードもやはり活気づくことが予想され、当面はトランプ・トレードの継続をメインシナリオに据えておいて良いだろう。

さて、最後に8月の相場は、過去には市場にインパクトを及ぼすような事件が多発している。米国選挙戦では10月の「オクトーバー・サプライズ」が有名だが、市場ではいつも8月は地政学的な警戒の月なのだ。今年は平和な夏であることは祈りたいが、一応念頭に置いておこう。

来週は重要な決算が相次ぐ中、雇用統計を始めとする重要な経済指標の発表があり、日銀金融政策決定会合にFOMCの注目イベントもある。株式市場も週末の海外市場こそ自律反発したものの、まだまだ不安定だ。過剰なリスクテイクをせずに、余裕をもって相場に臨みましょう。夏休みではないが、「休むも相場」という先人の相場格言を思い出しましょう。