原油高と株式市場について

エネルギー価格が高騰している。このエネルギー価格が市場に与える影響については、短期的なポイントと中長期的なポイントに分けて考える必要があるだろう。短期的な視点での関心は、やはり原油高が一段と進行して、1バレル=100㌦を大きく超えていった場合のインフレ懸念と、経済への影響、そして株式市場へのインパクトである。そして、中長期的なポイントは、エネルギー市場におけるパラダイムシフトによるビジネスチャンス、投資の狙い筋についてである。先に結論を言ってしまえば、短期的な原油高の経済や市場への影響を考えるのは、実は非常に難しい。そして、そのことをベースに、インフレに強い株価や資源価格高騰でメリットを受ける銘柄を選択するのも、短期投資なら良いのだが、中長期投資目線だとリスクがある。何故ならインフレは今がピークかもしれないし、資源価格高騰の持続性も確たるものがあるわけではないからだ。従って中長期投資を行うのであれば、より重要な点は、エネルギー市場におけるパラダイムシフトから、我々がどのような時代に生きているのかという時代認識を掴み、そのパラダイムシフトに投資チャンスを見出すかどうかである。インフレに耐性がある銘柄に投資するのは、「守りの投資」、パラダイムシフトへ投資するのは、「攻めの投資」、どちらも決して間違いではないが、ワクワク度は「攻めの投資」のほうがあると言えるだろう。

1.短期的なポイント整理

まずは短期的なポイントであるが、実はこれですら、なかなか難しい。過去の事例を見る限り、原油高はインフレ率を上昇させるが、そのことがマーケットにどのように影響するかはケースバイケースなのである。原油と市場についてQ&A方式で取り上げてみたいと思う。

① 原油価格はどのような要因で動くのか?

細かい要因はともかく、ポイントは3つだ。1つは「①原油価格は平時は需給で決定する。有事には政治で決まる」という鉄則だ。そして、「②世界的なショック(リーマンショック、コロナショック等)が発生すると、激しく急落する」。そして、「③地政学リスクや天災による原油高は一時的に終わる」ということだ。まずは、この3つは鉄則として抑えたい。

その上で平時の需給を前提にした場合にも、短期的な要因と、中長期的・構造的な要因が同時に絡みあい、更にはそこに金融要因が加わる。金融環境に加えて投資資金の動きである。但し、総合的に見れば、原油価格は基本的には需要が決定するのだろう。需要にも実需と投資需要があるが、やはりベースは実需という理解だ。

② 原油高は経済に悪影響を及ぼすのか?

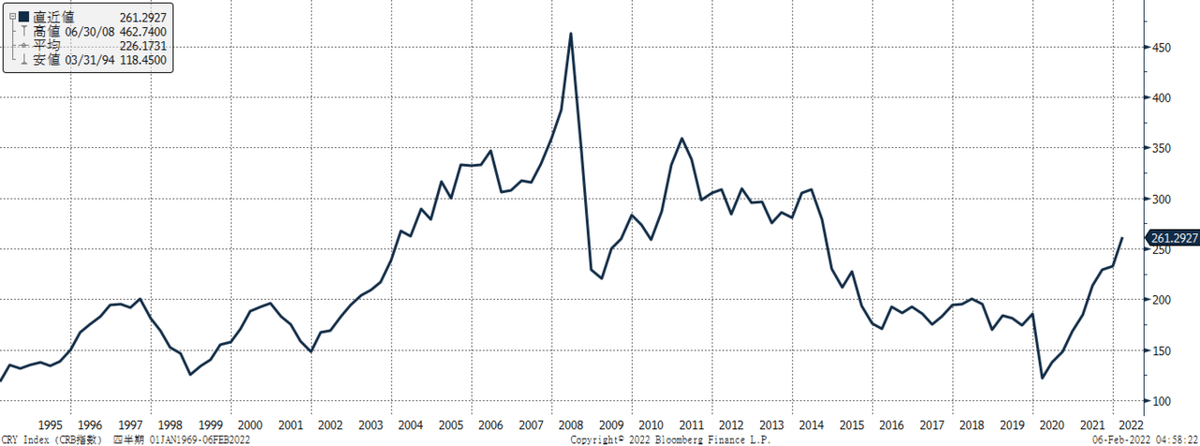

原油の安定というのは、以前は世界経済にとっては極めて重要だった。それは世界的に先進国も含めて、インフレに苦しんでいる時代であったこと、それに加えて経済の原油依存度が今よりも遥かに大きかったことだ。しかし、ここ最近は先進国はディスインフレに悩まされてきたことから、原油高によるインフレ懸念はあまり問題ではなかったし、経済への影響も限定的だった。日本の「失われた30年」というような経済停滞を原油動向に結びつける人は誰もいない。過去30年を振り返っても、原油は極端に高い時も低い時もあったが、世界経済も日本経済も、リーマンショックやコロナショックを除けば、安定した推移をしている。大局的に見れば、世界経済も日本経済も原油動向に左右されていないように見えるし、逆に言えば過去の教訓から、原油に振り回されない経済を構築してきたのだろう。以下のチャートは、原油、S&P GSCI、CRB指数、ブルムバーグ商品指数などのチャートだが、足元の状況は過去を振り返れば、それほど懸念すべきレベルではないことが分かる。2005年~2007年には、より激しい原油高、資源高、商品価格高に見舞われているのである。

(WTI推移)

(S&P GSCI商品指数) 世界のコモディティ市場全体の動向を示す

(CRB指数) 19種類の商品先物価格で構成、世界的な物価の先行指標

(ブルムバーグ商品指数)

従って、やはり原油価格の経済への影響は難しいのである。ここでも、まずは鉄則だけ示しておく。①原油価格の変動が世界経済に及ぼす影響は、原油価格の変動をもたらす要因による。ゆえに、その要因分析が最も重要。②原油価格変動に対して、世界経済は耐久力が強まっている。③原油輸入国は、原油高で痛みを伴うが、それ以上に原油安になると、原油輸出国の経済はダメージを受ける。

③ 今年の原油市場の見通しは?

「原油価格は平時は需給が、有事は政治が決める」という鉄則を示したが、今年の原油市場の難しいのは、平時と有事が重なり合っていること。更にはエネルギー市場のパラダイムシフトの影響を受けていることだろう。まず世界は未だに完全にアフターコロナの世界には戻っていない。昨年の訪日外国人数は約24万6千人であったが、下のチャートを見ると、あらためてコロナのインパクトの大きさを実感する。すなわち、需要と供給で分けて考えた場合、明らかに短期的な需要はノーマルではない。

世界中が上記のような状況であり、これが平時なのか有事なのかは、難しい問題だ。さて、EIA(米エネルギー情報局)によれば、昨年12月の世界の原油需要量は日量1億108万バレル、供給量は9827万バレルと、281万バレルの需要超過の状況であった。しかし、2/1に開催されたOPECプラス産油国の合同技術委員会では、足元の需要超過は22年を通じてみると、日量130万バレルの供給超過へ転じる見通しを示している。だからOPECプラス諸国は増産幅の拡大に動かないのだ。

(昨年12月実績) 需要超過 日量281万バレル

(2022年通年見通し)供給超過 日量130万バレル

それにしても原油価格の上昇は、厄介な問題だ。世界的にインフレが懸念されている中での原油高であること、原油だけでなく様々な資源価格が同時に高騰していること、脱炭素社会推進によるグリーンフレーションという過去とは異なる要因を考慮する必要があること、地政学リスク(ウクライナ問題やイラン問題)が浮上していることだ。

③ 原油高の米国経済、日本経済への影響は?

一般的に言えば、原油高は輸入国から輸出国への富の移転であり、輸入国には増税効果となる。但し、基軸通貨がドルの米国とは異なり、日本も含めて原油取引をドル決済している国々は、そこに為替相場の影響も大きく受ける。現在の原油価格を円価格でチャートにしたのが、以下である。足元では節目の1万円を超えてきた。2013年から2014年にも1万円を超えているので、未体験ゾーンではないものの、やはり気になるレベルであろう。

しかも、2013年~2014年と異なり、今回の局面は下のチャートのように、原油高と為替の円安へのベクトルが同じ方向に向いている。為替相場が120円に向かい、原油価格が120ドルになれば、円建ては1万4千円を超える。リスクシナリオではあるが、原油価格の高騰が、日本の交易条件を悪化させるのは間違いないだろう。

過去のケースでは、2002年1月を底として6年近く続いていた戦後最長の景気回復局面である「いざなみ景気」は、2008年2月に終了し、景気後退に転じた。その要因は資源価格高騰に伴い、輸入コストが急上昇し、企業収益が圧迫されたことが主因であり、価格転嫁が容易ではない日本社会においては、エネルギー価格高騰の長期化は、企業業績に直結する問題だろう。

(CPIと企業物価) 日本では価格転嫁が容易ではない。

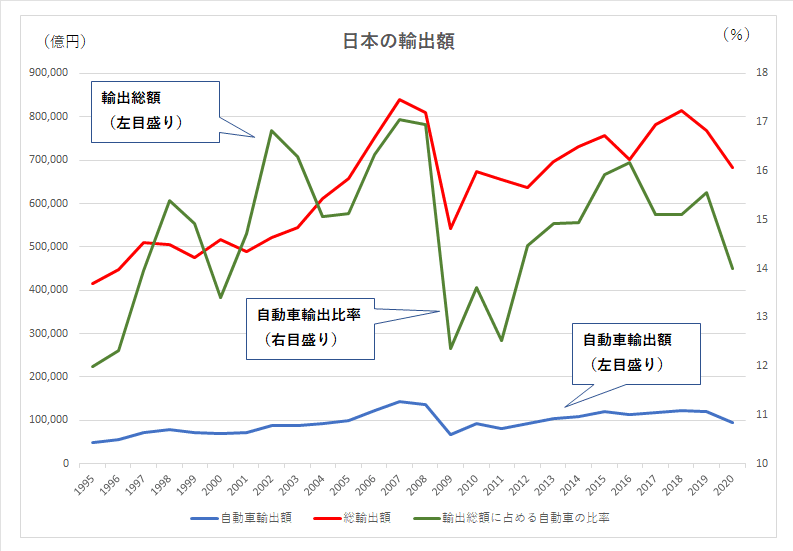

ちなみに日本は自動車輸出などで稼いだ金を、資源と食糧の輸入に使っている。ちょっと横道に逸れるが、日本の輸出と輸入の状況を確認しておこう。

日本はかっては貿易立国であった。2000年代は年間で1000億ドル以上も貿易で外貨を貯めこんでいた。しかし、2010年代以降は状況は大きく変化した。経常収支は相変わらず黒字であるが、貿易収支は黒字だったり、赤字だったりという状況だ。輸出自体は下のチャートのように、大きな変化はない。輸出総額に占める自動車輸出の比率も12%~17%くらいで推移している。

(日本の輸出総額と自動車輸出額推移)

次のチャートは、輸入額だ。輸入額はじりじり増加している。21年は一段と増えることだろう。原油と天然ガスの輸入比率は、かなり上下に変動している。21年、22年は大きく上昇するかもしれないが、中長期的に平均すれば、実際には大した影響はないのかもしれない。

(日本の輸入総額と原油・天然ガス輸入額推移)

いずれにしても、「持たざる国」である日本は、自動車などを売って稼ぎ、エネルギーや食糧などを大量に購入しているのだ。岸田政権が忘れてならないのは、日本が世界で稼げる国であり続けなければ、日本は現状の生活を維持することすら難しくなるということだ。最期に、日本の米国と中国との貿易関係を確認しておこう。

上記のチャートのように、日本は輸出でも輸入でも中国のシェアが20%を超える。2000年代前半までは、米国が圧倒的に日本の貿易にとって重要な国であったが、現在では貿易という一点では、中国は我が国にとって、最重要国である。米中覇権争いが加速するなか、経済安全保障の観点から米国と中国のデカップリング分野が拡大すると、日本企業は相当なダメージを受けることは間違いない。

④ 交易条件の悪化で影響を受ける業種は?

内閣府が疑似交易条件というものを発表している。対象期間は20年12月~21年6月であるが、以下のような状況であった。ある程度参考にはなるだろう。下の図表を見ると、全産業でマイナス10ポイント程度の影響を受けている。最もダメージを受けているのは、木材、木製品でマイナス25ポイント程度である。

⑤ インフレに強い業種は?

典型的には、業種では資源、エネルギー、金融、商社、不動産、教育などがインフレに強く、企業の特徴としては、価格交渉力が強い、トップブランドなどが優位となる。但し、インフレが良いインフレなのか、悪いインフレなのかにもよるし、そもそも短期的なインフレなのか、持続的なインフレなのかでも状況は異なる。我々は過去30年、ディスインフレの世界に生きてきたことを、そう簡単に忘れてはならないだろう。例えば、昨年は大盛り上がりの海運株も、過去の推移を見れば、時折急速に上昇しているものの、大半の期間はじりじりと下落している。コロナは我々の環境を大きく変えたが、全てを変えたわけではない。本当にこの先、中長期的にインフレ社会が到来するのかは、私はかなり疑問である。

(商船三井)

(日本郵船)

(住友金属鉱山)

さて、私が注目しているインフレに強く、これから興味深い業種は、「国防産業」である。例えば、米国の国防予算は以下の通り、右肩上がりだ。しかも、米国も中国も覇権争いが加速しており、軍事予算が減るような状況にはない。

さらに、近年はテクノロジーの進化により、超極音速ミサイルや宇宙兵器など、兵器分野でも大きなパラダイムチェンジが起こっている。こうした国防の要請に応えているのが、レイセオン・テクノロジーやロッキード・マーティン、ノースロップ・グラマンなどの軍需産業である。こうした企業の顧客は政府であり、材料費高騰の価格転嫁は容易である。FRBの利上げにも、インフレ動向にも強いうえ、米中対立、ロシアとウクライナ間の緊張などの地政学リスク要因、北朝鮮のミサイル開発加速などの国際情勢からもサポートされる銘柄群だ。ポートフォリオの中に一部組入れていると、他の銘柄との相関も低く、安定性を高めてくれるだろう。

(レイセオン・テクノロジーズ)

(ロッキード・マーティン)

日本でも、岸田政権は今年の末までに「国家安全保障戦略」、「防衛大綱」、「中期防衛力装備計画」の戦略3文書を改訂し、日本の防衛能力を高める方針だ。ちなみに、今の日本の軍事予算は世界でトップ10に入っている。防衛予算が、仮にGDPの2%と倍額になったら、いきなり米中に続く世界3位の規模となる。日本は意外と防衛大国なのだ。今年は、日本の国防銘柄も注目される可能性はある。アフター・コロナの世界とは、地政学リスクが蘇る世界である。台湾問題や、世界のインド太平洋戦略の強化の流れのなかで、この分野の銘柄は景気等に左右されずに、成長する見通しだ。

2.パラダイムシフト

次にパラダイムシフトについてだ。パラダイムシフトとは言うまでもなく、脱炭素社会への移行とテクノロジーの進化である。ここでのポイントは、次の5点である。

①脱炭素社会への移行は進んでおり、それがグリーンフレーションの原因

②脱炭素社会へ移行しているが、パリ協定の目標達成には程遠い状況

③脱炭素社会への道は不可逆的で、白旗は決して上げられない

④希望の光は、テクノロジーによるゲームチェンジャーしかない

⑤2030年に向けて、世界はこの分野に大量のマネーを投じ続ける

上記のような、とんでもないパラダイムシフトが始まっている。現在、世界中の国々が、具体的なCO2削減目標にコミットして取り組んでいる。脱炭素は、人類史上で最大のプロジェクトと思われる。そこには莫大な資金が集まることから、当然として、この分野は投資チャンスとなる。IEAは2040年までに世界全体で8000兆円の投資が必要と試算している。さて、投資として、このパラダイムシフトを考えるとき、次の点が重要だと考えている。

① 2021年は脱炭素社会の理念先行に、現実社会がストップをかけた年

② ゴールに向けての移行期間とテーマの変遷にチャンスあり

③ 最先端分野は、「リーバイス、つるはし理論」が有効

まず現状認識をしておこう。パリ協定では、世界の平均気温上昇を産業革命前と比較して、2℃より充分低く抑え、1.5℃に抑える努力を追求することを目的としている。この目的のため、パリ協定の下で国際社会は、今世紀後半に世界全体の温室効果ガス排出量を実質的にゼロにすること、つまり「脱炭素化」を目指している。そして、コロナショックにより、世界的にロックダウンのような人流を止めるという事態になったことで、2020年の世界のCO2排出量は前年比7%減少したと報告されている。しかし、21年度は過去最高の19年にほぼ逆戻りし、今年は過去最高を更新するとも予想されている。

ESGやSDGsなど、政府も民間も色々トライしているものの、これが現状だ。また、これまでは理念先行で急速に脱炭素社会の実現を進めてきたが、昨年はそのことでグリーンフレーションが発生し、現実社会が理念先行の動きに待ったをかけた。電気自動車に使われる銅の量は、燃料車の3~4倍とも言われる。銅以外にも脱炭素社会に向けたインフラ投資のために、様々な鉱物資源が必要とされ、21年は資源価格全体が高騰した。こうした中で、22年以降は理想と現実の間を調整していく年になっていくと思われる。具体的には下のようなイメージだ。

(移行期間)

この移行期間とともに、株式市場のテーマも変遷していく。その流れを掴みながら、自分にあった投資を模索していくのがいいだろう。例えば、私は脱炭素社会を実現するイノベーションには、まだ少し時間を要する中、現実路線として、当面は「省エネ」と「原発」という分野が再注目されると考えている。そうした中で、意外とまずは「省エネ」が再注目されると考える。そういう意味ではダイキン工業は非常に面白い。言わずと知れた世界トップの空調メーカーだ。売上高は3兆円に迫る。海外売上高比率は80%を超える世界で戦うグロバルカンパニーだ。今年はカタールでワールドカップが開催されるが、6つのスタジアムのうち、4つでダイキンの空調が納入された。カタールの43度くらいある気温を、スタジアム内を20度に保つのだ。また、UAEは廃棄物を出さないスマートシティの建設計画を進めているが、その空調も全てダイキン工業が担っている。同社の既に確立された省エネ技術と環境配慮技術、そしてアフターサービスの充実によるエコシステムは、このパラダイムシフトの移行期に現実路線として、非常に魅力的なのだ。なにしろ、業務用マルチ空調の市場で世界中で40-50%のシェアを獲得している。そして、オフィスビルの使用電力の半分は空調に使われている。つまり、同社が技術革新を起こせば、即座に世界中の消費電力にリアルにインパクトが起こるのだ。また、インドで活躍する日本企業と言えば、代表的なのはマルチ・スズキだろう。しかし、ダイキン工業もインドでシェア1位。アフリカでもプレゼンスを高めている。もちろん国内でも活躍しており、21年度省エネ対象には同社の「machiマルチ」が選ばれた。コロナによるリモートワークなどの小部屋で対応できる個別運転エアコンだ。従来機に比べて約50%の消費電力低減に成功した。ダイキン工業のようなエアコンというシンプルな商品を突き詰め、そこに最大限の付加価値を製品とアフターサービスで実現し、新興国の成長を抑えるのではなく、サポートしながら、環境を守るモデルは、かなり移行期のビジネスとして適していると思われる。材料費高騰や半導体不足の影響も受けるが、そもそも安売りの韓国や中国の家電メーカーを圧倒してシェアを確保しているのは、付加価値を価格に転嫁し、高く売れるからであり、サプライチェーン問題は克服可能だろう。株価は割安ではないが、パラライムシフトからの恩恵は長期間継続すると思われる。余談だが、この会社の取締役は7名で構成されているが、平均年齢は70歳を超えている。シルバーパワーというか、昭和のビジネスマンが世界を相手に頑張っているという意味でも面白い。

原発については、既に脱原発は世界の潮流ではない。現在、原発を利用している国で、将来的に脱原発を表明している国は、韓国、ベルギー、ドイツ、スイス、台湾だけだ。現在原発を使用しているその他の国々(25ヶ国)は、将来も利用するし、中国を筆頭にどんどん建設している。また、現在はまだ原発を持っていない国であるインドネシア、エジプト、ナイジェリアなど14カ国は、将来的に原発を使用すると表明している。日本は、3.11が起こってから原発の議論はなかなか政治的に難しい。しかし、エネルギー基本計画では、原子力は20-22%の電源構成だ。発電量全体の20%を原発で補う場合には、27基の原子炉を出力80%で運転する必要があると言われている。現在、国内で運転している原子炉は10基であるが、20%の電源を補うためには、審査中も含めて全て(27基)を稼働させるということだ。果たして現実的なのだろうか?また原発の耐用年数は40年であり、2050年には日本の原発は3基になると見込まれている。新規増設はどうするのだろうか?私は、小型モジュール(SMR)に向かわざるを得ないと思っている。自民党の公約の中でも、小型モジュールについては言及されている。

また、合成燃料や核融合なども非常に注目している。但し、特に核融合はずっと「夢の技術」とされてきた。全ての再生エネルギーは、核融合技術が確立されるまでのつなぎに過ぎないとも言われる。そんな核融合であるが、これから何度もブームになると思われる。特に核融合の最大のプロジェクトのイーターの組立がスタートした。また世界の著名人の核融合への投資も盛り上がっている。

しかし、核融合が最終的にどのような時間軸で社会実装されていくのかは分からないことが多い。こういう段階では、核融合そのもののビジネス化に投資するのはハイリスクだ。こういう時こそ、「リーバイス・つるはし理論」が有効だろう。あのゴールドラッシュの金鉱開発でもっとも利益をあげたのは、炭鉱夫に作業着やつるはしを提供したものという理論だ。核融合関連の企業は資金を集めて、これから様々な実験などが行われる。炉そのものは成功すればハイリターンだが、リスクが高い。それに対して、炉に対して提供する装置であったり、部材については核融合が成功しなくても需要は高まる。合成燃料やCCS(二酸化炭素回収技術)等も、このような投資戦略で検討していくと良いだろう。洋上風力発電にはベアリングが必要だし、核融合には超電導コイルや超高温に耐え得るクロム鋼などの耐熱鋼が必要だ。何がリーバイスやつるはしになるかを色々と考えることは楽しいので、研究してみるといいだろう。