来週の相場見通し(4/1~4/5)

1.はじめに

今週は久しぶりに材料に乏しい静かな週だった。来週は再び重要な経済指標が相次ぐことから、束の間の平穏だろうか。それにしても、このところの株式市場は好調だ。米国のS&P500は5ヵ月連続の上昇となった。年初からのS&P500の上昇率は、約10%に達した。驚くべきことに日本株の年初からの上昇は20.6%で、好調な米国株を10%以上もアウトパフォームしている。このところ、「流石にもう株式市場は調整局面入りするのでは?」であるとか、「もう上昇は期待できない」などの声を耳にする。それは本当だろうか?今回は、過去の事例を見ながら、そのへんを考えていく。今回は簡易版である。

2.米国株

まずは、下の表を見てほしい。ちょっと見にくいのだが、この表はS&P500が5カ月間以上連続で上昇した期間を1930年以降で抜き出したものだ。一番上が今回の上昇であり、昨年11月以降で5ヵ月連続の上昇を記録し、その間の上昇率は25%に達している。下の表のように、このように5ヵ月以上連続して上昇したケースが37回ある。最も長いのは1935年4月から翌年3月までの12カ月間連続上昇というものがある。そして、5ヵ月連続上昇してから3カ月後の株価のパフォーマンスが「Aから3カ月後」で示してある項目だ。

ちょっと分かりにくいため、上から3段目の「21年2月の事例」で説明しよう。この時は7カ月連続で上昇した。その内で5カ月間では16%上昇している。その5ヵ月時点を起点(A点)として、そこから3カ月間のパフォーマンスが「Aから3カ月後」であり、この時は0%と動いていない。また一番右の列では、「A点から12カ月後の株価」を示しているが、この時は▲12%下落であった。また、この時の上昇は5ヵ月で終わらずに7カ月間上昇したことから、ピークをつけた21年8月から3カ月後の21年11月時点までのパフォーマンスが、「ピークから3カ月後」の意味するところである。ここはとりあえず、今回は無視してもいいかもしれない。

上の表を言葉にしてみよう。

・1930年以降、S&P500が5ヵ月以上連続で上昇した事例は37回ある。

・その5カ月間の平均上昇率は18%。最高が35%上昇だ。

・その後の3ヶ月間では、37回中10回で下落、27回で更に上昇している。但し、平均騰落率は3%程度であり、伸びは鈍い。

・その後の12カ月間では、37回中5回しか下落していない。平均騰落率は+12%である。

次に、今回のように5カ月間で25%以上も上昇した異例のケースを抜き出したのが、下の表だ。(上の表の黄色網掛け)

これまでに5ヵ月連続上昇し、その上昇率が25%を超えた事例は7回ある。(今回を除いて)俯瞰すると「何らかのショック後の株価の上昇局面」が多いようだ。コロナショックからの回復、リーマンショックからの回復、ロシア危機・LTCM破綻からの回復期、ボルカーショックからの回復局面、原油ショックからの回復局面・・・

そういう意味では、今回はそうした目立った危機後ではないので異例かもしれない。強いて言えば、「FRBによる懲罰的な利上げ打ち止め」による回復局面なのだろう。(FRBは23年7月に利上げ停止)

いずれにしても下の表で言えることは、このように5カ月間で大きく上昇した後の3カ月後は、7回中の6回で更に上昇しており、その平均上昇率は5%と大きい。また12カ月後に至っては17%も上昇しており、マイナスリターンはない。これを単純に3月末のS&P500に当てはめると、12カ月後には6,150近辺まで上昇していることになる。

ここまでで言えることは、「強い相場は簡単に崩れない」どころか、「更に強く成長していく」可能性が高いことだ。私は、理由は2つあると考えている。1つは、それぞれに「強い理由」が存在することだ。それは、それぞれの局面で異なるのであろうが、その強い理由が色褪せるまでは、株価は堅調さを維持する。今回で言えば、①FRBを中心とする世界の中央銀行の利下げサイクル開始、②生成AIが引き起こす新たな産業革命、③米国の生産性の上昇という強い理由があり、それらが壁にぶつかったり、別の強力な悪材料で塗り替えられない限りは、株価は上昇局面を維持する可能性が高い。

もう1つは、「人々の株価上昇への不安」である。今回もまさに「もう株価は調整する」とか、「バブルである」とか、色々と弱気な声が増えている。確かに上がり過ぎた株価は調整を伴う。しかし、それは単なる買い場になってしまう。例えば現在であれば、多くの人が「株価の下げ=素晴らしい調整=更に上昇するための弾薬補給タイム」として下げを歓迎する。そういう状況では、大きな下げは期待できない。株価が大きく下げるときは、「恐怖」や「パニック」を伴うものである。「歓迎される下げ局面」ではないのだ。

このように人々が株価上昇に不安になっているということは、現在の市場は、あまり浮かれていないということだ。まず何より、エヌビディアのような時代の象徴銘柄のPERがリーズナブルであることが1つの証拠であろう。市場参加者は、数々のバブルを目の当たりにし、学習してきたことで、妙に憶病になっている。賢さが仇になるケースに注意しよう。

こうした人々の上昇への不安があるうちは、株式市場は大きくは崩れず、じりじり上昇していくと思われる。

下のスライドは、以前も紹介したものだ。S&P500が3月までに5%以上の上昇となったケースは、27回ある。今回は28回目だ。そして27回の平均の年間騰落率は20%を超えるというものだ。しかも27回中にマイナスリターンは1回もない。これも心強いアノマリーであろう。また、このような年は、日本株も連動して強かったのだが、今年の日本株は既に20%以上の上昇となっており、過去のアノマリー的には、ここから先は大きな上昇は期待できないのかもしれない。

米国株に話を戻そう。下のチャートは、過去5カ月間のS&P500の11業種のパフォーマンスだ。10月末を100として指数化したものだ。全ての業種が上昇しており、1つのセクターが異常に際立っている様子はないようだ。これは「健全」であるか、「期待が行き過ぎている」かのどちらかだが、私は前者に思う。

下のチャートは、VIX指数が20以下のレベルにある、すなわち「20からVIX指数を差し引いた」ものでプラスの領域だけを取り出したものだ。例えば現在のVIX指数が14だとすると、このチャートでは「20ー14」で6という数値で示される。VIXは時に50とかに跳ね上がる。その時は▲30になるが、このチャートはプラスの領域だけなので、省かれている。このチャートが示していることは「市場の浮かれ具合」である。VIX指数が20以下の平和な環境にどれだけ滞在しているかということだ。これを見ると、2003年から2006年くらいの新興国の成長期や、2017年頃をピークとする適温相場のような時期に比べると、まだまだ現在の株式市場の浮かれ度合いは初期段階である。これから、各国中銀の利下げや、生成AIの社会への実装が始まると、株式市場はもっと浮かれ度合いを高めるはずだ。人々は楽観論に溢れているだろう。

要するに、こんな初期段階で株式市場の好調さに不安になり、株式市場から降りてしまうと、チャンスを見逃すということだ。もちろん、保有株の利益確定や調整売りは必要に応じて行うべきだろう。しかし、何事も極端に走らないことだ。確かにいつなんどき、新たな悪材料が出現するか分からない。株価が暴落するかもしれない。ここで全て売っておけば良かったという時もあるが、それはたまたまラッキーだったに過ぎない。過去の事例を鑑みれば、勝手な不安で上昇相場から全面的に降りることのほうが、リスキーなのだ。キャプテン翼では、「ボールは友達」という名言がある。株式市場で言えば、「バブル初期は友達」なのかもしれない。

実質金利の面から、株式市場を見ておこう。下のチャートは米実質金利(10年)である。結局、昨年11月以降の株式市場の好調は、金利面から鑑みると、「実質金利の急低下(赤網掛け)」と「実質金利の安定推移(青色網掛け)」の産物であるともいえる。

では、問題は実質金利の今後の動きである。①赤色網掛けに逆戻り、②青色網掛けを継続、③実質金利は150bp割れに向けて低下の3つのパターンがある。心強いのは、①以外は株式市場にはポジティブということだ。②の膠着でも良いし、③の一段の実質金利低下になるなら、大きなサポートである。

10年金利と2年金利の逆イールドについても、今日は少しだけ取り上げる。市場では長期金利が高止まりする可能性が指摘されている。FRBが利下げをしても、長期金利は低下しないのでは?ということだ。中立金利が上昇している可能性や、財政悪化によるタームプレミアム上昇など、その理由は複数あるが、問題はそれは株式市場にはネガティブか?ということだ。

これは簡単ではなく、良い面と悪い面があるのだが、良い面を1つ指摘するとするなら、「逆イールドの解消が早まる」と言う点だ。FRBが利下げを開始して、長短金利がパラレルに低下するとなると、今の逆イールドの解消には相当な時間を要するのだが、長期金利が高止まりすると、当初の想定よりも早く逆イールドが解消することになる。(それでも、相応の時間は要するが・・)この逆イールドの解消は、米国経済や株式市場にはポジティブな要因となる。その点については、またいつか取り上げたいと思う。ここで言いたいことは、長期金利が高止まりしようが、短期金利と連動して低下しようが、株式市場には悪い話ではないということだ。利上げは、株式市場には厳しいのだが、景気後退を伴わない利下げとは基本的には、株式市場には良いことなのだ。

さて、それでは米国株式市場に死角はないのだろうか?

そんなことはない。インフレが鈍化しないかもしれないし、FRBは市場に優しくないかもしれない。米国地銀も破綻するかもしれない。米国大統領選への不安もある。世界は地政学リスクだらけだ。そして、株式市場において最も重要な企業業績も不安がないわけではない。

下のグラフは、S&P500の23年第4四半期のEPSの伸びを全体と、テクノロジーセクターで見たもので、昨年10月の時点からの変化を示している。昨年第4四半期は、色々と心配されたものの、結果としては良好な決算だった。テクノロジーセクターが全体を牽引した。

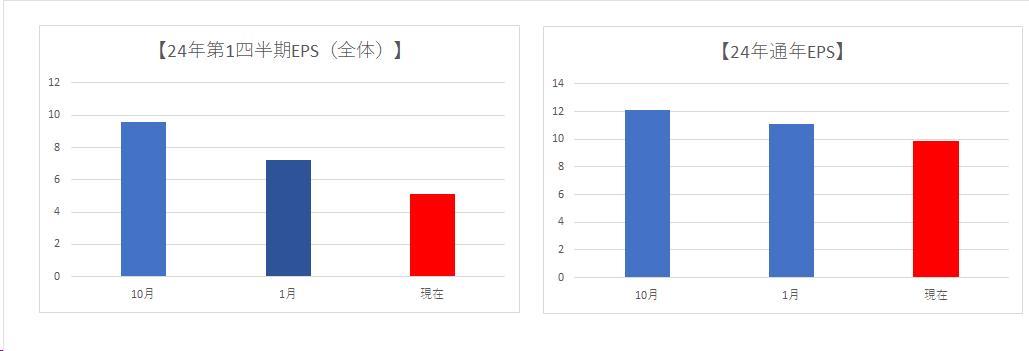

下のグラフは、同じように24年1Qと現段階での24年通年の業績について、昨年10月以降の変化を見たものだ。全体として下方修正されているものの、水準としては悪くない。S&P500のような優良企業について、今のところ24年の業績は好調と言えるだろう。

問題は中小企業である。下のグラフは、ラッセル2000について同じように変化を示したものだ。まず昨年の第4四半期については、結果として大きなマイナスに沈んだ。テクノロジー部門は大きく上昇したものの、ヘルスケアや公益など、幅広く業績は回復せずに、全体を押し下げた。

そして、24年についても第1四半期の予想は昨年10月時点では20%超のEPSの伸びが見込まれていたものの、現在は▲10%超まで下方修正されている。今のところ24年通年では業績の急回復が見込まれているが、どんどん低下していることが分かる。これは、要するにFRBが利下げサイクル開始を伸ばせば伸ばすほど、その影響は大きくなるということだ。FRBの高金利維持は、米国経済全体に大きなダメージを与えていないものの、中小企業にはボディブローのように効いているということだ。

下のチャートはラッセル・マイクロキャップ・インデックスであり、更に小型株(時価総額5千万ドル~3億ドル)に着目したものだが、底打ちはしているものの、上昇は鈍いことが分かる。

私は、FRBは利下げサイクルを開始すると予想しているため、米国株の先行きには強気である。生成AIやそれをサポートするAI半導体やHBMなどのメモリーも、「先進国では本来考えられないような成長率」を実現することだろう。そして、AIの進化が他産業に波及し、各分野でブレイクスルーがぽこぽこ出現するようなサプライズも今年以降、色々と登場してくると予想されるため、驚くべき高パフォーマンスが数年継続することもあり得るとも考えている。しかし、だから不安材料に目をつぶっていいわけではない。このような不安の芽が育っていく状況は注意していくことは大事だろう。

今週は、これで終わりです。

余力があれば、日本の株式、日本の政局、来週のポイントを取り上げますが、時間がないかもしれません。良い週末を!