申請を忘れると大損…定年前後の手取りを増やす「絶対やるべき」7つの手続き

定年後に働く人はたくさんいるものの、現役時代の収入を維持できる人はほんのひと握りです。

しかし、定年前後の手続きを適切にすることで、支払う税金や社会保険料を減らしたり、手当や給付金をもらったりすることができ、収入の減少をカバーできます。

今回は、定年前後の手取り額に大きく関わる手続きを7つご紹介します。

影響が一番大きい「退職金」の税金・社会保険料の取り扱いを確認

退職金の受け取り方には、「一時金」「年金」「一時金&年金」の3通りがあります。

そして、どう受け取るかで退職金にかかる所得税・住民税、社会保険料が変わります。

<退職金の受け取り方と税金・社会保険料>

一括でまとめて受け取る「一時金」

一時金受け取りは、一括でまとめて退職金を受け取る方法です。

毎月の給与は「給与所得」として、所得税や住民税が課税されますが、退職金を一時金として一括で受け取るときには給与所得でなく「退職所得」として所得税や住民税が課税されます。

退職所得は分離課税となり、他の所得とは区別して課税されます。

退職金が退職所得控除より多い場合には、退職金から退職所得控除の金額を引き、さらに2分の1をかけた金額が退職所得となります。

この退職所得をもとに所得税や住民税の金額が算出されます。

退職金を一時金で受け取った場合は、社会保険料の負担はありません。

分割で少しずつ受け取る「年金」

年金受け取りは、会社に退職金を運用してもらいながら、10年、15年などと、一定の年数をかけて少しずつ退職金を受け取る方法です。

退職金を年金として受け取ると「雑所得」の扱いになり、他の所得と合わせての総合課税になります。

社会保険料は、加入する社会保険によって変わります。

60歳以降も再雇用で働くといった場合には会社の社会保険に加入します。

この場合、社会保険料は給与に基づいて計算されるため、一時金の場合と同様に影響はありません。

仕事を引退した場合には国民健康保険に加入することになります。

この場合、雑所得を含めた所得で保険料を計算するため、毎年の年金額が保険料に影響します。

年金額が大きいと保険料が増えてしまうことに注意が必要です。

定年前後の手取りを増やす手続き①退職日を1日遅らせるだけで70万円も受取額が増える

退職所得には「退職所得控除」という控除が利用できます。

退職所得控除の金額は勤続年数が20年以下か20年超かで計算式が変わります。20年を超えて勤務した場合の計算式は800万円+70万円×(勤続年数-20年)。

この勤続年数には、長期間欠勤した期間や病気で休職していた期間も含むことができます。

さらに、勤続年数に年未満の端数がある場合は、勤続年数は切り上げになります。

<退職所得控除の勤続年数は切り上げ>

例えば、26歳の4月1日に入社、60歳の3月31日に退職した場合の控除額は、上の①に示すとおり。

しかし退職日を60歳の4月1日に遅らせられば②のように70万円を加えて控除できます。

「1日」のおかげで勤続年数が1年増え、70万円の差が生じるのですから、大きな差になることを認識しておきましょう。

この差によって手取りが変わるなら、会社と退職日を交渉するとよいでしょう。

定年前後の手取りを増やす手続き②退職金は「一時金」受け取りを優先

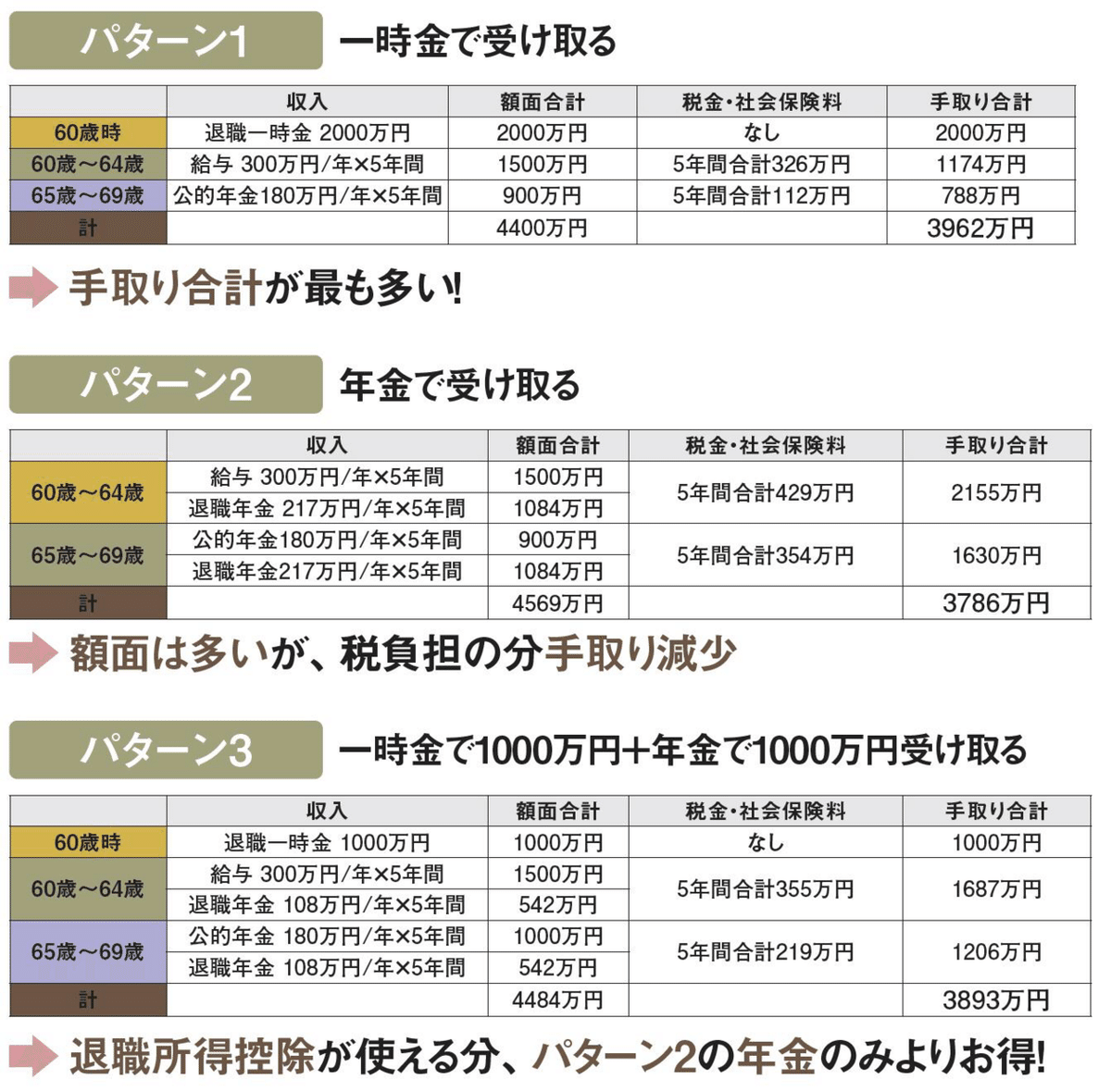

退職金の受け取り方は結論からいうと、「一時金」がもっとも手取りの金額が大きくなります。ひとつ試算結果を紹介します。

前提条件

・東京都文京区在住、38年間勤務で退職金は2000万円

・60〜64歳までは年収300万円で勤務、協会けんぽに加入

・公的年金は年180万円

・年金(退職金)は10年間で受け取る(予定利率1.5%)

・所得からは基礎控除・社会保険料控除・所得金額調整控除のみを控除

<退職金の受け取り方による手取り額の違い>

退職金の額面がもっとも多くなるのは年金の場合です。

年金受け取りの場合は、まだ受け取っていないお金を会社が運用してくれる(今回の例では、予定利率1.5%)ためです。

しかし、税金・社会保険料が多い分手取りはもっとも少なくなっています。

したがって、

・「退職金が退職所得控除より少ない・少しオーバーする」…一時金

・「退職金が退職所得控除よりかなり多い」…退職所得控除の分は一時金、残りは年金

とすると、税金を減らせます。

年金の部分は、なるべく長期間かけて少しずつ受け取るようにすると、毎年の年金にかかる税金や社会保険料も少なくできます。

多額のお金が手元にあると使ってしまいそうな人は、多少金額が減っても「年金」を選べば、毎年少しずつ受け取れるので無駄遣いが減らせます。

定年前後の手取りを増やす手続き③給与の一部を退職金に回す

再雇用・再就職をする際、給与の一部を退職時にもらう退職金に回し、退職時に退職一時金として後払いしてもらうと、税金や社会保険料を節約できます。

60歳から65歳までの5年間、月給25万円(年収300万円)で働いた場合と、月給20万円(年収240万円)で働き、毎月5万円を退職金に回した場合を比較すると、5年間の税金・社会保険料の合計は約71万円も少なくなる計算です。

その分、手取りが増やせます。

<退職金に回す・回さないでどう変わる?>

ただし、勤続年数が5年以下で「退職所得」が300万円超のときは「2分の1課税」が適用できません。

また、給与の一部を退職金に回すことで、納めるべき社会保険料が減るため、給与を退職金に回さない場合と比べて、もらえる老齢厚生年金が若干減る点は押さえておきましょう。

定年前後の手取りを増やす手続き④収入が減ったら高年齢雇用継続給付

定年後の再雇用や再就職によって収入が減ってしまった場合、それを補う給付金に「高年齢雇用継続給付」があります。

高年齢雇用継続給付には、「高年齢雇用継続基本給付金」と「高年齢再就職給付金」の2つがあります。

<2つの高年齢雇用継続給付>

高年齢雇用継続基本給付金は同じ会社に再雇用された場合の給付金で、失業給付(雇用保険の基本手当)を受け取らずに働き続けた人が対象。対する高年齢再就職給付金は、失業給付の受給日数を100日以上残して再就職した場合の給付金です。

給付される金額は、給与の低下率で変わります。

どちらも、60歳以降の給料が60歳時点の75%未満になったときに最大で60歳以降の賃金の15%の給付金が受け取れます(賃金の低下率に応じて支給額も変わります)。

ただし、受け取りには条件があります。

2024年8月以降の場合、賃金が37万6750円以上ある場合や、給付額が2295円に満たない場合は受け取れません(支給限度額・最低限度額は毎年8月に更新)。

なお、高年齢雇用継続給付は自分で申請する必要がありますので、忘れないように注意しましょう。

定年前後の手取りを増やす手続き⑤在職定時改定で年金額を増やす

65歳から70歳までの間、老齢厚生年金をもらいながら厚生年金に加入して働くと、もらえる老齢厚生年金の金額が毎年10月に増加します。

これを「在職定時改定」といいます。

在職定時改定で増える年金額は、平均標準報酬月額(≒平均給与)20万円の方で約1.3万円(年額)。

毎年もらえる年金が増えるのを見ながら働けます。

ただし、60歳以降の老齢厚生年金額(月額)と給与の合計が50万円(2024年度)を超えると、「在職老齢年金」といって、「(基本月額+総報酬月額相当額-50万円)×2分の1」にあたる年金額がカットされます。

たとえば、65歳の人が月10万円の老齢厚生年金と42万円の給与をもらう場合、(10万円+42万円-50万円)×2分の1=1万円ですので、老齢厚生年金が月額1万円支給停止になります。

さらに給与が月60万円に増えると

(10万円+60万円-50万円)×2分の1=10万円となるため、10万円の老齢厚生年金は全額停止になります。

年金の繰り下げ待機(年金の受け取り時期を66歳以降に遅らせて年金額を増やすこと。

1か月繰り下げるごとに0.7%ずつ増額)をして年金を受け取らなかった場合も、支給停止されるはずの部分は、繰り下げ増額の対象外となります。

上記例では、繰り下げ受給の対象となる年金額は「10万円」ではなく「9万円」になってしまいます。

定年前後の手取りを増やす手続き⑥失業手当と高年齢求職者給付金

退職後に新たに仕事を探すときに役立つのが失業手当と高年齢求職者給付金です。

64歳までは失業手当、65歳以降は高年齢求職者給付金がもらえます。

給付金額は、退職前6か月の賃金合計を180で割った「賃金日額」に、所定の給付率をかけた金額(基本手当日額)です。

ただし、失業手当と高年齢求職者給付金ではもらえる日数が違います。失業手当は、60歳から64歳の場合90日〜150日分もらえますが、65歳からの高年齢求職者給付金の場合は30日または50日です。

<高年齢求職者給付金と失業手当の比較>

失業手当を最大化したいならば、64歳11か月で退職すれば、失業手当も受け取れ、65歳からの年金も減額されずに受け取れます。

ただ、会社によっては65歳より前に退職することで退職金や賞与が少なくなる場合もあるので、事前に確認しましょう。

定年前後の手取りを増やす手続き⑦定年退職後の健康保険

会社を定年退職すると、会社の健康保険から脱退するので、新たに健康保険に加入しなくてはなりません。

このときの健康保険には、「再就職先の健康保険に加入」「家族の健康保険に加入」「国民健康保険に加入」「任意継続」の4つの選択肢があります。

<定年退職後の健康保険の選択肢>

定年後、再雇用・再就職する場合は一択で、再雇用・再就職先の健康保険に加入します。

保険料は会社と折半して支払います。

再雇用・再就職しない場合、もっとも保険料が安く済むのは、「家族の健康保険に入る」です。

家族が扶養してくれたら、保険料負担はゼロになります。

それ以外の場合は、「国民健康保険に加入」「任意継続」のどちらかを選びます。

おすすめは「退職1年目は任意継続、2年目からは国民健康保険」です。国民健康保険の保険料は前年の所得で決まるため、1年目は保険料が高くなりがちです。

一方、1年目の所得が大きく減った場合、2年目は国民健康保険を選んだほうが保険料を減らせる可能性があります。

以前はどちらか片方しか選べませんでしたが、今は年ごとに選べますのでお住まいの自治体で保険料を比較して選びましょう。

定年前後は、会社も役所も士業も教えてくれない、知らないと損するお金に関することがたくさんあります。

くらしの相談事務所 コミサポのくらしの相談窓口では、退職金、年金、給付金、支援金、補助金、控除などのお金で損しない情報を提供させてもらっています。