一戸建ての維持費は毎年いくらかかる? 費用の目安と内訳を紹介

マイホーム取得後には、固定資産税やメンテナンス費用などのさまざまな維持費がかかります。

そのため、購入する前にどのくらいのコストが発生するのかを計算しておくと安心です。

一戸建ての維持費は合計で「毎年40万~50万円くらい」になるとされていますが、実際には住まいの条件によって異なるため、計算方法を押さえておくことが大切です。

今回は、一戸建ての維持費の内訳と目安を詳しく見ていきましょう。

一戸建ての維持費にはどんな項目がある?

一戸建ての維持費には、大きく分けて以下の項目があります。

一戸建ての維持費

◯固定資産税

◯都市計画税

◯修繕費用

◯各種保険費用

◯自治会費用

このうち、都市計画税と自治会費用は、居住するエリアによって発生しないこともあります。

また、修繕費用は補修のタイミングや施工箇所によって個人差がある項目であるため、個別の事情を考慮しながら計算する必要があります。

そのため、おおまかな費用の目安を把握するとともに、自身に即した具体的な内訳や計算方法を理解しておくことが大切となるのです。

一戸建てにかかる税金の計算方法

一戸建ての維持費について、まずは毎年かかる税金の計算方法を紹介します。

固定資産税の計算方法

固定資産税とは、毎年1月1日時点の土地・建物の所有者に課せられる税金であり、1年分を4回に分割して支払うことが可能です。

固定資産税は「固定資産税評価額×税率(標準は1.4%)」で計算します。固定資産税は地方税であるため、地域によって若干の違いはあるものの、多くの自治体では1.4%を標準としています。

また、固定資産税評価額とは、固定資産税の計算を行うときの基準額であり、不動産の時価とは異なる点に注意が必要です。

多くの場合、「土地は時価の60~70%」、「建物は建築費の50~70%程度」が評価額の目安となります。

たとえば、固定資産税評価額が土地2,000万円、建物1,500万円の一戸建ての場合、単純に計算すると以下のようなイメージです。

土地 2,000万円×1.4%=28万円

建物 1,500万円×1.4%=21万円

合計 28万円+21万円=49万円

固定資産税の税額は、中古の場合、売主に確認することで正確な金額が分かりますが、建物が新築の場合は家屋調査が行われたうえで決まるため、課税される前に市町村役場に相談してみましょう。

都市計画税の計算方法

都市計画税とは、都市計画事業や整備事業の費用に充てる税金のことであり、原則として市街化区域内の土地と建物が課税対象となります。

都市計画税がかからないエリアもあることから、居住するエリアの取扱いを事前に確認しておきましょう。

なお、都市計画税の計算にも固定資産税評価額を用い、

「固定資産税評価額×税率(上限は0.3%)」で金額を求めることができます。

一戸建てにかかる税金の軽減措置

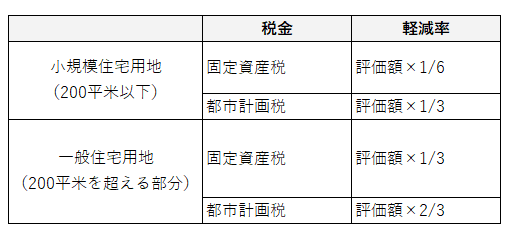

固定資産税や都市計画税には、住宅用地における軽減措置が設けられています。

土地と建物のそれぞれで仕組みが異なるので、別々に計算することが大切です。

まず、土地については、新築・中古ともに、面積に応じた以下の軽減措置を受けることができます。

また、建物については、一定の要件を満たしていれば、新築後の3年間(長期優良住宅等の場合は5年間)にわたって120平米までの部分に関する固定資産税額が2分の1で算出可能となります。

一戸建ての修繕費用の計算方法

一戸建ての場合、マンションのように修繕積立金の支払いがない分、自分で計画的に積み立てを行う必要があります。

ここでは、具体的な修繕費用の計算方法について見ていきましょう。

トータルコストから計算する

修繕費用は、住宅の規模や所有期間によっても異なりますが、最終的にはすべての箇所を補修するのに600万~800万円程度かかるとされています。

ただ、一度に全体の修繕を行うケースは少なく、築10年を過ぎた頃から箇所によって修繕を行うのが一般的です。

そのため、まとめて費用を準備するのではなく、計画的に積み立てていく必要があります。

仮に一戸建ての所有期間を30年と見積もると、年間では20万~30万円が必要な積立額です。

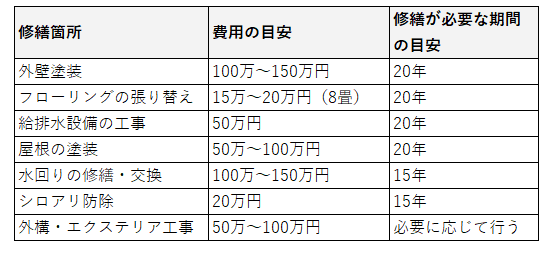

修繕費用の相場と必要な時期を把握しておく

トータルコストから年間積立額を計算するとともに、箇所に応じた修繕費用の相場と期間の目安も把握しておくと安心です。

ここでは、一般的な広さの住宅(100平米程度)における費用の目安を紹介します。

一戸建ての保険費用の計算方法

住宅ローンを利用する際には、原則として火災保険への加入が必須となります。

また、住宅ローンを利用せず、現金で購入する場合も、基本的には万が一に備えて保険に加入するほうが無難です。

火災保険については、住居面積や保険期間、補償範囲などによって保険料が異なります。

また、地震による損害は対象外となるため、火災保険のオプションとして地震保険にも加入するケースが多いです。

地震保険にも加入する場合、火災保険の相場は5年ごとに15万~20万円程度が目安となります。

ただ、補償範囲を狭めたり、支払い方法を10年一括払いなどにしたりすると、保険料を少し節約することも可能です。

火災保険の取扱いをしている会社のなかには、ホームページで簡単に試算できるシミュレーターを提供しているところも多いので、細かな条件に応じた保険料を計算してみましょう。

結局、毎年いくら用意すればいい? 具体例でシミュレーション

ここまで、一戸建ての維持にかかる費用の内訳と計算方法を紹介してきました。最後にさまざまなパターンで年間維持費をシミュレーションしてみましょう。

なお、今回は以下の条件を共通事項として設定したうえで計算を行います。

条件

◯土地の広さは200平米以下(小規模宅地に該当)

◯建物は120平米以下

◯土地の固定資産税評価額は時価の7割で計算

◯建物の固定資産税評価額は建築費の6割で計算

◯修繕費用のトータルコストは700万円

◯火災保険と地震保険に加入

◯自治会費用は年間1万円と設定

都市部で新築一戸建てを購入する場合

維持費を計算するうえで、まずは住宅の固定資産税評価額を割り出す必要があります。

今回は国土交通省の「令和2年度住宅市場動向調査」の三大都市圏(首都圏、中京圏、近畿圏)における平均住宅購入資金を参考に、土地購入資金と住宅建築費を以下のように仮定して計算してみましょう。

住宅購入資金:5,359万円

土地購入資金:1,654万円

住宅建築費:3,705万円

ここから、それぞれの固定資産税評価額を計算すると、結果は以下のようになります。

固定資産税評価額

土地:1,158万円

建物:2,223万円

続いて、それぞれ固定資産税、都市計画税の特例を適用すると、税額の結果は以下のとおりです。

◇固定資産税の計算式

◯土地:1,158万円×1/6×1.4%=2.7万円

◯建物:2,223万円×1/2×1.4%=15.6万円

◇都市計画税の計算式

◯土地:1,158万円×1/3×0.3%=1.2万円

◯建物:2,223万円×0.3%=6.7万円

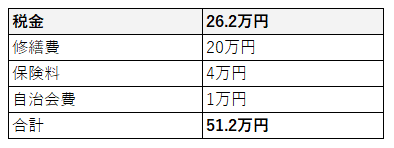

税金の総額

2.7万円+15.6万円+1.2万円+6.7万円=26.2万円

修繕費については、新築ということもあり、所有期間35年で700万円の積み立てを行う想定で計算してみましょう。

すると、年間の修繕費は「700万円÷35年=20万円」となります。

保険料については、地震保険への加入も前提とすると、5年で20万円程度、1年当たり4万円程度と計算できます。

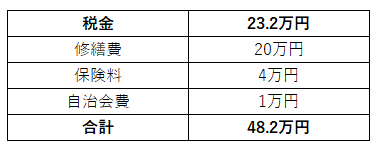

以上の結果を踏まえて、年間の維持費を表でまとめると次のとおりです。

全国的に見て、新築一戸建てを購入する場合

続いて、上記の方法と同じ要領で、全国平均から新築一戸建てを購入する場合について見ていきましょう。

先ほども参照した住宅市場動向調査によれば、住宅購入資金の全国平均は4,606万円。

こちらを基に、土地購入資金と住宅建築費を以下のように仮定して計算します。

住宅購入資金:4,606万円

土地購入資金:1,197万円

住宅建築費:3,409万円

ここから、それぞれの固定資産税評価額を計算すると、結果は以下のようになります。

固定資産税評価額

土地:838万円

建物:2,045万円

続いて、それぞれ固定資産税、都市計画税の特例を適用すると、税額の結果は以下のとおりです。

◇固定資産税の計算式

◯土地:838万円×1/6×1.4%=2.0万円

◯建物:2,045万円×1/2×1.4%=14.3万円

◇都市計画税の計算式

◯土地:838万円×1/3×0.3%=0.8万円

◯建物:2,045万円×0.3%=6.1万円

税金の総額

2.0万円+14.3万円+0.8万円+6.1万円=23.2万円

修繕費と火災保険料は前述のケースと同程度であると想定すると、維持費の総額は以下のようになります。

都市部で築10年の中古住宅を購入する場合

基本的な条件については、1つ目のケース「都市部で新築一戸建てを購入する場合」を基に考えてみます。

ただ、中古住宅の維持費を計算するときには、新築との違いとして以下の3点を意識する必要があります。

◯建物の評価額が新築よりも低い

◯固定資産税の建物に関する特例を利用できない

◯修繕が必要となるまでの期間が短い

中古住宅の場合は、建物が時間の経過とともに劣化していくため、評価額も年数を重ねるたびに下がっていきます。

そのため、「建築後の経過年数に応じた減価率」を掛けて計算する必要があるのです。

たとえば、東京都では築10年が経過すると減価率が0.5となり、ちょうど評価額が半分になる計算です。

この結果を参考にして計算すると、固定資産税評価額は以下のようになります。

固定資産税評価額

土地:1,158万円

建物:1,112万円

つまり、新築時の価格が同じ住宅であっても、築年数の経過によって固定資産税評価額は大きく減額されるということです。

ただ、中古住宅では新築住宅で利用できていた特例(面積120平米までは2分の1で計算可能)が適用されません。

そのため、結局のところ、固定資産税は新築の場合と同額になります。

実際に、計算式をみながらこれまでの状況を整理してみましょう。

◇固定資産税の計算式

◯土地:1,158万円×1/6×1.4%=2.7万円

◯建物:1,112万円×1.4%=15.6万円(特例が適用されない)

◇都市計画税の計算式

◯土地:1,158万円×1/3×0.3%=1.2万円

◯建物:1,112万円×0.3%=3.3万円

税金の総額

2.7万円+15.6万円+1.2万円+3.3万円=22.8万円

このように、トータルで計算してみると、固定資産税の負担額は新築と変わりません。

ただ、建物の評価額が低くなった分、都市計画税の負担は小さくなります。

続いて、修繕費用については、新築よりも短い期間で準備しなければ点に注意が必要です。今回は築10年の中古住宅なので、所有期間を25年と想定して計算すると、「700万円÷25年=28万円」となります。

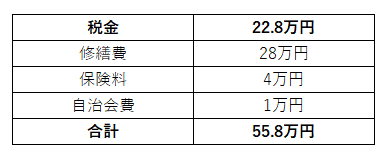

そのため、トータルの年間維持費は以下のようになります。

今回のシミュレーションでは、すべてのケースで50万円程度の年間コストがかかることが分かりました。

実際に計算する際には、上記の方法を参考にしながら、より実情に合った金額を割り出してみてください。

最後に

◯一戸建ての維持費には主に税金、維持費、保険料、自治会費の4種類が

ある

◯税金には固定資産税と都市計画税があり、それぞれ住宅用地に関する

軽減措置が設けられている

◯修繕費用はトータル600万~800万円が目安であるものの、修繕の

タイミングはバラバラなので、定期的に積み立てることが大切

◯保険料は火災保険料とともに、オプションの地震保険も見込んで計算

する