【銘柄紹介】iシェアーズ 米国債20年超 ETF(為替ヘッジあり)2621 #65

おはようございます、ちゃぴのすけです。

今日は久々に銘柄紹介になります。

iシェアーズ 米国債20年超 ETF(為替ヘッジあり)2621

iシェアーズ 米国債20年超 ETF(為替ヘッジあり)(以下:2621)はブラックロック社が運営する東証上場のETFです。、FTSE米国債20年超セレクト・インデッ クスへの連動を目指したETFで、銘柄名の通り、残存期間20年以上の米国債に投資するETFです。

東証ETFですので日中帯に円で取引ができます。

なお、為替ヘッジありですので、為替リスクの低減も期待できます。

#というか現状為替ヘッジありしか上場していませんので、同種の東証ETFは2621のみです。

中身としては、同じブラックロック社が運営する米国籍ETFのiShares 20+ Year Treasury Bond ETF(TLT)の東証版と思っていただいてよいかと思います。チャートの動きもほぼ同じです。

ファンドの詳細

基本情報

ブラックロック社のページよりそのまま情報を拝借します。

東証ETFということもあり、本家のTLTと比較すると純資産総額はまだまだ小さく34億円程度です。発行済口数は180万口弱となっています。償還リスクを心配するほどの水準ではないと思われますが、まだまだ小さいETFですね。

信託報酬は0.14%と良心的です。

なお、直近で純資産総額がほぼ半減しており、発行済口数も半減しております。恐らくここ最近の債券価額の低下に合わせ、指定参加者による解約が行われたのだと思われます。今後、注視していく必要はあるかもしれません。

長期国債として候補となるETF

レイダリオ氏の提唱するオールシーズンズ戦略では米国長期国債を40%の比率で持つ、とあります。生債券ではなく、かつ円建ての債券ETFとしては候補に挙がってくるETFと思います。マーケットメイカー対象ETFでもあり、出来高をみても流動性も問題ないレベルと思われます。

長期国債はボラティリティが高い

一方で、投資する際には、長期債券の特性をよく理解しておく必要があると思います。

一般に、債券は償還期間が長くなればなるほど、値動きも大きくなります。

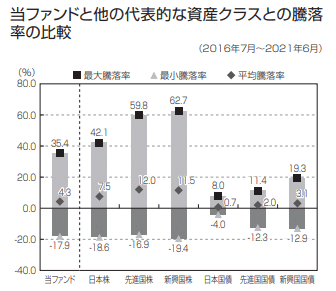

2621は長期国債ですから、最もボラティリティの高い債券です。その変動率はほぼ株式と同じと考えてよいかと思います。

また、債券が金利上昇に弱いことはよく知られています。これは債券の利回りを計算してみると一目瞭然なのですが、株式と異なり数学的な観点で導き出される事実ですので、金利上昇→債券価格の下落は容易に予想できます。

現在、大規模金融緩和から金融引き締めに移行している時期であり、金利が上昇している最中ですので、このような場面では(債券投資をするにしても)長期債よりも短期債の保有が良しとされます。

なら、なぜ紹介するのか、というところですがw

私はこのETFをそれなりの比率で保有していますが、今後も少しずつ買い増ししていこうと思っています。

短期的ではなく、長期的な運用が私の航路ですので、短期的には価格の下落が続き、ポートフォリオの足を引っ張ることになるでしょう。ただ、金利の上昇は、債券の表面利率の上昇も期待できます。私にとって債券という資産は、分散投資における重要な投資先であり、キャピタルゲインを狙うよりもインカムゲインで恩恵を受けることを想定している資産ですので、価格の下落は気にせず、今後も投資していきたいと思います。

なお、受益権口数減少に伴う分配金の濃縮化が原因と思われますが、次回分配金額が大幅に増加する見込みと発表されています。

利回りとしては非常に高いですね。過去1年で3%程度、この分配金の水準が継続するならば4.8%程度の利回りになります。

償還リスクの低減のためには設定口数が増えていくことだと思いますので、もっとこのETFが注目されるといいな、と思っています。

まとめ

ということで、今回は2621の紹介でした。

繰り返しますが、金利上昇が見込まれる直近は、ほぼ確実に価格がずるずる下がると思いますので、投資を検討される方は自己責任でお願いします。

ただ、私自身は長期的な航路の中で、オールシーズンズ戦略における重要、かつ意味ある投資先と考えていますので、定期的に買い増ししていこうと思っています。

最後までお読みいただきありがとうございました。

それでは。