スターティアHD(3393) バリュエーションのアイディア

1. 目的

スターティアHDへの評価は数回書いてきたが(添付参照)、今回はバリュエーションについて考えてみる。目的は「保守的×保守的」な設定下でさえMargin of Safetyが大きいと言える点の確認。

注:画像引用元は全て同社公表IR資料より

2. 株価が上がる(と考える)背景

「SaaS企業へと変化している企業」に注目するのは、極めて大きなバリュエーションギャップが存在する為。マーケット参加者のSaaS企業認知はアップデートされていない印象。認知されさえすれば、株価是正の幅とスピードは想像以上に大きい。

ポイントは「評価の"メトリックそのもの"」が変わるということ。勿論、成長率、マージン、それぞれの蓋然性等を踏まえた評価付けが必要なわけだが、①適用指標そのものの変化(ARRベースでのP/S)、②マルチプルの絶対値の変化、③マルチプルの掛け算相手の時間軸の変化(足元業績から将来計画へ)という3つの変化が起きる。ゆえに株価是正の幅とスピードが大きくなる。

3. ITインフラ事業のバリュエーション

・事業特性、エコシステムにおける役割、類似企業等々を考慮しつつ、P/E ×12 (異論は出ない保守的な水準)と置く。

考慮すべきポイントとしては、

・一桁半ばくらいの成長率はありそう

・保守、メンテナンス等も一気通貫的に取り扱っているので安定的

・エコシステムにおける位置付け(キャッシュカウ、相互送客基盤)がユニーク

といったあたり。

セグメント利益は(コロナの影響や新電力等があまり影響していない)20/3を便宜的に使うと約6億円、税後で4.2億円。P/E×12を乗じると50.4億円となる。事業内容や定量業績が近しい(当然イコールではない)No.1 の時価総額が約90億円、P/E×18.3なので、この点からも保守的な結果と言えよう。

なお、ITインフラ事業でも成長材料は多く出ている。

4. デジタルマーケティング事業のバリュエーション

(直近決算公表資料)

(以下は中期経営計画策定時スライド)

考慮する材料としては例えば以下。

・TAMが大きいhorizontal SaaS

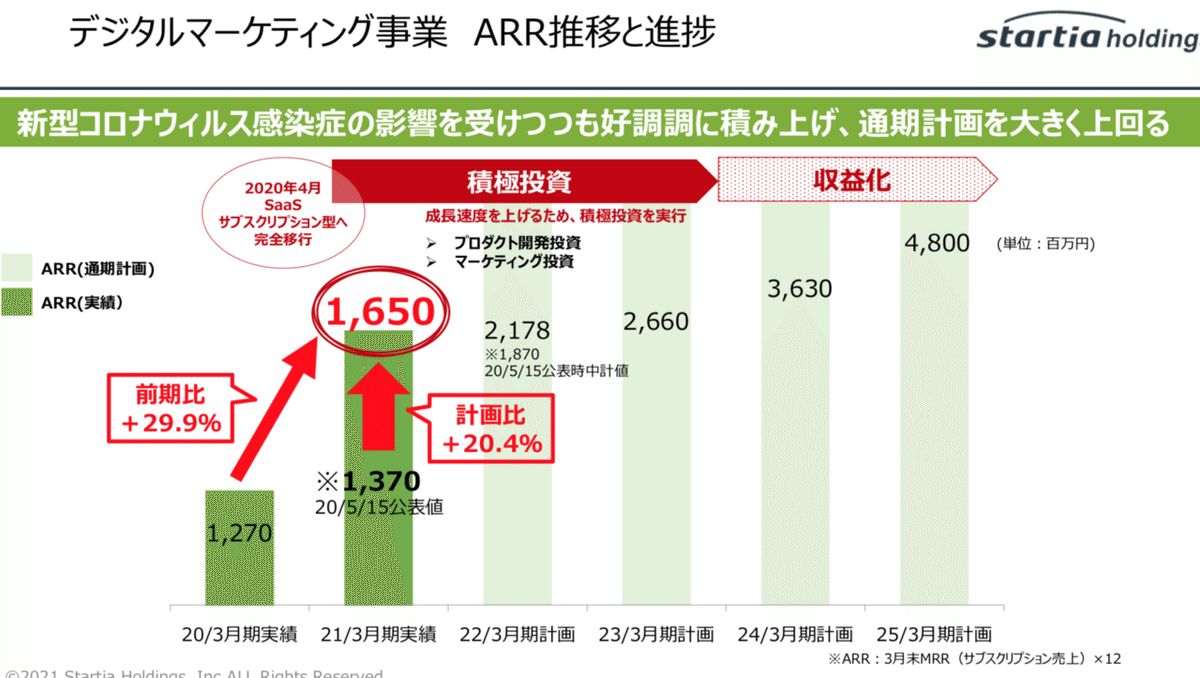

・2021/3のARRは計画を+20.4%も超過

・FY21-25のARR計画CAGR=30.6% (添付スライドより算出)

・2025/3のデジタルマーケティング事業のマージンは25%以上(新規ビジネス含んでるので正確には不明)

これらのファクトに自分の投資仮説を加味する。

ITインフラ事業のカスタマーベースを活かした事業間のクロスセル、MAツールカテゴリーシェア2位のBowNowを顧客獲得のフックとするデジタルマーケティング事業内でのクロスセルという「2種のクロスセル(事業間・事業内)」が促進される一方、結果として両事業での必要投資(特に急成長が必要なデジタルマーケティング事業)は大きく抑制される。両事業が補完的に働く結果、コストを抑制しつつエコシステム内でのLTV-CACを最大化できる事業構造こそが競争障壁

以上を踏まえると、高い成長率・マージン × 高い蓋然性はあるのでは?と思う。なので、上場SaaS企業のマルチプルも参考にしつつ(ロジックをもう少し強めたいが保守的に見て)PSR×7を適用してみる。TAMが大きいhorizontal SaaS、2021/3のARRは計画を+20.4%も超過、FY21-25のARR計画CAGR=30.6%、2025/3のデジタルマーケティング事業のマージンは25%以上の4点から、このマルチプルは過剰ではないと考える。また、掛け算相手はこちらも保守的に翌期ARRとする。

計算結果は、ARR 26.6 億円(翌期) × P/S 7 = 186.2 億円

5. Sum of the parts

・ITインフラ事業 = 50.4億円

・デジタルマーケティング事業 = 186.2億円

50.4+186.2 = 236.6億円。一方で5/31時点の時価総額は149.5億円なので、因数を可能な限り保守的に設定したバリュエーションでさえも+58.3%のMargin of Safetyが存在することになる。

6. 纏め

・本メモの目的は「保守的×保守的」な設定下でのMargin of Safetyの大きさを確認すること。

・因数を可能な限り保守的に設定したバリュエーションでも、大きなMargin of Safetyが存在すると考える。

・特にデジマ事業はかなり保守的な見積もりだと思う。ARR成長は計画を上振れる可能性があるし、成長蓋然性が高まればより期先の計画値を掛け算相手にできる。マージンも計画以上になる可能性もある(実際、広告宣伝費はやや抑えている)。

株価の短期的な動向はわからないが、それを考えても仕方ない。長期的なあるべき価値に注目していければと思う。