TOB後のインベスコ

4月になりました。新年度です。昨年度の東証REIT指数は、2,000pt±10%程度(7月に2,200pt、1月に一時1,800ppt割れ)で推移し、結局2,000pt近辺に戻ってきました。今年度はどうなるのでしょうか(全く分かりません)。

さて、今回は昨年11月に上場廃止になったインベスコ・オフィス・ジェイリート投資法人のその後について、分かる範囲で書きたいと思います。結論を簡単に書くと、保有していた全ての物件の譲渡が完了し、投資法人の解散・清算に向かっています。

インベスコのTOBについて

2021年4月にスターウッド・キャピタル・グループが、インベスコ・オフィス・ジェイリート投資法人に対してTOBを発表しました。その後色々あって(ここでは省きます)、スポンサーによるリートのTOBが成立し、2021年11月9日に上場廃止となりました。リートのホームページに掲載されている最新の決算資料は2021年4月期のものになっています(決算期を変更したため、2021年10月は決算月ではなくなった)。

決算説明資料によると、2021年4月期の一口当たりNAVは17,782円です。TOB価格は22,750円でしたので、解散価値とも捉えられるNAVに対して、27.93%のプレミアムが付けられたことになります。

上場廃止後から現在までの動き

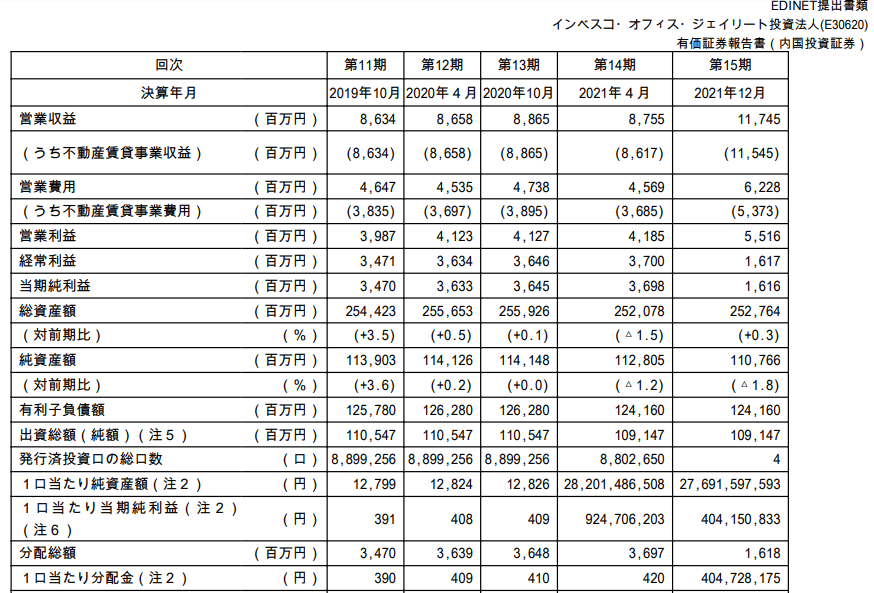

2022年3月29日にEDINETにリートの有価証券報告書が提出されました。2021年12月の規約変更で決算期を6月末と12月末に変更しており、今回は8か月間(2021年5月1日~2021年12月31日)の決算内容等が記載されております(以下有価証券報告書の一部を抜粋)。

2021年12月期の営業収益は5,516百万円(2021年4月期比+31.8%)となっております。決算が6か月間から8か月間(約+33 %)となっているため、実質小幅減収といったところでしょうか。期末のポートフォリオ全体の稼働率は97.9%と記載されております。2021年4月末時点(97.0%)からは改善、ホームページに公表されている最新の2021年9月時点(98.5%)からは悪化しています。

当期純利益は1,616百万円であり、前期から2,082百万円減少しています。融資関連費用(約2,617百万円)や公開買付関連費用(約654百万円)の発生が主要因のようです。TOBによる費用はそれなりにかかっています。また、「導管性要件を満たすことができないリスクがあります」と記載はありましたが、2021年12月期の法人税は特段増加していませんでした。

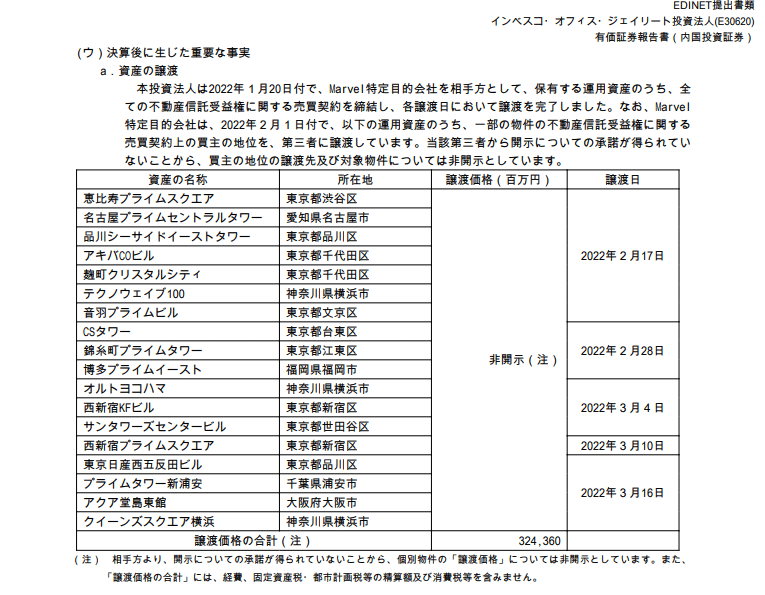

決算後に生じた重要な事実として、保有する全物件の譲渡が完了したと記載されております。2022年1月20日にMarvel特定目的会社と売買契約を締結し、2月1日に一部の物件は第三者に買主の地位を譲渡し、3月16日までに全物件の譲渡が完了しております。売却した物件が再度リート市場に戻ってくることもあるかもしれませんね。

リートのリリースにも、保有物件の譲渡が完了したこと、投資法人債の方針について記載されております。投資法人債はリテール向けのものは満期(2023年1月26日)に償還し、他の投資法人債は満期前にリートが買い入れる予定です。物件の売却資金を活用し、借入金は全額期限前返済が完了済みで、残りの有利子負債は投資法人債のみになっています。2023年1月にリテール向け投資法人債が償還した後、「実務上可能な限り速やかに解散・清算することを予定」していると記載されております。

売却価格について

気になる売却価格ですが、18物件で合計3,243億6,000万円と記載されております。個別の金額は非開示です。この金額が高いのか安いのかは判断が難しいですが、鑑定評価額やTOB価格と比較してみます。

鑑定評価額は2021年4月期時点で2,743億2,000万円でした。売却価格は鑑定評価額を500億4,000万円(18.24%)上回っております。鑑定NOIは115億9,100万円ですので、鑑定NOI利回りは3.57%になります。

先述のとおり、2021年4月期の一口当たりNAVは17,782円、TOB価格は22,750円でした。また、TOB時の発行済み投資口の総口数は8,802,650口でしたので、単純計算すると、以下のようになります。

(22,750-17,782)×8,802,650=43,731,565,200(円)

つまり、スポンサーは約437億3,000万円のNAVプレミアムを付してリートをTOBし、鑑定評価額から500億4,000万円を上乗せして全物件を売却したことになります。Marvel特定目的会社へのスポンサーの関与度合い、第三者に譲渡した物件とその価格次第ですが、物件の売却価格を見るとスポンサーが高値でリートをTOBしてしまったわけではないように見えます。TOB価格はNAVプレミアム+27.93%と、オフィス系リート最大手の日本ビルファンドと同等かそれ以上のバリュエーションでしたが、それでもこのような結果になっています。

まとめ

今回はTOBされたインベスコのその後についてまとめました。物件の譲渡が完了し、投資法人債の償還が完了後、投資法人は解散・清算される予定です。物件の売却価格は鑑定評価額を18.24%上回っており、NAV倍率約1.28倍でのTOBが正当化されていると捉えることもできそうです。現在NAV倍率0.8倍台~1.0倍程度のオフィス系リートは複数ありますが、今後リートの投資口価格はどうなるのか、またリートに対するTOBが再度発生するのか楽しみですね。

※記事の内容は商品の購入・売却などの投資行動を推奨するものではありません。 また、記載内容についてはその正確性や完全性を保証するものではありません。