2023/5/1 今週の米国経済指標まとめ

⭕ 今週の米国経済指標、GDP成長率、個人消費支出PCE、利上げマップについて簡単にまとめてみました。

① 米国GDP成長率 4/27

✅ 米国GDP成長率 1-3月期 (前期比)

結果 +1.1% 前回 +2.6%

利上げバイアス ⤵

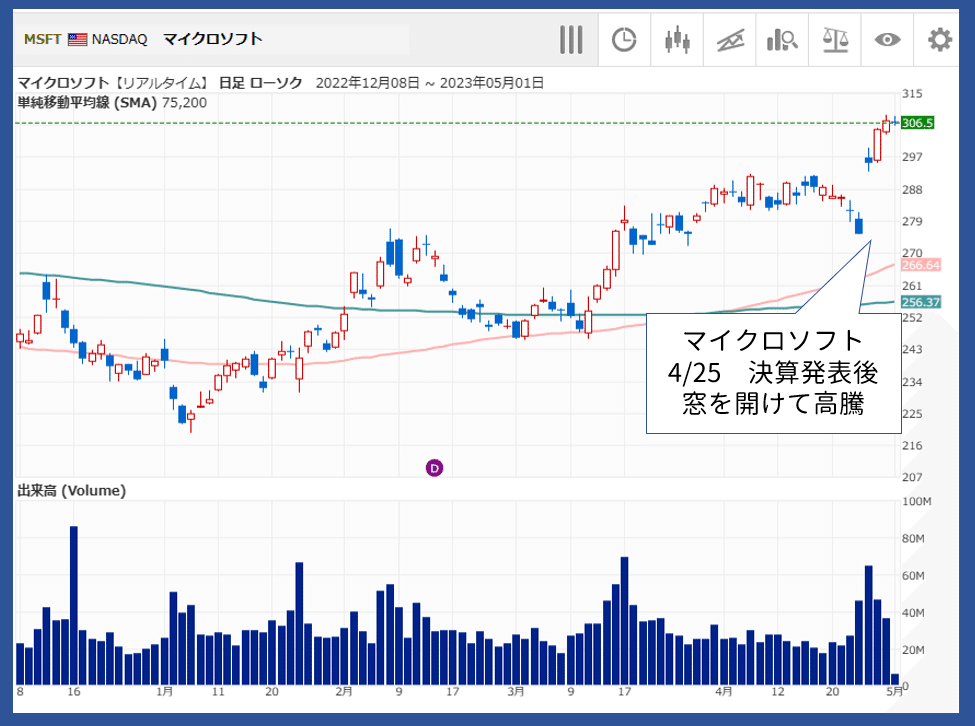

⭕ 予想2%に対し大幅に低下、大手テック企業(マイクロソフト、メタ)の好決算もあり、米国株は全面的に上昇。

② 3月 個人消費支出 PCE 4/28

✅ PCEデフレーター

結果 +4.2% 先月 +5.0%

✅ コアPCEデフレーター(食品とエネ除く)

結果 +4.6% 先月 +4.6%

⭕ 総合では低下したが、コアでは横ばいと指標的なインフレピークは高止まり状態となり、米連邦公開市場委員会(FOMC)が5/3の会合で追加利上げ観測が高まった。

利上げバイアス ⤴

米国PCEデフレーターは、個人消費支出(PCE)の価格変動を測る指標で、米国のインフレ率を判断するためにFRBが重視しています。

数値は名目個人消費支出を実質個人消費支出で割って算出されます。その数値の変化率がプラスであればインフレを示し、マイナスであればデフレを示します。CPIと比べて調査対象が広く、指数の計算方法も異なります。

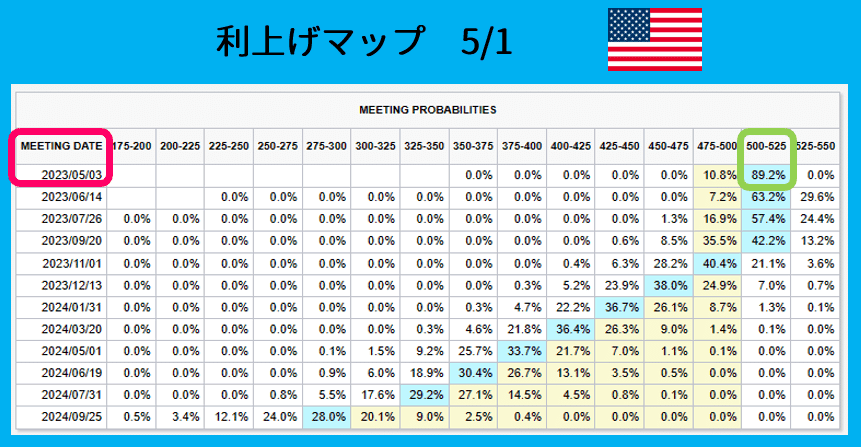

③ 利上げマップ 5/1

✅ 次回、5/3のFOMCは0.25%の利上げ予想が89.2%となっております。

(4/23時点では89.1%)

個人消費支出の結果を受け、5/3の利上げは確定的になり、6/14開催のFOMCでは「引締め継続をいつまで続けるか」が注目になりそうです。

④ 重要経済指標のおさらい

✅ 3月 ISM製造業景況感指数 4/3

結果 46.3 前回 47.7

★ 50以下となり、コロナ時の水準まで落ち込む → 不景気

利上げバイアス ⤵

✅ 3月 雇用統計 4/7

● 非農業部門雇用者数 +236,000人(予想+230,000人)

● 失業率 3.5%(予想3.6%)

● 平均時給増減 +4.2%(予想+4.3%)

★ 失業率は過去最低水準 利上げバイアス ⤴

✅ 3月 消費者物価指数 CPI 4/12

インフレ率(前年比)

総合 結果+5.0% 予想+5.2% 先月比-1.0%

コア 結果+5.6% 予想+5.6% 先月比+0.1%

★ コアは先月より上昇している 利上げバイアス ⤴

✅ 3月 生産者物価指数 PPI 4/13

生産者物価指数(前年比)

総合 結果+2.7% 予想+3.0% (先月+4.9%)

コア 結果+3.4% 予想+3.4% (先月+4.8%)

★ 主に原油価格が前年比で落ち着いた 利上げバイアス ⤵

✅ 3月 小売売上高 4/14

小売売上高(前月比)

総合 結果-1.0% 予想-0.4%

★ 2か月連続の減少 利上げバイアス ⤵

✅ 米国総合PMI 速報値 4/21

結果 53.5 前回 52.3 先月比+1.2

利上げバイアス ⤴

⑤ まとめ

⭕ 5/3開催の米連邦公開市場委員会(FOMC)では、0.25%の利上げ予想が89.2%とほぼ決まり。

⭕ 日銀金融政策決定会合では「金融緩和の継続」が指針とされ、円安ドル高基調はしばらく続きそうである。 5/1現在 137.1円

⭕ マイクロソフトの決算はChatGPTの好評価の影響もあり、売上、利益、EPSともコンセンサスを上回り、株価は窓を開けて高騰。

METAに関しては2万人のリストラによるコスト削減が評価された事と、売上、利益ともにアナリスト予想を上回って好決算となりました。

これが、米国株全体を押し上げる形となり爆上がり。

5/1 米国 ISM製造業景況感指数

5/3 米国 米連邦公開市場委員会(FOMC)