11/11~11/15の振り返りと来週の見通し展望, やはり金利が鍵となりそうです。いよいよNvidiaの25’3Q決算発表ですがオプション市場は右往左往しております。

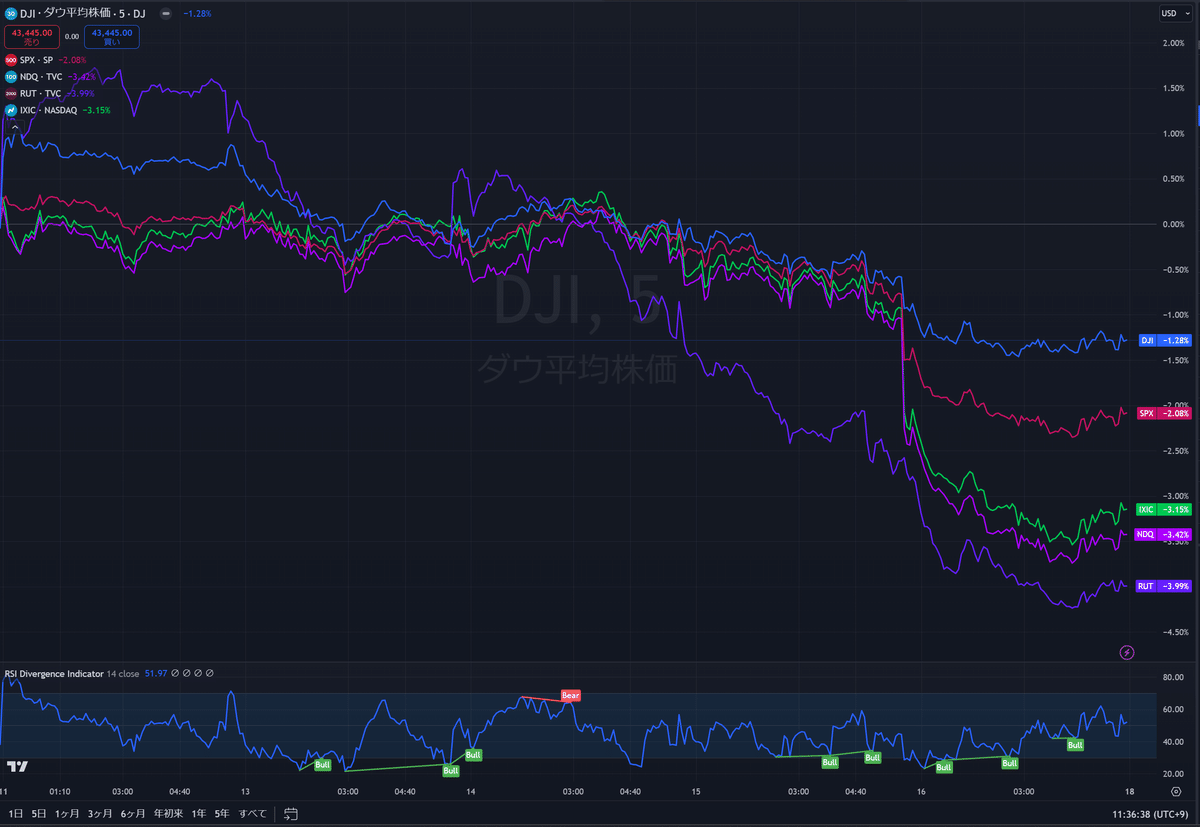

みなさま今週も1週間お疲れさまでした。今週は先週のトランプさん相場から一転し指数関連もNASDAQやRussellの下落幅が大きく、株式市場から資金が抜けている事がわかります。

かといって債券が買われているわけでも無く、機関や大口投資家の方々は一旦利益確定の売りを行い次の相場への流れを見ているように感じますね。

さて今週はこの” 何故資金が抜けているのか”の一つの理由にもなっていると思われる重要な経済指標、10月のCPIとPPIが発表されました。

表向き一見は予想値通りでサプライズは特になく、穏やかに過ごせる見解もあるのですが12ヶ月での推移で見て見るとディスインフレが停滞している事がわかります。7月から8月.9月そして今回と上昇しているのがグラフで見ると分かりますが、FEDは果たしてこれをどうとらえるのでしょうか。

今回発表された10月のCPI、PPIと年間での推移を見て行きたいと思います。

10月消費者物価指数(前月比)0.2%の上昇(季節調整済)

10月家賃価格(Shelter)は前月比で0.4%の上昇

食品とエネルギーを除くコア指数は(前月比)0.3%の上昇

前年比で見た消費者物価指数は9月の2.4%から上昇している

ただしコア消費者物価指数の前年比は3.3%と変わらない

電力価格が上昇し年率換算で4.5%も上昇している(電気代、ガス代の占めるウェイトが大きくなってきました。)

家賃価格(Shelter)は年率4.9%と引き続き大きなウェイトをしめている

中古車価格が(たまたまなのか)前月比でも大きく上昇しました

細かく内訳を見てきましたが物価指数の上昇に寄与しているのが

Shelter(家賃価格)

Electoricity(電力価格)

Transportation service(旅客運賃)

この辺りでしてShelterはMortgage Rates(住宅ローン)が徐々に下落はしているものの依然高い数字になっており、新築住宅や中古住宅の販売件数が緩やかに下落しているにもかかわらず価格は中々下がって来ません。

また、Electricity price(電力料金)のウェイトも大きく、消費者の方々は食品などの価格が下がっても生活インフラの費用が上がって行ってしまう事で消費が冷えてきてしまう恐れがあり、先々の景気に大きく影響を及ぼしそうです。次にPPIを見て行きます。

10月の生産者物価指数は前月比で0.2%上昇

10月のサービス価格は前月比+0.1%上昇

10月の商品価格は前月比+0.3%上昇

年率換算で見たサービス価格は4ヶ月連続で上昇

Goods(商品)の価格上昇率は1%以上上昇しております。

こちらを見てもディスインフレが停滞しているどころか、改めて価格が上昇してきている事がうかがえます。実際前月比でも前年同月比でも価格は上昇しており、年率換算値で見ても全体やコアの数値で7月と同じ水準まで戻ってしまっております。

冒頭で提起した株式市場から資金が抜ける理由の一つとして考えられるのは、投資家がこういった経済指標からFEDが今後の利下げを見送る可能性が高まって来る懸念。そしてトランプ政権誕生後の施策内容や発動タイミングの不透明感からでもあると感じております。

FEDが9月と11月で0.75ptの利下げを行っているにも拘わらず金利が低下しないのは、主にこういったインフレ懸念が継続している点やタームプレミアムが上昇している点などが挙げられると思います。

これはそのまま景気にも繋がって来る事になりますし、株式市場にもじわじわと影響を及ぼしかねません。特に先週大きく上昇したRussell系の小型株はFEDが今後引き続き利下げをしていく事を織り込んで上昇していたので、利下げ期待の後退や市場金利、実質金利の上昇は逆回転を招きかねません。

こういった懸念が今週の株式市場に表れていると思っております。

ですのでこれはあくまで個人的な予想ですがもう少し先行きの展望が見えて来るまでは、株式市場は上値が重い展開になる可能性を予測しております。トランプ政権がスタートし始める(あるいはスタート前に政策の詳細が一部でも開示される)と、この不透明感が払拭されていき また強い相場にもどるかもしれません。

今週の株式市場

今週は全ての指数が下落し、NASDAQは-3.4%前後、Russell2000は週間で3.9%も下落してしまう結果となりました。これは前記した利下げ期待の巻き戻しとも思われ、NASDAQのハイテク銘柄にも影響を及ぼします。

また同じNASDAQでもより厳選したTechnology銘柄を集めた100の方が下落幅としては大きかったようです。金利の高騰が如何に株式市場に対してマイナスの影響を与えてしまうかだけでなく、現在は決して楽観的な相場環境ではないという事を理解した方が良いかと思います。

半導体関連は大きく売られSOX指数は週間で-6.8%の下落、Magnifiⅽent 7もTeslaですら週間でマイナスになってしまいました。Nvidia -3.83%、Meta -5.98%、Google -3.3%と軒並み厳しい展開に、高金利下で強いFinancialセクターやNetflix、Disneyと言ったストリーミングサービスセクターが買われていたくらいで他はほぼ週間でマイナスでした。

一番売られていたのがHealthcareセクター、反ワクチン派のケネディjr氏がHHS Secretary(厚生保険長官とも言われる)に指名されるとの報道からPfizer,Modernaなどのメーカーを始めAbbvie,Elylilyも10%以上の下落し、製薬関連はかなり売られてしまいました。

今週の債券市場、ドル指数、金、ビットコイン

今週の債券市場は特に2年債の動きが大きかったです。

以下は2年債と10年債利回りのチャート比較ですが、13日のCPI発表時に年率では数字は上昇したが予想値通りの水準でインフレ期待は高くないとし、12月の利下げが妥当であろうと判断した為、2年債は大きく買われ利回りが下落しました。

しかし15日のパウエル議長のコメントから利下げは急ぐ必要が無いとの発言から、12月を含めた先行きの利下げ期待が後退した為今度は2年債が大きく売られ利回りが急上昇しました。小売りの指標やNY連銀製造業のsurpriseを受けて10年債利回りは一時4.5%まで急上昇、その後下落しましたが金利の落ち着く場所が無い状態で株式市場にも影響を与えてしまっております。

このように現在の債券市場は利下げの期待や後退に一喜一憂する様なボラティリティの激しい相場環境です。債券市場の不安定さは投資家のセンチメントを悪化させる可能性が高い為、非常に注意が必要です。

昨日シカゴ連銀のGoolsbee総裁がインフレ率が目標とする2%に向けて減速を続ける限り、金利は向こう1年-1年半で「大幅に」低下するとの見方を示し、中立金利の水準を巡る不透明感から、「中立金利について意見が一致しない場合、そこへ向かう速度を徐々に落とし始めるのはある意味で理にかなっている」とも述べたようです。

まあそれはそうですけど昨日のパウエル議長の会見で市場は金利の耐性を少し付けたとも取れますので、来週以降金利の上下振れ幅が小さくなってくれば株式市場も活気を取り戻してくるやもしれません。

次にドル指数を見て行きたいと思います。

こちらはドルインデックスのチャートですが大統領選前の10月からずっと上昇をし続けております。

現在のドル高は未来のトランプ政権が関税による輸入品価格を上昇させる懸念や、減税による米国経済の更なる強化を織り込んだものなのでこのまま下がるかというとそういう訳ではなく、逆にさらに上昇する可能性すら考えられます。これは株式市場によってはマイナス要因になりかねませんし、日本市場にとってもよい円安とも言い切れない側面があると思います。

続いて金を見て行きたいと思います。

金は10/31以降ずっと下落をしておりその騰落率は-8%になりました。

上記ドル高もかなり影響していると思われ、需要減少につながっている一面があります。また米国債利回りが上昇している事による金の保有コストが相対的に高くなり、債券へのリバランスが起きているかFEDの利下げ期待の後退による金利高止まり状態などが理由として考えられるかと思います。

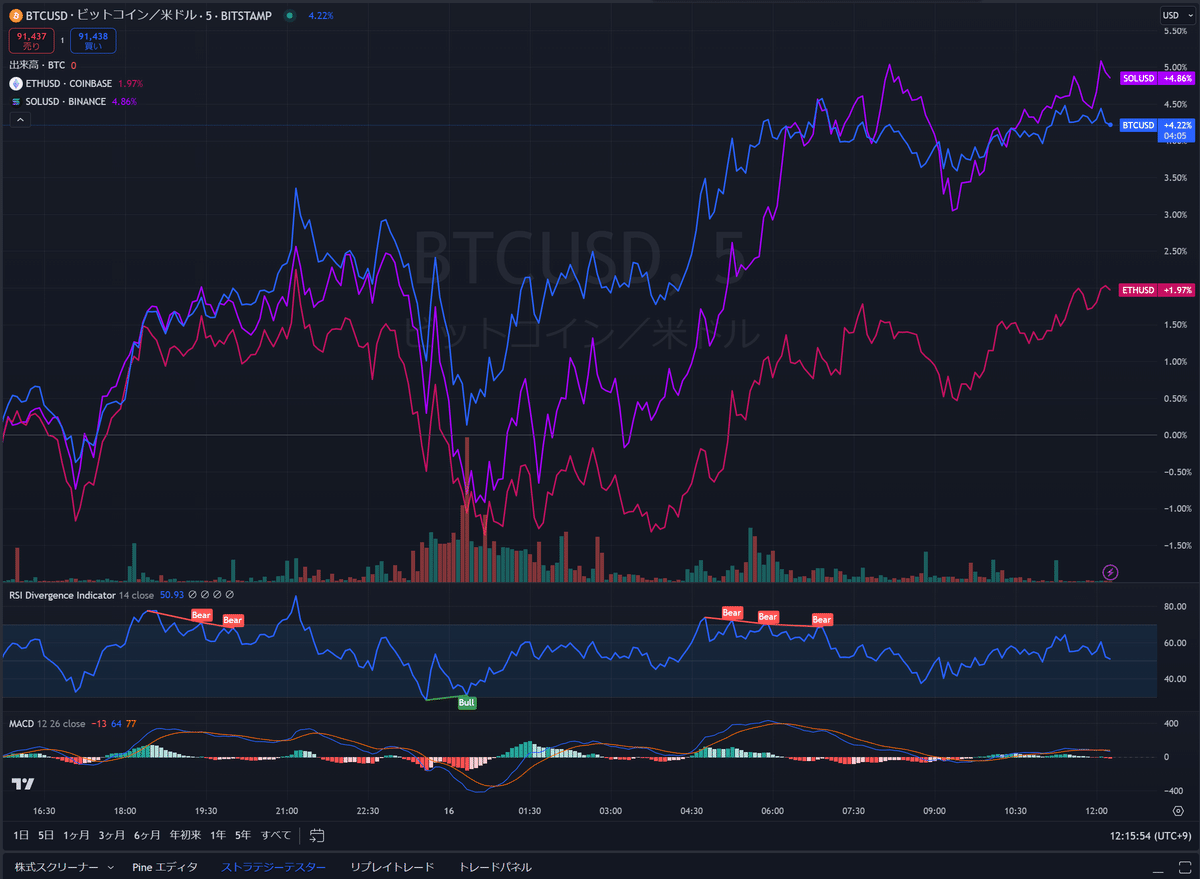

次はビットコイン、イーサリアム、ソラナを見て行きます。

仮想通貨は軒並み強い状態でBTC/USDは週間で4.2%の上昇、SOLに於いては+4.86%とBTCの上昇率を上回っております。

(ETH,SOL以外の仮想通貨は除いてます)

BTC/USDの価格は13日には92000ドルを一時突破しその後少し軟調になりましたが現在は91000ドル台で推移しております。

株式のマイニング銘柄も同様に上昇しており、利下げ観測に引きずられない現在の仮想通貨の強さを表している結果だと思います。。

来週11/18~11/22の経済指標

来週の主な経済指標は住宅系とマーケットPMI、ミシガン大学の景況感やインフレ期待値などですが以前も取り上げたマーケットPMIは個人的に注目しております。

これは私が前記した大統領選後のマーケットを客観的かつ俯瞰的に見る為に参考にさせていただいている資料で、偏った解釈や間違った解釈を修正する意味でも有用しております。

以下に22日のPMI先行レポートを掲載いたします。

米国大統領選挙後、世界の主要国の経済動向の最初の兆候は、11月のPMI速報調査が待ち望まれ、米国の消費者信頼感も更新される。

米国の選挙結果が万人にとって完全なサプライズでなかったとしても、共和党が勝利し、米議会の両院を完全に掌握したことは間違いなく、新たな貿易摩擦が現実のものとなる可能性に関心が集中している。

この結果が世界中の経済にどのような影響を与えるかは、新政権が政権を取った後に採用する政策次第であり、時間がかかるだろう。

その一方で、特に中国本土からの潜在的な関税賦課を先取りするために、世界中で商品の予約注文や出荷が行われ、短期的な影響が出る可能性は十分にある従って、PMI速報調査は、出荷混雑の兆候や、サプライチェーンの伸張や需要の急増が、たとえ輸送コストの上昇を通じてであっても、価格に与える潜在的な影響に注目されることになる。

世界的な PMIサプライヤー納期指数は、サプライチェーン制約の最も広く引用されるバロメーターの1つであり、サプライチェーンの変化が価格にどのような影響を与えるかについての信頼できる指標として機能する。

また、投入コストと販売価格の両指標は、即座に価格に影響を与えるかどうかも注目される。

この様にマーケットPMI指標は単なる数字の報告ではなくそこからつながる景況感への予想や、需給バランスの認知度にも応用ができる可能性のある指標だと思っており個人的に重要視している指標です。

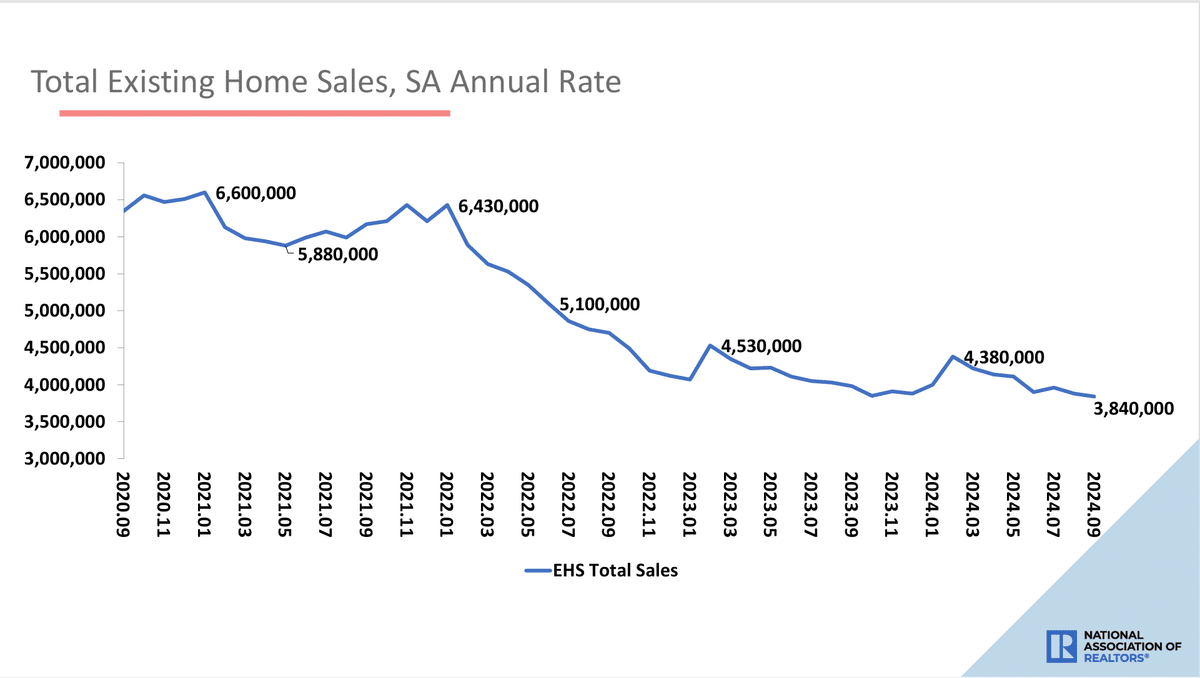

中古住宅販売件数

下記は2020年9月以降2024年9月までの中古住宅販売件数を表したグラフですが、実際に全体的な販売戸数は減少の一途を辿っておりますが次の表からは別の側面も垣間見えます。インフレ指標のShelter価格がなかなか下がらない点もこの対富裕層ビジネスが要因にもなっている感じですね。

価格帯が50万ドル以上の物件は売れていてしかも伸びております。

日本も同じことが起きておりますが、富裕層向けのビジネスが如何に強いかという点は日本も米国も同じだということですね。

来週の相場見通し

以上の点を踏まえて来週の相場見通しを立ててみたいと思います。

まずは大きなカギを握っている債券市場から

11/11~11/15までの10年債金利は約14bpも上昇、2年債は3bpの下落

来週の経済指標からは金利が大きく変動する様な点は考えにくいが、失業保険申請件数に変化が出て来る可能性がある。

現在の経済指標からはFEDが利下げをせざるを得ない経済状況ではないという見方が一旦市場参加者に認識をされ始めたと思われ、トランプ政権人事と雇用や物価の経済指標が引き続き市場注目ポイントかと思われます。

債券市場が安定する(10年債利回りが高まって来た関係で債券の投資妙味が生まれ、債券買いが出やすくなる)事で2年債利回りが徐々に利下げを織り込むようになる展開も予想される。

債券市場に資金が流れやすくなることで一時的に株式市場にはマイナスの局面になるかもしれませんが、その先の利下げ観測が再発してくれば株式市場にはプラスになる為、下落は良い買い場と化す可能性がある。

現在の市場はやはり金利が大きなウェイトをしめております。

2年債利回りが下がって来る兆候は将来の利下げを織り込み始める予兆にもなり得ますので、ここは注視する必要があります。

10年債の方はタームプレミアム値の影響もあり、マクロ環境の後押しもある為高止まりしそうな観測がありますが高利回りは債券投資家の需要を促進する事にもなりますので、需給バランスによる調整が起こりやすくなると考えます。

それともう一つ、タームプレミアム値ですが先週ようやく少し下がりました。まだ安心できる数値ではありませんが下落の兆候が出始めたというのは良い展開だと思います。

債券市場が落ち着いた展開になってくれば、株式市場もまた買われる展開になりやすくなると思われます。株式市場の個別銘柄の決算内容や将来の特需関係に新たな情報などが出てくればそれに応じた上下動はありますので、” 度合い”を注視して見て行きたいと思います。

(過度に行き過ぎた反応は買い場になる可能性がある為)

また来週は相場センチメントを動かす可能性が高いNvidiaの決算発表があります。どのような結果が出て来るかは分かりませんがオプション市場ではプットオプションのプレミアム価格が大きく上昇しております

まだ決算発表まで3営業日ありますのでこれが最終ではありませんが、プットが優勢になってきてしまうと市場は下落方向にもヘッジをし始めている解釈もできます。市場がNvidiaの決算に対して楽観視していない背景だと思いますので、引き続き注視していく必要があります。

さあNvidiaの決算だ

11/20(水)のPost Market時(日本時間11/21(木)AM 6:10頃)Nvidiaが25’3Q決算を発表します。

AI市場でのマーケットリーダーであるNvidiaが強い決算を出してくれば自ずと相場全体が活気づく可能性が高まりますので、昨今の沈んだ空気を吹き飛ばす意味でも超絶決算を出してもらいたいところです。

昨日もアナリストさんによるRatingの変更がありました

グローバル投資銀行のジェフリーズはエヌビディア(NASDAQ:NVDA)の見通しを更新し、目標株価を150.00ドルから185.00ドルに引き上げました。

オッペンハイマーはエヌビディア(NASDAQ:NVDA)株に対する前向きな見方を維持し、株価目標を150.00ドルから175.00ドルに引き上げ、「アウトパフォーム」の評価を継続しました。

HSBCのアナリストはエヌビディア(NASDAQ:NVDA)株の目標株価を従来の145ドルから200ドルに引き上げ、同時に買い推奨を維持しました。

レイモンド・ジェームズ (NS:RYMD) のアナリストは、エヌビディア (NASDAQ:NVDA) の目標株価を170.00ドル(従来の140.00ドルから)に引き上げ、「強い買い」の評価を維持しました。

Wedbushのアナリストは、エヌビディア(NASDAQ:NVDA)の目標株価を160.00ドル(以前は138.00ドル)に引き上げ、Outperform(アウトパフォーム)の評価を維持しました

ここまで多くのアナリストさん達が決算前に目標株価を更新するのも珍しいと思います。それだけ期待値が高い証拠であり、またNvidiaはその期待に応えてきた世界一の時価総額を誇る企業です。

先日事前に決算前のチェックポイント記事を配信しておりますので、まだ読んでおられていない方はご一読ください。※下記にリンクを貼っておきます

銘柄に対する理解が深まり自身の考察力が上がると思います。

他に来週決算発表の主な有力銘柄としては

11/18(月)Post TCOM

11/19(火)Pre WMT、LOW

11/19(火)Post POWL

11/20(水)Pre TGT

11/20(水)Post PANW、SNOW

11/21(木)Pre PDD

11/21(木)Post INTU、CPRT

といったところでしょうか。FTNTやSYBRの好決算で湧くSyber Security関連企業ですがPANWがNvidiaと同じ日に発表しますのでこちらも期待できそうです。

まとめ

今週は先週のご祝儀相場とは打って変わって株式市場は先週上げた以上に下げてしまったのではないでしょうか。NASDAQは週間で3%強の下落、Russellに於いては4%近い下落を引き起こしてしまいました。

金も利下げ観測の後退が出る前から下落しておりましたし、今週強かったAssetは仮想通貨くらいでしたね。さて来週の見通しに関しては前記した通りで引き続き債券利回りに注目していきます。

個人的なポジション話をすると(需要があるかどうか分かりませんがすいません・・・)金曜日のザラ場が始まる前に35%程ポジションを減らしました。利確売りをしたものや損切りをしたものもあり、理由としては銘柄によって良い買い場が訪れるかもしれないと思ったからです。

また、もし利下げ観測が遠のく場合小型株の割合を少し減らしておこうかと考えました。その為のポジション調整です。

最近MicrosoftやGoogleといったハイパースケーラー銘柄の扱いに苦慮しており、一部売却に踏み切り資金を別口座にシフトさせて待機させています。

今年の夏以降は非常に難しい相場環境が続いており、トレンドも変化している為売買の判断に苦慮する事も多い日々です。ですが恐らく来年の流れも今年の後半と似た展開が予想されるため、個人的には来年のシミュレーションも兼ねて相場観を磨きながら日々学んでおります。

最後までお読みいただきありがとうございました。

私のようなプロでもない人間の相場観など果たして価値があるのかどうか分かりませんが、大変多くの読者様にお読みいただけており心より感謝いたします。来週も引き続きどうぞよろしくお願いいたします。

良い週末をお過ごしくださいませ。