Investor:日本の「大学ファンド」の可能性について(ハーバード大・エール大を例に)

1.大学ファンドとは?

日経新聞等によると、岸田政権は”大学ファンド”を2021年度中にも開始するようだ。

国内大学、遠い世界レベル 10兆円ファンド運用にリスク:日本経済新聞

政府は2021年度中にも10兆円の大学ファンド(基金)の運用を始める。運用益で世界レベルの研究を担う大学を支援し研究力の底上げにつなげる。

内閣府と文部科学省の有識者会議がまとめた計画によると10兆円の大半を財政投融資でまかなう。関連法案を今国会に提出する。

支援校は「国際卓越研究大学」に選定する。当初は2~3校で段階的に6校程度に拡大する。年3000億円の運用益をめざし1大学あたり数百億円規模を支援する。24年度から運用益を配分する見通しだ。

大学への財政的な支援とは別に、博士課程に在籍する学生個人も支える。当面は年200億円程度を予定する。およそ7000人への支援に相当する。

記事によると「10兆円規模の基金をつくり、年3000億円の運用益を目指す。1大学あたり数百億円規模を支援する。」とのことなので単純計算で3000億÷10兆=3%/年の運用利回りとなる。

記事を見る限り各大学ごとに運用チームを設置するというわけではなく、GPIFのような公的運用機関がまとめて運用し、選定した6~10程度の大学に数百億程度づつ分配するようだ。

果たしてコレはどう評価すべきなのか、GPIFや海外の大学ファンドとの比較から論じてみようと思う。

2.GPIFからの類推

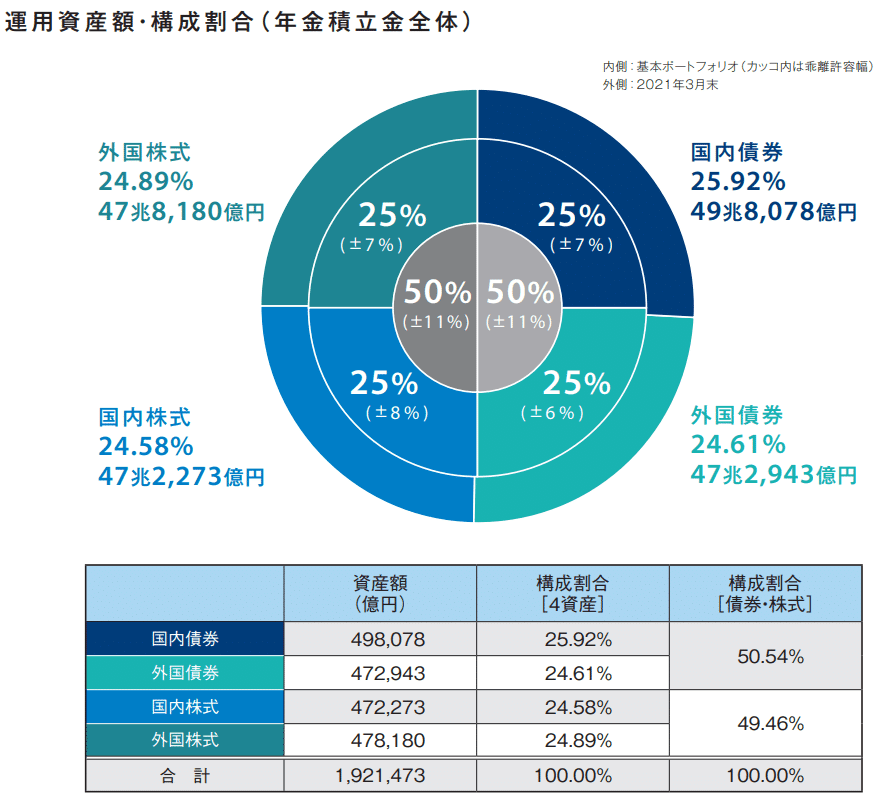

10兆円規模の何かしらの公的運用機関を創設するとなると、現在200兆円を運用している年金積立金管理運用独立行政法人(GPIF)が参考になる。

GPIFは200兆円の資産を25%づつ国内/海外の債券/株式で、大部分をインデックス運用している。

運用利回りが2006年以降で4%/年、ここ3年で10%/年程度であることを勘案すると、大学ファンドの3%年利回りは、GPIFよりはややコンサバな目線と言える(数値がネットかグロスか不詳なので推定だが)。

パッシブで年3%を達成することは十分可能であることから、おそらく大学ファンドのアセットアロケーションはGPIFと同程度、ないしややリスクを抑えた、債券多めの主にパッシブファンドで運用されるのではないかと推測される。

3.海外の大学ファンド

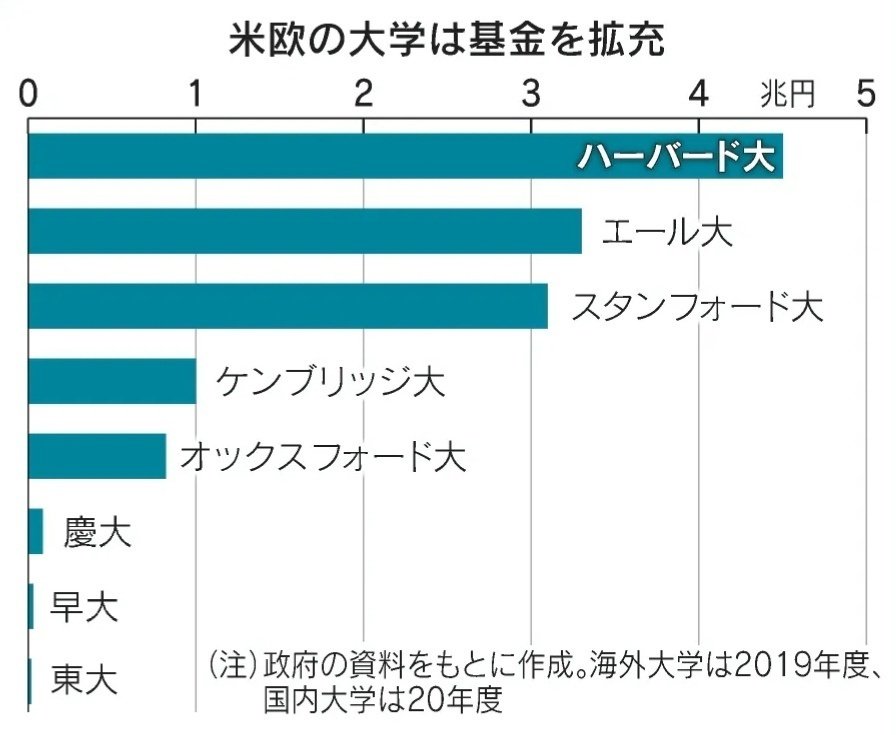

例えば日本を代表する東大、京大、早稲田、慶應などは、大学予算を投資収益から賄っているわけではなく、自己収益をあげつつ運営交付金を国家から支払われている。一方、米国の大学は予算の少なくない部分を投資収益で賄っており、機関投資家として大きな存在感を持っている。

日経記事内でも記載があるが、ハーバード大、エール大などは伝統資産のみならずプライベートエクイティ等のオルタナティブ資産に積極的に投資をしている、極めて高い投資運用能力を有する著名な機関投資家である。

3.1ハーバード大の2021年度ポートフォリオとリターン

上記はHMC(Harverd Management Company)という、ハーバードの基金を運用する投資会社の2021年度(1月~12月)ポートフォリオとリターンである。

2021年度は大規模な金融緩和を背景に全般的に良好な投資環境だったが、HMCは34%という異常に高いリターンを出している。またファンド開始時からも平均11%とGPIFよりもだいぶ高くなっている。

特筆すべきは"Priate Equity"が34%、"Hedge Funds"が33%と、オルタナティブ投資が多くの割合を占めている点だ。

プライベート・エクイティはベンチャー企業や企業のカーブアウト案件等、未上場企業への投資を行うファンドであり、伝統資産への投資に比してかなり難度が高く、モニタリングに際して極めて高い専門性が要求される。

3.2 エール大の2021年度ポートフォリオとリターン

上記は2021年度のYale大学のアセットアロケーションであるが、やはりAbsolute Return(ヘッジファンドのこと)が23.5%、Venture Capital(ベンチャー企業に投資するプライベート・エクイティの一種)が23.5%と、大部分がオルタナティブである。

また最新のYale大のニュースによると、Yale大の運用チームはここ10年間で年率12.4%ものリターンを達成し、2021年度の成績はやはり40.2%と異常な成績であった。2021年度の分配金は15億ドルに達し、大学の予算の35%をカバーしたとのこと。

4.まとめ

ハーバード大やエール大は潤沢な寄付金を元手にした機関投資家として、積極的にプライベート・エクイティ等のオルタナティブ資産に積極的に投資を行っている。

以下は東大の2021年度の収支の内訳だが、約2800億円の予算のうち、国からの交付金が約870億円(約30%)、自己収入が約740億円程度である。自己収入は他の大学に比して高いと思うが、機関投資家ではないので当然投資収入はない。

東大は最も交付金が多く、自己収入を上げる能力が高い大学であるが、その大学にとっても年間300億円(がそのまま配られるかはわからないが)はたしかに大きい額である。日本の研究投資への乏しさは度々取り上げられており、このままでは日本の産業の基礎となる研究能力はジリ貧であり中国に負けてしまうので、どんどん国家予算をつぎ込むべきであるのは当然ではあるが、個人的には大学が収益の多くを国家に依存するというのは、学問の自由という観点からはあまり望ましくないと考えている。

確かにそのまま日本の大学に「ハーバード大を目指せ!」というのはナンセンスであるが、しかし東大、京大、早稲田、慶応など日本を代表する大学には、是非機関投資家として投資収益の獲得能力を高め、やがてハーバード大やエール大のように投資収益を向上させることで収益の国家依存度を低め、「選択と集中?笑止!お前らの言っていることは1から10まで間違いだ!」と文科省に中指を立てながらやりたい放題できるような大学になってほしいところである。