米国オフィスの不動産取引・賃貸マーケットまとめ

御存知の通り米国金利が急上昇をしており、米国10年国債金利はすでに4%を超えている。米国の政策金利(Federal Funds Rate)は2022年3月を境に(折しもロシアの侵略と同タイミングで)上昇に転じ、現在は3.25%となっており、人気解説者後藤さん(@goto_finance)によると最終的に5%を伺うような状態である。

欧州はロシア侵攻によりエネルギー供給量低下することによるコストプッシュインフレが起こっているが、米国は欧州程には戦争の影響を受けておらず、現在の米国の埒外なインフレは主にコロナ金融バブルの反動によるものである。

金利の上昇は不動産マーケットにおいても借り入れコストの上昇、投資家の期待利回りの上昇の経路を経て、取引量や価格の低下につながる。

不動産そのものではないが、US-REIT指数(Dow Jones Equity REIT Index)の過去半年の価格変動は-28%と、不動産セクターの低下率はダウの-9.5%やSP500の-16%に比べて激しくなっている。

不動産の収益価格は将来の賃料収入の割引現在価値の総和であり、収益が一定かつ無限に得られるとすると、P=a/R (a:純収益、R:還元利回り)と簡単に表現でき、不動産マーケットのリスクはRとしてまとめて表現される。

この式の①分母の還元利回りはキャピタルマーケットに応じて、②分子の純収益は賃貸マーケットに応じて変動する。すなわち、①分母のキャピタルマーケットと②分子の賃貸マーケットの2つをそれぞれ抑えることが、不動産価格を把握するためには必須である。

特に米国を始めとする日本以外の主要国は、賃貸借契約に賃料がCPIに連動すると言った条項があったりと、日本のように賃貸借契約の硬直性が高いマーケットに比べて物価上昇が賃料上昇に織り込まれやすく、②分子についても把握することが重要。

今回はCBREの公開情報をもとに米国の取引市場・賃貸市場を把握してみる。

1.USキャピタルマーケット

2022H1のCBRE Cap Rate Surveyを確認。

この調査結果は2022年5月時点と半年前のものであり、現在はより金利急上昇に伴う取引量減やCap Rate上昇が懸念されるが、少なくともこの時点ではキャップレート上昇は限定的で、取引量の減少は読み取れない。

ただ、アメリカの不動産団体NCREIF(日本でいうARES)が直近公表した2022Q3米国のオープエンドコアファンドのキャピタルリターンは-0.29%とマイナスとなり、また直近では解約キューが増えてきつつある等、じわじわ金利上昇がファンドパフォーマンスに悪影響を及ぼしつつあり、今後、不動産取引市場への影響が顕在化してくると思われる。

ただし、不動産そのもののファンダメンタルはIndustrial(物流)を中心に堅調であり、リーマンショックのような信用崩壊による暴落は起こらないと思われる(多分)。

米国の不動産取引マーケットは金融緩和開始から今まで基本的に"オフィスを売ってレジとロジを買え"という感じで、オフィスの低迷とインダストリアルの極めて高いパフォーマンスの対比が顕著であった。

以下は2021年H2と2022H1のキャップレートの比較(縦軸:2021H2、横軸:2022H1、45度線:2021H2=2022H1)である。若干キャップレートは上昇したが、なかでもオフィスアセットの上昇が見て取れる。

ただ、オフィスの中でもプライム立地でハイグレードなオフィスの価格の下げは限定的であり、日本同様二極化が進んでいるとのこと。

今後は好立地かつハイグレードで、かつアメニティ等の充実したオフィスに人気が集中し、そうでないオフィスは下がっていくものと思われる。

Transaction Volumeについては2022Q2は過去最高を記録し、まだ好調であるが、金利上昇による悪影響、またドル高による米国へのインバウンド投資の減少による悪影響が懸念される。

金利の上昇によりイールドギャップ(不動産キャップレート-10年国債金利)が潰れてきており、いよいよ限界に達して今回の調査ではキャップレートが上昇に転じた。

中でも人気の高い物流コアアセットではデットコストがキャップレートを上回っている(逆レバレッジ)ような事例も散見されるなどデットコスト上昇は明らかであり、キャップレートは今後も上昇を続けるものと思われる。

2.USオフィス賃貸マーケット

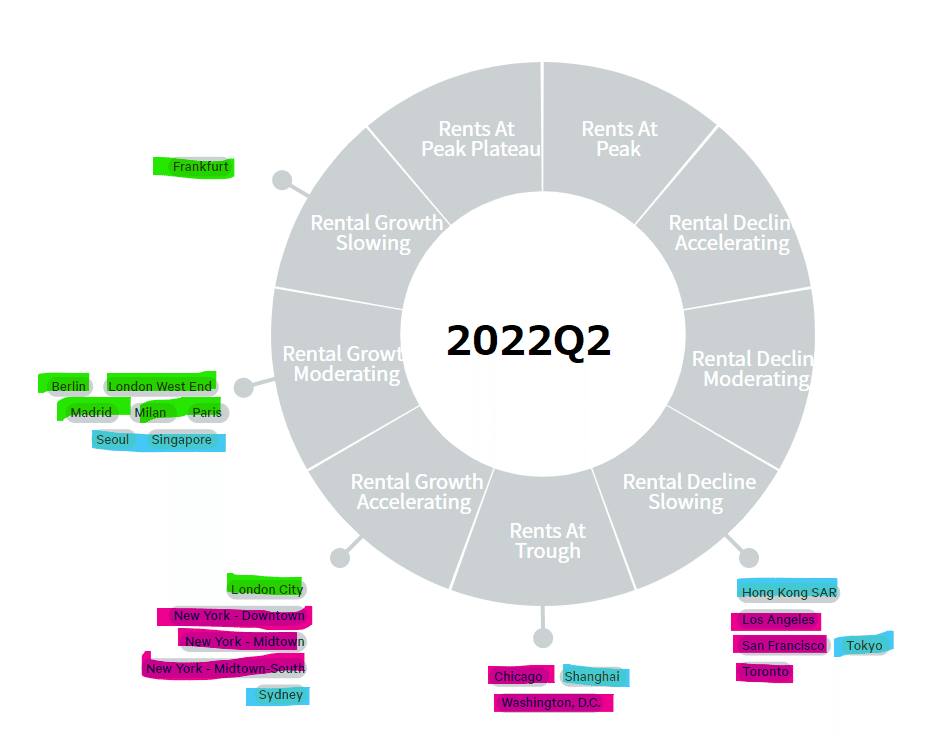

Global Office Rent Tracker | CBREをチェックしてみる。これはオフィスマーケットの現在の位置をクロック状に表すものであり、一番上がマーケットが一番好調(オーナーサイド有利)、一番下がマーケットが一番低迷(テナントサイド有利)であることを表している。

上記の通り、米国ではここ最近オフィス全体のキャップレートが上昇しているわけだが、コレはオフィスアセットの収益性が低下しているからである。

2021Q2と2022Q2時点のCBREのGlobal Office Rent Tracker | CBREは以下の通りで、赤塗りが北米、緑塗りが欧州、青塗りがAPACである。

見て分かるとおり、北米は1年前は全体的に4時位だったのが、今は6時位と全般的にマーケットが低迷している状況である。

米国はコロナによるテレワークの影響でオフィスマーケットは悪化し、そのため2021年からは"オフィスアセットは売れ"という流れになっていたわけである。

ただし上記の通り、一等地のハイグレードなオフィスへのニーズは強く、メディカルオフィス等のよりオペレーショナルなオフィスへの転化も見られるようになっており、立地やグレードと言った二極化とともに、今後はアメニティの充実やオペレーショナル性を重視した質的な差別化も進んでいくと考えられる。

なお、Rent trackerで面白いのが欧州である。

欧州は絶賛ロシア侵攻のためにコストプッシュインフレが起こっているにも関わらず米国のように派手に利上げをしているため、その悪影響は米国以上であるが、それにも関わらずオフィスの賃貸市場は好調(クロックの6時以降)にある。

これは欧州はテレワーク度合いが低く、労働者がオフィスに出社する傾向が強いからとのことである。欧州では米国と異なりオフィスは安定的なアセットと認識されており、不動産というアセットの地域性を感じさせる。

3.まとめ

以上、米国のオフィス賃貸マーケットとキャピタルマーケットをCBREの資料を使って概観してみた。

日経225が米株の影響を極めて強く受けるように、日本の不動産も世界の不動産と(株式ほどではないものの)多少は連動するので、世界のマーケットを解像度粗めでもそれなりに見るようにすると、日本という極東のマーケットを俯瞰的に見ることができるのでいいと思う。

SWFなどの世界の機関投資家は運用会社の組成したファンドに投資するわけだが、そうしたファンドの多くは北米・欧州・APAC等のリージョンを単位として組成される。

「外資系ファンドが日本の不動産を買いに来ている」といったニュースが散見されるが、その取得ビークルがAPACリージョナルファンドの場合、ポートフォリオアロケーションとして(豪州物件○%、シンガポール物件○%、日本物件○%…など)として組み入れられるわけである。つまりグローバルマネーがAPACリージョンファンドに流れ、最終的に日本物件に流入する中でAPACやGlobalのマーケット状況と連動しているわけである(例:中国のカントリーリスクが高まっているので、中国アロケーションを下げて、代わりに日本や豪州を増やす)。

世界はカネを介してつながっており、特に世界経済の心臓である米国とつながることは不可避であり、まずは米国の動向を知っておくと有用だと考える。