Weekly Quest <リセッション>

(2023年1月23日号)

毎週月曜日にWeekly Questと称し旬な話題を深く掘り下げて投資のヒントにしていければと思います。

アメリカ・リセッション

今回はアメリカのリセッションについて見ていきたいと思います。昨年の7月に過去のリセッションについて書いていますのでバックナンバーでそちらも併せてご覧いただければ幸いです。

ここ最近、株式市場の先行きに楽観的なメディア記事がまだありますが、いずれも根拠に乏しく説得力がありません。投資家はどうしても楽観的な観測を信用したがるもので悪い記事を見ようとはしませんが、事実やデータを冷静に捉えておかないとさらに悪い方向に行ってしまいます。

さて、いまいちど ”リセッション” とは何かを考えていきたいと思います。”リセッション” とは「景気後退」のことだと言われていますが具体的に何がどうなれば ”リセッション” になるのでしょうか。

アメリカでは、NBER(National Bureau of Economic Research)という民間の研究所があり、そこが ”リセッション” の認定を行なっています。そのNBERによると ”リセッション” とは、「経済活動のピークからその後の谷、つまり最低の状態になるまでの期間のことである」ということです。

さらに、注目すべき指標として「実質個人所得(移転価格控除後)、非農業部門雇用者数、家計調査による雇用、実質個人消費支出、価格変動調整済み卸売・小売売上高、鉱工業生産など」であるとしています。この中でNBERが最も重要視しているのが実質個人所得(移転価格控除後)と非農業部門雇用者数の2つだとのことです。

これが現在どうなっているのか確認したいと思います。

まずは実質個人所得です。移転価格控除後というのはいわゆる年金や失業保険、給付金を所得には入れないということです。

これを見るとアメリカでのコロナ最悪時に著しく落ち込んでいますが、その後賃金上昇の影響もあり急回復し増加しています。ただし伸び率で見ると以下のように鈍化してきています。ちなみに灰色の期間が過去にリセッションと認定された期間になります。

これでわかることは個人所得はコロナ前の水準まで回復していますが、所得自体は高止まりで伸び率は減少してきています。賃金は引き続き上昇しているものの引上余力がだんだん減少してきたのではないかと思います。これは企業の利益の伸びが鈍化してきているのではないかと思います。この鈍化傾向が続くのかどうかは企業の決算をみないとわかりません。

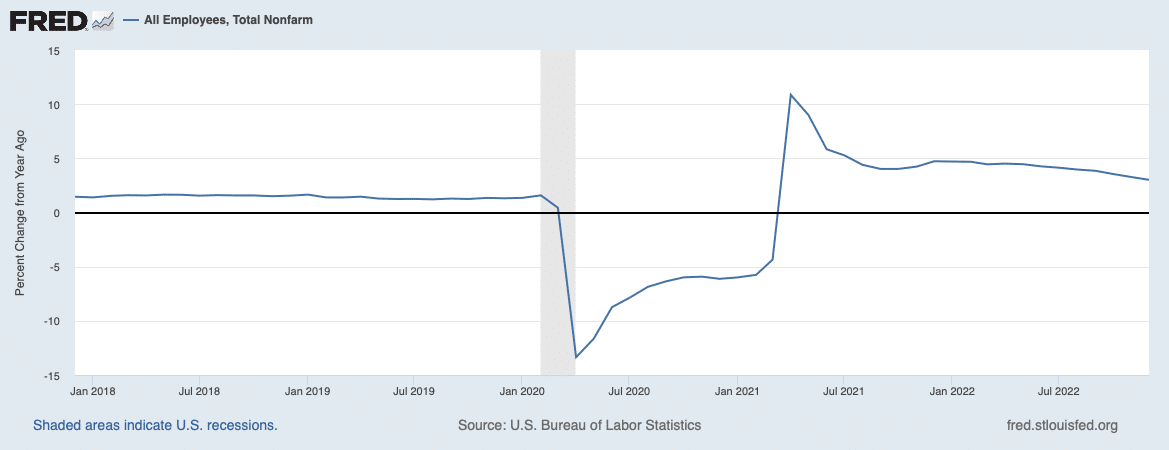

次に非農業部門雇用者数を見てみましょう。非農業部門雇用者数の合計人数の推移と増減率です。

これを見ると雇用者数はコロナ前の水準に戻ったような様子で、非農業部門雇用者数の追加人数で毎月市場が一喜一憂していますが、増減率としては増加基調であるようには見えませんね。失業率がほぼ完全雇用の状態に達しているとも言えます。

以上のように見てくるなら、個人所得は増加しているとはいえ増え方が鈍化してきているものの、まだ企業業績も大きく鈍化しているとは言い難く完全雇用の状態では景気が後退しているとは言えないということになります。まだNBERがいうリセッション入りとするにいは根拠が乏しいということになります。

ただ米国の銀行は度重なる金利引き上げによる影響を考え、企業業績が今後悪化すると見て貸出債権についての引当金積み増し強化を始めています。

NBERのリセッション認定については最初にも書きましたが、経済活動のピークからその後の谷を見てリセッション入りを認定することになりますので、それを待っていてはその間の市場の動きに対応できなくなります。いわゆる後付けです。こう言った点から考えるとリセッション宣言というのはあまり意味がないのではないかと思ってしまいます。

リセッション宣言を受けて相場が変動すれば証券会社に儲ける機会を与えるだけということです。投資家としてはリセッション宣言を受けて右往左往するよりは、証券会社よりもはやくその兆候を掴むことが大事です(笑)。

また、”テクニカル・リセッション” と言われるGDP成長率を基準にする尺度があります。2四半期連続でGDP成長率がマイナスになれば ”リセッション入り” したと考える方法ですが、今回はすでに2四半期連続マイナス成長になったこともあり、その後プラスに転じたりしていますので、あまり参考になりません。物事をもっと単純に考えてみましょう。

例えば金属やステンレスの値段や生産量について考えてみます。これらの素材は経済活動に必要な物ですから、値段が上下したり産出量が増減すれば経済に大きな影響が出るはずです。

ここでは金属及び金属製品、鋼線、ステンレス鋼などの値段の推移を考えてみましょう。値段が下がるということは原料が余ってきているわけですから自動車などの販売台数が減ってきている可能性があります。

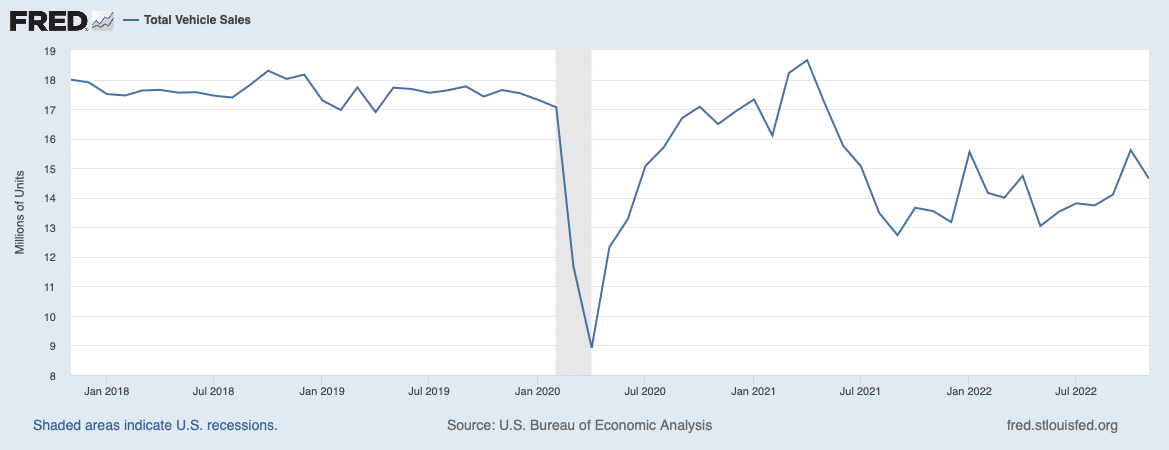

素材の減少が不景気の始まりとなるかもしれないと考えて、金属及び金属製品などの生産者価格と自動車の販売台数の推移を見てみましょう。

金属及び金属製品の生産者価格を見るとロシアによるウクライナ侵攻前から徐々に値段が上昇し昨年8月をピークに下落しています。一方で自動車の販売台数はリベンジ消費で一気にコロナ前の水準に戻ったもののその後徐々に販売台数は落ちています。あなたが工場長ならこれらの数値を見てどう判断するでしょうか?

生産者は最終消費財の販売動向を予測して工場を動かすわけですから景気の異変をいち早く把握することになりますので、こういったデータを確認することは投資家にとっても大事なことになります。

経済を生産から消費まで見ていく過程で上流に当たる部分に注目して今後の動向を考えるということも重要です。単一の経済指標に惑わされることなく全体を見るようにしましょう。

最後までお読みいただきありがとうございました。

参考図書:

・波乱の時代 我が半生とFRB / アラン・グリーンスパン 上

日本経済新聞出版社

・波乱の時代 世界と経済のゆくえ / アラン・グリーンスパン 下

日本経済新聞出版社

バックナンバー: