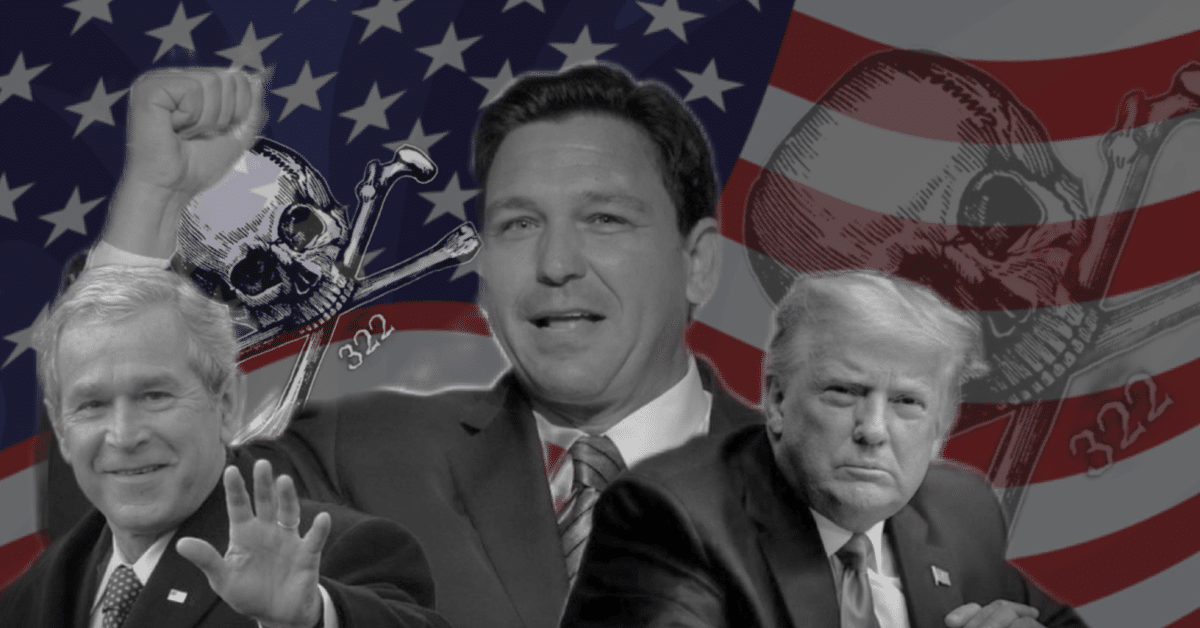

米国大統領は、ブッシュ家からデサンティス氏

次期米国大統領と噂されるデサンティス氏が訪日

今年後半にFRBが利下げをせざるを得なくなることを織り込んで株価が上昇しているのは本末転倒なところがある。利下げをするということはインフレ圧力を克服することもさることながら、実体経済が悪化していることが想定されるが、株価はそれによる業績の悪化をまだほとんど織り込んでいない状態にあるからだ。

FRBの金融政策は程度のラグを置いて実体経済や金融環境に影響を及ぼすといわれており、過去の経験則からは、そのラグは1年から1年半程度とされている。その意味では、FRBが利上げを始めたのが昨年3月16日だったので、その約1年後にシリコンバレーバンク(SVP)が破綻したのを機に金融不安に見舞われたのも決して偶然ではないだろう。

FRBの引き締めがピークだったのは6月16日から11月2日にかけて、4会合連続で0.75%の利上げを推進した時期だっただけに、今秋から来年半ば頃にかけての時期にはかなり深刻な信用収縮に見舞われておかしくない。

そしてそれにより、ジョー・バイデン政権が24年11月の大統領選挙で再選を目指すには、まさに“悪夢”とでもいうべき状況が到来することになる。

本年の後半において、FRBが利下げを余儀なくされる状況が生じることが予測されているが、それに伴い株価が上昇するのは本末転倒と言える。利下げはインフレ圧力を緩和することも目的としているが、実体経済が悪化していることを示唆しており、株価は業績悪化についてほとんど織り込まれていない状況である。

FRBの金融政策は、実体経済や金融環境に影響を与えるまでにラグがあると言われており、過去の経験から推測されるところでは、そのラグは1年から1年半程度とされる。従って、FRBが利上げを開始したのは昨年3月16日であり、その約1年後にシリコンバレーバンクが破綻したことから、金融不安が広がったことは偶然ではない。

FRBが引き締めを実施したピークは、6月16日から11月2日にかけてであり、この期間中に4回連続で0.75%の利上げが実施された。そのため、今秋から来年半ば頃にかけて、かなり深刻な信用収縮が発生することは十分に考えられる。

バイデン政権が主導権を握る外交問題評議会(CFR)系は、現職大統領が再選を目指すため、昨年末までに米国経済を景気後退(リセッション)に陥らせるため、FRBに強力な金融引き締め策を推進させてきた。

この目論見通りにリセッションを引き起こすことができていれば、翌年(今年)半ば頃には回復傾向に転じ、選挙戦が行われる24年中には現職大統領に有利な環境を醸成できると考えていた。しかし、思惑通りにはならなかったため、CFR系は24年中にかけて株価を出来る限り現状の水準で維持する方針に転換したとされる。

それでも、利上げペースを減速しても、FRBがインフレ対応を重視して利上げを続けるのは、24年以降、主要企業が大規模な借り換え(リファイナンス)を控えているためである。インフレ圧力を克服できずに高金利が今年後半まで続くと、借り換えに支障が生じ、主要企業ですら債務不履行(デフォルト)に陥る可能性がある

実体経済が悪化するだけでなく、大手銀行も融資債権の焦げ付きに見舞われかねない。特に気になるのが、融資債権を束ねて証券化したローン担保証券の焦げ付きである。これが実現すれば、大手銀行も相応の不良債権を抱え込むことになりかねず、深刻な不況に襲われる恐れがある。

FRBが利下げに動くことを債券市場で織り込んでいるのも、そうした状況を想定していると言える。ただ、それにより株価が上昇し、先行き急反落リスクを高めることで、危機的な状況に陥りかねなくなるのは皮肉である。

ここで、株高を煽っている勢力がいることを疑わざるを得ない。トランプ前大統領の影響力が後退した今、共和党の本命候補に躍り出ているデサンティス、フロリダ州知事の背後の勢力であるブッシュ氏の影響以外には考えられない。