地政学が揺さぶる半導体市場:台湾有事とサプライチェーンの脆弱性

はじめに:半導体が支える現代経済の心臓

現代経済において、半導体は「産業の米」と呼ばれるほど戦略的な役割を担っています。スマートフォンやパソコンといった日常的なデバイスにとどまらず、自動車の電子制御、AI(人工知能)、5G通信、IoT(モノのインターネット)などの先端技術にも欠かせない中核部品であり、その供給が途絶すれば、グローバルな製造業やハイテク産業に深刻な混乱とインフレ要因をもたらすのは明らかです。

一方、半導体産業は高度な分業と巨額投資を伴うため、特定の企業・地域への依存が顕著です。台湾は、世界最大級のファウンドリ(TSMCなど)を抱え、先端半導体(5nm以下)では世界シェアの90%以上を握る独占的地位を確立しています(111 TrendForce, 2023)。この一極集中が、台湾有事(中国との軍事・政治的緊張の表面化)をめぐるリスクを世界経済全体に波及させる構造を作り上げているのです。

本稿では、地政学的観点から「台湾有事発生時の世界半導体市場へのインパクト」「現状のサプライチェーン構造と脆弱性」、そして「半導体製造工程と各シェア率」を総合的に考察します。さらに、台湾有事がなぜアメリカに台湾防衛のコミットメントを余儀なくさせ、また中国が台湾を制圧することがいかに世界の半導体支配につながり得るのか、その背景にも踏み込みます。企業や各国政府が地政学リスクをどう乗り越え、半導体サプライチェーンをどう保護するのか――そのシナリオと戦略を提示するのが狙いです。

1.台湾有事と世界半導体市場:直接・間接の影響

1.1 直接的影響:生産停止・輸出入規制・海上輸送断絶

台湾有事が勃発すれば、最初に想定されるのは物理的な生産停止です。TSMCやUMCなど台湾本拠のファウンドリが軍事侵攻や空爆、サイバー攻撃の対象になると、世界の先端チップ供給が一気に大幅削減される恐れがあります。

TSMCの圧倒的存在感

先端ノード(5nm/3nm)におけるTSMCのシェアは9割に迫り、AI向け高性能GPUや5G通信モデム、最先端CPUなどに不可欠。もしTSMCが操業停止すれば、NVIDIAやAMD、Apple、クアルコムなど米国の主要ファブレス企業は深刻な生産停止に直面し、IT製品やデータセンターのロードマップが大幅に狂うことが予測されます。世界経済への試算:BCGレポート等によれば、先端半導体が1年途絶すると世界で1兆ドル規模の製造損失が発生する可能性が示唆されています。

輸出入規制や海上輸送の遮断

台湾・中国間の対立が激化すると、南シナ海や台湾海峡の封鎖シナリオも現実味を帯びます。半導体製造に必要な原材料・装置の物流が止まれば、サプライチェーン全体が寸断され、自動車・通信・家電・軍事など幅広い産業が部品不足とインフレに直面するでしょう。

1.2 間接的影響:サプライチェーン再編と企業の戦略変化

拠点分散(オンショアリング・ニアショアリング)

米国がCHIPS法により520億ドル超の補助金を拠点誘致に投じ、TSMC(アリゾナ州)、サムスン(テキサス州)、インテル(オハイオ州)などが新ファブを建設。欧州でもEU Chips Actを通じて各国がTSMCやインテルを招致し、台湾本土依存を部分的に軽減。ファブレス企業の調達先多様化

Apple、NVIDIA、AMD等はサムスン、インテル、GlobalFoundriesへの一部委託を検討するも、先端ノードの大量生産能力はごく一部に限られ、完全な台湾脱却は難しいとされます。

1.3 軍事・安全保障の視点:先端半導体の戦略価値

AI兵器、ステルス戦闘機、ドローンなどの先端兵器は微細化された高性能半導体に依存。台湾有事でTSMCの供給が遮断すれば、米国や同盟国の軍事装備がアップデートできず、防衛力に深刻な支障が出かねません。さらに、中国が台湾を制圧した上でTSMCの設備・技術を取得するシナリオも論じられますが、先端ノードは高度人材やグローバルサプライヤーとの連携が欠かせず、速やかな移転は疑問視される面があります。それでも台湾有事が軍事バランスを大きく揺るがす点は疑いようがありません。

1.4 台湾が半導体に注力したことによる地政学的帰結:アメリカの防衛義務と中国の野望

かつて台湾は農業中心の経済から脱却するため、1980年代以降に半導体産業に国家戦略として注力し、TSMCやUMCを育成して最先端技術を確立しました。これは世界的にも類を見ないほどの成功例となり、先端ファウンドリの中心地として君臨しています。

アメリカが台湾を守らざるを得ない戦略的必然

半導体は米国のIT産業・軍事技術を支える基幹であり、台湾のファウンドリが停止すれば、米国のデジタル覇権・防衛能力に致命的打撃を与えかねません。結果として、米国は台湾を防衛ラインに組み込み、軍事的コミットメントを引き上げざるを得ない状況にあります。いわば「台湾が半導体に成功しすぎた結果」、米国は自国の国益を守るためにも台湾を守らねばならない――そんな相互依存関係が生じているわけです。中国の世界半導体支配欲

もし中国が台湾を制圧すれば、TSMCの先端ノードや知見が中国のものとなり、世界半導体市場を実質的に握る展開が想定されます。中国は製造装置や素材の国産化を推進しつつ、レアメタルなどの資源を活用して世界供給を左右する戦略を見据えており、台湾の先端ファブを加えれば、**「世界を制する」**ほどのテクノロジー支配を加速できるとの見方があります。米中の対立軸が激化する背景には、こうしたハイテク覇権の争奪が潜んでいるのです。

2.現状の半導体サプライチェーンと脆弱性

2.1 上流工程:設計ツール・素材・製造装置の偏在

設計ツール(EDA)

主要企業:Synopsys、Cadence、Mentor

拠点:米国主体

依存リスク:台湾や中国の設計ハウスが使えなくなると先端チップ開発が停滞。

素材(シリコンウェハー、フォトレジスト)

主要企業:日本(信越化学、SUMCO)50%超シェア

依存リスク:上流素材は日本や欧州が強いが、台湾・中国の後工程と連携が途絶えれば流通に支障。

製造装置(EUVリソグラフィ)

主要企業:ASML(オランダ)

依存リスク:先端ノードはEUV装置必須。これが台湾に集中配備されているためメンテナンス・新規搬入が停止すれば稼働率大幅低下。

2.2 中流工程(前工程):ファウンドリ集中のリスク

ロジック半導体(CPU/GPU/SoC)での主なファウンドリ:

TSMCの強大な存在が、台湾リスクを世界経済に波及させる最大要因。サムスンが追随するも先端ノードの量産実績でTSMCに水をあけられています。

2.3 後工程(Assembly & Test):台湾・中国が7割以上

組立・テストの大部分が台湾・中国に集中。台湾のファウンドリと近距離にある拠点が多く、台湾有事で止まるリスクが大きい。

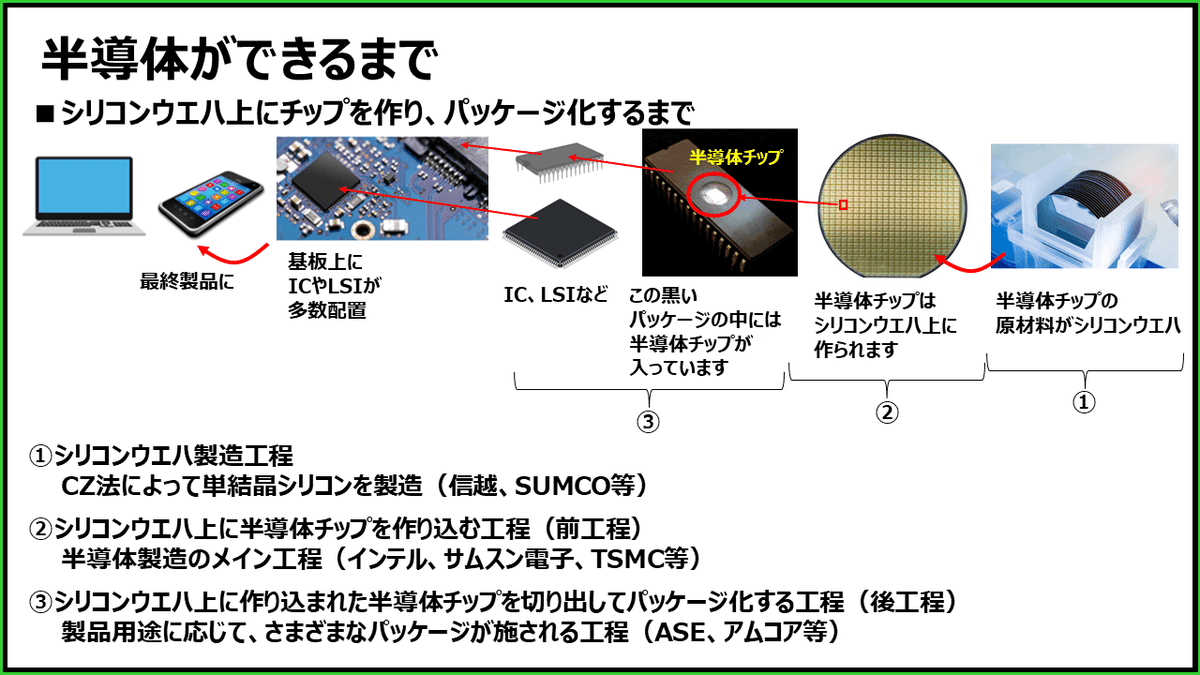

3.半導体ができるまでの工程とシェア率

以下に、主要工程と各工程の主な国・企業、そのシェア率を表にまとめます。

4.台湾有事に備える地政学的リスクと防衛策

4.1 生産拠点多角化:米欧・アジアでのファブ投資

米国CHIPS法

520億ドル超の補助金で米国内に新ファブ誘致。TSMC(アリゾナ州)、サムスン(テキサス州)、インテル(オハイオ州等)が積極展開し、台湾本土のリスクを分散。さらに、政府レベルで輸出規制や技術移転管理を徹底し、中国による先端ノード獲得を防ぐ狙いがある。EU Chips Act

欧州連合(EU)が数百億ユーロ規模の補助金を用意し、TSMC・インテル・サムスンのドイツやフランスでの進出を支援。自動車産業を中核とするドイツなどは「台湾リスク」が顕在化した際、部品不足でGDPが0.5〜1%下振れする恐れがあると政府レポートが警鐘を鳴らしており(ドイツ連邦経済省試算)、域内製造の確立を急いでいる。日本の補助金政策

九州にTSMCを誘致し、ソニー、デンソーなど国内企業と協業する形で先端パッケージング技術を開発。さらに、経済安全保障推進法を施行し、半導体分野への投資優遇や共同研究プログラムを強化している。これは台湾リスクに対する「近くて遠い」地理的脅威を念頭に、サプライチェーン防衛を国家戦略に位置づけた取り組みといえる。

国家の取り組みから見る効果と課題

効果:各国政府の補助金政策や規制強化により、先端ファブが分散し、台湾有事の短期影響を軽減できる可能性がある。

課題:巨額投資・設備立ち上げには3〜5年程度かかり、稼働初期は良品率が低下しがち。台湾の技術ノウハウを即時移転することは困難であり、コスト増と供給の安定化とのトレードオフが顕在化する。

4.2 企業が取り得るリスクヘッジ策:在庫・二次サプライヤー

安全在庫確保

先端チップや素材の在庫を数カ月分保管して、サプライチェーン寸断時にも一定期間生産継続を図る。特に自動車やサーバー分野ではチップ不足が直接売上・納期に響くため、在庫戦略を重視。複数サプライヤー活用

先端ノード(5nm/3nm)は難しいが、ミドルノード以下やメモリなどではサムスン、インテル、GlobalFoundries等の利用を拡大。国家別リスクを分散することで、一方が停止してももう一方を稼働させられるよう契約。OSINT(公開情報)・GEOINT(衛星画像)・TECHINT(技術報告)による監視

台湾海峡や南シナ海での軍事演習、SNS上のリーク情報、海底ケーブル障害などをリアルタイム把握。例えば、衛星写真で軍艦の異常集中を検知すれば、工場の稼働計画や輸送ルートを早期に再編する。国家情報機関とも連携し、危機発生時の緊急連絡体制を整備する企業も増えている。

各国政府と企業の連携

政府・企業協力メカニズム:有事発生時の優先輸送枠(空輸・海運)や防衛装備への半導体割り当てを調整する枠組みを、米国や日本では法令化する動きがある。企業は公的機関と協約を結び、在庫放出や生産ラインの一部切り替えで軍事・公共需要に対応するシナリオを考慮している。

セキュリティクリアランス:先端プロセス技術は軍事転用が可能なため、国家が技術者や企業に対してセキュリティクリアランス(身元調査・出入り制限)を強化し、スパイ・情報漏えいを防ぐケースが増加。

4.3 安全保障上の観点:先端技術をめぐる米中衝突

台湾有事は米中衝突と直結する可能性があり、先端半導体=軍事物資として管理が強化されるシナリオが現実味を帯びます。米国は対中輸出規制をさらに厳格化し、ASMLのEUV装置や米国EDAツールが中国へ流れないよう国際連携を強める一方、中国は独自の装置・素材自給を図り技術的突破を目指すでしょう。この結果、世界的な半導体ブロック化が進み、企業のサプライチェーン設計にも大きな影響を与えます。

軍事同盟の強化:日本、韓国、オーストラリア、欧州などが米国と安全保障協力を深め、輸出管理リストを統合化する動きが加速。中国はロシアや一帯一路諸国との技術協力で対抗し、軍民融合政策を強める可能性が高い。

シーレーン防衛と海底ケーブル:台湾海峡封鎖が長引くと、海底ケーブルが切断されて国際通信が混乱する恐れがあり、金融やクラウド事業にも連鎖インパクト。各国海軍がシーレーン防衛を強化し、企業もサイバーセキュリティや海底インフラ監視への投資を増やしている。

5.今後の展望:サプライチェーンの分断と多角化の狭間で

5.1 米中対立の先鋭化による二極ブロック化

台湾は実質的に米国寄りとみなされ、中国は「一つの中国」原則を掲げて台湾統一を目指す。南シナ海や台湾海峡で緊張が高まると、世界的な物流と生産が連鎖的に打撃を被る構造です。米国は先端半導体を中国へ渡すまいと輸出規制を拡大、中国はレアメタル禁輸や国内半導体育成で対抗し、サプライチェーンの二極分断が深まる恐れがあります。

中国の戦略:台湾を取り込めばTSMCなど先端ファブを自陣に加え、世界半導体支配へ大きく前進。レアメタル鉱山(アフリカ、中南米)との連携を強化し、原材料からファブまでを一貫掌握する枠組みを狙っていると見る専門家も多い。

5.2 日本・韓国・欧州など同盟国の立場

日本

シリコンウェハーやフォトレジストなど上流素材で強い存在感を持ち、TSMCの一部拠点誘致にも成功。台湾有事でアジアの安定が崩れれば、自国産業も深刻打撃を受けるため、防衛面・経済面ともに台湾を支える立場に近い。補助金で国内生産を拡大中。韓国

サムスン、SKハイニックスが中国の巨大市場とも深いつながりを持つ一方、米国との同盟関係や輸出規制の制約がある。台湾有事が実際に起きれば、海上ルート遮断により韓国半導体製品輸出も大打撃。二重の圧力下で難しいかじ取りを強いられる。欧州

EU Chips Actで半導体生産を欧州域内に回帰させる狙い。ドイツの自動車メーカーや産業機械が台湾リスクに直面すれば、域内でのサプライチェーンを整える動きが一層急務となる。台湾との直接関係も深いため、外交的なバランス外交を続ける可能性が高い。

5.3 新たな競争戦略:リスクマネジメントと技術投資

複数拠点・複数サプライヤー運用

台湾に集中した先端ノードを米国・欧州・日本・韓国にも一部展開し、緊急時でも半導体供給が完全に止まらないように分散。コスト増だが、地政学リスク時代には不可避の選択肢。次世代技術への継続投資

EUV以降のHigh-NAリソグラフィ、先端パッケージング、SiC/GaN等新素材で先手を打ち、新しい技術覇権を獲得する企業がリードする。各国政府も補助金を強化し、R&D人材を集中的に育成。国際ルール整備への参画

半導体やレアメタルが国家安全保障と直結する以上、WTOや地域経済協定での取り扱いが重要。企業が政府と連携し、輸出管理や投資規制の方向性を早期から掴み、自社の成長戦略と整合性を図る必要がある。

6.まとめ:台湾リスクを越えて持続可能な半導体市場へ

台湾有事の衝撃:半導体集中の危うさ

先端ノードを担うTSMC等が台湾に集中し、軍事衝突や侵攻が起これば世界の最先端チップ供給が一挙に遮断される危険。自動車・通信・軍事・家電など多岐にわたる分野で生産停止やインフレ誘発が想定される。台湾が半導体に注力した結果、米国が守らざるを得ない必然

台湾の国家的な半導体育成政策がTSMCを頂点とする先端製造を生み出し、米国のIT・防衛にも不可欠となった。台湾が潰れると世界半導体を中国が握る展開が現実化し、米国の覇権は失墜。結果的にアメリカは台湾防衛にコミットせざるを得ない状況が形成されている。中国の“世界制覇”ともいえる半導体野望

中国は台湾の先端ファウンドリや関連技術を取り込めば、レアメタルや製造装置の国産化と合わせて世界の半導体供給を支配する大国戦略が加速。米中対立が先鋭化し、半導体ブロック化が深まる根本要因。サプライチェーン構造の脆弱性と防衛策

設計、製造、組立・テスト、素材・装置いずれも少数企業・国が寡占。台湾・中国に後工程が集中。各国政府(米CHIPS法、EU Chips Act、日本の補助金)と企業が協力し、拠点分散・在庫確保・OSINT監視で地政学リスクを緩和しつつある。持続可能な半導体市場への道筋

地政学リスク時代はコスト最適化だけでなく、リスクマネジメントと技術革新が並行して重要になる。先端ノードをめぐる覇権争いは防衛やAI兵器にも波及し、台湾有事はもはや「世界が注視すべき最悪シナリオの一つ」。分散投資や協調ルールづくりを駆使し、国際社会は「台湾リスク」を越えた持続可能なサプライチェーンを模索する必要がある。

参考リンク・出典

SIA (Semiconductor Industry Association):https://www.semiconductors.org/https://www.semiconductors.org/https://www.semiconductors.org/

TrendForce:https://www.trendforce.com/https://www.trendforce.com/https://www.trendforce.com/

TSMC公式サイト:https://www.tsmc.com/https://www.tsmc.com/https://www.tsmc.com/

ASML公式サイト:https://www.asml.com/https://www.asml.com/https://www.asml.com/

各企業IR(Intel, Samsung, SK hynix, Micron, ASEグループなど)

いいなと思ったら応援しよう!