牧野フライスはどうなるか?

昨年の12月27日にニデックが牧野フライスに対して同意なきTOBを行う予定を発表しました。

ニデックが同意のないままTAKIZAWAにTOBをかけて以降、同意なきTOBが増加しました。

今回はさらに事前の交渉が一切ないまま突然にTOB予告がなされたケースでした。

今回のケースがどう進捗するか、企業買収が今後どのように進展していくかを考えてみようと思います。

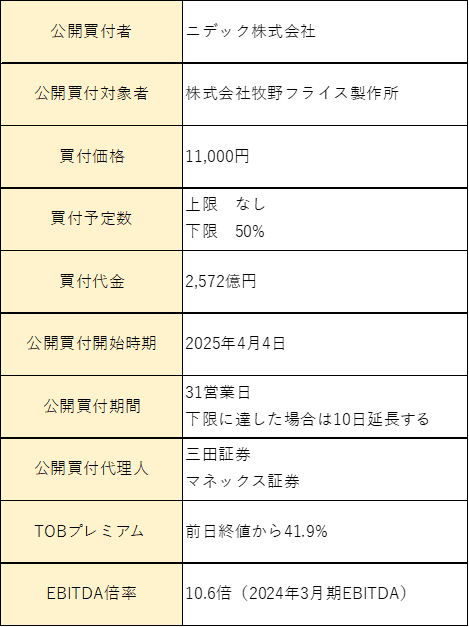

公開買付概要

意向表明書から抜粋

意向表明書には2023年8月に公表された経産省企業価値研究会による「企業買収指針」からの引用が多数あります。

牧野フライス製作所

牧野フライスの過去10年の株価推移

TOB価格は1990年6月に記録した9800円の上場来高値を上回る

牧野フライスの財務状況

売上・当期利益の推移(単位: 百万円)

コロナ前後に大幅に業績が悪化したもののその後は売上・利益ともに回復している

バランスシート(2024年3月 単位: 百万円)

製造業としては十分に健全なバランスシートと言えます

牧野フライスの株主構成

想定与党株主はわずか12%で、なんとアクティビストのオアシスマネジメントが3%保有。

国内金融機関や外国人投資家はほとんどがいわゆるカストディアンアカウントであり、約9割がしがらみがなく合理的な判断をする株主。

国内工作機械業界

※TAKIZAWAのデータはニデックによるTOB前の数字

工作機械とは金属材料を削るもので、板金プレスとは異なるそうです。

DMG森精機が世界最大と言われていますが、それでも売上高3500億円程度で時価総額も約3400億円。

業界は小粒な企業も多い。アマダは売上の大半が板金でジェイテクトは自動車部品が大半。

多くがPBR1倍割れで、ニデックのターゲットはまだまだありそう。

ニデックによる工作機械M&A経緯

三菱重工工作機械を買収したのが工作機械業界進出の始まり。

わずか3年半で4社の買収を済ませ、今回が5社目。

買収後の各社は業績を伸ばしているらしいです。

工作機械業界でのM&Aに限らず、ニデックと言えばPMI(Post Merger Integration)、つまり買収後の経営統合のうまさが市場では評判となっています。

特別委員会メンバー

牧野フライスは社外取締役からなる特別委員会が組織されました。

委員長は大和証券出身の高橋一夫氏。

当分野に知見がありそうなのは高橋氏のみか?

TOB発表後の両社の攻防

牧野フライスの特別委員会の要請が何度も行われていますが、どれもほぼ同様のことであり、ニデックからは歩み寄る姿勢はないように見えます。

ニデックが言うように、12月末に発表されていますので、検討期間は3か月あり、それを4か月に伸ばすことにどれだけ意味があるのだろうかとは思います。

下限を2/3にすることに特別委員会がこだわるのは、本音のところは公開買付の成立確度を下げるということでしょうが、ニデックは同意のないまま始めたので、歩み寄る必要はないかもしれません。

マスコミの報道

① 1/23付 日本経済新聞

牧野フの特別委、誰のため? ニデックへの要望書で物議 忘れられる株主ファースト

2024年12月下旬にニデックから同意なき買収提案を受けた牧野フライス製作所の対応が、M&A(合併・買収)関係者の間で物議を醸している。牧野フライスは事前の接触なく買収提案してきたニデックへ強い不快感を示したが、これ自体に問題があるわけではない。焦点になっているのは株主目線での「公平性の担保」の点だ。

牧野フライスは15日、ニデックへの要望書を公表した。まず買収の是非を熟慮する時間が必要と、TOB(株式公開買い付け)の開始時期延期を求めた。次に買い付け下限を議決権の50%から3分の2相当とするよう求めた。ニデックは50%でもスクイーズアウト(強制買い取り)での完全子会社化が可能とみる。スクイーズアウトの株主総会での可決には3分の2以上の議決権が必要で、牧野フライスはこれより低い比率を問題視した。

リリースの文言は強烈で一部は太字にして下線が引いてあった。「事前の打診すら一切なく買収提案を公表した貴社の手法は大変遺憾ながら(中略)不誠実」「(TOB時期を巡る)貴社の姿勢は(中略)疑問と言わざるを得ない」「(下限値50%は)株主を強い強圧性にさらす」――。かつて米国で用いられた、時間的余裕を与えない買収手法の「サタデー・ナイト・スペシャル」のようなもの、との文言もあった。

話題に上がったのはこのリリースの発信者だ。牧野フライスが開示したものではあるが、この書簡の発信人は特別委員会委員長だった。今回の買収提案を検討するために社外取締役で構成された特別委が出したことになっている。

経済産業省が19年に定めた「公正なM&Aの在り方に関する指針」では、特別委は「企業価値の向上および一般株主の利益を図る立場」から、妥当性や手続きの公正性を検討し、一般株主にとってできる限り有利な取引条件を目指すことが求められている。

ニデックの買収価格には4割以上のプレミアムがついており、今回のTOB公表前の牧野フライスの上場来高値を上回る。常識的に考えると、一般株主としては無視できない好条件だろう。牧野フライス経営陣が不快感を示すのは自由だが、特別委はそもそも一般株主の利益を図る立場にある。本格交渉前の初動段階から強い拒絶感を示し続けるようなら、一般株主の利益に目を配れなくなる恐れもある。

さらにリリースの作成を主導したのが、会社が雇った弁護士ということも波紋を呼んだ。特別委は本来、会社(経営陣)との利益相反に対応し公正性を担保するために設置されるもので会社とは立場が異なる。それなのに「仮に経営陣が選んだ法務アドバイザーが書いたものをそのまま特別委員会のリリースとして公表しているとしたら望ましくはない」(大阪大学の松尾健一教授)。

牧野フライスの特別委には設立当初、法務アドバイザーがいなかった。義務ではないが、経産省の指針では「特別委が自ら法務アドバイザーを選任することが有益」としている。特別委はその後、会社が雇った弁護士とは別の弁護士をアドバイザーとして雇った。

一橋大学大学院の野間幹晴教授は「特別委は経営者のためではなく株主のために働く存在だが、初めてその職責を負う委員がほとんどで自分たちの役割を分かっていないことが多い」と指摘する。公平性の担保には「特別委で独自の法務アドバイザーの起用を義務付けるなどのルールも必要」と話す。

牧野フライスの要望書公表を受け、ニデックは「買い付けの開始予定日までには3カ月以上の期間を確保し、サタデー・ナイト・スペシャルとは全く似ても似つかないもの」と反論するなど、応酬が激しくなっている。批判合戦が続くようなら健全で公正な交渉をする余地は狭まりかねない。

制度変更や投資家からの要望を背景に日本企業のM&Aのあり方は大きく変わろうとしている。企業や関係者には戸惑いも目立つが、株主価値と企業価値の向上という視点は常に忘れてはいけない。この点でも、設置されることが増えてきた特別委は形式的な存在では意味がない。設置すれども機能せず、では株主の理解は得られない。

② 12/27付 日経ビジネス(抜粋)

ニデック永守氏「中国の脅威の前に時間をかけられない」 牧野フライスにTOB ~ 永守グローバルグループ代表インタビュー

―牧野フライス製作所へのTOBを決めた狙いは何ですか。

永守重信グローバルグループ代表(以下、永守氏):牧野フライスは、(回転工具を使って切削加工などをする)マシニングセンターや、(溝や歯車などの加工をする)フライス盤の大手です。技術力は高い。これからは技術で世界一にならないと生き残っていけない。特に中国勢の台頭が著しい。日本の工作機械メーカーは、100年以上の歴史を持っているところが多いですが、それぞれ得意分野で生きている。もっと総合力を生かして技術を高めないといけない。当社は、21年に三菱重工工作機械を、翌22年2月にOKK(現ニデックオーケーケー)を買収し、23年11月にTAKISAWAをTOBで傘下に入れました。これで歯車工作機から旋盤まで工作機の主要な分野を集めることができた。ですが、これからは工作機械の単品売りだけでは世界の競合との戦いに勝てません。様々な機械を組み合わせて、システムでこんな加工ができます、とならないといけない。牧野フライスには、子会社でそういうシステムをつくれるマキノジェイ(神奈川県愛川町)という会社もあります。今後は中国メーカーが日本にとっての強いライバルになります。その脅威に対応できる力をつけたい。

―牧野フライスとの買収交渉はどう進めてきたのですか。

永守氏:今回は、事前の交渉はしていないです。買収交渉をして、やりとりを長くした挙げ句に、向こうがホワイトナイト(友好的買収者)を探し出したりすると時間がかかって仕方がない。今の時代はそんなことをやっている余裕はないですよ。

―これまでは、比較的小粒で業績が悪化したり、問題を抱えていたりするような企業の買収がほとんどでした。今回の相手は業績もいいし、大手です。

永守氏:今までのように業績の悪い会社を買収して再建する方法では、やはり時間がかかりすぎるのです。それに(牧野フライスのような)こんないい会社がPBR(株価純資産倍率)で1倍を割っているのは考えられない。ここを傘下に入れられれば、工作機械大手の一角に入ります。これまで工作機械メーカーの買収を計4社やってきてその改革や再建の知見はたまっています。

―買収に対して常に周到な準備をするのが永守流です。かなり長く準備をしてきたのですか。

永守氏:もちろん以前から注目はしていました。技術力の高さはずっと評価しています。航空機や宇宙関連などこれからの分野にも強い。そこにも注目してきました。24年11月に東京で開かれた世界最大級の工作機械見本市にも、私自身が行って牧野フライスの機械を見てきました。その時、やはりこれだと思いましたね。

―この後、ホワイトナイトが出てきたらどうしますか。

永守氏:TAKISAWAのTOBの際にもある会社が対抗買収に名乗りを上げたらしいということが大分後になって分かりました。TOB申し入れの直後ではなかった。でも、私は社内に「こういう時はやり抜く覚悟が必要なんだ」と言いました。本当に対抗者が出てきて、相手が買い付け価格を上げてくるなら、その相手に対してTOBをかけてもいいとさえ思っています。ちょっと値段が上がったくらいでオタオタするようではやられますよ。

―しかし、欧米の大手投資ファンドなどは巨額の買収を仕掛けてきます。

永守氏:もちろん、やみくもには動かないのが私のやり方です。投資ファンドや大手メーカーがホワイトナイトとして出てくる場合は、それもきちんと調べて判断しますよ。ただむやみに突っ込むようなことはしません。でも、例えばTAKISAWAは、当社のグループに入った後業績を大きく伸ばしています。我々はそれだけのノウハウを持っているのですよ。

まとめ(私見)

牧野フライスにできることは多くないと思います。有事の買収防衛策も考えられなくもありませんが、そもそもニデックは100株しか株式を保有しておらず、MOM決議(買収者を除いた決議)も使えず、現在の株主構成からは過半数の賛同を得られるとは思えません。

もしも株価がTOB価格を上回って推移したとしても、ニデックはそう簡単にあきらめるとは思えませんので、期間を延長し、それでも上回るときはおそらく価格を引き上げるでしょう。

独自路線で反対を貫くにしても、上場来最高値での買収提案を合理的に上回り、株主を納得させられる計画の提示は難しいでしょう。

シナジーを享受できる戦略投資家による大幅なプレミアムのTOBにはファンドによるホワイトナイトが登場する可能性が高くありません。ましてはM&A巧者のニデックに対抗しようと思うファンドが果たしていますでしょうか?

ホワイトナイトの可能性があるのは国内では資金力からDMG森精機とアマダくらいでしょうが、ニデックが相手だとおいそれとは参戦できないと思います。

海外の工作機械メーカーの可能性はあるかもしれませんが、牧野フライスの経営陣にとってどちらが良いのか?

買収価格はPBRでは1.17倍なものの、EBITDA倍率(買収価格を(営業利益+減価償却)で除したもの。M&Aの際に使われる、買収資金を何年で回収できるかという指標)では10.6倍であり安くはありません。

ニデックのM&AトラックレコードとそのPMIには投資家は高い評価を与えており、多くの機関投資家がニデックに賛同しそうに思います。

ニデックはデューデリジェンス(DD)を行っておらず、ないとは思いますが、不適切な会計処理や既存契約上の不備の発覚、訴訟リスクは飲み込んでいます。

事前交渉のないTOBは、交渉過程をすべてオープンにするという意味で、一理あると考えます。

特別委員会の立場で(株主の立場で)考えてみると、株主全員が利益となる上場来最高値での売却を拒否する理由など見つかりません。

当ケースが成功すると、今後同意なき、事前交渉なきTOBが増加しそうです。経営者が好きなようにしたい会社は、①早めに上場を取りやめるか、②時代に逆らって安定株主を50%超とするか、③株価を十分な水準に上げるかということでしょう。

と思っていたら、早速2/5に台湾の電子部品メーカーであるYAGEO Corporationが温度センサー大手である芝浦電子に対しての同意なきTOBが発表されました。このケースは何度もYAGEOが面談を要請したそうですが、芝浦電子が相手にしなかったようです。ここでも意向表明書に「企業買収指針」から多くが引用されていました。

今年はまだ1か月ちょっとしか経っていませんが、TOBが2/6までに19件も発表されました。うち同意なきTOBが2件、MBOが2件、アクティビストの投資先の非上場化も2件発表されています。同意なき買収も、非上場化目的のMBOもますます増加しそうです。

以上

アクティビストのことがわかるブログもあわせてご覧ください。