イタンジ社長に聞く被買収視点から見たSaaS企業M&A

月額有料マガジン「企業データが使えるノート」では、

「アナリストにSaaS企業分析・データ作成をアウトソースできる」

をコンセプトにSaaS企業に関するデータ・コンテンツを発信しています。

* * *

国内SaaS企業のM&A環境が大きく変わりつつある。

好調な株式市場における大型資金調達や売上成長を重視する投資家期待を背景に、2021年までは「SaaS企業がSaaS企業を買収する」動きが多く見られた。

一方、市場に変調が生じた2022年からは、バリュエーション水準の低下が引き金となり「PEファンドや事業法人がSaaS企業を買収する」ケースが増えていった。

2023年の現段階では、株式市場には引き続き不透明感が漂っており、このM&Aトレンドも継続していく気配がある。

本記事では、その先駆け事例とも言えるGA technologiesによるイタンジ買収を被買収の当事者である代表取締役社長執行役員CEOに振り返ってもらっている。

SaaS企業のM&Aにとって重要な観点とは何か、そして、そこにはどのようなリアルがあるのか。

3月18日にTwitterスペースでデジタルベースキャピタル桜井氏モデレーションのもと、野口氏に公開インタビューを行った内容を中心にまとめていく。

*本記事の最下部には企業データが使えるノートが集計を行っている過去のSaaS企業M&Aデータのダウンロードが可能となっている。

早稲田大学卒。在学中に同大学主催のビジネスプランコンテストで優勝、学生向け SNS を企画開発し起業を経験。その後、IT企業に入社し、エンジニアとしてシステム設計を担当。2014年2月、イタンジ株式会社に入社。 同社でWEBマーケティング、不動産仲介業務、システム開発、管理会社向けシステムのコンサルティング業務、執行役員を経て、2018年11月代表取締役に就任。

バリュエーションの低下で「SaaS企業が買われる」時代に

これまでの国内SaaSスタートアップシーンでは、freeeやマネーフォワード、ラクスといった企業がSMBを中心としたバックオフィス向けクラウドシステムを提供してきた。

これらの企業は、2020年をピークとした好調な株式市場の調達環境を活かしながら、IPOや公募増資で資金調達を行い、成長への投資を加速させてきた。

バックオフィス系SaaSの展開を行う上では、会計や人事労務などサービス領域が広範となるため、自社での開発に加え、M&Aによる「時間を買う」動きが見られてきた。

このようなSaaS企業によるSaaS企業へのM&Aは、株式市況の悪化からやや手控え感があるものの、バリュエーション低下による値ごろ感も出ているため手元資金に余裕があるSaaS企業においては引き続き案件の模索は続いていくと見られる。

先日事業説明会を行ったSmartHR COOの倉橋氏は「前回調達時の資金にも余裕があり、積極的にM&Aを行っていきたい」と意欲を覗かせている。

これらの動きに対し、にわかに注目が集まっているのが、事業法人、PEファンドによるSaaS企業の買収だ。

2022年では、DeNAが291億円を投じ、医療領域のICTを提供するアルムを子会社化した案件や、PEファンドカーライルによるユーザベースの買収が大きな話題となった。

事業法人はビジネスドメインの拡大や自社とシナジーのあるSaaS企業を取り込むことで非連続な成長へとつなげる狙いがある。

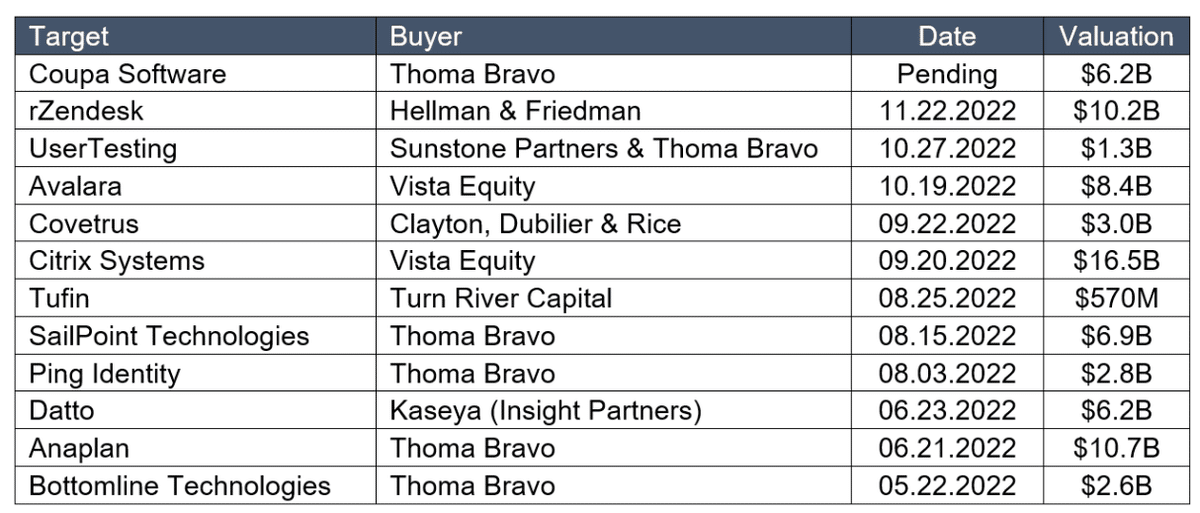

PEファンドによるSaaS企業のバイアウトはこれまで米国などで先行して起こっており、その波が日本にも波及してきている。

「KPIによるブレイクダウンができるなど将来の事業性が見通しやすいSaaS事業はPEファンドによる投資対象になりやすい(元カーライル関係者)」といった狙いから、日本においてもPEファンドによるM&A案件が発生する可能性は強い。

筆者自身が取材を行う中で「ユーザベースに続く案件をPE関係者が物色している具体的な話を聞くようになった(スタートアップ投資関係者)」といった話を耳にする機会が増えている。

このような動きが活発化する中で「SaaS企業が買収される」先駆けとなった案件が、2018年に行われたGA technologiesによるイタンジの買収案件だ。

イタンジ買収の経緯を野口氏に聞く

ここから先は

この記事が気に入ったらチップで応援してみませんか?