保有中のアクティブファンドの実質コスト(2022年11月13時点)

正直、今まで投資信託の実質コストについては無頓着でした。

ただ、↓の書籍を読んでいて、「日歩」(日ごとの金利)という金利の考え方を読んだ時、

「投資信託の実質コストが日割りだとどれくらいかかっているのか、ちょっと計算してみよう」

と思ったため、直近の運用報告書から実質コストを参照しました。

国内株式について

スパークス『厳選投資』が絶不調

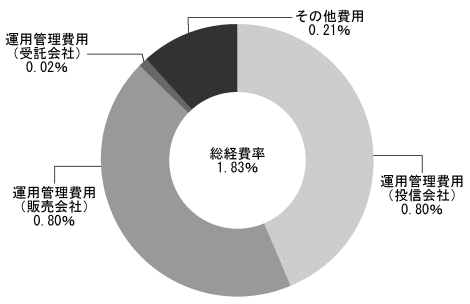

保有中のものの中では、スパークス『厳選投資』の実質コストが抜群に高いのですが、直近1年のパフォーマンスも最低と、かなり厳しいです。

直近1年は戦争やらインフレ騒ぎやらで、本当に世界中が大混乱の最中にありますが、こうした有事の際に機動的に動いてくれることをアクティブファンドには期待し、高いコストを払っているわけです。

なので、コストは高いわ、短期的なパフォーマンスも悪いわ、となると、

「もうちょっとどうにかならんかね・・・」

と感じてしまいます。

NVIC『おおぶねJAPAN』が唯一の実質コスト1%未満

保有中の中で、NVIC『おおぶねJAPAN』が唯一の実質コスト1%未満で、これは驚きました。

パフォーマンスは、他のアクティブファンドと比較しても、踏ん張っているように思います。

ただ、実質コストが他のアクティブファンドより安いといっても、パフォーマンス的には結局日経平均、TOPIXのどちらにも大幅に劣後しているので、ちょっとモヤモヤします。

『おおぶねJAPAN』は設定が2019年12月なので、まだ3年弱の運用です。その点が少し懸念事項ですね。

鎌倉投信『結い2101』については、この1年ほどは現金比率が35~45%ほどと極めて高い状況なので(『おおぶねJAPAN』は2.5~4%ほど)、ちょっと別枠です。

国際株式について

レオス『ひふみワールドプラス』が微妙

保有中のものの中では、レオス『ひふみワールドプラス』の実質コストが最下位なのですが、直近1年のパフォーマンスは、ほどほどに悪いという感じです。

というか、名目コストと実質コストの差が0.2%以上もあるのは、ちょっとどうなんでしょうね。

レオス・キャピタルワークスは色々見ていると、体制的なものにしろ、マーケティング面にしろ、何となく、高コスト体質になってしまっている気がします。

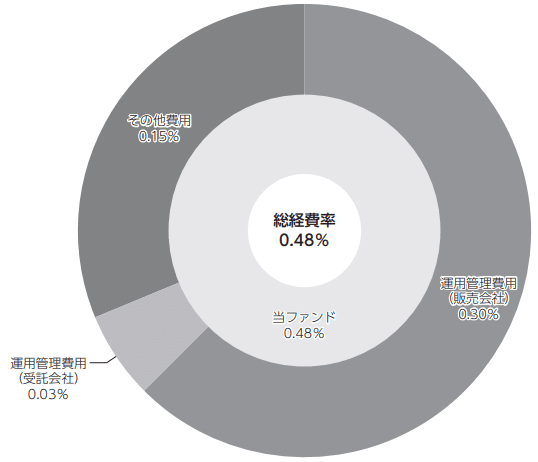

NVIC『おおぶねグローバル』の総経費率がバグってる???

一方で、NVIC『おおぶねグローバル』の実質コストはなんと0.48%。

これ、運用報告書を見て目を疑いました。国際株式のアクティブファンドで0.5%を切るとは・・・

ただ、『おおぶねグローバル』のコストは、

「信託報酬 0.33%」+「成功報酬」

ということで、読めない部分があります。

とは言っても、いきなり『ひふみワールドプラス』相当の実質コストになるような成功報酬(1.5%ほど)を取ってくるとは思えませんが・・・(ちなみにもう一期前の実質コストは0.43%でした)

『おおぶねJAPAN』と同様に、いくら実質コストが他のアクティブファンドより安いといっても、結局『eMAXIS Slim 先進国株式インデックス』には大幅に劣後しているので、こちらもちょっとモヤモヤします。

まぁ、それでも『ひふみワールドプラス』のコストパフォーマンスより遥かに高いので、今回投資信託の積立設定を色々見直しました。

『おおぶねグローバル』は設定が2020年3月なので、まだまだ運用まもないと言っていい期間です。その点が少し懸念事項ですね。

結論

『ひふみプラス』『ひふみワールドプラス』には、というより、レオス・キャピタルワークスにはちょっと不満が溜まっています。

『おおぶねJAPAN』『おおぶねグローバル』を少し見直しました。

ただ、『おおぶねJAPAN』『おおぶねグローバル』はトラックレコード(運用期間)が短いのが懸念事項です。

国内株式も、国際株式も、こういう混乱期にはインデックスに勝てないのか・・・