【 徹底解説 】2024年再注目の投資先は? クリプト投資ガイド #6 RWA(リアルワールドアセット)編

RWAの本質とSTOの決定的な違い

RWAとSTO(Security Token Offering)の違いとは何か。

両者とも、本質的にはブロックチェーンに存在しない資産をオンチェーンで取引可能にするためにトークン化するという概念である。

先に登場したSTOが成功しなかった要因は、トークンの形で小口化された資産をオンチェーンで保有するという「体験」の欠如にある。STOは早期の段階で十分なユーザーの理解や採用を得られなかったのだ。

一方でRWAのトークン化は目的ではなく手段であり、実用性を基に既に一定のユーザー層を確立している。つまり、「資産の保有」を強調するSTOとは異なり、RWAは「資産の実用」に焦点を当てているのだ。

ベアマーケットで躍動するRWA

RWAユーザーの大部分は、DeFiを利用した経験のある暗号通貨エコシステムのプレイヤー達である。この中には投資家だけでなく、プロトコル、DAO、インフラ関連のスタートアップなど、様々な参加者が含まれる。

彼らは現実世界の投資と同様に、暗号通貨の変動リスクをヘッジするためにRWA商品を求めている。

通常、弱気相場に突入すると、暗号通貨のエコシステム内では魅力的な投資先が枯渇する。強気相場では資金を借り入れたレバレッジ投資が大量に発生することでDeFiエコシステムが活性化する傾向にあるが、弱気相場ではステーブルコインを担保にしたローンの需要が減少し、預金金利は急激に低下する。

2021年の弱気相場以降に登場したRWAは、高金利を提供したことでDeFi領域で注目を集めた。

RWAは米国債を担保にすることで、弱気相場でも安定したキャッシュフローと5%相当の利回りを実現した。これにより、暗号通貨エコシステムではRWAを中心にリスク・フリーのファーミング(DeFiサービスに流動性を提供することで利息や手数料などが受け取れる仕組み)の需要が伸びている。米国債を基にした年利5%のステーブルコイン預金の需要が急増し、USDCやUSDTに加えて、sDAIやUSDMなどのトークン発行も急増している。

RWA化に向く資産とそうでない資産

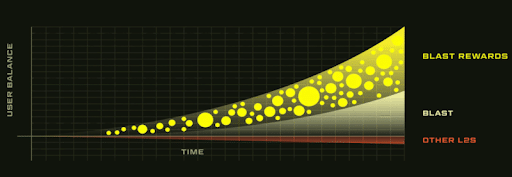

暗号通貨の世界では、新しいプロジェクトが次々と登場する。その中でも、Gnosis chain、Blast、MantaなどのL2プロジェクトは特に注目されている。

これらは、米国債を基にイールドベアリング(利子が発生する)レイヤーを構築している。イールドベアリングとは、エコシステムのトークンを保有するだけで利回りが発生するトークンのことだ。

イーサリアムは無制限に発行されるインフレーション型の資産であり、バリデーターは現在平均で年4%の利回りを得ている。年間のリターンが4%に満たない場合は資産の価値が低下する可能性があるが、多くのバリデーターにとって4%以上のリターンを安定して得ることは容易ではない。

ここでイールドベアリングチェーンが登場する。ブリッジを介してイーサリアムをL2に預けることで、インフレに対してもヘッジができる。

例えば、Gnosis Chainはエコシステムを活性化するために一億ドル相当のsDAIを購入している。Gnosis Chain DAIを預け入れることで、sDAIよりも高い利回りを提供するモデルが構築され、短期間でTVLが2倍に増加した。

BlastとMantaでは、米国債を担保にしたステーブルコインを保有するだけで米国債の利息を得ることができる。

暗号通貨エコシステムのプレイヤー達は銀行ではないので、暗号資産を直接米国債と連結せようとすると、余計な時間とコストがかかってしまう。そのためプレイヤーの多くがRWA発行者の米国債担保ステーブルコインを購入するという方法で、ポートフォリオに間接的に米国債の投資効果を生み出している。

現在、RWA資産の約60%が米国債で占められており、当面の間は米国債が大部分の担保比率を占めると予想される。他のRWA資産クラスであるプライベートローン、株式、不動産などは資産の性質上、安定しておらず、暗号通貨と変動性が似ている場合もある。そのため、これらの資産をRWA化しても、需要は限定的であると予想される。

しかし、必ずしも米国債を担保とした商品が主流になると決まっているわけではない。参入障壁が高く、投資が困難な分野のコア資産をトークン化すれば、その市場に基づくRWAは成功する可能性がある。

代表的な例はマイニング企業だ。個人や小規模投資家にとってマイニングへの直接投資は難しい。しかし、NASDAQのような株式市場に上場している信用度の高いマイニング企業がマイニング機やハッシュレート(計算能力)をトークン化して、PoW採掘に間接的に投資できるオンチェーン商品を作ることは十分に可能である。

RWA発行の過程

RWAのサプライチェーンは発行機関、評価機関、資金調達プラットフォームで構成される。RWAの発行には主に二つのシナリオがある:

発行者はKYC済みのユーザーが集めた資金と自己資金を合わせ、実物資産を購入する。購入した資産はオンチェーンでトークン化される。

発行者がすでに実物資産を保持している場合は、発行者が資産と一対一の比率でトークンを発行する。会計上、このトークンは負債となる。トークン発行後、RWAプラットフォームで流通させる。特徴は、トークンと実物資産の評価をするRWA評価機関が関わることだ。評価機関はオンチェーンの資金プールを管理し、実物資産の構造とリスクの監査を行う。

RWAを代表するプロジェクト

通常、暗号資産は強気相場では利益が出やすいが、弱気相場ではリスクが極端に高い。しかし、RWAの導入により、RWAの発行機関や評価機関は弱気相場でも安定した現金収益を生み出せるようになった。市況に関わらず、利益を生み出す能力がRWAの最大の魅力なのだ。

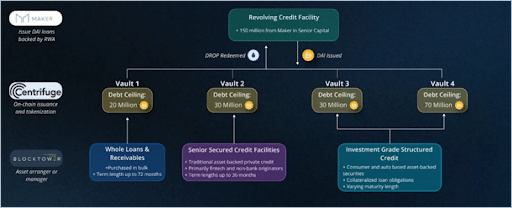

この分野で注目される暗号通貨企業の一例が、暗号通貨ヘッジファンドのブロックタワーだ。

この企業は米国債とプライベート・クレジットをCentrifugeの提供するプラットフォームでトークン化し、Maker DAOに販売して利益を上げている。

また、信用貸付プロトコルのMaple Financeは、独自に設立したクレジット評価機関を通じて、発行体の構造や実物資産のリスクを把握し、プライベート・クレジット商品を開発している。さらに、ステーブルコインを多く保持する暗号通貨スタートアップ向けに、米国債の利率から収益を得る預金商品も提供している。また、頻繁な出金需要に対応するため、 24~48時間以内の迅速な出金サポートを行っている。

Maple FinanceはスタートアップやVCに特化したローン商品を提供することで、シリコンバレー銀行のような役割を果たしている。このように暗号通貨市場の成長に伴い、特定顧客向けのRWA市場が拡大する可能性は高い。

仮に1兆ドルのRWAを処理する時代が訪れるとすると、金融機関向けDeFi製品との連携によってCeDeFi製品が生まれると予想される。

たとえば、RWA発行機関がAAVE ARCやCompound Treasuryなどの機関向けDeFiサービスを利用して、米国債トークンを3倍レバレッジで取引し、低リスクで高利回りの商品を作ることなどが考えられる。

そのため機関向けDeFiサービスは、金融機関のDeFiの直接利用を促進するのではなく、金融派生商品の開発に使用される可能性が高いと考えられる。このように、CeDeFiは伝統金融がDeFiに参入するきっかけを作り、結果的にDeFiのTVLを一兆ドルにまで押し上げる促進剤となるかもしれない。

DeFi内のKYCは「選択肢」ではなく「必須」

RWA市場の拡大に伴い、規制リスクを回避するためにオンチェーンKYC(本人確認)ソリューションがますます重要となるだろう。

すでにRWA発行機関はKYCを通じたホワイトリスト制度を導入しており、承認されたウォレットのみがRWA取引を行うことができる。

Coinbaseが開発したBasedは、Coinbase Cloudを活用してオンチェーンKYCを推進し、10億人の合法的な資金がオンチェーンで活用できるようにしている。さらに、KYC専用のL2であるKintoは、ETHブリッジ時からKYCを実施できるようになった。ここでは、KYCが完了するとSBTが支払われ、SBTを所有しているユーザーのみがオンチェーン取引をできる。

将来的にはアメリカを模範とする各国の規制により、RWA発行機関は合法的な資金のレイヤーを構築するためにL1/L2のみを利用することになる。合法的な資金のTVLが増えれば、機関投資家の需要も高まり、RWAのTVLも自然と増加する。また、このようなストーリー性・ナラティブに参加するL1/L2の価値もさらに高まることが期待される。

GRVTはこの動きを象徴するプロジェクトだ。GRVTはzkSyncの最初のアプリチェーンであり、無期限先物取引サービスを提供するPerp Dexである。

zkSyncを基盤に独自のエコシステムを構築したGRVTの主な特徴は、すべてのユーザーがKYCプロセスを経る必要があるという点だ。初めはDeFiとKYCの組み合わせに疑問を抱かれていたが、RWA市場の拡大により、これは結局すべてのDeFiが進むべき方向となり、より大規模な資金が機関投資家から流入するためには任意ではなく必須となった。

RWAの将来的な展望

上の内容について、規制に配慮したRWAの未来については肯定的に述べたが、とはいえ全てが順調に進むには時間がかかるだろう。

2024年現在、RWAは重要な領域だが、依然として不透明なリスクが存在し、成長余地は限られている。

RWAとは厳密には企業が持つ米国債を特定目的会社(SPV)を通じてトークン化しているもので、実際の米国債を直接持つわけではなく、債務を抱えているという考え方が正しい。

そして、現在のRWAはほとんどがオフチェーンで管理され、オンチェーンでは単なる二次会計記録として扱われているため、徹底的に米国の規制下で営業時間内に取引されている。例を挙げると、Franklin Templetonがステラに発行した米国債RWAは伝統的な金融アプリケーション内でのみ取引可能である。

RWAにはまだノンカストディアル(取引所やサービス提供企業といった中央管理組織ではなく、ユーザー自身が管理できるような)で、リアルタイムの取引を行うためのソリューションが必要である。

今後はChainlinkのCCIPのように完全にオンチェーンのRWAソリューションを提供する分散型インフラ上に展開されたプロトコルが伝統金融業界で積極的に採用され、市場の成長を牽引すると考えられる。つまり、金融資産データをブロックチェーン上で処理できる企業が評価されるということだ。

クリプト投資ガイドのバックナンバーはこちらから: