テスラを追い越す五菱宏光MNI EVと中国の小型電気自動車の実態

最近、五菱宏光MNI EVを含む一部の小型電気自動車は一部の一線都市で無料で発給されている新エネルギー車専用ナンバープレートを一時的に申請することができなくなった。

噂が注目を集める一方で、小型電気自動車は果たして良いビジネスなのか、という問題も考えなければならない。

販売台数の影響はそれほど大きくない

昨年、五菱宏光MINIがブレイクした後、一時沈黙していたA0/A00クラスの電気自動車市場が再び活気を取り戻した。

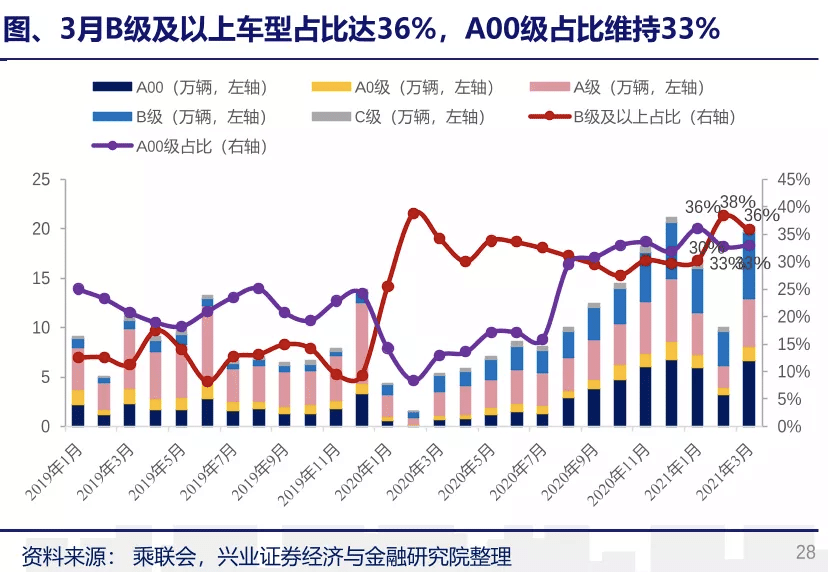

乗聯会のデータによると、2020年の中国国内の新エネルギー車販売台数は前年同期比10%増の116万0000台で、上半期の伸び率は-43.0%、下半期の伸び率は72.0%だった。

このうち、A00級電気自動車の年間累計は前年同期比62.7%増加

新エネルギー乗用車に占める割合は26.5%に上昇(2019年:17.3%)

今年1-3月期は33.9%に上昇。

具体的な車種を見ると宏光MINIがその名に恥じないトップとなっている。2020年の販売台数ランキングでは11万台とModel 3に次ぐが、宏光MINIは昨年7月に発売されたばかりで、半年以上市場を譲っている。

同社の販売台数は20万台を超え、8カ月連続で中国国内の新エネルギー乗用車のトップを維持した。

宏光MINIだけでなく、他の小型電気自動車も同様に新エネルギー乗用車分野で足場を固めており、欧拉R1、奇瑞eQ、奔奔EVは1-3月の新エネルギー乗用車販売台数ランキングでそれぞれ3位、6位、7位だった。

2021年第1四半期販売台数ランキング

小型電気自動車が再び各大手自動車メーカーの力点となっているのは、確かに膨大な市場需要が存在する一方で、自動車メーカーも小型電気自動車の生産を通じて新エネルギーのダブルポイント政策に対応するという要求があるからだ。

A00級純電車は低速車のグレードアップと世代交代として、三・四線都市と農村・郷・鎮での潜在的な増加量はかなり大きい。

120kmの航続距離も短距離通勤と日常生活の足を運ぶシーンの需要を満たすのに十分で、販売価格が3-4万元に達するにつれて、この部分の市場を急速に先取りした。

昨年行われた新エネルギー車の農村進出活動も小型電気自動車の追い風となり、長城欧拉、宝駿、奇瑞EQ、NETAなどの車種がリストに登場した。

政策面では、燃費と新エネルギーポイント政策は自動車メーカーに新エネルギー車の配置を加速させており、A00級車種はポイントの低い敷居の車種として、自動車メーカーがポイントを稼ぐビジネスの入門レンガとなっている。

例えば、五菱宏光の大ヒットにより、2020年に上汽通用五菱の新エネルギーポイントは44万ポイントに達し、同グループ傘下の他ブランドのポイント不足を相殺することができる。

「2020年度乗用車企業の平均燃料消費量と新エネルギーポイント状況」

上の表から分かるように、長城(欧拉)や奇瑞などの自動車メーカーは小型電気自動車を通じて昨年も数十万の新エネルギーポイントを獲得しており、現在の市場価格は3000元/ポイントで、少なからぬ収入となっている。

また、2020年の五菱宏光MINIの販売台数分布を見ると、主なユーザー層は三線以下の都市に集中し、全体の63%を占めているが、一線都市では五菱宏光MINIの販売台数が全体の3%にとどまっており、この特徴は他の小型電気自動車にも表れている。

そのため、ブランド制限が実際に導入されたとしても、該当車種の販売台数に対するインパクトは相対的に限られており、さらに注目すべきはその放出の政策信号である。

どんなシグナルが隠されているのか

実際、2017-2018年の間、中国国内の新エネルギー車はまだ補助金刺激の段階にあり、A00級電気自動車もかつて人気を博したことがあり、当時の販売台数は中国国内の新エネルギー乗用車の半分を占めていた。

その後、補助金のハードルが引き上げられたことで、ニューディール規定の下で150キロ以下の新エネルギー車の補助金が廃止され、補助金に大きく依存していた低レベルの電気自動車の生産販売はいずれも急ブレーキをかけ、販売台数の割合も急速に2割の水準に落ち込んだ。

ここ2年の新エネルギー車の政策は実は長航続とハイエンド化に傾いている。

昨年のコロナの圧力の下で、消費を刺激し、沈下した市場を開くために、新エネルギー車の農村への下郷のような奨励政策を打ち出し始めたが、意外にも現在の国内電気自動車市場のダンベル型発展の枠組みを作り出した。

新エネルギー車の発展の長期的な角度から考えると、最終的にはやはり伝統的な燃料車の代替を実現することを望んでおり、伝統的な燃料車の時代に、中国国内の乗用車市場はすでに「以大為美」の選好を形成している。

電動化へと移行していく中で、中国国内のB級電気自動車もA級電気自動車を徐々に追い越しており、特に購入制限都市ではこの特徴がより顕著になっている。

ミドル向け電気自動車は航続能力を向上させると同時にコストパフォーマンスにも配慮することができ、自動車メーカーが市場を先取りする重要なカードとなる。また、これは電気自動車の浸透率の向上にも役立つだろう。

現在、多くの購入制限都市では、新エネルギーライセンスがかなり不足しており、将来的に引き締めの可能性があるかどうかも分からない。

このほか、「純電気乗用車技術条件」の改訂版は今年9月に発表される予定で、この中に小型低速電気乗用車の定義が追加され、この政策文書も市場全体の規範化に一定の役割を果たす可能性がある。

実は薄利ビジネスの自動車産業

小型電気自動車のもう1つの問題は、販売台数は異常に好調だが、実際には利益が薄く、走行量があいまいでブランド全体の利益を支えることが難しいことだ。

上汽通用五菱を例にとると、2020年の上海汽車集団の決算によると、同社傘下の上汽通用五菱の2020年の純利益は1億4000万元にとどまり、2019年の16億9900万元と比べて9割以上下落した。

五菱の「神車」の売れ行きも依然として五菱の利益が大幅に下落した態勢を逆転させることはできない。

上海汽車集団の2020年決算

A00クラスの価格は基本的に限界に向かっており、今年新たに発売されたいくつかの車種のうち、凌宝COCOの販売価格は2万6800台、レディングマンゴーの販売価格は2万9800元、江淮が発売した思皓E10Xの販売価格は3万9900元-7万5900元で、いずれもコストパフォーマンスを通じて販売量を獲得しており、その利益も当然極限まで搾取されている。

ますます多くの新しいプレイヤーの参入に従って、市場の競争材料は更に激化して、もともと厚くない利益の底が直面する圧力は更に大きくなって、車を売って儲けたお金はまだ新エネルギーのポイントに及ばないかもしれない。