~金融緩和動向からみる仮想通貨の行方~ 続編 2020年度版

- ビットコイン、金融・商品資産クラス が過去一年でどの様に動いたか?そして、2020年の金融緩和政策、相場の行方は?

当 note 内の文章等の内容の無断転載及び複製、配布、共有等の行為はご遠慮ください。また、NAVERまとめ等のまとめサイトへの引用を厳禁致します。

*** 尚、上記の禁止事項が発覚した場合、然るべき対応をさせていただきます。予めご認識頂きます様お願い申し上げます。***

Unauthorized copying, reproduction, duplication and distribution prohibited. Those act are a violation of applicable laws.

Copyright © 2020 @dfinvestment All Right Reserved

++++++++++++++++++++++++++++++++++++++++++++++++++

2020年5月7日 追記3 20:30 GMT

最近のビットコイン、Tudor のビットコイン購入記事

Tudor は DF が債券為替ディーラーだった時の、機関投資家顧客の一つ。そこが「ビットコイン購入」との記事。それも、インフレヘッジのため?

— DF AG (@dfinvestment) May 7, 2020

Tudor は NY ベースの「債券ヘッジファンド」。分かってないはずがない。#あとは分かるなその先へhttps://t.co/bceGXFWIWC

2020年3月、4月、そして5月初旬、ビットコインの上昇が顕著だったこともあり、追記しました。

++++++++++++++++++++++++++++++++++++++++++++++++++

2020年1月29日 追記2 20:00 GMT

1月 FOMC

【重要事項】IOER 1.60%

追記1までお読み頂ければ、この兆候はあったという事がお分かりだと思います☆

では、これは何を意味するのか。全体の米金融緩和政策のどの位置付けになるのか。

その辺りを追記2に執筆しました。

IOER 上げてきた: 1.60%

— DF AG (@dfinvestment) January 29, 2020

想定外となっているが、まぁ想定内。 https://t.co/y5t2sUUk0x

++++++++++++++++++++++++++++++++++++++++++++++++++

2020年1月23日 追記1 18:00 GMT

ちょっと気になった事。

ロンドン朝起きて、東京時間の

株指数下落、ゴールド下落

をみて、ん?と

そして、 #あとは分かるな 、その先へ(2019年12月15日)「FED の本気」- ドル資金供給の行方は QE4 なのか?からある部分を思い出し、

(#あとは分かるな、その先へ(2019年12月15日)「FED の本気」- ドル資金供給の行方は QE4 なのか?から抜粋 - 黒くおおわれている部分は、追記では読めます)

そして、その後も、

あっ!? https://t.co/wEvg6vCtLf pic.twitter.com/d94EgnlGdf

— DF AG (@dfinvestment) January 23, 2020

やっぱ、見てたか…

— DF AG (@dfinvestment) January 23, 2020

もしかしたらラグあるかなって思ったんだけど、株式の反応って遅いから。でも、14日、21日で、23日だからか。流石に気付くか… https://t.co/HTwuWyYqcs

この辺りから、足元と中期的なドル資金需給を考えてみた追記1

++++++++++++++++++++++++++++++++++++++++++++++++++

ちょうど本日、2020年1月22日で DF が

~金融緩和動向からみる仮想通貨の行方~

を執筆してから、1年が経ちました。

この note は、213 いいね も頂き、沢山の方に読んで頂き、ベストセラーとなりました。

最初に沢山の感謝を込め、誠にありがとうございます Onz

DF の自己紹介もさせてください Onz

日経 Quick Money World で DF が特集された記事です。

2019年1月22日発行 ~金融緩和動向からみる仮想通貨の行方~ は、金融政策から考察した、リスク資産(仮想通貨、金融商品)の動きについて。

2018年年末に変化を感じてツイートしたのが ↓

きちんと、Fed の金融政策追えてますか?

— DF AG (@dfinvestment) January 21, 2020

チャートだけでガチャガチャやってる方々には無縁の世界だと思いますが。

現役のヘッジファンド、投資銀行の株式トレーダーからは常に金融政策についての質問が来ます。#あとは分かるな https://t.co/Qt4ZbD5HMp

そして、2019年1月4日に、金融緩和方向を得たツイートがこちら ↓

市場はパウエル議長の発言を緩和方向もあり得ると取った感じがします。

— DF AG (@dfinvestment) January 4, 2019

米金利2年10年のスプレッドも広がってきました。 https://t.co/YOMTFTrHpm

そして、考察、分析を重ね、市場と意見交換もして、この冒頭から始まりました。

(2019年1月22日 発行 ~金融緩和動向からみる仮想通貨の行方~から抜粋)

なんとなくでも、金融緩和とはどういうものなのか?が掴めて頂ければ幸いです。

当時、金利、金融政策と仮想通貨、金融・商品資産を結び付けたツイートもほとんどなく、ビットコインの

限月間スプレッド

のツイートを初めてしたのも、2018年9月22日。

BTC 限月間スプレッドを見ると年末までショートロールか。ということは限月交代前にアウトライトの期近買い戻されて現物も買い上げられるかも。そう考えると下固いのも納得できる。

— DF AG (@dfinvestment) September 22, 2018

とりあえず一旦は、程度の話だけど。

債券トレーダーの間では当たり前だと思ってた事だったので、なんか反応薄いな?って首をかしげてた事を今でも覚えています(笑)。債券トレーディングは限月交代時期の限月間スプレッドで需給を追ったり、金利と一番密接な金融政策を観察・分析をして、トレードに臨みます。

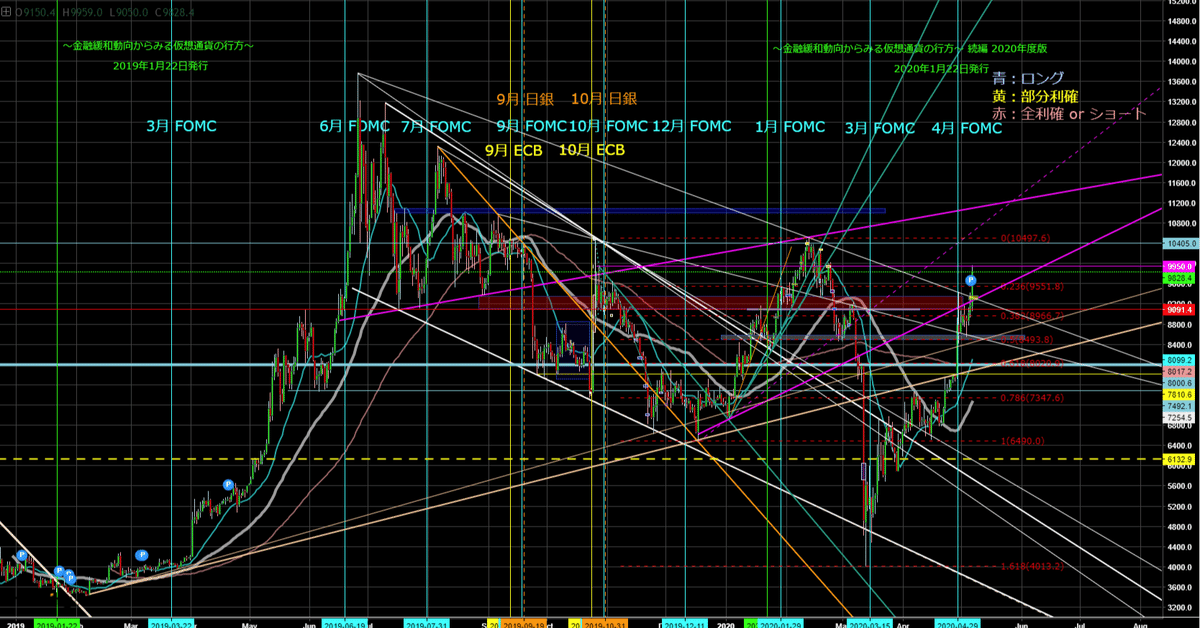

それでは、一年前と同様の始まり方で… まずはこのチャートから☆

主要中央銀行のバランスシート増減の動向、世界のトータル緩和バランスを検証してみます。

(Haver Analysis から抜粋)

上記のチャートを見てみると

ここから先は

¥ 1,790

この記事が気に入ったらチップで応援してみませんか?