【レポート】コロナ下1年で大手アパレルの収益力回復は三極化…2021年2月期決算まとめ

Zaikology Newsを運営するフルカイテン株式会社は、新型コロナウイルス感染拡大の時期とちょうど重なった2020年3月~2021年2月の1年間における大手上場アパレル企業16社の決算を調べ、在庫と粗利益(粗利)の観点から各社がいかに在庫を効率よく粗利に換えることができているかを考察するレポートを作成しました。本稿では、このレポート全文をご紹介します。

↓レポートのPDF版は下記からダウンロードできます(無料)↓

https://full-kaiten.com/news/report/2807

GMROIは16社中13社がコロナ前より悪化

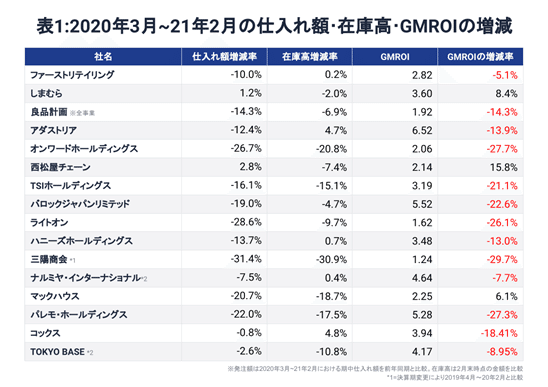

本稿の調査対象は2月期・5月期・8月期決算の主要なアパレル企業16社の2020年3月から21年2月までの1年間における決算。決算短信を基に、前年と比較した期中仕入れ(発注)と2月末の在庫高、GMROIの増減率を計算したのが表1だ。

ファーストリテイリングを除き、多くのアパレル企業は国内事業が売上高の大半を占めている。その国内は縮小市場であり、売上規模ばかり追求すると過度の価格競争に陥る。そうした市場では、売る力を超える量の在庫を持つことは経営リスクとなるため、必要最小限の在庫で売上・粗利・キャッシュフローを最大化させる経営が求められる。そうした観点から本稿ではGMROIを重要な指標とみている。

※GMROI:小売業などの在庫ビジネスにおいて、保有する在庫を用いて効率的に粗利(売上総利益)を上げる力、つまり「どれだけの在庫で、どれだけの粗利を確保したか」を表す指標。(粗利額) ÷ (期中平均在庫高)で求められる

コロナ第1波により2020年4月に最初の緊急事態宣言が出され、販売機会を失った春夏ものを中心に在庫が多く残った。このため20年秋冬ものを中心に仕入れを抑制する動きが相次ぎ、その流れは21年春夏ものの仕入れに関しても変わらなかった。

その結果、2021年2月までの1年間の仕入れ額は、売上高が増加した西松屋チェーンとしまむらを除く14社が前年を1%~30%ほど下回った。また、2月末の在庫高は11社が前年よりも減っており、前年よりも増加している5社の増加率は0.2%~4.8%と小幅だった。

これらの結果、GMROIは西松屋チェーンとしまむらのほか、マックハウスが前年を上回り、他の13社は前年を下回った。13社については、売上減少に伴う粗利の減少ペースに仕入れ抑制と在庫削減のペースが追い着いていない状況が窺える。

コロナ第3波で収益力回復の明暗くっきり

次に、GMROIの四半期(3ヵ月)ごとの推移についてみてみる。次のグラフは、2020年3~5月、20年3~8月、20年3~11月、20年3月~21年2月におけるGMROIを指数化したものだ。19年3月~20年2月を1とした指数で推移を表しており、例えば0.8であれば前年同期比20%低下、1.1なら前年同期比10%上昇を意味する。

全体的に、前年と比較して3~5月が最も落ち込みが激しい。前述したとおり最初の緊急事態宣言の発令による売上減少の影響だ。その後、個社ごとに回復度合いに違いはあるものの、3~8月、3~11月とシーズンが進むにつれ数値は向上している(コロナ前との差は縮まっている)。

これは、期中仕入れを抑制したことと、緊急事態宣言の解除後に商業施設が営業を再開し、消費が徐々に戻ってきたためとみられる。

ところが、2020年3月~21年2月になると、4社が20年3~11月までの上昇から一転して低下に転じた。12月以降のコロナ第3波と2回目の緊急事態宣言による販売不振が影響したとみてよいだろう。

ここで、GMROIについて4つの傾向を読み取ることができる。

① コロナ前を超えている(通期で1.00超)

➁ コロナ前の90%台まで回復(通期で0.9台)

➂ コロナ第3波で12月以降に一転して悪化

④ 徐々に回復しているがコロナ前の80%台(通期で0.8台)以下

①は西松屋チェーン、しまむら、マックハウスが該当する。➁にはファーストリテイリング、ナルミヤ・インターナショナル、TOKYO BASEが当てはまる。

➂はアダストリア、コックス、バロックジャパン、オンワードホールディングスとなり、④はそれ以外の6社だ。

マックハウスは、GMROIはコロナ前を上回っているが、2021年2月期の売上高は前期比23.0%減少して営業赤字となっている。コロナ禍に合わせて在庫削減を進めた後に臨む今期(22年2月期)にどれだけ粗利とキャッシュフローを改善できるかに注目が集まる。

また、21年2月末の在庫高が20年2月末と比べて減少した11社をみると、減少率が比較的小さい企業と、20%程度かそれ以上の企業とに大別できる。

在庫の減少自体は、短期的にはキャッシュ(手もと現金)が増えるという利点があるが、安易な在庫削減は売上の減少を招き、中長期でみると事業規模が縮小し、場合によってはキャッシュフロー(資金繰り)に支障をきたしてしまう。つまり、状況に応じて必要な在庫高は増減するのだ。

特に2月末の在庫を大きく減らした企業にとっては、今期どのような反転攻勢に出るかが今後の成長戦略を左右するのではないか。

※レポートのPDF版は下記リンクからダウンロードできます(無料)。

仕入れ抑制は一旦底打ち。価格競争の回避が課題

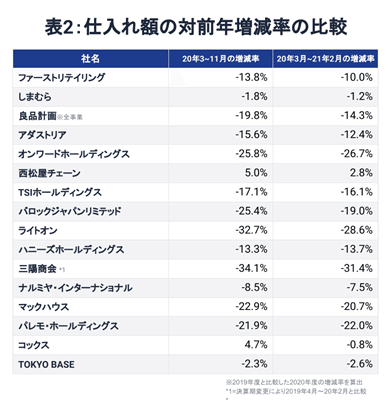

表2は2020年3~11月と20年3月~21年2月の期中仕入れ額のそれぞれの対前年増減率を比較したものだ。

西松屋チェーン以外の15社は仕入れを前年より抑制している。そのうち11社で20年3月~21年2月の減少率が20年3~11月の減少率よりも小さくなり、1社は横ばいとなっている。

つまり、仕入れ抑制の度合いは20年11月まで、つまり21年春夏ものの発注でいったん底を打った可能性が高いといえるだろう。

ただ、12月以降の第3波によって、21年夏ものや21年秋冬ものの仕入れが再び抑制されている可能性もある。

アパレル産業ではこれまで、欠品を過度に恐れ「売上を失うより在庫を持つ方がよい」という考え方が主流だったために在庫過多が解決されてこなかった。しかし、仕入れを大きく抑制した2020年3月~21年2月は、限られた商品在庫で売上を立てていかなければならない初めての一年となった。

在庫を多く持つことで売上増加を目指す従来のビジネスモデルにとどまっていては、仕入れを抑制している分、売上も比例して減る“ジリ貧”に陥ってしまうのは自明の理であり、実際に西松屋チェーンとしまむらを除く14社が減収となった。その結果、GMROIはこの2社とマックハウス以外の13社が前年を下回った。

コロナ禍をめぐる状況は依然として不透明なうえ、2025年以降は毎年100万人前後の人口が減っていく。個人消費の減少に伴う需要の消失が“新常態”になることを前提にすれば、縮小する市場で売上規模ばかり追うと、規模が大きい事業者が圧倒的に有利となる価格競争が過度に進むことは必至だ。

大企業以外の多くの企業は、大手と同じ価格競争のビジネスモデルで戦うのか、必要最小限の在庫によって粗利で勝負するビジネスモデルへの変革を図るのかの経営判断を迫られる潮目を迎えている。必要最小限の在庫で粗利を最大化させる、つまりGMROIを向上させるには付加価値を生み出す源泉である商品・売り場・販売スタッフの3要素への投資が必要不可欠であり、そうした投資の唯一の原資となるのが粗利だ。

粗利を左右する売上原価は、商品原価だけでなく値引きと評価減(商品評価損)で決まる。この3要素を正しく理解すれば、商品原価を下げるための画一的な大量発注は、もはや正しい経営とはいえないのは自明だ。粗利を第一に追求する具体的な手法は企業ごとに様々あろうが、在庫分析力をつけることで、今ある在庫で売上・粗利・キャッシュフローを増やしていくことが必須となるといえる。

※レポートのPDF版は下記リンクからダウンロードできます(無料)。