S&P500連動のETFでおすすめは?東証上場の国内ETFを比較してみた

米国の代表的な株価指数の1つである「S&P500指数」との連動を目指すETFが、新NISAが始まり以前にも増して人気を集めています。

実際に国内ETFの買付ランキングでもS&P500連動のETFはだいたい5位・6位くらいには入ってきます。

ただ、人気が高いがゆえにS&P500連動のETFを提供している運用会社も多く、「結局どれが一番良いのか分からない」という方も多くいると思います。

そこで、当記事では東証に上場しているS&P500連動の国内ETFすべての商品を比較し、どれが一番おすすめなのかといった部分を紹介していきます。

そもそもS&P500連動ETFとは

まず最初にS&P500との連動を目指すETFについて説明しておきます。

S&P500とは、正式名称を「スタンダード・アンド・プアーズ500種指数」と言い、インデックスプロバイダーであるS&P ダウ・ジョーンズ・インデックスLLCが算出しているアメリカの代表的な株価指数です。

ニューヨーク証券取引所(NYSE)やナスダックに上場している企業の中から市場規模や流動性、業種等を勘案して選んだ約500銘柄を時価総額で加重平均し指数化しています。

つまりS&P500連動ETFとは、S&P500指数の値動きに連動する事を目的として運用されるETFの事です。

🟠人気の高い理由

数多くあるETFの中でもS&P500連動のETFの人気が高い主な理由は以下の通りです。

高いリターン

高い安心感

1銘柄で米国市場の約80%をカバー

低コスト

・高いリターン

S&P500が現在の形で算出されるようになった1957年から2023年までの年平均リターンは8.85%です。

直近の10年間を抜粋したS&P500指数の値動きが以下の通りです。

直近10年間で見た時の年平均リターンは11.01%です。

S&P500指数は長期に渡り順調に成長し株価を伸ばし続けています。そうした高いリターンが期待出来る事が人気の理由の一つとなっています。

・高い安心感

S&P500の採用基準は以下の通りです。

・米国企業

・時価総額53億ドル以上

・浮動株が発行済株式総数の50%以上

・4四半期連続で黒字

時価総額が大きく、流動性があり、連続して成長している企業が主な構成銘柄です。

不景気時、小型株に比べると影響をうけづらい基盤のしっかりした大型株で構成されているので安心感に優れます。

・1銘柄で米国市場の約80%をカバー

S&P500指数は、米国株式市場の時価総額の約80%をカバーしています。

S&P500に連動するETFに投資をする事で力強い成長を続ける米国経済を味方に付ける事が出来ます。

また、約500銘柄で構成されているので分散性の高さも魅力の一つです。

・低コスト

S&P500連動ETFは信託報酬が安いのも魅力の一つです。

国内ETFの平均的な信託報酬は0.3%程度と言われていますが、S&P500連動ETFの殆どは0.1%以下の信託報酬となっています。

では、具体的にどの位の信託報酬なのかは以下で記述していきます。

S&P500連動の国内ETFを比較

東証に上場するS&P500連動の国内ETFは計12種類あります。

その内10種類が「為替ヘッジあり」「為替ヘッジなし」のペアで上場しているETFです。

(※S&P500の高配当株だけに絞った指数やブルベアなど特殊な指数は除外。あくまでプレーンなS&P500指数に連動するETF)

それでは、各ETFの基本情報などを比較していきたいと思います。

・S&P500連動の国内ETF一覧

【2521】上場インデックスファンド米国株式(S&P500)為替ヘッジあり

【1547】上場インデックスファンド米国株式(S&P500)

【2563】iシェアーズ S&P 500 米国株 ETF(為替ヘッジあり)

【1655】iシェアーズ S&P 500 米国株 ETF

【2248】iFreeETF S&P500(為替ヘッジあり)

【2247】iFreeETF S&P500(為替ヘッジなし)

【2630】MAXIS米国株式(S&P500)上場投信(為替ヘッジあり)

【2558】MAXIS米国株式(S&P500)上場投信

【2634】NEXT FUNDS S&P500指数(為替ヘッジあり)連動型上場投信

【2633】NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信

【1557】SPDR S&P500 ETF

【2086】NZAM 上場投信 S&P500(為替ヘッジあり)

上場インデックスファンド米国株式(S&P500)の基本情報

上場インデックスファンド米国株式(S&P500)は、資産運用会社である日興アセットマネジメントが提供するS&P500連動の国内ETFです。

為替ヘッジはあり・なし両方取り扱っています。

売買単位が10口単位なので、ヘッジなしの方の最低購入価格が97,580円と割と高くなっている点が気になりますね。

ヘッジあり・なし共に新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:10.46%

3年:5.71%

5年:11.50%

3ヶ月:15.07%

3年:24.46%

5年:23.82%

iシェアーズ S&P 500 米国株 ETFの基本情報

iシェアーズ S&P 500 米国株 ETFは、世界最大の資産運用会社であるブラックロックの日本法人ブラックロックジャパンが提供するS&P500連動の国内ETFです。

為替ヘッジはあり・なし両方取り扱っています。

こちらのETFはこれまで信託報酬を定期的に引き下げており、現時点ではHありが0.066%、Hなしが0.077%と低水準になっているのが特徴です。

また、ヘッジあり・なし共に新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:10.28%

3年:5.97%

5年:-%

3ヶ月:15.09%

3年:24.81%

5年:24.00%

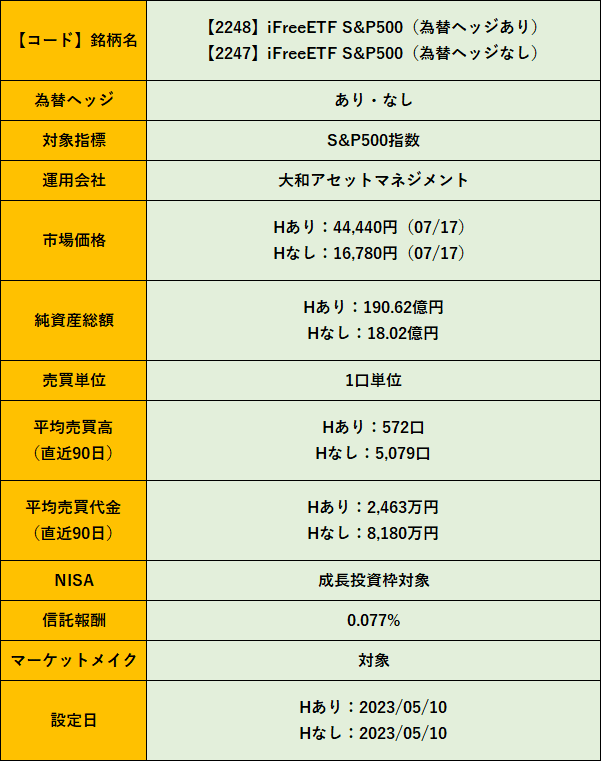

iFreeETF S&P500の基本情報

iFreeETF S&P500は、国内でトップクラス規模の運用資産を有する

資産運用会社大和アセットマネジメントが提供するS&P500連動の国内ETFです。

為替ヘッジはあり・なし両方取り扱っています。

比較的歴史の浅いETFです。そうした事情もありヘッジ無しの方の純資産総額が約18億とやや低い点に注意が必要です。

ヘッジあり・なし共に新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:10.25%

3年:-

5年:-

3ヶ月:14.99%

3年:-

5年:-

MAXIS米国株式(S&P500)上場投信の基本情報

MAXIS米国株式(S&P500)上場投信は、三菱UFJフィナンシャルグループの資産運用会社三菱UFJアセットマネジメントが提供するS&P500連動の国内ETFです。

為替ヘッジはあり・なし両方取り扱っています。

悪い意味ではないですが特にこれといった特徴のないETFです。

ヘッジあり・なし共に新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:10.39%

3年:5.78%

5年:-

3ヶ月:14.95%

3年:24.60%

5年:-

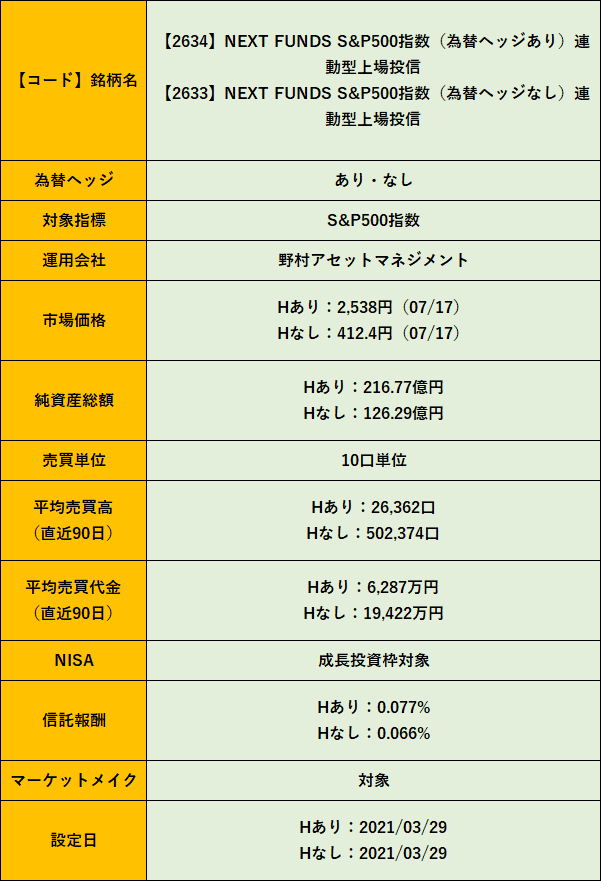

NEXT FUNDS S&P500指数の基本情報

NEXT FUNDS S&P500は個人投資家向けETF「NEXT FUNDS」シリーズが有名な資産運用会社野村アセットマネジメントが提供するS&P500連動の国内ETFです。

為替ヘッジはあり・なし両方取り扱っています。

2023年11月30日よりヘッジ無しの方の信託報酬が引き下げられ現在は0.066%と業界最安値水準となっています。

ヘッジあり・なし共に新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:10.42%

3年:6.02%

5年:-

3ヶ月:15.03%

3年:24.60%

5年:-

SPDR S&P500 ETFの基本情報

SPDR S&P500 ETFは、世界最大級の金融機関ステート・ストリートの資産運用部門ステート・ストリート・グローバル・アドバイザーズが提供するS&P500連動の国内ETFです。

為替ヘッジなしのみの商品となっています。

S&P500連動の国内ETFの中で最も歴史が古く、そうした事もあり純資産総額も圧倒的に一番多く有しています。

新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:15.04%

3年:24.94%

5年:24.27%

NZAM 上場投信 S&P500の基本情報

NZAM 上場投信 S&P500は、JAグループの資産運用会社農林中金全共連アセットマネジメントが提供するS&P500連動の国内ETFです。

為替ヘッジありのみの商品となっています。

設定日は2023年9月21日でS&P500連動の国内ETFの中で歴史が最も浅い商品です。そうした事情もあり、他のヘッジありと比較すると純資産総額が少ない点に注意が必要です。

新NISAの成長投資枠の対象商品です。

・過去のパフォーマンス

3ヶ月:-

3年:-

5年:-

S&P500連動のETF比較表

銘柄名と純資産総額、信託報酬のみを抜粋した簡易的な比較表です。

ETFを選ぶ時にチェックしておきたいポイント

ETFを選ぶ時に特にチェックしておきたいポイントは4点あります。

為替ヘッジあり・なし

純資産総額

流動性

信託報酬

🟠為替ヘッジあり・なし

外国株式に投資するETFの場合、「為替ヘッジあり」と「為替ヘッジなし」の2種類用意されている事が多いです。

この2つの違いを理解して、自分に向いているのはどちらか分かった上でETFを選ぶようにしましょう。

・為替ヘッジとは

為替ヘッジとは、為替変動の影響を抑える仕組みの事です。

例えば、1ドル=150円の時に150万円分投資したとします。

1年後に基準価額が購入時と同じであっても1ドル=140円まで円高が進んでいた場合、その時の価値は140万円となり10万円の為替差損が発生してしまいます。

そうした為替リスクを低減させるのが「為替ヘッジ」です。

”為替ヘッジあり”では、先物取引やオプション取引を利用して将来交換する為替レートを予め予約する「為替予約取引」という方法を用いて為替変動リスクを低減する事が出来ます。

”為替ヘッジなし”はそのままの意味で、為替変動の差分もそのまま基準価額となるので円安になると為替差益を得ることが出来ます。

反対に円高になると為替差損が発生します。

・為替ヘッジありにはヘッジコストがかかる

為替ヘッジありは為替リスクを低減する事が出来る代わりにヘッジコストがかかります。

ヘッジコストは二国間の短期金利差で決まります。

例えば日米の場合、短期金利の低い日本から短期金利の高い米国資産の商品にヘッジありで投資した場合、「米国の短期金利-日本の短期金利」がヘッジコストとして必要になります。

反対に日本よりも短期金利の低い国の資産に投資した場合には為替ヘッジコストではなく「為替ヘッジプレミアム」として差額分を受取る事が出来ます。

ただ日本の場合はだいたい他国の通貨よりも低金利である事が多いので「為替ヘッジプレミアム」を享受できる機会は殆ど無いです。

その為、超低金利である内は為替ヘッジありに投資した場合はヘッジコストが信託報酬とは別でかかると認識しておきましょう。

ちなみに、最近の米ドル円のヘッジコストは以下の通りとなっています。

近年、米国の金利が上がり、反対に日本は超低金利なのでコスト高の状態となっています。

今後は、米国は今よりも金利を下げる可能性が高く、日本はこれ以上金利を下げる事は考えずらいのでヘッジコストは下がっていく可能性が高いと予想します。

・為替ヘッジあり・なしに優劣は無い

「為替ヘッジあり」を選べば、今後円高に進んでも為替差損を抑える事が出来るので為替変動リスクをあまり気にせずに投資をする事が出来ます。

ただしヘッジコストがかかります。

「為替ヘッジなし」を選べば、今後円高が進めば為替差損が発生しますがヘッジコストはかかりません。

ヘッジあり・なし、どちらもメリット/デメリットがあるのでどちらの方が優れているという事はありません。

この先、二国間の金利差(ヘッジコスト)以上に円高が進みそうだなと思う時は「ヘッジあり」を、そう思わない場合は「ヘッジなし」を選択するのが良いでしょう。

🟠純資産総額

純資産総額が少ないと運用できる資産が少ないという事なので投資できる銘柄に制約が出る事があります。

また、ETFを提供している運用会社も様々な運用コストがかかります。同じ対象指数への連動を目指すETFであればかかるコストは変わりません。

純資産総額が100億のETFでも10億のETFでもかかるコストが同じなので、純資産総額が少ない場合は採算が合わずに強制的に繰り上げ償還される可能性が高くなります。

純資産総額が少ないとそうしたリスクがある事に加え、純資産総額が潤沢な場合、純資産の規模に応じて信託報酬が下げられる可能性もあります。

その為、他が同じような条件であれば純資産総額がより潤沢な商品へ投資した方が良いです。

🟠流動性

通常の株式のように市場でいつでも売買出来るのがETFのメリットの一つですが、流動性の低いETFだと自分が買いたい価格・売りたい価格で売買が成立しない可能性があります。

Aという銘柄では流動性が高いので1001円で購入可能でも、Bという銘柄では流動性が低いので1010円で買わなければならないという事が起こります。

そうした流動性が低い事で余計にかかるコスト=流動性コストを解消する為にマーケットメイク制度があるのですが、それでも売買高・売買代金には差が出ます。

その為、対象指標が同じETFであれば出来高や売買代金の多いETFを選ぶようにした方が良いです。

🟠信託報酬

同じ対象指標への連動を目指すETFであれば、1番気にしておきたいポイントが「信託報酬」です。

以下の株価チャートの比較図を御覧ください。

・S&P500連動のETF(ヘッジあり)のチャート比較

設定日から3年以上経っている【2521】【2563】【2630】【2634】の過去3年間の株価の値動きを比較したものです。

・S&P500連動のETF(ヘッジなし)のチャート比較

設定日から3年以上経っている【1547】【1655】【2558】【2633】【1557】の過去3年間の株価の値動きを比較したものです。

比較画像を見てわかる通り、対象指標が同じであれば異なるETFでも値動きは同じようになり期待出来るリターンにもほぼ差は出ません。

どのETFに投資しても期待出来るリターンに変わりがないのであれば少しでもかかるコストを抑えた方がお得となります。

ちなみにヘッジありの平均リターンは

3ヶ月:10.35%

3年:5.87%

5年:11.50%

ヘッジなしの平均リターンは

3ヶ月:15.03%

3年:24.68%

5年:24.03%

となっています。

S&P500連動のETFでおすすめの銘柄

ETFを選ぶ時にチェックしておきたいポイントを踏まえた上で、S&P500連動ETFのおすすめ銘柄を紹介していきます。

🟠為替ヘッジありの場合のおすすめ銘柄

為替ヘッジありの場合のおすすめ銘柄は【2563】iシェアーズ S&P 500 米国株 ETF(為替ヘッジあり)です。

ヘッジありの中で1番信託報酬の安いETFです。

純資産総額も600億近くあり安心ですし、流動性も高いです。

最低購入価格も3,260円と購入しやすい価格である事もGoodです。

信託報酬が0.011%しか変わらない為替ヘッジありのETFもありますが、純資産総額・流動性・買いやすさ、どれをとっても【2563】に劣っているので、これからS&P500連動の国内ETF(為替ヘッジあり)の購入を考えている場合は【2563】一択かなと思います。

🟠為替ヘッジなしの場合のおすすめ銘柄

為替ヘッジなしの場合のおすすめ銘柄は【2633】NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信です。

ヘッジなしの中で1番信託報酬の安いETFです。

純資産総額は約120億あり繰上償還のリスクは低く、流動性もあります。

最低購入価格が4,120と購入しやすい価格である事もGoodです。

ただ、純資産総額や流動性の面では【1655】iシェアーズ S&P 500 米国株 ETFに軍配が上がります。

その為、コストを少しでも抑えた運用をしたい方は【2633】を、純資産総額や流動性を重視する方は【1655】がおすすめです。

まとめ

S&P500指数への連動を目指す国内ETFの基本情報やETFを選ぶ時にチェックするポイントなどをご紹介してきました。

今回の記事では国内ETFを紹介しましたが、S&P500連動のETFは株式投資をやってる殆どの方におすすめできる商品なので機会があればS&P500連動の海外ETFも記事にしよーかなと思ってます。

そちら書きましたらここにも追記しておきます。

では、最後にタイプ別でのおすすめをまとめ

・S&P500連動の国内ETF(為替ヘッジあり)を探している方におすすめの銘柄

【2563】iシェアーズ S&P 500 米国株 ETF(為替ヘッジあり)

・S&P500連動の国内ETF(為替ヘッジなし)を探している方におすすめの銘柄

コスト優先の方は

【2633】NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信

純資産総額・流動性優先の方は

【1655】iシェアーズ S&P 500 米国株 ETF

以上です。

それでは、またねー 🥰👋

かりんちゃんのブログ↓

最近、日本株もちょこちょこ再開しだして、XやYoutube、ネットなどで色々と情報収集している時に見かけたかわいい子。

わたしが日本株を触る時はけっこうその時々で話題になってる”テーマ株”を重要視しているんだけど、そのテーマ株をまとめるのが上手で早いひと。

それに分かりやすいからとても参考になる

ゆうなと同じようにX以外にもブログとかで情報発信してる子と仲良くなりたいって気持ちもあってかりんちゃんのブログを紹介中。

日本株さわってる人はおすすめだよー😉🔽