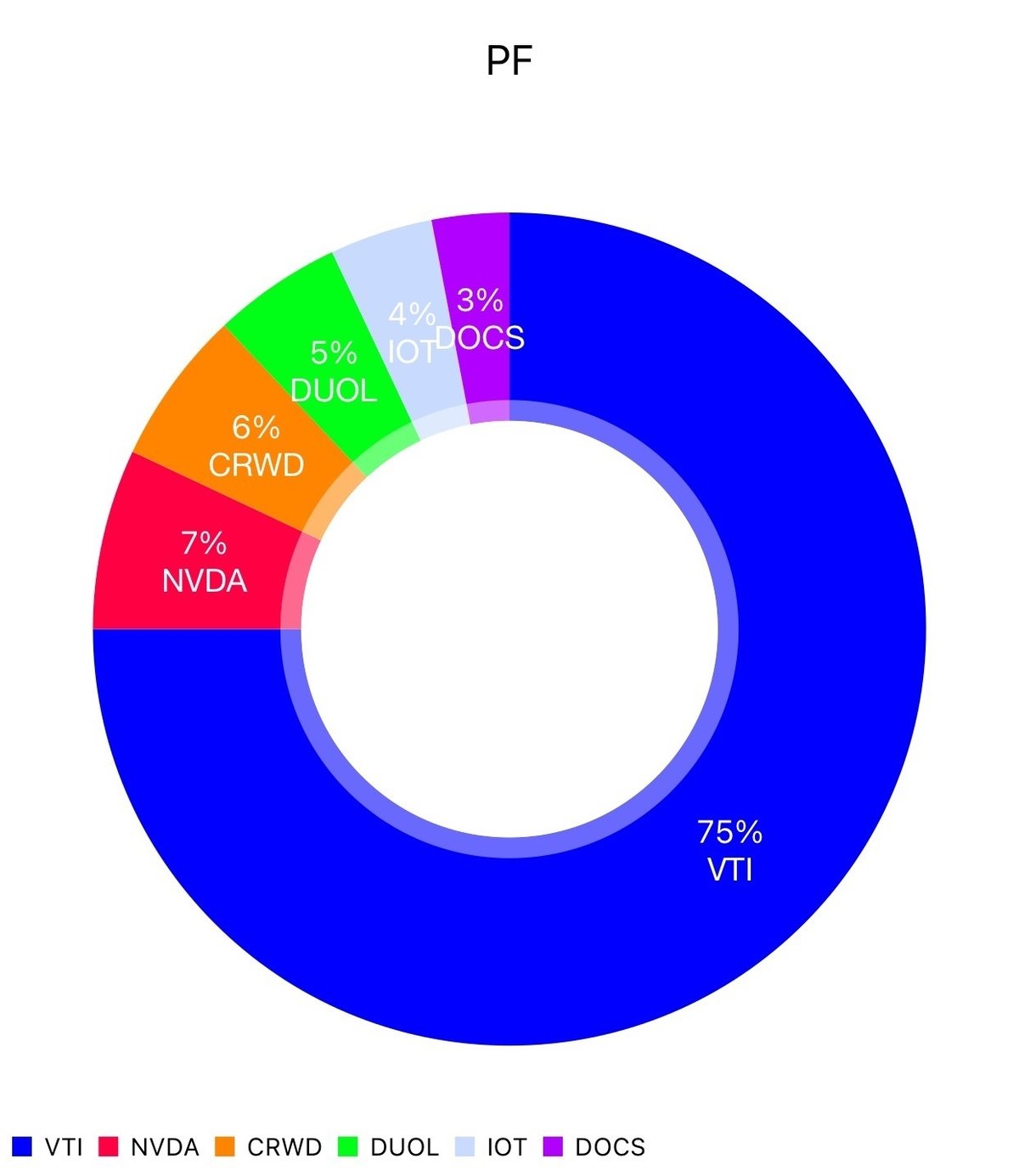

【米国株/PF論】1銘柄に何%配分すべき?

インデックス以外で買いたい銘柄が幾つもある。株式投資において、どの銘柄をどんな割合で買っていけばと迷うことがあります。

僕が大事にしている考え方はこうです。

期待できるリターンではありません。例えば、A銘柄は+40%成長してる、B銘柄は+20%、だからAはBの2倍の量買おうか、ということはしません。

その銘柄の成長ストーリーへの惚れ具合でもありません。ビデオ会議ツールとサイバーセキュリティーなら、サイバーセキュリティーの方が好き、だからこっちの銘柄を多めに買う、なんてことはしません。

僕はその銘柄が自分の見込み間違いで下落する時、どれくらいヤラレるか、を割り振りの第一の指針にします。

例えば大型グロース株と小型グロース株では、決算でやらかした時の下げ幅が違うわけです。大型はせいぜいヤられても-10%程度でしょうが、小型では-30%、酷ければ一瞬で-50%になります。大型と小型を同じ量買うことは僕はしません。

第二の指針は、その想定される下落を食らったとき、PF全体でのインパクトを「この程度の損失なら早い内に取り返せるな」と思えるくらいに抑えられるよう配分することです。

例えば、小型グロース株は決算でやらかすと-30%は平気でいきます。そのとき、その株をPFの20%も持っていたら、PF全体では-6%のインパクトになります。これは僕的にはキツイです。インデックスの年平均リターンが+8%ですから、年内はキツイなと感じます。

キツイなと感じてはダメなのです。なんとか取り返そうという焦りが生まれやすく、ハイリスクな投資行動に走りがちになるからです。そこでまた失敗して負のスパイラルに陥る可能性が高いです。

ですから、僕は買いたい銘柄が幾つもあるとき、想定される下落幅が小さいものを大きな割合で、下落幅が大きなものは小さな割合で買います。そして、絶対的なパーセンテージは、その銘柄が自分の見込み間違いで下落して売らなければならなくなったとき、PF全体へのインパクトが抑えられるように決定します。僕が許せるのはマイナス2%までです。せいぜい小型グロース株は1銘柄でPFの3%前後、大型株なら5-6%程度に留めます。

それでは割合がすごく小さいのではないか?と疑問が湧きますが、それで僕は良いと考えます。なぜなら、割合を大きくしてしまい、損失が大きくなったとき、取り返すのに何年もかかるからです。僕は3年かかりました。はい、ここに愚者が1人いたわけです。その話はまた別の機会で書きます。

iDeCo・NISA以外の余剰資金の都合で、PFの3%だと数万円程度になってしまうという場合、もう少しだけ比率は上げても良いかもしれません。そのくらいなら、大きく損失しても絶対額としては一月二月のお給料で取り返せるレベルだからです。焦点は「損失の結果、精神的に追い詰められて、取り返そうと無茶な投資に走る」ことを防ぐことです。しかし、最低でもPFの半分以上はインデックスにすべきだと思います。自分のリスク許容度との真剣な対話無くして、「どうせ上がるに決まっている、もっと儲けたい」というスケベ心でポジションを大きくすると、大抵痛い目に遭います。

慎重過ぎとは思っていません。僕の見込みは大抵当たらないことを自分自身がよく知っているからです。インデックスをちょっと上回れればそれで良いんです。

注)買った銘柄の株価上昇によって、その銘柄のPF内での比率が大きくなってきた時は放置で良いです。リバランスは必要なく、株価が伸びるままに任せるべきです。ここで書いたことは、あくまで買う時の配分についてです。