中国のIT革命を支えてきたトップVCの正体ーーセコイア中国&IDGキャピタル編

皆さん、こんにちわ!

サイバーエージェント・キャピタルで働いている日本大好きな東大院留学生です。

中国のバックグランドを生かして、日々twitter(https://twitter.com/ChouYusi)とNoteを通して中国の最先端のビジネス情報について発信しています。

興味のある方はフォロー・スキをして頂いたら嬉しいです!

※タイトル写真は、有名キャピタリストと芸能人を招き起業コンペティションを実施・記録する中国バラエティ番組『为梦想加速』です。Note本編と直接関係ありません。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

前回は中国VCの歴史をざっくりと紹介しましたが、この自粛中に、その続編として、前回所々で名前が出てきたVCの正体とその成功に寄与した要因について色々リサーチしてみたところ、大変興味深い結果にたどり着きました。

それでは、今回は中国のベンチャーキャルのランキングと一部のファームの投資戦略、トラックレコードについて説明をしていきます。

中国で最も権威のあるPE/VC投資研究機関である清科投資研究所は、毎年12月にエンジェル、ベンチャーキャピタル、プライベートエクエティーそれぞれの分野において、その年の各ファームの実績に基づき、各ファームの総合実力ランキングと表彰に値する個人ベンチャーキャピタリストを発表しています。

簡体字ではパッと浮かばないかもしれませんが、皆さんが名前を聞いたことのある外資VCが大半を占めています。

1.Sequoia Capital China

2.SZVC(深セン市創新投資集団)

3.IDG Capital

4.Legend Capital

5.Matrix Partners China

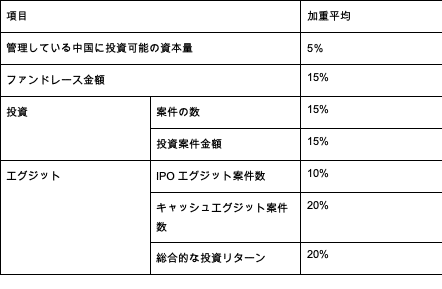

ちなみに、選抜基準は以下のとおりです。

第2位のSZVCは中国地方政府の性格を帯びる人民元ファンドですが、第1位と第3位のドルファンドとはその成り立ちが大きく異なるので、次回のNoteで詳しくお届けします。

今回はまず、外資ベンチャーキャピタルが率いるドルファンドのトッププレイヤーである第1位のセコイア・キャピタルと第3位のIDG・キャピタルに焦点を当て、その投資戦略と投資実績について言及しつつ、中国市場に対するインサイトを含めご紹介していきます。

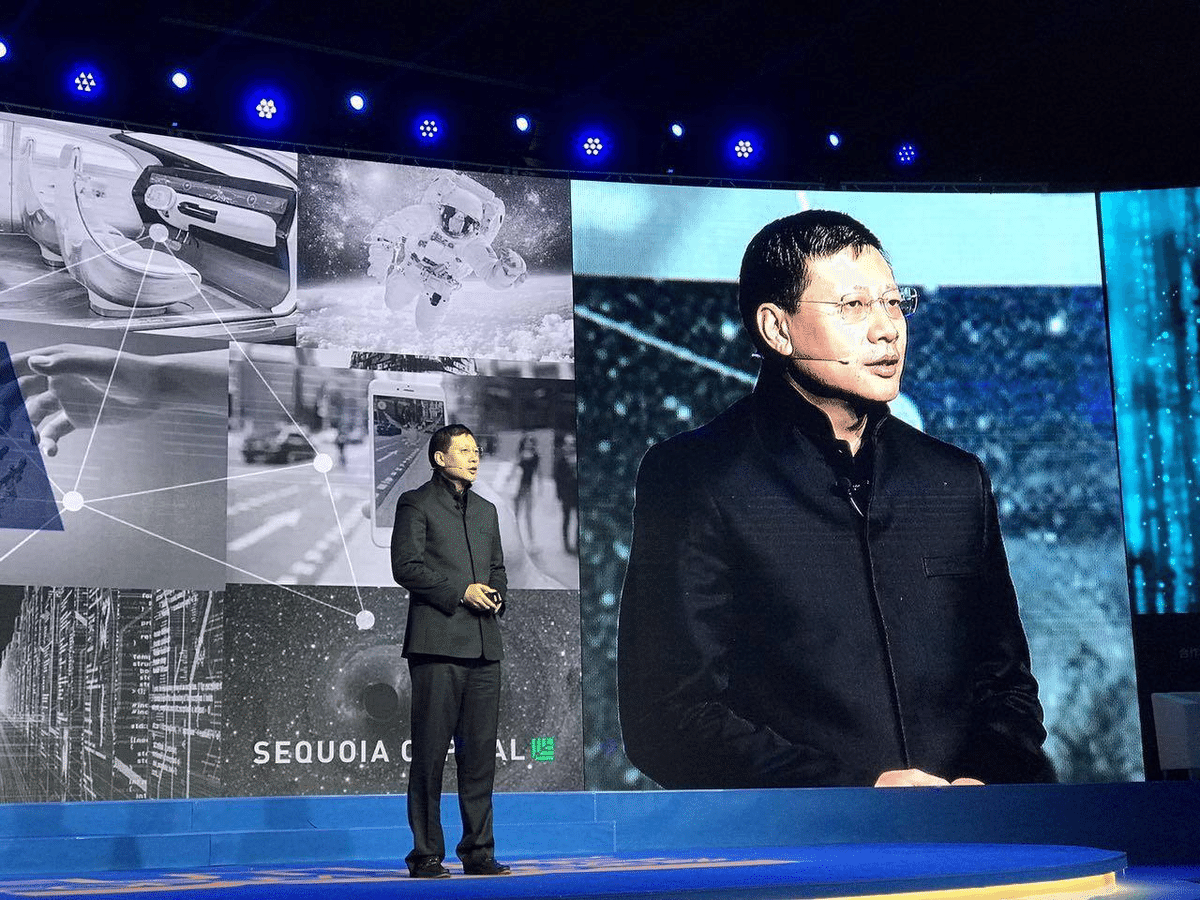

第一位:セコイア・キャピタル

セコイア・キャピタル(Sequoia Capital)は1970年代にアメリカで設立された機関ですが、セコイア・キャピタル中国は2005年頃に沈南鵬氏の元で中国において発足。投資ステージ、投資分野、出資先数などで群を抜き、中国のユニコン企業の半分以上に投資する中国No.1のベンチャーキャピタルです。

中国国外で名前が知られているIT関係の中国企業の中で、その背後にセコイア・キャピタルがまったく関わっていない例はほんのわずかしかありません。

The Midas List(The Best Dealmakers in High-Tech Venture Capital)にて3年連続No.1となった沈氏は、中国VC業界の第一人者と言っても過言ではありません。

コロンビア大学を中退し、イエール大学に編入した沈南鵬氏は、シティ、リーマンブラザーズ、ドイツ銀行の投資銀行部門での勤務を経て、中国初の旅行プラットフォームCtripとホテルチェーンRujiaのナスダック上場を実現した後、セコイア・キャピタル・中国のCo-funderとして再び中国に戻りました。

VCの世界では「コース、車、カーレーサー、どれに賭ける?」というよくいわれるスラングがあります。カーレースの例え話ですが、それぞれ業界、ビジネスモデル、創業チームに該当します。

セコイア・キャピタル創業者のDon Valentineは「It's better to invest in a company in a market with great demand than to invest in a company that has to create it」と主張しています。つまり、「ベンチャーキャピタルは、カーレーサーと車よりは、コースに投資すべきだ」と言っています。

2代目のMichael Moritzの投資方針は「他のベンチャーキャピタリストが読めない、怖くて出資できないビジネスチャンスを捕まえるべき」です。

この二つの考え方をもとに、沈氏は後々重要となる投資ロジックの土台を形作っていきました。

セコイ・キャピタル中国はこのように「コースに賭ける」派の代表格です。

2008年以降、セコイア・キャピタルはインターネット業界においても特にEコマース、旅行&移動、O2O、フィンテックという四つの分野に焦点を当てた投資方針を確立していきました。この四つに共通しているのはマネタイズのしやすさです。O2Oオンラインコミュニティに投資するとしても、特定の分野に専門性を持ち比較的にマネタイズしやすい垂直オンラインコミュニティに集中する傾向があります。

また、同一業界における分散投資もセコイア・キャピタルの戦略の一つです。

例えば

・化粧品分野のEコマース企業において、セコイアは同時にJUMEI Buy(聚美优品)、Lefeng(乐蜂网)に出資。

・オンライン旅行サイトにおいても、業界の一角を支えるLvmama(驴妈妈)やTuniu(途牛网)に同時投資。

・デリバリー分野においては、Eleme(饿了么)、Linghou(零号线)など互角の力を持つ2社に出資することを繰り返していました。

もう一つ代表的な例はセコイア中国のJD.comに対する出資実績です。

2008年当時、セコイアはJDに出資する機会が一度訪れましたが、リーマンショック後の経済低迷とEコマースにまつわる激しい競争環境を懸念し、沈氏はここで一旦JDへの出資を見送りました。

しかし3年後、JDの企業価値は40倍に増加しました。

これは「天才の誤算」とも言うべき沈氏の唯一の失敗談かもしれませんが、その後、沈氏はこのミスを取り戻すべく、巨大なプレッシャーに立ち向かって1.5億ドルというセコイア中国史上最大の金額をJDに出資しました。幸い、セコイア中国はJD.comへの投資で未だに大儲けしています。

かつて熾烈な競争を繰り返していたフードデリバリー業界の二大プレーヤーであるMeituan(美团)とDianping(大众点评)の合併も、2社どちらにも大きい比率で出資をしていたセコイア・キャピタルが果たした役割が大きいです。

このような飛躍を見せ、「セコイア・キャピタルはもうすでに、中国IT業界の大半のコースを買い占めた」とメディアに報道されたことさえあります。

セコイア・キャピタル中国の今後の投資戦略に関して、沈氏は、モバイルインターネットに関する投資機会は飽和状態のため2年前より少なくなるので、次はモバイルITの手段を通じて伝統的な産業を改良することに注目していくと述べました。

似たような観点として、中国の巨大な人口プレミアムがいずれ消える日がやってくれば、多くの企業はコストによるプレッシャーに直面することになります。この時ITモバイルの効用が必然的に拡大されることが、最近より一層現実味を帯びるようになりました。

成功したIPO案件:

JUMEI Buy(聚美优品), Meituan(美团), JD.com(京东), Alibaba(阿里巴巴), Dajiang(大疆), Sina(新浪), Douyu(斗鱼), Douban(豆瓣), Xueqiu(雪球)など

第三位: IDGキャピタル

1992年から中国で投資をスタートさせ、500を超える優良企業をサポートしてき来たIDGキャピタルは、120以上の支援先から上場またはM&Aを通じて成功裏にexitしています。中国のベンチャーキャピタル業界のリーダーとして、IDGキャピタルは資本提供するだけでなく、一連の付加価値サービスと投資後サポートを提供する事でハンズオン経営を積極的に行い、中長期的な戦略に拘るファームとして他のVCと一味違います。

前回の「中国のIT革命を支えてきたVC達のざっくり前史」で述べたように、IDGキャピタルのCEO熊氏は、外資VCの管理下にあるドルファンドを中国本土に真っ先に引き入れた中国VCの父とも呼ばれる人物です。

そんな、これからの中国のVC業界を背負う人物が、その玉座を若い年代のベンチャーキャピタリスに譲ろうと、2018年以降のいかなるベンチャーキャピタリスト選挙にも参加しないと決めたようです。

IDGは、2005年以前は明らかに「カーレーサーに賭ける」タイプでした。セコイア・キャピタルと同じように、今日誰もが耳にしたことのある中国のIT巨人たちの中でIDGキャピタルと何の関係もない企業は一握りに過ぎません。

しかし、2000年後半においてEコマース分野の成長を見逃したため、セコイア・キャピタルやSZVCに比べて、遅れを取っている様子でした。

その機会的損失を補うために、テック面ではなくビジネスモデル面のイノベーションを起こしたスタートアップにも積極的に投資を行っている状況です。

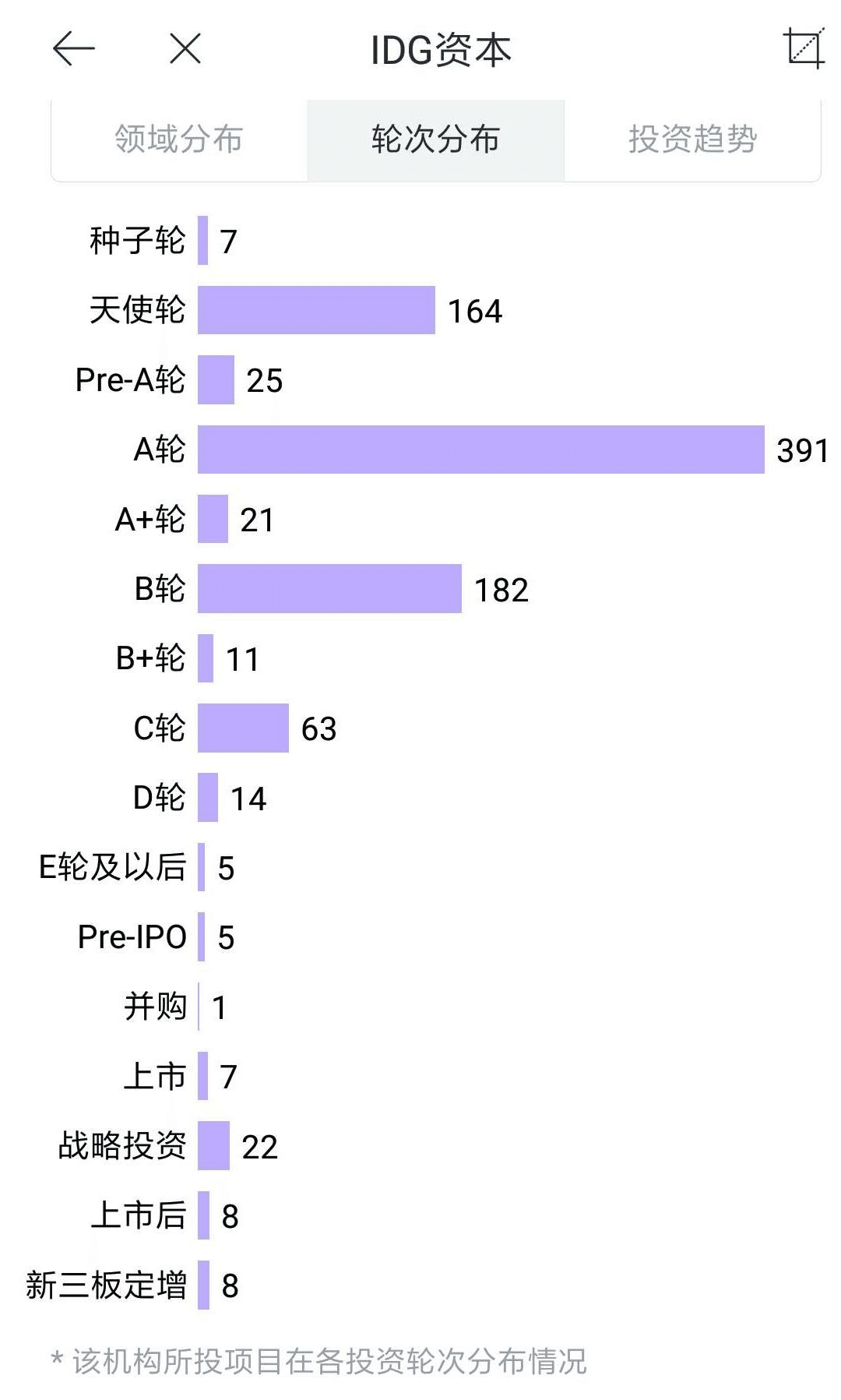

投資ステージの側面から見れば、IDGキャピタルの投資のほぼ半数はシリーズAに集中しています。

IDGキャピタルの真の強みはハイテック、BtoB、フィンテック、先端製造業などのハードコア技術領域における先行優位性と長年の経験の積み重ねです。2015年に、熊氏は「IDGがBtoBバージョンのBAT(Baidu, Alibaba, Tencent)を生み出すんだ」と宣言しました。最近になって、IDGの目標はより明確なものになりました。今後はハード技術領域を徹底して深く掘り下げていくことになります。

具体的な投資分野における例で言いますと、半導体分野では、グローバル市場においても優位性を持つRDA、華灿光电、微半导体。スマートモビリティ分野においては、「省エネルギー・自動車・モビリティー・自動運転」の投資ロジックで、それぞれ、蔚来,小鹏自動車などの電気自動車メーカー、Pony.aiやZOOXなどの自動運転関係のテック会社、またその川下や川上にある禾多科技(運転アシスタントハードウェア)、宽凳科技(高精度地図)、阿尔特(自動車ODM)、Luminar(先端レーザーレーダー)などが挙げられます。

医療分野における展望も掲げたIDGキャピタルは、「平安好医生」などに対する投資などの布石が、医療のデジタルが急激に進むポストコロナ時代を機にようやく収穫期を迎えることになるようです。

同時に、投資手法の面においては、より一首尾一貫した投資〜exitプロセスを確立するために、IDGはそれぞれの領域における大手企業で、ある程度意思決定権を持てるように株投資しているようです。

ディールソーシングの面に関しては、IDGはバケットタイプのようなカバレッジ形式を取っており、どの業界、どのラウンドでも、必ず5人以上のキャピタリストが業界に特化してディールの発掘に焦点を当てています。

IDGキャピタルは将来のVC界隈で勝ち続ける為の一番の必殺技は、過去28年間に投資した案件が、あらゆる方向に広がる巨大なネットワークを形成している事です。各案件は、角であり互いに支え合うチェス盤の駒のように、IDGファミリーを形成して、より大きなゲームの一角を支えていくのでしょう。

実績:

上記で言及した企業以外にはTencent(腾讯)、 Baidu(百度)、 Sohu(搜狐)、Xiaomi(小米)、Meitu(美图)、Rujia(如家)、Bilibili(哔哩哔哩)、 Mogujie(蘑菇街)などもIDGの出資先でした。

Iーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

拙い文章を最後まで読んで頂き誠に有り難うございます。

このように、第一位と第三位の座を手に入れている外資ファンドの成り立ちと投資戦略についてざっと説明させて頂きました。

セコイア中国とIDGキャピタルはあくまでも中国で活動している数万の投資ファームの二つです。

トップ5のVCプレヤーの中だけでも、バックグランドやカルチャーがそれぞれ異なり、多種多様なVCプレヤーは業界の頂点で活躍している現状です。

地方政府の色に古くから染められているSZVCもいれば、中国国有研究機関から発足して、米IBMのPC部門を買収する事でいまや多国籍メーカーとして躍進しているレノボ傘下のLegend Capitalもいます。

今回の外資VCと一味違った中国現地系VC達はどのような成り立ちを経て、どのような投資戦略を打ち出してToP5まで至り、どのように未来を拓いていくのかについて今後のNoteで引き続きお届けしたいと思います。

中国のVCファームに対して更に深くディスカッションしたい方、または資金調達や事業の相談に関してニーズのある方、お気軽にDMをしてください!

今後とも、よろしくお願い致します。🙇♀️

参照文献

※1「IDG资本研究报告」创投咨询网 知乎 2018 年

※2「中国 PE 和 VC 机构的族谱图是怎样的?」杨欢的回答 知乎 2016年

※3「7家顶级机构投资策略分析:红杉、IDG、DCM、纪源、晨兴、经纬、创新工场」日赢集团 知乎 2018年

サイバーエージェント・キャピタル

Zhang Yusi 張宇思

Twitter: https://twitter.com/ChouYusi

FaceBook: https://www.facebook.com/usi.tyo

Instagram: usi_t