航空機リース業界への投資検討

結論から申し上げますと、航空機リース業界に投資するならば、個人的にはAerCapがおすすめだという内容の記事です。この考察は私の見解をまとめたものであり、投資は自己責任でお願いします。

航空機リース業界とは

Boeingの不具合が航空会社のビジネスに支障をきたす可能性がある一方で、航空機リース会社がサプライチェーンの重要な役割を担っています。航空業界では、サプライヤー(航空機メーカー)とベンダー(航空会社)だけでなく、リース会社が間接的に関与する構造となっています。

航空機リースは、航空機の供給において重要な役割を果たしています。多くの航空会社は、メーカーから直接購入するだけでなく、リースによって機材を確保しています。リースを活用する主な理由として、資金調達の選択肢を広げ、一時的なキャッシュアウトを抑制できる点が挙げられます。 参考資料

近年では、航空機需要の増加(航空機移動のニーズの拡大)と、航空機メーカーの供給不足(Boeingの品質不具合やAirbusのサプライチェーン問題)により、航空機リース会社の重要性がさらに高まっています。これにより、リース会社は強いバイイングパワーを持ち、業界で優位性を発揮していると考えられます。 詳細記事

たとえば、ANAの事例を見てみましょう。2023年の実績では、ANAが保有する機材236機のうち、66機(約28%)がリース機材です。リース比率は低めですが、これはANAのような大手航空会社が資金的な余裕を持つためと考えられます。ANAデータ

一方、航空業界全体では、航空機の約47%がリース会社の保有となっています。このデータからも、航空会社がリースに依存する度合いの高さが確認できます。日経記事

航空機リース業界の企業

リース業界では、AerCapが2位のSMBC Aviation Capitalを大きく引き離し、最大の航空機ポートフォリオを保有しています。

主な航空機リース会社(KPMGの記事より引用)

AerCap Holdings N.V.(アイルランド)

世界最大の航空機リース会社で、航空機購入や再リースに積極的。Air Lease Corporation(ALC、米国)

新型航空機のリース契約に多くの顧客を持つ。Avolon(アイルランド)

世界的なリース企業で、特にアジア市場にも注力。SMBC Aviation Capital(日本)

日本の銀行系企業がバックにある、競争力の高いリース会社。

リース業界は一見金融業界の一部と捉えられがちですが、航空機の運用やメンテナンスのノウハウが必要不可欠で、単なる金融ビジネスとは異なります。特に航空機エンジンのオーバーホールは、30年の機体寿命の間に5~6年ごとに数億ドルのコストがかかり、これを適切に実施できる体制が求められます。

参考動画

さらに、AerCapのCEOによると、業界への参入障壁は非常に高いとされています。過去には、資金力を持つ銀行系企業が参入を試みましたが、メンテナンスノウハウの不足により、リース後の再販に失敗し撤退した事例もあるようです。

CEOインタビュー

投資対象としての航空機リース業界会社の比較

現在、直接投資可能な上場銘柄としてはAerCapとAir Leaseがあります。一方、Avolonは非上場であり、SMBC Aviation CapitalはSMBCが出資しているため直接投資は難しい状況です。

AerCap

1,829機の航空機を保有する世界最大の航空機リース会社で、過去の大型買収(GCASやILFC)を通じて規模を拡大。Air Lease

564機の小規模なフリートを運営。会計処理の影響で収益が変動しやすく、営業キャッシュフローもAerCapより低い点が課題。

次に、二社の収益性を調べていました。収益性を比較するために、キャッシュフローマージンとキャッシュフローレートを比較したところ、AerCap(AER)が収益性が優れていました。

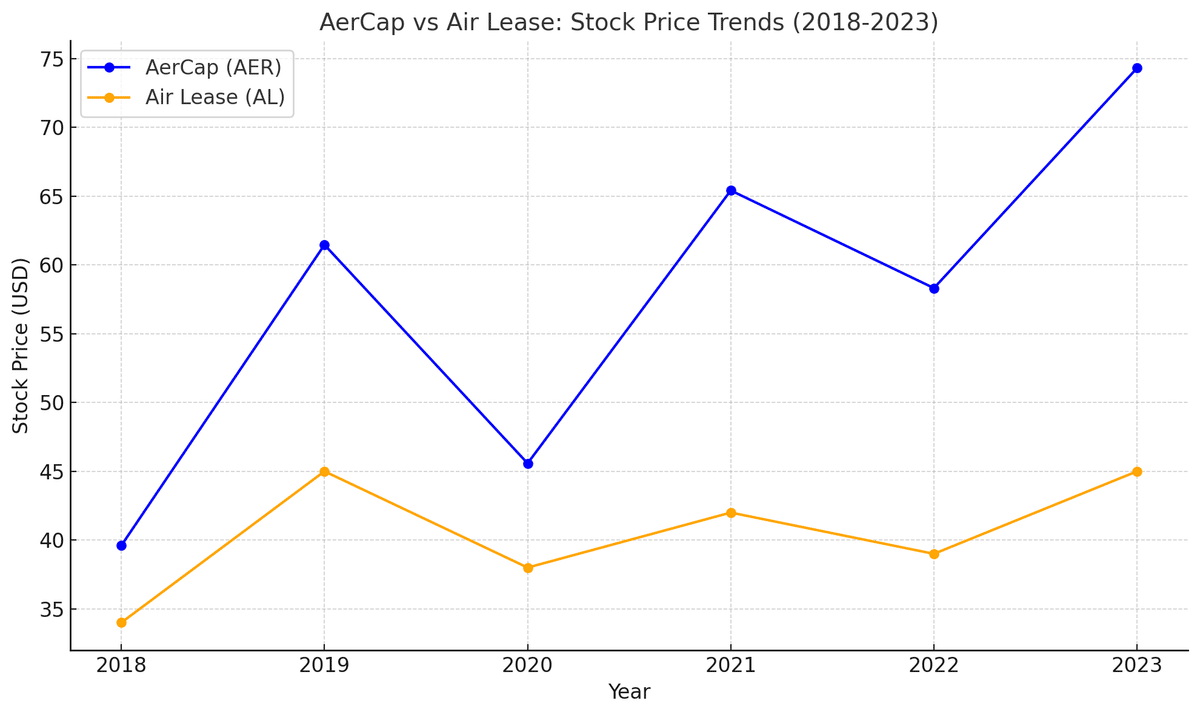

2018年から2023年にかけてのAerCap(AER)とAir Lease(AL)の株価推移を比較しました。AerCapは全体的に堅調な上昇を見せており、Air Leaseは比較的横ばいの動きが目立ちます。AerCapの株価は、キャッシュフローの効率性や今後の成長を期待したマーケットの評価が反映されているのではないでしょうか。

結論

航空機リース業界への投資を検討するなら、規模の経済や収益性の観点から、AerCapが最適な選択肢だと考えます。