【知らなきゃヤバい】株式投資のキソ

株式会社は、資金を調達するために株を発行する。

株主は、成長が見込める会社の株式を購入し株式会社に資金を提供する代わりに、いくつかの利益を得る。

株式を購入すると企業の資金になるため、一般的に応援したい企業の株式を買うことが多い。

これから株式投資を始める人用におくる、

「知らなきゃヤバい」株式投資のキソ

株式投資では、以下の3つの利益を得ることができる。

1.キャピタルゲイン

2.配当金

3.株主優待

まずはこれを簡単に解説。

1.キャピタルゲインとは

株式を購入した時と売却する時の差額。

2.配当金とは

利益が出ている企業からは年1〜2回、利益還元として配当される。

3.株主優待とは

株式を保有してくれているお礼として、グループ企業の割引やオリジナル商品を受け取れる。(株主優待がない企業も多い。)

株を買う際には、

成長市場かとかチャートとかも重要になってくるが、まずは基本的にコレ知らないとヤバいよ、という5つの重要な指標を解説。

↓↓↓こちら↓↓↓

①EPS(Earning Per Share)=1株当たりの純利益

②PER(Price Earning Ratio)=株価収益率

③BPS(Book-value Per Share)=1株当たり純資産

④PBR(Price Book-value Ratio)資産対株価の正当性指標

⑤ROE(Return On Equity)自己資本利益率

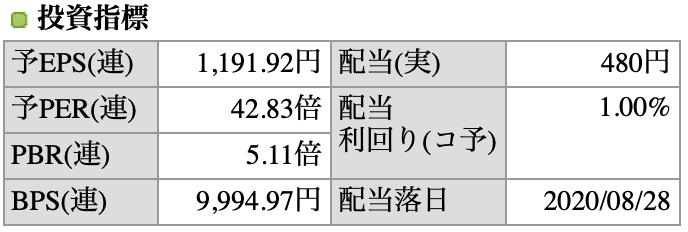

(例)これ ↓ は2020/05/15時点のファーストリテイリングの投資指標

①EPS(Earning Per Share)=1株当たりの純利益

…EPS=純利益÷発行済株式

※純利益=売上高-(売上原価+販管費+営業損益+営業外損益+法人税)

例)純利益が100万円で、1000株発行している会社なら、1株のEPSは1000円!

企業はこのEPSの中から配当を出す。

②PER(Price Earning Ratio)=株価収益率

…PER=株価÷EPS

1株当たりの純利益(EPS)の何倍まで買われているか、つまり1株当たり純利益の何倍の値段が付けられているかが分かる。

期待(株価)と実績(EPS)の差。

(日本企業の平均は15倍前後。)

割高か割安かを判断する目安にもなる。

株価が割高なら、その分投資効率が低いと判断もできる。

PERが高い企業→期待が高い企業 or 純利益が減った企業

PERが低い企業→期待が低い企業 or 純利益が上がった企業

という仮説を立てられる。

③BPS(Book-value Per Share)=1株当たり純資産

…BPS=純資産÷発行済み株式数

1株をどのくらいの資産で支えているのかが分かる。

(会社が倒産したときに返ってくる金額でもある。)

一株当たり純資産が高い=純資産が多く=負債の率が少ないということで、

つまり安定性が高い会社であると判断される。

④PBR(Price Book-value Ratio)=資産に対する株価の正当性

…PBR=株価÷BPS

株価が、1株当たり純資産(↑のBPS)の何倍の値段が付けられているかが分かる。(PBRは◯倍とかで表す)

PBRが超下がるときはネガティブにも感じるが、買い時の可能性がある。

↓PBRが下がるときは、

①期待値が低すぎてただただ下がっている場合

②不景気&他社IPOで、一時的に下がっている場合

の2パターンある。

①の場合はこのまま下がり続けて倒産する危険性もあるが、

②の場合、一時的に下がっているだけで、その会社が健全なら、また上がる可能性があるので買い時。

企業のIRを見て判断する。

⑤ROE(Return On Equity)=自己資本利益率

ROE(%)=EPS(一株当たり利益)÷BPS(一株当たり純資産)×100

ROE(自己資本利益率)は、企業が自己資本(株主の資金)をどれだけ効率的に活用して利益をあげることができるかを表す指標。

↑の表のファーストリテイリングであれば、

(EPS)1191.92÷(BPS)9994.97×100=約11.9%となる。

業種によってバラ付きがあるので、ROEで比較する場合は、同業種を比較すると良い。

近年はこれを最も重要視してる投資家も多い。

※ただ、自己資本比率が低いだけでROEが高くなっている可能性もあるので注意。

まとめ

これから株式投資を始める人は、これらの指標を参考にして始めると良い。

勉強になるし。