【4375】セーフィー(リサーチレポート)

はじめに

セーフィー株式会社(以下、同社)は、2014年10月に設立された会社であり、「映像から未来をつくる」というビジョンのもとクラウドカメラ*1の販売と、クラウドカメラで撮影された映像を通じたソリューションの提供を行っている。

2021年9月に、本邦初となるコーナーストーン投資*2のスキームも導入しながら東証マザーズへ上場を果たし、設立から僅か7年であるにもかかわらず、一時は時価総額が2,000億円近くまで上昇した。

これほどにまで注目を集めていた同社だが、2022年に入ってから同社の株価は大きく下落した。これはもちろん、ウクライナ情勢や米国の金利上昇等様々な要因が考えられるが、同社のことを単に「カメラを販売する会社」と認識し、成長可能性が限定的であると考える投資家が株式市場に一定数存在することを示唆しているとも言えよう。

しかし、同社を深堀りしていくと、いかに同社が「映像データを通じて世の中の不を取り除いていく」という壮大なテーマに本気で取り組んでいるかが見えてきて非常に興味深い。

本レポートでは、同社の事業内容や中長期的な成長戦略、実現しようとしているビジョン等について、リスクや課題点にも言及しながら分析していく。

*1 : クラウドカメラ

通常のカメラが動画を保存するために必要とするSDカードやハードディスク等を搭載せず、録画した映像をインターネット経由でクラウドに保存するカメラのこと。クラウドカメラは、通常の録画カメラと比較して、場所やデバイスを問わず映像データを確認できたり、データ消失リスクやコストを低減できるといった特徴があるといわれている。

*2 : コーナーストーン投資

IPO時に特定の投資家に株式をあらかじめ割り当てる「親引け」の一種。割当対象となる投資家が上場承認時に一定額の株式取得を約束することで、目論見書の提出段階で投資家名と投資予定金額が開示される。この情報が目論見書上で開示されていることで、想定発行価格がプロの機関投資家にもサポートされたものであるとアピールすることができる。

同社の概要

創業経緯

同社は、2014年10月23日に、佐渡島氏、下崎氏、森本氏の3名により創業された。3名とも、ソニーからカーブアウトして設立された「モーションポートレート株式会社」の出身だ。

モーションポートレート社は、画像処理やコンピューター・グラフィックス(CG)といった技術に特化した会社だが、創業者の3名はここで、画像処理で顔認識を行う機械学習アルゴリズムの開発等を行っていた。そしてモーションポートレート社の在籍中に、佐渡島氏が「これからはデータの時代だ」と強く信じることとなる契機が訪れた。当時の様子について同氏は、こう語っている。

当時モーションポートレートでは、自分の顔をかざすと似たキャラクターが出てくるというソリューションを提供していたんですが、ある日同僚のエンジニアと出張に行ったときに「なんであのソフトって書けたの?」と聞いたら、「ある朝起きたら、できてたんだ」って言ったんですよ。

「それってどういうこと?」と聞くと、「筋のいいデータアセットをたくさん食わせることで機会が学び直して、勝手にアルゴリズムをつくってくれるんだ」という答えが返ってきて、これは面白いと思ったんです。

以来、佐渡島氏は、優秀なエンジニアによる圧倒的なプログラミング技術が勝つ時代から、データを集め、それを世の中のニーズと紐づけることで自動的に進化したアルゴリズムが勝つ時代だということを確信するようになる。

ちょうどそんなときに佐渡島氏が家を建てたようだが、防犯カメラを取り付ける際に、カメラの性能が非常に低いことに気づく。それまでの防犯カメラは、「何か起きた時しか映像を見れない」という前提のもとで作られていたため、画質は低ければ、UI/UXも洗練されておらず、データを見返すのも大変だという状態で進化が止まっていた。

そのとき佐渡島氏は、「カメラを使ってデータプラットフォームを整理できたら、ものすごく大きなビジネスになる可能性があるのでは」と閃く。

それ以来同氏は、モーションポートレート時代の同僚であった森本氏及び下崎氏に「映像プラットフォームの構想」を持ちかけ、現在のクラウドカメラがどのような構造になっているのか、どのようなユースケースが想定されるか等について語り合う日々を過ごすことになる。

当初はソニーグループ内での起業も選択肢としてあったようだが、スピード感を持って事業を進めるためにはやはり起業した方がよいという判断に至り、2014年10月に同社が設立されることとなる。

事業内容

同社は現在、「映像プラットフォーム事業」の単一セグメントとなっているが、現在手がけている事業を分解すると、「クラウドカメラの販売」と「クラウド録画サービスの提供」をセットで展開している。

クラウドカメラの販売は、メーカーから仕入れたカメラに同社のソフトウェアを搭載し、個人や法人に対して販売するという事業である。

一方で、「クラウド録画サービスの提供」とは何だろうか。

端的に表現すると、カメラで撮影された映像データをクラウドに集約し、集約した映像データを顧客のニーズに応じて様々な形で利用することができるプラットフォームを提供するサービスである。

同社から購入したクラウドカメラによって録画した映像は、クラウドプラットフォームを通じてPCやスマートフォン等のデバイスから閲覧できるようになる。単に録画した映像を見れるだけではなく、映像をシェアしたり、デバイスに保存したり、音や動きを検知したイベントをタイムライン上に表示したりと、様々な機能が搭載されていることが特徴だ。

主な機能については、同社のサービスサイトで紹介されている以下の動画やデモ画面を参照されたい。

(※クリックすると動画が流れます)

カメラ一覧

映像を見る

映像をシェアする

映像を保存する

検知を通知する

また、上記の基本的な機能に加え、オプションで様々な機能を搭載することが可能となっていることから、防犯だけでなく、様々な業界で多種多様な用途で同社のサービスが活用されている。同社ウェブサイトの「導入事例」では、実に様々な業種における活用事例が詳細に紹介されているため、こちらも参照されたい。

出所:M社作成

なお、現在同社はこの「クラウド録画サービス」の市場でダントツのトップシェアを誇っている。

(ネットワークカメラのクラウド録画サービス市場調査(2022))

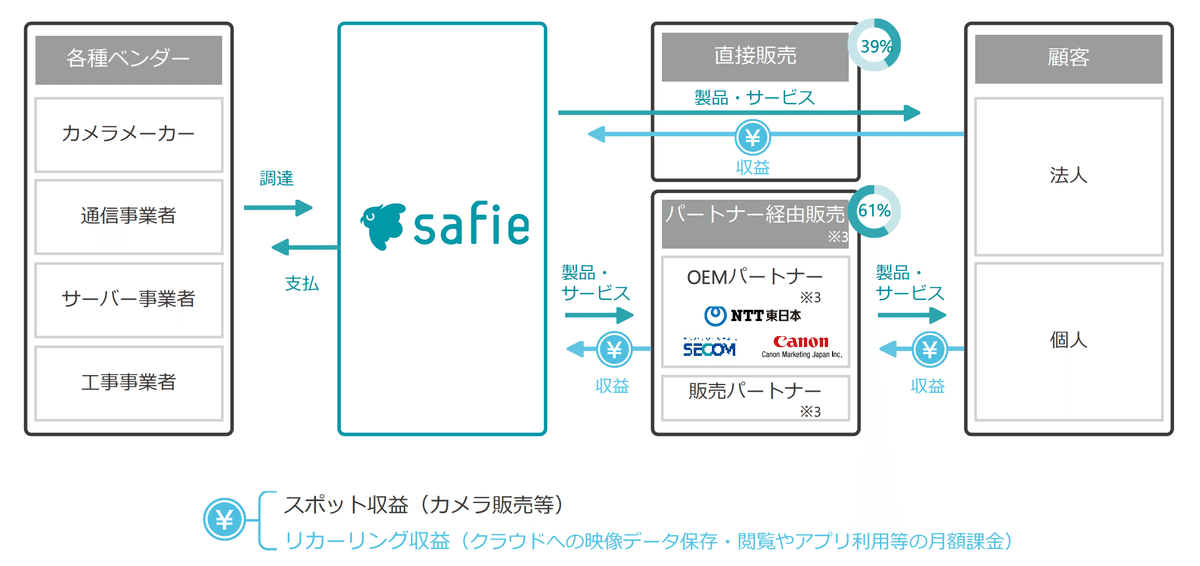

ビジネスモデル

同社のビジネスモデルの全体像は下図のとおりである。

同社はクラウドカメラを自社では製造しておらず、外部のカメラメーカーからクラウドカメラを仕入れ、そのカメラに同社のクラウドプラットフォームと接続するためのソフトウェアを搭載した上で販売を行っている。なお、Safie OneやSafie Pocket等の一部の商品に関しては、商品の企画開発段階から同社が関与しているとのことである。

販売方法については、直接販売又はパートナー経由販売の2種類存在しており、クラウドカメラが販売された時点でスポット収益が計上されるようになっている。

なお、パートナー経由販売は、OEMパートナーによる販売と、販売パートナーによる販売の2種類に分かれている。OEMパートナーは、NTTグループ、Canonグループ、SECOMグループ、関西電力グループを主として、21/12月末時点で8社存在する。

同社の開示資料を見ると、パートナー経由売上高と直販売上高は概ね6:4の割合で推移していることが分かる。

出所:同社決算説明資料より、M社作成

なお、同社はパートナー経由売上高を「特定卸商流」と「その他卸商流」に分解した上で、課金カメラ台数や解約率の推移を開示している。

特定卸商流の具体的な定義は開示されていないが、同社が提携している大手の販売パートナーであると推察される。この特定卸商流においては、過去に大量販売と大量解約が発生したことに起因して一時的に月次解約率が大きく上昇していたが、現在は低減傾向にある。

特徴的なのが、特定卸商流以外の商流におけるSafie PROの月次解約率が1%未満という非常に低い水準で安定的に推移している点だ。これは、主に下記に起因しているとM社は考える。

一度防犯カメラを付けた人が「やはり防犯カメラは不要だから外そう」という判断には至りにくいため

防犯カメラは、一度導入すれば相当UXが悪くない限り買い替えるインセンティブが起こりにくいため

同社の月額料金が概ね1,000円台〜3,000円台となっており、維持費用が安いため

一方で、Safie GO/Pocketは、基本的には建設業者向けにレンタルで貸し出しているものであり、レンタル期間中だけ課金されるようになっている。そのため、Safie PROと異なりKPIとして「稼働率」を開示している。

大型の建設プロジェクトが終了したり、建設プロジェクトの非稼働時間が長期化すると、稼働率が低下することとなる。

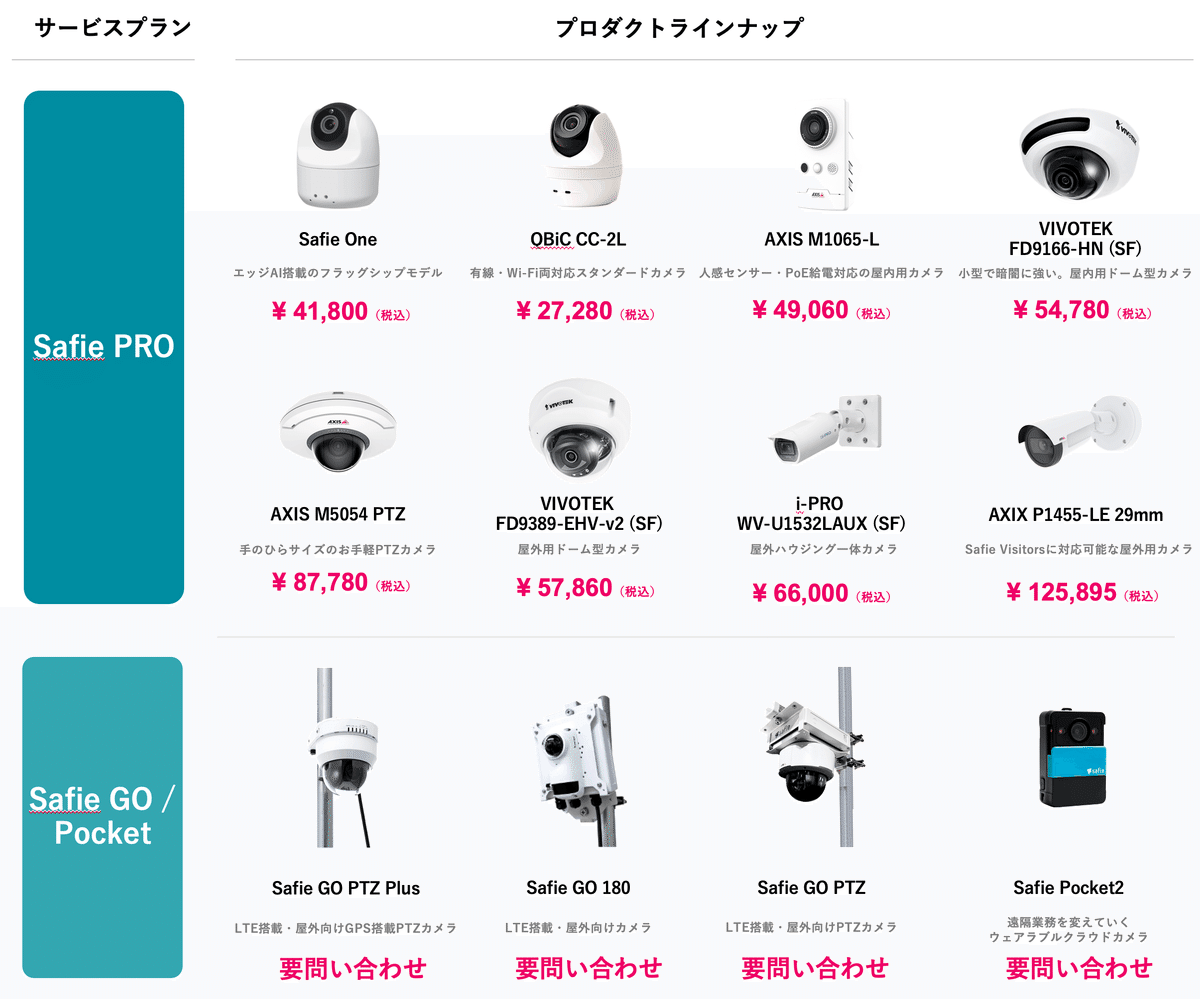

プロダクト・サービスラインナップ

同社が現在提供している主なプロダクトとサービスのラインナップは下図のとおりである。

エッジAIを搭載しているか、屋内用か屋外用か、防水防塵が可能かどうか等の機能に応じて、複数のプロダクトが用意されている。

Safie Go / Safie Pocketについては、主に建設事業者向けのプロダクトとなっていることから、注文にあたっては同社に個別に問い合わせる必要があるが、Safie PROの対象商品については、そのほとんどを同社のECサイトで購入することができる。

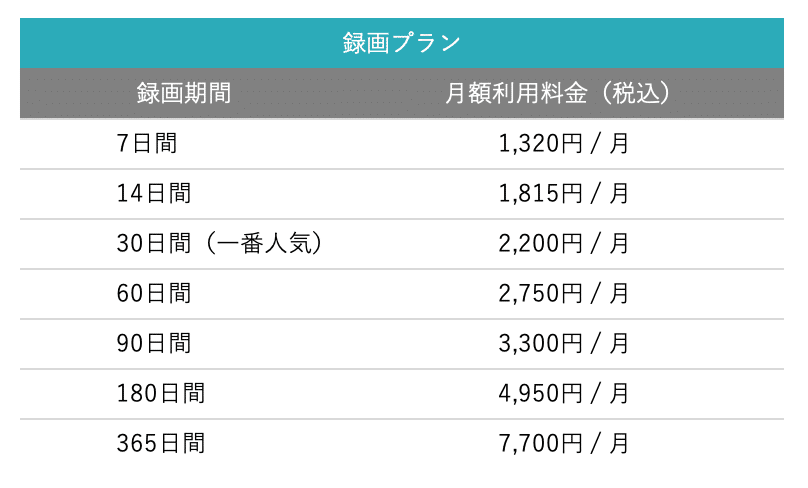

なお、Safie PRO及びSafie Pocketの一部については、同社ウェブサイト上で月額利用料が開示されている。

Safie Goの利用料については、別途問い合わせが必要となっている。

出所:同社ウェブサイトより、M社作成

出所:同社ウェブサイトより、M社作成

また、同社はクラウドカメラの利用にあたって複数のオプションプランを提供しており、月額利用料金にオプション利用料を上乗せすることで利用することができる。

出所:同社ウェブサイトより、M社作成

強力な提携パートナー

同社は、複数の会社との間で資本業務提携を含む提携を行なっている。主要な提携先企業の一覧を見ると、国内の錚々たる企業が名を連ねていることが分かる。

これは、同社の上場前からのユニークな資本政策と関連している。

一般的に、未上場のフェーズで比較的多額の資金調達を行う場合、株主としてVCを迎え入れることが多い。しかし、同社は意図的に独立系VCからは資金調達を行わず、事業会社又はCVCのみから資金調達を行っている。

事業会社やCVCから出資を受ける場合はVCと比較して意思決定に時間がかかり調整や交渉を要する場合が多いにも拘らず、同社がこのような資本政策を選択したのは、クラウド録画サービスを提供する際のバリューチェーン上のキープレイヤーと資本業務提携を行うことが、事業を加速化させることに繋がると考えていたからだと考えられる。

具体的には、同社が抱く「クラウドカメラを通じて次世代の映像プラットフォームをつくる」という構想を実現するためには、ハードウェアや通信等、同社が持つソフトウェア開発以外の技術が必要となっていた。

そのため同社は、「オセロの4隅×金融を埋めていく」という戦略のもと、提携パートナーを巻き込んでいったようだ。このオセロの4隅とは、「ユーザーがカメラを導入しようと考えたときに、どのようなプロセスを辿って買っていくだろうか?」という発想を起点とした「商流としての4隅」を意味しており、具体的には以下の業種を4隅として捉えていた。

警備会社

ハードウェアの製作会社

通信会社

不動産会社

上記の業種でNo.1となっている会社と「金融」の機能を持ち合わせた会社を主な対象として、提携パートナーを巻き込んでいたようだ。

更に、単なる事業提携ではなく「資本業務提携」という形態をとることによって、より提携関係を強固なものにしていた。

このように、バリューチェーン上のキープレイヤーと資本関係を結ぶことで、同社は以下のようなメリットを享受できていると考えられる。

カメラの仕入れや通信等、商流上で必要な機能をパートナーに積極的に担ってもらえる点

OEMパートナーとなってもらうことで、同社の知名度が高くない状況下でも事業成長を加速化させることが可能となる点

大手企業と資本業務提携を締結しているという事実が信頼獲得に繋がり、顧客開拓のハードルを下げられる点

他社が映像プラットフォームの構築を目指して同社の領域に参入することを防ぐことができる点

上記のようなメリットを享受することで、事業を加速化させることができると考えられたため、通常のVCと比較してコミュニケーションコストが相対的に高くなるにも拘らず、同社が最初から商流のキープレイヤーを株主として巻き込むことを選んだと考えられる。

ビジョンに込められた想い

同社が名だたる大企業からの出資を集めることができた理由のひとつに、「映像から未来をつくる」という、解像度が高く壮大なビジョンが関連しているとM社は考える。

創業者である佐渡島氏によると、世の中には、効率化されていないオペレーションの存在によって膨大な社会コストが発生している場面がたくさんあるとのことだ。

例えば、一定の降水量を超えると氾濫する恐れのある河川があったとする。この河川の付近の住民は、大雨が到来すると河川が氾濫して床下浸水などが起きてしまわないか心配になるであろうが、実際に河川まで水量を確認しに行かない限り、避難すべきかどうかを判断することは難しい。しかし、いつ河川が氾濫するか分からない状態で直接水量を確認しにいくことは当然危険が伴う。

そんなとき、河川の様子がYouTubeで中継されていれば、付近の住民が河川の様子を遠隔で確認できるようになるため、直接確認しに行かなくても、避難すべきかどうかを自ら判断できるようになる。

他にも、例えば小売店で来客が増えてレジが混雑し始めたときに、他のスタッフがそれに気づかずに混雑状態が続いてしまうと、並んでいる客がストレスを抱えたり、レジに並ぶのをやめて帰ってしまう恐れがある。

そんなとき、レジに並ぶ人を映像から検知して、並ぶ人の数が一定以上となった際に担当者へ通知が飛ぶようになっていれば、適時にレジに店員を配置することができ、最小限の人員数でレジ前の混雑を緩和することができるようになる。

インターネット上では、大量のデータを集めて意思決定を最適化するハードルが下がってきているものの、実社会には、まだまだデータ化することが困難であるが故に意思決定が最適化されず、膨大な社会コストが発生している場面が多く存在する。

そんな中で、上記の例で見たように映像データをうまく活用することができれば、これまでデータ化が難しかったものをデータ化し、それを基に人々の意思決定をより最適なものとしたり、業務の省人化に繋がる可能性がある。この可能性を信じて、映像データを通じて人々により豊かで人間らしい暮らしや環境を提供するということが、同社のビジョンに込められた想いであると言える。

以下の動画にて、創業者である佐渡島氏により同社のビジョンが語られているため、是非参照されたい(12:13~)。

業績・財務の状況

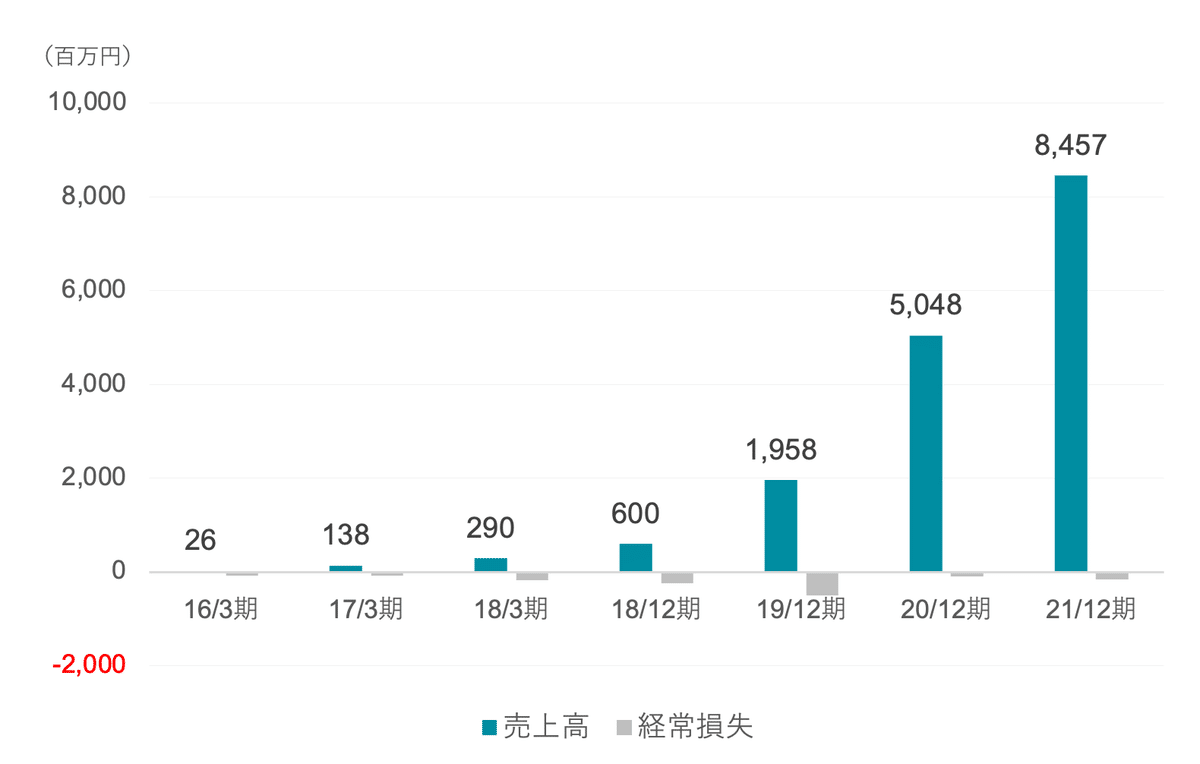

全体像

ここからは、業績と財務の状況について深掘りしていく。

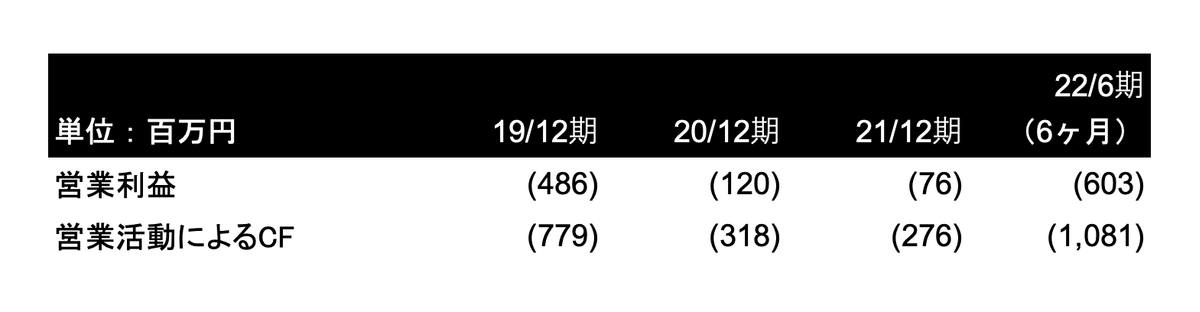

同社の過去のPL推移を見ると、非常に高い成長率を保ちながら売上高を伸ばしてきている一方で、利益は過去から赤字の状態が継続していることが分かる。

出所:有価証券報告書より、M社作成

赤字が継続している要因は、大きく2つある。

まず1つは、シェア拡大のためにクラウドカメラの利用料金を他社よりも低く抑えているためだ。

同社のクラウドカメラは、7日間データが保存されるプランで税込1,320円。これは、創業当初は競合他社の5分の1程度の値付けであったと言われている。現在は同社に追随するために同程度の価格帯を設定している競合他社も存在するが、基本的には短期的な収益の最大化よりも、クラウドカメラを世に行き渡らせることを優先した価格設定となっていることから、赤字が継続していると考えられる。

もう一つの要因は、販売コストをかなり積極的に投下しているためだ。

同社が事業を拡大するためには営業人員が欠かせないため、ここ数年で積極的にS&M(セールス&マーケティング)の人員を増員しており、この影響で人件費も大きく増加しているものと推察される。

出所:各期決算説明資料より、M社作成

また、同社は、エンタープライズ顧客を開拓するための施策の一環として、22年12月期以降広告宣伝投資を積極化している(詳細は後述)。

このように、現在は赤字を厭わずに成長のための販売コスト(人件費及び広告宣伝費)を積極的に投下していることが、同社が継続的に赤字となっているもう一つの要因だと言える。

なお、成長を優先してここまで積極的な投資を行うことができているのは、同社が上場時に約100億円の資金調達を行ったことで、非常に潤沢な手元資金と自己資本が生まれたからだ。上場前後のBSを比較すると、現預金と純資産が大きく増加しており、同社にとっていかに大規模な資金調達が実施されたのかが窺える。

出所:有価証券報告書より、M社作成

収益の構造

続いて、収益構造について俯瞰していく。

同社のPL上の売上高は、大きく「スポット収益」と「リカーリング収益」に分解することができる。

出所:有価証券報告書及び四半期報告書より、M社作成

スポット収益は、クラウドカメラの販売時に計上されるカメラ本体の売上高である。

22/12期に入ってからスポット収益が減少しているが、これは主に、大型案件を中心に新規獲得が減少したためである。

なお、カメラ1台あたりのスポット収益単価は、主に以下の3つの理由から、四半期毎に大きくぶれる傾向にある。そのため、課金カメラ台数の純増数の予測に基づいてスポット収益の予測値を算出することは困難だと考えられる。

カメラの単価にバラつきがあるため(2万円〜10万円超と、価格帯レンジが広い)

工事の有無で単価が変わるため(工事が行われる場合は、工事費相当が単価に上乗せされる)

カメラを自社で保有するパートナー経由での販売があるため(その場合、同社にとっての売上単価が小さくなる)

リカーリング収益は、顧客がカメラを解約しない限り毎月課金される利用料収益である。そのため、課金カメラ台数の増加に伴い、基本的にはリカーリング収益も増加する構造となっている。

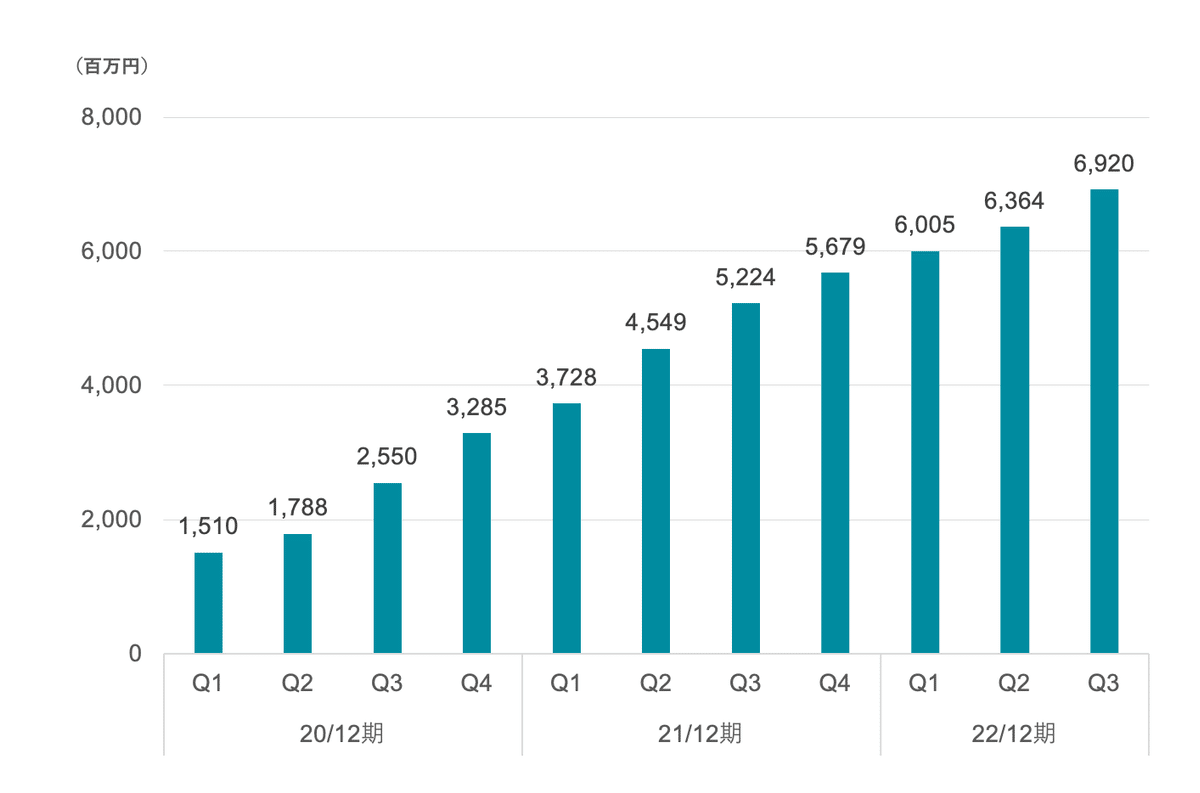

ARR及び課金カメラ台数は下図のとおりであり、過去継続して増加基調にある。

出所:2022年12月期第3四半期決算説明資料より、M社作成

出所:2022年12月期第3四半期決算説明資料より、M社作成

なお、同社は21/12期の通期決算説明資料において、NRR(Net Revenue Retention*3)と顧客獲得時期別ARRのコホートチャートを開示しているが、これを見るとNRRは100%を大きく超えており、導入開始から徐々にARRが拡大していく傾向にあることが分かる。これはすなわち、最初は最低限のカメラ台数から導入し、徐々にカメラ台数を増加させていく顧客が多いことを示唆している。

出所:21年12月期通期決算説明資料

*3 : NRR(Net Revenue Retention)

売上継続率のことで、当期末のMRRを前期末のMRRで除して算出される。

より厳密には、直販NRRは「前年12月末時点における直販課金顧客から生じる当年12月末時点の直販MRR」を「前年12月末時点の直販MRR」で除して算出。

販売パートナーのNRRは「前年12月末時点における販売パートナーから生じる各年12月末時点のMRR」を「前年12月末時点の販売パートナーから生じるMRR」で除して算出。

ARRを課金カメラ台数で除したARPC(Average Revenue Per Camera)は、概ね40千円台で推移している。単純に12ヶ月で割ると、平均的な月額利用料は約3,300円であることが分かる。

出所:2022年12月期第3四半期決算説明資料

Safie Go及びSafie Pocketの方がSafie PROよりも月額利用料が高いことから、これら商品のセールスミックスによってARPCは変動する。22/12期に入ってからは、これらのセールスミックスにほとんど変動がないことから、概ね横ばいで推移している。

なお、顧客がオプションやAIのアプリケーションを利用した場合、ARPCは上昇する。また、当然ながら同社がクラウドカメラの月額利用料を値上げした場合にもARPCは上昇する。

現在同社のクラウドカメラは防犯目的で使用されているケースがまだまだ多いと考えられるが、今後は同社のカメラを単に防犯カメラとしてではなく、業務効率化やDX等を目的として使用する顧客が増加する見込みだ。

また、クラウドカメラが業務に組み込まれることでスイッチングコストが高まり、そのタイミングで月額利用料を引き上げることも考えられる。

そのため、しばらくはARPCは現在と同程度の水準で推移するであろうが、中長期的にはこのARPCは上昇していくとM社は考える。

粗利の構造

スポット収益とリカーリング収益では、粗利率が大きく異なる。具体的な数値は開示されていないが、同社の決算説明資料のグラフを見ると、概ねリカーリング収益の粗利率が55~60%、スポット収益の粗利率が15~20% だと推察できる。解約率が大きく上昇しない限り、同社の売上全体に占めるリカーリング収益の割合は上昇を続けていくと考えられることから、現在の40%程度となっている全社の粗利率は、リカーリング収益割合の上昇に伴って概ね50%台まで上昇を続けるものだと考えられる。

なお、上図を見ると、22/12期においてスポット収益の粗利率がQ2、Q3と上昇傾向にあることが分かるが、これはディスカウントが発生する大型案件が減少したためだ。つまり、スポット収益の粗利率が低下した場合は寧ろ大型案件を取れているという好調なサインを示している可能性があるため、スポット収益の粗利率が上昇しているから好調と判断するのではなく、あくまで課金カメラ台数もセットで見る必要があると考えられる。

また、同社はパートナー経由でもクラウドカメラの販売を行っているが、この場合は直販の場合と比べて若干利益率が低くなる。パートナー経由販売における具体的な粗利率は開示されていないが、同社によると、パートナー側で概ね30%ほどの粗利が出るような価格で商品の販売及びクラウドサービスの提供を行なっているようだ。

そのため、同社からすると、パートナー経由での売上高が増加するほど全体の粗利率は低減する。しかし同社は、現在はパートナー網も利用しながら課金カメラ台数を拡大していくことを優先していることから、積極的にパートナー経由での拡販にも努めているとのことである。

棚卸資産が増加している背景

同社のBSを見ると、棚卸資産が増加しており、棚卸資産回転期間も若干の長期化傾向にあることが分かる。

同社によると、これは在庫が滞留しているのではなく、今後さらに販売を積極化させていく中で欠品を防ぐために戦略的に積み増しているためであるとのこと。ここ数年の半導体不足の影響で、新たにカメラを発注しても納期が遅延する状況が継続しているため、欠品による機会ロスが発生するリスクを低減するために潤沢な在庫を保有しているようだ。

この影響で、同社の営業CFのマイナス幅は、営業利益のそれよりも大きくなっている。

但し、同社ではほとんど設備投資等が発生しないことから、パートナー企業への出資等を除いて投資CFが大きくマイナスとなることはない。

また、棚卸資産の増加等による必要運転資金については、主に借入等で賄うことが可能だと考えられる。

加えて、直近時点での同社の手元資金は8,862百万円となっていることから、営業赤字及び在庫増の影響で営業CFが大きくマイナスとなる状況は続いているものの、現時点で資金繰りに関する懸念は特段ないと考えられる。

同社が描く中長期的な成長戦略

成長テーマ「現場DX」

現在同社が掲げている成長テーマが、「現場DX」だ。

先述のとおり、インターネットの空間では、大量のデータを利用して業務を効率化するためのツールやサービスが既に数多く存在する一方で、インターネットの空間とは異なる「現場」には、データ化が困難であるが故に、多くの人を配置する必要があったり、危険が伴うようなオペレーションが依然として数多く存在している。

そんな中で同社は現在、映像データを活用することで、「現場」を擁する事業を展開する企業や自治体が抱える課題の解決につながる様々なサービスを展開することに注力している。これが「現場DX」だ。

では、現場DXは具体的にどのように進められていくのだろうか。同社は、「現場DXの5ステップ」と称して、クラウドカメラの利用フェーズを5つに分類している。

STEP1及びSTEP2は、既に業界共通で顕在化している課題であり、同社だけで課題解決が一定程度可能なフェーズだ。

一方でSTEP3以降は、各業界毎に課題が異なるため、現場に深く入り込んで課題を特定し、同社のエンジニアや同社以外の事業者とも密に連携しながら解決していくことが求められるフェーズだと言える。

では、具体的に現場DXはどのように進められるのであろうか。現場DXの全体像を俯瞰するために、大まかな流れとポイントを整理した。

もちろん全ての取引が当てはまるわけではないものの、概ね以下のような流れで現場DXは進められていくものと考えられる。

まず、新規営業又は同社が運営するECサイトからカメラを購入してもらい、STEP1又はSTEP2の用途でサービスを利用してもらう。

その上で、エンタープライズ企業への営業を積極化したり、サービス提供先の業種を拡大したり、しっかりとクラウドカメラを使いこなしてもらうためのオンボーディングを強化すること等によって課金カメラ台数を拡大することを狙う(①)。

それと並行して、業務システムとの連携やAIの活用等が期待できる業界の顧客に対して、積極的に映像データを使ったソリューション提案を実施する。その結果顧客のニーズを上手く喚起し、それに応えられるようなAIアプリ等が開発・実装できれば、アップセルを狙うことが可能となる(②)。

しかし、同社だけでは多種多様な業界におけるニーズに応えるAIアプリを開発することは不可能だ。そこで、AIアプリの開発環境を解放することで、誰でも個別ニーズに最適化したAIアプリを開発することができ、ユーザー側も欲しいアプリを気軽にインストールできるようなプラットフォームを構築することで、映像×AIのサービスが加速度的に社会に実装されていくようにする(③)。

以降では、①〜③の成長戦略について、具体的な内容を言及していく。

【参考:現場DXが進みやすい業界とそうでない業界】

同社によると、現場DXには導入しやすい業界とそうでない業界が存在するようだが、例えば下記のような業界では現場DXを導入できる可能性が高いと考えているとのことである。

・多くの人が現場に投入されている業界

・既に一定のデジタルリテラシーが求められている業界

飲食店や小売店等、多くの人が現場に投入されている業界は、省人化のニーズが顕在化していることが多く、同社のサービスが適合しやすいため、現場DXの導入に至りやすい。

また、興味深いのが、顧客の業界で既に一定のデジタルリテラシーが求められているかも重要だという点だ。例えば、建設現場においては、昔は大量の図面を持ち歩きながら現場監督を行なっていたところが、今はタブレット1台で現場監督ができるようになっている。他にも、飲食店においては、注文をタブレットから実施できるようにすることは既に当たり前となっている。このように既に一定のデジタルシフトが実現されている業界では、新しいデジタルツールの導入に対する抵抗感が相対的に少なく、同社のクラウドカメラの導入が進みやすい傾向もあるようだ。

【参考:大手企業によるECサイトでの購入】

同社はECサイトを運営しており、オンラインで同社のカメラを簡単に購入することができるようになっている。

また、同社の製品サイトへ行くと、業種別の導入事例が100件近く掲載されている。そのため、サイトへ訪れた事業者は、同業他社がどのようにカメラを活用しているのかがイメージできるようになっている。

その上、同社のクラウドカメラは価格が安い。

この手頃さと豊富な導入事例の紹介により、大手企業であっても、同社から営業を行う前に自発的に最低限の台数をECサイトで購入して試すというパターンが意外と多いようだ。既にカメラを使っている状態であれば、しっかりとサポートすることで全店展開やアップセルに繋がりやすい。

そのため、同社は現在ECサイトへの流入を増やすために、インターネット広告の出稿も積極的に行なっている。なお、ネット広告の出稿にあたっては、LTV / CACを概ね3倍以上で維持するという規律を設けているようだ。

①課金カメラ台数の拡大

現場DXを進める中で同社が最も注力しているのが、カメラ1台あたり単価の引き上げではなく、課金カメラ台数の拡大だ。

同社が目指しているのは、映像データを通じてあらゆる産業の社会コストを下げることだが、いきなり高性能で高単価なカメラを導入しようと思っても一部のアーリーアダプターにしか導入されず、社会実装には至らない。そのため、まずは顕在化しているニーズを取りにいくことで課金カメラ台数とシェア拡大に注力し、その後に本格的に「賢いカメラ」を社会実装していくという狙いがあるわけだ。

では、具体的にどのように課金カメラ台数を拡大させていくのであろうか。幾つかポイントがあるので、それぞれ解説していく。

まずは、エンタープライズ企業への営業だ。エンタープライズ企業は、基本的に複数の拠点を展開しているため、特定の拠点で同社のカメラに価値を感じて全拠点でのカメラ導入に至った場合、かなりの課金カメラ台数の増加が見込める。

そのため同社は現在、エンタープライズ企業への営業を強化している。

中小企業への営業とエンタープライズ企業への営業で最も異なることの一つに、意思決定プロセスがある。中小企業の場合、意思決定者が少数で、稟議プロセスも煩雑でないことが多い。一方でエンタープライズ企業の場合、一般的には意思決定者が多く、長い稟議プロセスを経てやっと導入に至る。そのため、担当者レベルで「御社のカメラ、いいですね!」と意気投合しても、承認者である上長が「そんなベンチャー企業のカメラを導入して大丈夫なのか?」と稟議が否決される場合がある。実際、同社も「意思決定者での認知度不足」により導入に至らないことが起きていたようだ。

この課題に対応するため、同社は22年度からTVCM等の広告宣伝投資を積極的に行っている。なお、TVCMは今後も継続的に打っていく方針であるとのことだ。

また、同社はカメラを購入した顧客へのオンボーディングも強化している。せっかく購入したにも拘らず、顧客側で使い方がよく分からなかったり、十分に使いこなせなかった場合、解約/返却が発生してしまう。そのため同社は、解約/返却を防止するだけでなく、機能性を十分に訴求して他店への展開へ繋げるために、カメラを購入した顧客に対するオンボーディングを強化している。

課金カメラ台数を拡大させるためのもう一つのポイントとして、「業種の拡大」がある。現在同社は、以下の3つのビジネスユニットを抱え、幅広い業界でサービスを展開している。

飲食・小売・サービス業等の店舗系業界

建設・製造・インフラ等の作業場系業界

オフィス/ビル等の業界

その中で同社は、サービス提供対象業界の裾野を広げることで、課金カメラ台数を拡大することを狙っている。

例えば、上記の「オフィス/ビル」の業界は、22年度から立ち上がった新しいビジネスユニットだ。

ビルが建設される際には様々な設備が導入されるが、例えばトイレならTOTOかLIXILといったように、ほとんどの場合規格化された特定の設備が導入されていく。そして、一度導入されると、そのビルが稼働している間は基本的にずっと使われるようになる。

同社が現在狙っているのが、ビルが建設されたりリノベーションされる際に同社のカメラがデフォルトで導入されることだ。そうすれば、ビルの規模によってはかなりの台数が出るようになるし、長期間にわたって利用されることとなるため、非常に高いLTVが期待できるようになる。

ビル内の設備は20年や30年といった時間軸で利用されることを前提に導入されることから、創業10年に満たない同社の製品を導入してもらうのは一筋縄にはいかないようだが、同社は現在このオフィス/ビル業界での普及に向けて本格的に動き始めている。

このように、同社は現在、エンタープライズ企業への営業強化や業種の拡大等により、課金カメラ台数とシェアを伸ばすことに最も注力している。

また、同社は将来的には海外展開も見据えており、現在準備を進めている。現時点では海外展開に関するリリースは特段公表されていないが、中長期的には業種だけでなく「地域の拡大」による台数の増加も見込んでいるため、海外進出に向けた動向は注視したいところだ。

②AIの連携によるアップセル

STEP1やSTEP2では、基本的には「カメラで撮影した映像を人間が見る」ことが前提となっている。

これだけでも省人化や業務効率化を大きく進めることが可能だが、例えばカメラの台数が一定以上まで増えてくると、人力ではすべての映像を見切れなくなってくる。また、何人が入店したかをカウントしたり、複数のレジの混雑状況を常時監視することも、人力のみで行うには限界がある。

そのため、現場DXを通じて更なる業務の効率化や売上アップに繋げるための業務分析を進めていくためには、「賢いカメラ」を導入していく必要がある。

そのような中で同社は、2022年9月に、エッジAIを搭載した「Safie One」という商品を発売した。

まず、エッジAIが何なのかということについて簡単に説明しておく。

従来一般的に使われていた「クラウドAI」は、デバイスから得られる映像やデータを一旦クラウドサーバーに集約し、クラウドサーバーの中でAI解析を行った上でデバイスに処理を指示する仕組みとなっている。

これに対して「エッジAI」は、デバイスから得られる映像やデータをクラウドサーバーに送ることなく、デバイスの中でAI解析と実行処理が行われる仕組みとなっている。

このような違いがあるため、エッジAIは①処理速度、②通信コスト、③セキュリティの観点でクラウドAIよりも優れていると言われている。

Safie Oneは、このエッジAIのチップを搭載した端末だ。

Safie OneにAIのアプリケーション「AI-app(アイアップ)」をインストールすることで、人が介在しなくても映像データをカメラが勝手に解析して、通知を受けたりすることができるようになる。

現在同社は、店舗向けの「Store People Detection Pack(月額5,500円)」の提供から開始しており、具体的には以下の3つの機能が搭載されている。

具体的な活用事例として、埼玉や群馬を中心に関東で展開するスーパーマーケット、「ベルク」の事例が紹介されている。

弁当や惣菜の売り場は、顧客が訪れたときに欠品があると機会損失に繋がる一方で、作りすぎると廃棄ロスが生じてしまうため、粗利のコントロールが難しいエリアで、スーパーマーケットの中で最も腕が試されるポイントだと言われている。

これまではどのエリアにどのような弁当を置くか等は全て店員の勘に頼ってきたところがあったが、今回Safie Oneの「立ち入りカウント」の機能を用いて、顧客の滞留数や通過人数、滞留率等を数値化したとのこと。

その結果、これまでは人通りの多いエリアAとエリアDに高単価の商品を置いていたが、実は顧客はエリアBで立ち止まっている人が多く、ここに高単価の商品を置くのが一番売れることが分かったようだ。

このように、「賢いカメラ」を投入することで、これまで人の勘に頼ってオペレーションが構築されていたところが、データに基づく最適なオペレーションに組み換えることが可能となり、ひいては利益の最大化に繋がりうる。

また、何かあった際に機械が判断して自動で通知してくれるので、映像をモニタリングする人員を最小限に止めることができるようになる。

しかもSafie OneはエッジAIを搭載していることから、こういったAIのサービスを安価に提供できるわけだ。

では、そんな良いカメラだから皆こぞって導入するかというと、そうではない。

世の中では、AIを搭載したカメラを使って業務効率を上げたりオペレーションの分析をすることは、まだまだ一般的とは言えない。また、そもそも顧客が課題を認知していないことも往々にしてある。

そのため、このようなエッジAIを搭載したカメラを導入していくためには、いかに業界に深く入り込んで課題を探り出し、映像×AIでどのようなソリューションを提案できるかが極めて重要になってくる。

同社は現在、特定の業界に絞り込んだ上で、「顧客にどのような課題が存在していて、どのようなAIアプリを開発すればその課題が解決できるのか」を模索し、実践しているところだ。ある程度事例が溜まってきたら、その事例を活かして他の企業にもソリューションの提案を行うことで、Safie Oneの拡販が狙えるようになってくる。

そうなると、現在は1,000円台から提供しているクラウドカメラが、1台あたり6,000円以上の単価となってくるため、大きなアップセルのポテンシャルがあると言える。

先述の通り同社の現時点での優先事項はあくまで「課金カメラ台数の拡大」にあるものの、中長期的にはSTEP3やSTEP4のサービスをより普及させることで積極的なアップセルを狙いにいくものだと考えられる。

③映像×AIの社会実装

今後も同社は様々な業界課題に対応するための新たなAIアプリをリリースしていくと考えられるが、当然ながら全ての業界への課題を解決するAIアプリを同社のリソースだけで作り続けることは不可能だ。

この点同社は、映像を用いたAIアプリの開発を自動で高速に行えるようなプラットフォームを構築し、誰でもコストをかけずに「映像×AI」のアプリを開発できるような世界観をつくることを目指している。

一般的に、AIのサービスを開発・展開する場合、まずは大量のデータを集めてくることから始めて、集めたデータを基に機械学習を回し、その結果できたアルゴリズムをハードウェアに実装して様々な場所へ展開していくこととなるため、コストと時間がかかる大掛かりなプロジェクトとなりがちだ。

一方で同社は、既に様々な拠点でカメラが導入されており、映像データも溜まっている。また、エッジAIを導入したSafie Oneもあるため、AIのサービスを安価に提供することができる。

そのため、映像データを基に高速で機械学習を回す仕組みを構築することができれば、同社のエンジニア以外の不特定多数の人が、業界特有の個別ニーズに即したAIアプリを短期間で開発できるようになるのだ。

この構想を、同社は「アプリケーションマーケット構想」として打ち出している。これはまさに、「映像版App Store」だと言えよう。

同社は2022年11月に「セーフィーベンチャーズ」を設立し、より高速でAIアプリを開発できる環境を構築するために必要な「アノテーション*4」や「MLOps*5」等の領域で技術優位性を有する会社への投資を加速化しており、直近ではAWL社、FastLabel社、MUSVI社の3社に投資を行なっている。

これまでは同社が出資を受けることで足りないピースを補っていたところを、今度は同社が出資することでAIの開発環境を整えるために必要なピースを埋めていっているということだ。この開発環境が整い、アプリケーションマーケット構想が現実のものとなれば、「映像×AIの社会実装」により近づくであろう。

現時点ではまだ構想の段階なので、実現の蓋然性については未知数であるが、このような長期的な成長戦略を描いているということは是非押さえておきたいところだ。

*4 : アノテーション

AIに学習させたいデータに意味付け(タグ付け)を行う作業のこと。例えば、AIに犬であることが既に分かっている画像を見せ、「これが犬」という答えを教師データとしてAIに学習させる作業はアノテーションにあたる。

*5 : MLOps

機械学習運用(Machine Learning Operations)のことで、機械学習の社会実装・実運用化を加速させることを目的に、各機械学習プロジェクトごとに発生する一連のタスクに対して、様々な前提条件(組織、要員、データの特性、環境、コスト等)を考慮し、ベストな手法を模索して実践していくこと。要は、「機械学習プロジェクトを円滑に進めるための取り組みと思想」だと言える。

競争優位性の源泉

ここからは、成長戦略の実現可能性を検討するにあたって重要となる同社の競争優位性の源泉について考察を述べていく。

蓄積された顧客接点と映像データ

同社は、エクイティで調達した豊富な資金を元手に、他社よりもかなり低い価格設定で一気にクラウド録画サービス市場のシェアを獲得してきた。

さらに、個人向けの防犯カメラだけではなく、「現場DX」と銘打って様々な業種の企業へカメラを販売してきたため、同社内では様々な業界・場所における映像データが大量に蓄積されている。

単に防犯としてのクラウドカメラだけを提供していた場合は、蓄積した映像データの量はあまり重要ではないかもしれない。しかし、同社のように映像データから機械学習を行うことで今後AIのソリューションを積極的に提供することを構想している場合は、どれだけ豊富な映像データを有しているかが極めて重要となる。

また、同社では既に17万台のクラウドカメラが稼働しており、多くの顧客接点を築き上げてきている。豊富な情報をもとに素晴らしいAIソリューションを開発できた際に、一から新規営業をかけていくのではなく、既存顧客との接点を活用することができるのだ。

今後、AIカメラを通じたサービスが世の中に普及していったとすると、AI×カメラを使ったサービスを画策する事業者が続出する可能性がある。しかし、そのときに十分な映像データや業界の知見が蓄積されていないと、AIを活用したサービスを安価に提供することは不可能に近いと言えるだろう。

また、仮に限られたデータで素晴らしいAIカメラのサービスを開発できたとしても、顧客接点が蓄積されていない状況下では大量の新規営業が必要となり、既存顧客を多く抱えている同社と比べて不利になる可能性が高いと考えられる。

そのため、同社が既に多様な業界で大量の映像データを蓄積していることと、多くの顧客接点を抱えている点は、今後同社が映像×AIのサービスを本格的に拡大していく上での大きな競争優位性の1つだと言える。

エンジニアリング

映像データが蓄積されている点が競争優位性の1つだと述べたが、無論、その大量の映像データをもとに機械学習を回し、実社会に役立つAIのサービスを開発できるエンジニアが社内に存在しなければ意味がない。

この点同社は、共同創業者でありエンジニアである下崎氏と森本氏を筆頭に、開発本部に多くのエンジニアを抱えている。両名の略歴は以下のとおりだ。

下崎氏

学生時代から機械学習の一つである「ニューラルネットワーク」を研究しており、2003年にソニー木原研究所へ入社。ソフトウェアエンジニアとして画像処理アルゴリズムから、それを動かすLSI(集積回路)、両者をつなぐためのSDK(ソフトウェア開発キット)の開発などを手がける。そこからソニー、ザイオソフトを経て、2013年にソニー木原研究所の後身であるモーションポートレートへ入社している。

森本氏

東大工学部で物理の研究をした後、2001年に新卒でソニーに入社。最初は営業部への配属だったようだが、途中で自ら志願して開発部に異動。Google に出向してTVのプロジェクトに参画し、システムの仕様の検討、セキュリティの強化等、システム全般の業務を担っていた。そこで、Googleがプラットフォーマーでソニーがあくまでハードウェアベンダーという立ち位置であることを認識したときに、「自分たちでAndroidのようなプラットフォームを作らなければならない」という強い危機意識を抱く。そこから、グリーを経て、2013年にモーションポートレートへ入社している。

要約すると、下崎氏は画像処理や機械学習、ソフトウェアモジュールの開発等に専門性があり、森本氏はセキュリティ対策やサーバーソフトウェアの開発等に専門性があるということだ。

このように、幅広い技術領域に専門性を有する創業メンバーがいたことで、同社には多様なエンジニアが在籍している。下図は同社のサービスに職種別のエンジニアを当てはめた図だが、映像プラットフォームを構築するために必要となる技術領域がいかに多岐にわたるかが窺える。

このような体制のもと、以下の観点でエンジニアリングの強みを有していると考えられる。

高いレベルのセキュリティ

同社は、社会の様々な場所で撮影される映像データを保有しているわけだが、これらの映像データは個人情報が思いっきり含まれた非常にセンシティブなデータだ。そのため、不正アクセス等で万が一にでも同社の映像データが流出してしまうと大変なことになる。

そのため同社は、情報セキュリティやデータガバナンスをかなり重視しており、ISMS認証の取得、データ憲章の制定、有識者会議の実施等の取り組みを行っている。当然、これまで同社から映像データが流出したことは一度もないという。

このように強固なセキュリティ体制を有しているからこそ、エンタープライズ企業や国家機関等から同社のサービスが利用されていると言える。

優れたUI/UX

同社のクラウドカメラを通じて撮影される映像は、「Safie Viewer」を通じて確認することができる。同社にはUIデザインを担当するエンジニアが在籍しており、このSafie ViewerのUI/UXの改善が常に行われている。

下記のページを見ていただければ分かるが、ほぼ毎月Safie Viewerのアップデートが公開されている。

同社のカメラは、医療機関や工事現場等でも活用されているため、急激なUIの変更で業務に支障が出た際、最悪の場合には人命に関わる可能性がある。そのため、恒常的に機能改善は行いつつも、急なUI変更は避けながら段階的に改善していくことを意識しているとのことだ。

その他にも、顔認証でドアロックを解除できるシステム「Safie Entrance2」は、顔を認証してから鍵が解除されるまでが約0.2秒という非常に短い時間となっているため、歩きながら解錠されるUXを提供している。

このようなUI/UXのこだわりは、同社が掲げる7つのカルチャーの「想像を超えろ」から来ている。単に機能を提供できていたら良いという考えではなく、常に顧客の使用体験を高めるために品質を高め続ける姿勢は、同社の競争優位性の一つなのではないかとM社は考える。

AIアプリの開発体制

「賢くなるカメラ」を世の中に普及させるためには、AIの機能を通じたアプリを開発することが不可欠となる。

この点、創業メンバーは3人とも画像処理や機械学習の実務経験を有しており、同社内にもAI画像処理アルゴリズムを調査・研究するチームが存在する。

その結果として、2022年9月に満を持してエッジAIを搭載したSafie Oneの発売に至っている。現在はまだ店舗向けの3つの機能を有したアプリのみの提供となってるが、今後様々なニーズに対応できるAIアプリをリリースすることであろう。大量の映像データが蓄積されているだけではなく、それを駆使してAIのサービスを作り出す技術力があることも、同社の競争優位性の一つだと考えられる。

バリューチェーンのキープレイヤーを押さえている点

先述のとおり同社は、バリューチェーン上の各領域において第一線で活躍する大手企業との間で資本業務提携を行っている。

この事実は、同社の事業領域への高い参入障壁を築くことに繋がっているとM社は考える。

例えば、大手のカメラメーカーやデータベンダーが同社のビジネス領域に可能性を感じてサービス開始しようとしたとする。

その場合、クラウドカメラをゼロからつくり、何種類もの機種を揃え、膨大なデータを扱うサーバーインフラを構築し、仕入・販売網を構築し、在庫を保管するための倉庫を確保する必要がある。これらを1社の力でやり切るのは時間とコストが膨大にかかる上に、大きなリスクが伴う。

そのため、自社だけで一から映像プラットフォームを構築するのは断念するか、その構想の実現はセーフィーに任せて、自分たちはセーフィーに出資しながら必要な機能を提供し、同社が将来成長した暁に大きな投資利益が出るような座組みとする他に合理的な選択肢がない状況となっていると言える。

また、この領域に新たに参入することを目論むベンチャー企業がいたとしても、既にオセロの四隅を業界トップの企業で埋められていることから、バリューチェーン上のキープレイヤーの協力を得ながらビジネスを拡大させていくことは非常に難しいと言える。

このように、今後「賢くなるカメラ」が世の中でもっと普及し、多くの人が映像プラットフォームの可能性を感じ始めたとしても、なかなか同社の領域に参入することが難しい構造を作り出している点は、同社の競争優位性の一つであると考えられる。

ビジョンと戦略に基づく巻き込み力

先述のとおり、同社は「映像から未来をつくる」という壮大で解像度の高いビジョンを掲げている。

創業初期のまだ実績もない同社が数々の業界トップ企業を巻き込めたのも、数年で社員数を大幅に増やしているのも、IPO時に50億円の投資をコミットした機関投資家がいたのも、この明確で壮大なビジョンがあったことが大きな要因のひとつであったことは間違いないであろう。

ただし、当然ただ素晴らしいビジョンを語っているだけでは大企業を巻き込むことはできない。確実に相手を巻き込むための戦略も有しているからこそ、多くのステークホルダーを巻き込むことができていると考えられる。

この点同社は、ステークホルダーを巻き込むにあたっての戦略も秀逸だと言える。

例えば同社は、提携したい大企業を定めた後、その企業が「攻め込まれたら絶対に嫌がるであろう客先」を定め、そこにゲリラ戦的に徹底的に営業抗戦をしかけていたそうだ。それも闇雲に営業を仕掛けるのではなく、顧客のニーズに関する解像度を極限まで高めたり、UI/UXに徹底的にこだわることで、顧客からの厚い信頼を獲得していた。

そうなると、同社と同様の事業を展開している大企業側としても危機感が生まれ、「この会社と戦うよりも、一緒に組んだ方がマシだ」という考えに至りやすくなる。こうすることで、うまく提携関係に持ち込んでいたのだ。

また、こんなエピソードもある。

同社が事業をスタートさせるとき、まず既存のクラウドカメラがどのような仕組みになっているかを知るためにクラウドカメラを集めては分解して中身を見ていたようだ。そうするうちに、クラウドカメラにはAmbarella社のチップが搭載されており、このチップにソフトを入れ込んでデータを集めることができれば、同社の構想する映像プラットフォームが実現できることが分かってきた。

そこで同社は、カメラメーカーにアプローチする前に、まずAmbarella社にアプローチし、そこでクラウドカメラを通じた映像プラットフォームの構想を持ちかける。カメラメーカーよりも先にチップメーカーにアプローチしたのは、いきなりカメラメーカーにこの構想を持ちかけても開発や経営層へアプローチすることは難しいため、まずはAmbarella社にアプローチしてから紹介してもらった方がカメラメーカーの経営層に早く辿り着けると考えたからだそうだ。その結果、Ambarella社からクラウドカメラに興味があるカメラメーカーを紹介してもらい、事業をスタートさせることができたとのことだ。

このように、解像度が高くて壮大なビジョンと、秀逸な戦略をベースにした巻き込み力を駆使して必要なピースを埋めていく力があることも、同社の大きな競争優位性の一つだと言えよう。

なお、先述の通り同社は、2022年11月に「セーフィーベンチャーズ」を設立し、AIに関連した技術を有するスタートアップへの投資活動を積極化させており、これまでFastLabel、AWL(アウル)、MUSVIの3社に投資をしている。

AI開発のプラットフォームを構築するにあたって自社では足りないピースを補っていくにあたっても、同社の「高い巻き込み力」という競争優位性は大いに発揮されていくのではないかとM社は考える。

成長性を見極める上で着目すべきポイント

ここまで同社の成長戦略や競争優位性について触れてきたが、最後に、今後同社が中長期的に大きく成長できるか否かを見極める上で着目すべきポイントを整理する。

課金カメラ台数が伸びているか

先述の通り、同社は現在課金カメラ台数の拡大を最優先事項として事業を展開している。そのため、この課金カメラ台数の伸びは必ず確認する必要があると言えよう。

特にポイントとなってくるのは、以下の点だ。

TVCM等の広告投資強化により、認知度と営業効率が高まっているか

人員の育成とオペレーションの強化により、生産性が上がっているか

まず、やはりTVCM等の効果が出ているかは着目すべきであると考えられる。

同社のTVCMは、短期的な売上拡大ではなく、認知度向上により意思決定者による決裁の確度を高めることが目的となっているため、成果を測るのが難しい。ただ、TVCM等の効果が発現していれば、営業効率が高まり、課金カメラ台数の増加に繋がるはずだ。そのため、認知度が向上しているか、そしてそれに伴い営業効率が改善しているかを確認することが重要だと考えられる。

また、同社はここ数年で、課金カメラ台数を拡大するために営業人員を大幅に拡充している。

出所:同社決算説明資料より、M社作成

しかし一方で、営業人員の増加ペースに比べて、課金カメラ台数の伸びは劣っている。下図は、20/12期末の人員数と課金カメラ台数を1とした場合の以降の倍率を示す表であるが、直近の人員数は2.28倍となっている一方で、課金カメラ台数は1.69倍となっている。

出所:決算説明資料より、M社作成

このような状況となっているのは、営業人員の育成が追いついていないという課題が関連していると考えられる。人員数が増えたものの、業界に入り込んでDXを訴求しきれていないために、全店店舗やSTEP3以降のサービス導入に至らず、思うように課金カメラ台数が伸びていないということだ。

これに対応するために同社は、23年度から「セールス・イネーブルメント」というチームを作り、約半年間ほどの期間で営業人員を育成する取り組みを開始するようだ。

また、同社が生産性を高めるためには、エンタープライズ企業から大型案件を獲得することが欠かせない。そのためには、単に営業人員を育成するだけでは不十分で、営業戦略やオペレーションも改善し続ける必要がある。

そのため、例えば以下のような観点からオペレーションの改善を絶えず行うことで、生産性を高める取り組みが積極的に行われているかどうかも確認したいところだ。

単に業界の裾野を広げて営業するのではなく、「この業態でこのような状況下にある会社は導入に至りやすい」等の知見を蓄積して、戦略的に顧客網を開拓できているか

各部門のKPIの目標が明確に設定され、振り返りが実施されているか、未達の場合は原因分析と達成のための施策出しができているか

Safie Oneをどれだけ展開できているか

先述の通り、同社は今年9月にSafie Oneを発売している。

エッジAIを搭載したカメラを提供することで、店舗のDXに使えるAIアプリを安価に利用できることが売りだ。実際に、Safie Oneが発売されたことで、これまでの「ローカルで録画しているものをクラウドにします」という商談から、「より賢いカメラを導入できます」という商談に変わってきているようだ。それにより、これまで攻めることが難しかったスーパーマーケットや大手ショッピングモールに対して売り込むことができるようになっているという。

同社は今後、課金カメラ台数の拡大を追いつつも、ある程度業界を絞り込んでアーリーアダプターを対象にSafie Oneを売り込んでいく方針を掲げている。M社としては、これを行うにあたっては、①映像×AIを通じた現場DXの啓蒙、②ソリューション提案力の強化、③エンジニア体制の強化が必要となってくると考える。

①は、業務効率化や売上アップのニーズは誰しもが持っているものの、それを映像×AIで解決するというニーズはまだまだ顕在化していないため、このニーズを啓蒙する活動が必要になるということだ。

現在はアーリーアダプターから徐々に販売して事例をつくることに注力しているが、今後アーリーマジョリティー、レイトマジョリティーの層にサービスを広げていくためには、業界全体の啓蒙活動が不可欠と考えられる。そのため、「映像×AIによる現場DX」という新たなニーズを喚起するための啓蒙をどのように行おうとしているのかは、ぜひ確認したいところだ。

②は、単に「こんな機能がついたAIカメラがありますよ」と売り込むだけでは顧客は導入してくれないため、顧客の業界に深く入り込んだ上で課題を特定し、映像データを通じたソリューションを提案していく必要があるということだ。また、AIカメラから得られるアウトプットを受けて、どのような経営施策を打つべきなのか等のコンサルティングまでできると、よりサービスの訴求力が上がると考えられる。

そのように考えると、映像×AIのサービスを拡大するにあたっては、単にクラウドカメラを販売する際のスキルとは全く異なるスキルが求められると言えるだろう。

このソリューション提案力が強化されているかを確認するために、どのようなバックグラウンドの人材を抱えているのか、コンサルファーム等の外部パートナーと連携する可能性はないのか等を確認することが有効だと考えられる。

③は、ソリューションの案を具現化するためのエンジニア体制を強化する必要があるということだ。「このようなAIアプリができれば、この課題は解決できる」というアイデアが幾らあったとしても、実際にそれを形にできなければ意味がない。

そのため、エンジニアの数が着実に増えているか、そして新たなAIアプリがリリースされているかといった点にも注目したいところだ。

人材マネジメントがうまくいっているか

同社は顧客にカメラを導入してもらってから、長い時間をかけて一緒に課題を探し出し、ソリューションを提案するということを繰り返していくことから、非常に足の長い事業を展開していると言える。つまり、短期的にカメラが売れればそれでOKというわけではなく、売った後の顧客対応が重要となるわけだ。

そのため同社は、採用にあたっては、カルチャーフィットを最重要項目として考え、長く同社の事業に向き合ってくれそうな人材か否かを重視しているようだ。

この点、一般的には、短期的に成果を出した人に報いる報酬設計にしたり、表彰制度を設けたり、「とにかく売りまくります!」と息巻く人を採用した方が瞬間風速は出やすいと考えられる。

また、カルチャーを重視した組織は、現場の最前線で働いている営業人員のモチベーションを維持することが相対的に難しい。なぜなら、「そんな綺麗事言ってるけど、自分たちは結局数字を追わなきゃいけないんでしょ」や、「結局数字で成果を出しても給料はそこまで上がらないじゃん」といった不満が噴出しやすいからだ。

加えて、同社の人員数は2年足らずで倍以上となっており、直近では300人を超えてきている(下図は再掲)。同社の現場を踏まえると、この人数は更に増えていくことだろう。

出所:同社決算説明資料より、M社作成

これはつまり、同社は今かなり高いレベルの人材マネジメントが求められるフェーズに差し掛かっているということを意味している。

そのようなこともあってか同社は、今年12月に経営体制を強化するために営業部およびマーケティング部等を含む営業本部を管掌するCRO(Chief Revenue Officer)と、同社の製品やサービスの企画を担う企画本部を管掌するCPO(Chief Product Officer)を設置し、新たに西村氏と白石氏が就任している。

人材マネジメントが非常に難しいフェーズに突入している中で、この新たな経営体制が上手く機能しているかどうかは今後着目したいところだ。

そのためにも、同社には組織構成員のエンゲージメントスコアや、高いエンゲージメントを維持するための人事戦略等、人的資本に関わる情報開示を今後積極化されていくことを期待したい。

総括

同社はこれまで、「映像から未来を変える」というビジョンのもと、大企業含む様々なステークホルダーを巻き込みながら事業を成長させてきた。

現在は引き続きクラウドカメラを様々な業界に広げていくフェーズにいつつも、徐々に映像×AIによるサービスを社会実装するフェーズに移行するための種まきを開始している状況にあると言えよう。

この点、映像×AIのサービスで現場DXを進めるという市場領域自体が十分に顕在化していないことや、これまで以上に営業体制や開発体制を大きく強化する必要があることに鑑みると、「賢いカメラ」を世の中に普及させることが一筋縄にはいかないのは間違いないと言える。

しかし、生産年齢人口が減少の一途を辿る日本において、生産性を高めることで現場産業を守り、強くしていくニーズが存在するのも間違いない。そのため、このニーズに同社が映像データを通じて応えていくことができれば同社は大きく成長するであろうし、それが社会に対しても良い影響を与えるのではないかとM社は考える。

グロース企業にとって非常に厳しい市場環境が続いているが、同社には、黒字化や目先のキャッシュフロー最大化を要求するプレッシャーに過度にとらわれることなく、中長期的な成長と社会へのインパクトを最優先に考えた事業展開を引き続き期待したい。

ディスクレーマー

本レポートは、広く投資家に株式投資の参考情報として閲覧されることを目的として株式会社Mutual(以下、当社)によって作成したものであり、特定の証券又は金融商品の売買の推奨、勧誘を目的としたものではありません。本レポートの内容・記述は、一般に入手可能な公開情報及び企業への取材に基づき作成されたものです。本レポートに含まれる情報は、正確かつ信頼できると考えられていますが、その正確性が客観的に検証されているものではありません。当社は、本レポートを利用したこと又は本レポートに依拠したことによる直接・間接の損失や逸失利益及び損害を含むいかなる結果についても一切責任を負いません。