個人事業主は法人化するのはいつがいいか問題 ~某Web記事の批判的検証~

Webにある記事にツッコミを入れていくシリーズです。あまりいい趣味ではないような気がしますが、たまたま見かけた記事がちょっとやっぱりアレだと言わずにはいれないもので。

批判する記事

今回は、名指しします。

利益がそこまでなくても個人事業主が法人化するメリットはある? 節税以外にも恩恵あり – MONEY PLUS (moneyforward.com)

という2022年7月7日に掲載された記事です。言わずと知れたクラウド会計で有名なマネーフォワードが運営している税務会計系のコンテンツの一つです。執筆されたのは独立FPの方でいらっしゃるようです。

問題点(批判するところ)

元の記事の所得500万円でのシミュレーションは

・税金計算がかなり不正確

・キャッシュで見ると短期的には法人化不利、長期的には要検討

→これを、元の記事は100万円近く支出が減るという結論となっているため大いなる誤りと言うことができ、相当ミスリーディングなものとなっている。

一方、そうはいっても社会保険制度の差(国民年金/厚生年金、国民健康保険/協会けんぽ)からくる有利不利があることは事実で、この点を考慮して法人化を検討すべきという全体的主張は首肯する。

以下、理由を述べます。長いです。

問題含みのシミュレーション

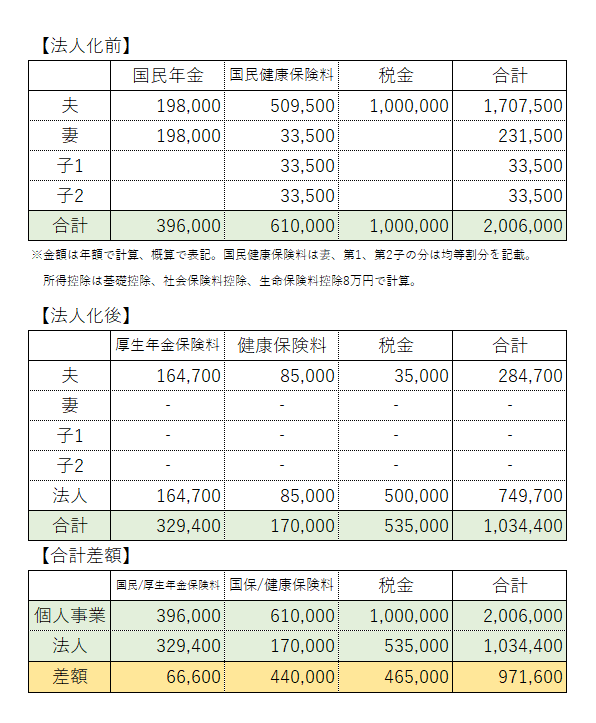

上記リンクでいうと3/4ページ目に表が出てきます。この表がこの記事の肝となる部分かと思います。その表をExcelに打ち直したものが以下のものです。表記を数値にしています。単位は円です。

この手のシミュレーションは前提をキチンと把握しておく必要があるので、以下引用します。上段が法人化前の個人事業主の場合、下段が法人化後の場合です。

ご夫婦でリラクゼーションサロンを営むAさんの場合

家族構成は、夫35歳、妻32歳、第一子4歳、第ニ子2歳。年間の所得は約500万円(妻に専従者給与を80万円支給、青色申告55万円の控除後)。妻は夫の事業の経理を担当。夫婦共に国民年金保険の第一号被保険者、国民健康保険に加入。

役員報酬・夫180万円、給与・妻88万円(第三号被保険者として夫の扶養に追加)。自宅の一室をサロンとして使っているため、毎月家賃として4万円代表者である夫に支払う。生命保険料、法人から個人型確定拠出年金の掛け金を拠出。法人利益200万円で計算。出張旅費規程導入

検証1:法人化前の社会保険料(国民年金・国民健康保険)

【国民年金】

国民年金は2022年度で一人16,590円/月です。これを年に直すと×12で199,080円となります。が、口座振替で1ヵ月分早割したり、前納(1年度分、6ヵ月分、2年度分)すると割引がありますので、それらを使うともっと低くなります。

そのため、国民年金が198,000円となっているのは妥当です。

【国民健康保険】

国民健康保険料(国保料or国保税、以下国保料)は世帯所得で計算されます。市町村によって違ってきますが、前提条件を前橋市で提供しているExcelの計算シミュレーションに入力すると、555,100円(世帯合計)と出てきました。

以前、自分で作った手持ちの国保料シミュレーションExcelより低く出てきたのでおやっと思ったのですが、2022年4月より子育て世帯の経済的負担を減額するため、未就学児の国保料が減額されています。手持ちのExcelはこれを反映させていませんでした。

ここで表を見ると、妻も未就学児である子二人とも、国保料の金額が同じです。改正事項を反映していません。少なくとも子二人の均等割は1/2になるはずです。この表の均等割をそのまま使えば、

子1、子2ともに国保料は 33,500×1/2=16,750となるので

結果16,750×2人分=33,500円は少なくなるはずです。

検証2:法人化前の税金

税金とあるなかに何を含んでいるのか判然としませんが、所得税等(所得税及び復興特別所得税)と住民税を指すと思います。

所得控除は基礎控除、社会保険料控除、生命保険料控除8万円、と注にありますので、これを基に、とりあえず社会保険料(国保料)を正だとして計算すします。(以下、数値単位は円)

【①所得税等】

5,000,000

-480,000(基礎控除)

-1,006,000(社会保険料控除 国民年金396,000+国保610,000)

-80,000(生命保険料控除)

=3,434,000…課税所得

所得税の速算表より

3,434,000×20%-427,500=259,300…(イ)

復興特別所得税もいちおう計算すると

259,300×2.1%=5,445…(ロ)

(イ)+(ロ)計264,745→264,700‥① (百円未満切り捨て)

【②住民税】

計算過程を詳述するのは割愛して、住民税計算シミュレーションシステムを使った結果、353,900‥②

(…上記課税所得3,434,000×10%より少し多いくらい…均等割があるため)

①+②=618,600円

…全然1,000,000円に届きません。

1,000,000円がどうやって計算されたのかまったく謎です。

なお、事業税につき、青色申告特別控除適用前の所得である5,550,000(5,000,000+550,000)から事業主控除2,900,000を控除した2,650,000に税率3%(第三種事業)を乗じた79,500がかかる可能性があります。

が、リラクゼーションサロンは、法定業種であるマッサージ業となるのかどうか微妙なところがあり、事業税自体が経費となって計算がややこしくなるため、この検討では度外視します。

検証3:法人化後の社会保険料

夫の給与が180万円、妻の給与が88万円で夫の扶養内ということですので、社会保険料は夫のみの分の負担となります。

夫は40才未満なので、群馬県をベースとして考えると(料率は都道府県により異なります)

厚生年金=1,800,000×18.30%=329,400 これを個人法人で折半

健康保険=1,800,000×9.73%=175,140 これを個人法人で折半

(法人は子ども・子育て拠出金0.36%を負担するが、少額なので無視)

ということで表にほぼ合致します。

検証4:法人化後の個人の税金

妻は給与88万円で、そこから給与所得控除55万円と基礎控除48万円を引くと所得なし。すべて夫の所得。

給与所得

1,800,000-給与所得控除(1,800,000×40%-100,000)=1,180,000…(ハ)

不動産所得

40,000/月×12ヶ月=480,000

480,000-100,000(青色申告特別控除)=380,000…(ニ)

(必要経費として減価償却費等が考えられるが、不明のためなしとする)

所得計1,560,000(ハ)+(ニ)

【①所得税等】

1,560,000

-480,000(基礎控除)

-249,700(社会保険料控除:国民年金329,400/2+国保170,000/2)

-0(生命保険料は会社で払うようにした前提なのでゼロ)

=830,300…課税所得

所得税の速算表より

830,300×5%=41,515→41,500(百円未満切り捨て)

復興特別所得税もいちおう計算すると

41,500×2.1%=871

計42,371→42,300‥①´ (百円未満切り捨て)

【②住民税】

計算過程を詳述するのは割愛して、住民税計算シミュレーションシステムを使った結果、91,200‥②´

(…上記課税所得830,300×10%より少し多いくらい)

①´+②´=133,500

表の税金35,000より98,500多いです。

表の税金35,000がなぜこの金額となったのかこれもまたわかりません。

検証5:法人化後の法人の税金

法人の税金を計算するには、損金となる事業税の存在があるので、若干面倒になります。そこで、実効税率を使うことになります。

法人利益が200万円とあるので、これを所得として計算します。

詳細は割愛しますが、群馬県前橋市を前提に考えると、法定実効税率は以下のようになります。(税率は自治体によって多少違ってきます)

そのため、2,000,000×21.7%=434,000

これに均等割81,400(群馬県21,400+前橋市60,000)が加わります

そうすると、計515,400

表の500,000はこれより低くなっていますが、群馬県内の多くの市は均等割が6万円であるところ、他の自治体は5万円のところもあるので、500,000というのはほぼあっています。

検証まとめ

以上の検証をまとめ、訂正すると以下の表のようになります。

まとめると

・年金保険料の計算は合致

・国保の未就学児均等割の軽減措置を反映していない

・税金計算がナゾ・不明

├個人事業主の税金はかなり過大となっている。

└法人化後の夫の税金が過少となっている。

(個人を不利にすべくバイアスをかけているとしか思えない)

となります。

法人化前と後とで税金の額はほとんど変わりません。

法人実効税率が21.7%であり均等割が加わるのに対し、個人の税率は所得税と住民税合わせて20%もないので、このレベルの所得だと税金の節税効果はほぼありません。

法人と個人(世帯合計)のキャッシュはどうなっているのか

それでも社会保険料は削減出来ており、しかも保障は手厚くなるので良いじゃないか、と考えるかもしれません。そう考えるのは早計です。キャッシュフローが結局どうなるかを考慮しなければ意味がありません。

キャッシュフロー(手取り)がどうなるかを試算

法人になる前の所得は500万円ありました。専従者給与80万円と青色申告特別控除55万円を控除した後です。これらを足し戻すと、635万円が事業利益です。

一方、法人化後は、夫に180万円、妻に88万円を支給し、夫に家賃年額48万円を支払い、社会保険料の会社負担分が25万円程度発生し、生命保険料(生命保険料控除額からして20万円を想定)、法人から個人型確定拠出年金の掛け金を拠出し法人利益200万円となっています。

「法人から個人型確定拠出年金の掛け金を拠出」というのが何を意味しているのかいまいちよく分かりませんが、企業型DCの掛金(最大55,000/月 660,000/年)であると想定します。

以上、まとめると法人化前と法人化後で以下のようなキャッシュフローとなります。

ご覧の通り、手取りでは個人事業主の方が多くなります。

いくら厚生年金、健康保険の方が国民年金、国保に比べて各種制度が手厚いと言っても、その差を埋めるにはちょっと大きな額です。

それでも長期的に見ればなお有利となる可能性も

なんだやっぱり個人事業主の方が有利なのか、というとそうとも限りません。

上記の企業型DCの掛金は法人の経費(損金)にはなっていますが、外部に積み立てているのと同じようなものです(運用内容によっては必ずしも元本が確保されるとは限りません)。

これはいずれ夫が受け取るものですが、受け取る際は一時金であれば退職所得、年金にすれば公的年金等に係る雑所得となります。これらは、税制上、優遇されています。

そうすると、長期的に見れば有利となってくる可能性があります。そこまでシミュレーションするのは、ここでやる範囲を超えているのでやりませんが。

法人化のデメリットもある

法人化後の夫・妻の手取りが合わせて2,775,300円となっています。こどもが小さいうちは地方なら生活できるとは思いますが、もう少し欲しいなといった感じの額かと思います。いずれ役員報酬を上げるなり、会社の資金(内部留保)を配当する必要があるでしょう。となると、それらに所得税がかかってきます。役員報酬がいいのか、配当が良いのかは要検討事項です。

また、役員報酬は年度で自由に変動できるものではありません。厳密にいえば、変動させても良いですが、変動した差額はいわゆる経費にしてくれません(損金になりません)。

さらに、法人化すると決算申告をひとりでやるのは難しくなります。そうなると、税理士への報酬が少なからずかかります。税理士報酬は上記で考慮されていません。

なお、法人化して「出張旅費規程導入」とありますが、自宅の一室を使ったリラクゼーションサロンを事業としているところ、出張にいくということはあまり想定しえません。よくある出張旅費規程を作って節税、ということなのかもしれませんが、実に小賢しい感じがします。

おわりに

いろんな要素が絡んだ、短期的にとどまらず長期的な視点を踏まえてのシミュレーションは、自分自身やっててキライじゃないですが、どうしても不確実性が伴います。でも、この取り上げたこの記事はさすがにちょっと不誠実だと強く感じたので、勢いに任せて書き、例によって長くなりました。

いちおう書いた後寝かせて見直してupしてますが、間違い、見落としあったらすみません。

本日は以上です。ご覧いただきありがとうございました。