贈与税の税率について

ここ数日累進課税制度について見てきましたが、贈与税も累進課税となっているので、今日は贈与税の税率を見ていきたいと思います。

【速算表】

以下のようになっています。

ここで、贈与税については、なにやら税率が異なっているのがわかります。【特例税率】と【一般税率】というのがあります。

【特例税率】

直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与税の計算に使用します。

直系尊属なので、義理の親は含まれません。

「その年の1月1日において」なので、親が子に、20歳になった誕生日に500万やるよ、という場合(誕生日が1月1日でない限り)は適用がありません。

また、今年2022(令和4)年4月1日以降は、民法改正が施行され成人年齢が20歳から18歳へ引き下げられます。これにより、20歳以上から18歳以上となります(※)。

※ということで間違いないはずなのですが、法律(租税特別措置法 第70条の2の5 直系尊属から贈与を受けた場合の贈与税の税率の特例)の規定は

平成27年1月1日以後に直系尊属からの贈与により財産を取得した者(その年1月1日において20歳以上の者に限る。)のその年中の当該財産に係る贈与税の額は、相続税法第21条の7の規定にかかわらず…

と、「20歳以上の者」となっており、「成年に達している者」といった規定にはなっていません。そのため、この条文自体の改正がされているはずなのですが、その改正されている条文は見つけられませんでした。

それはともかく、特例税率は要は親世代から子世代への資産移転を促進するためにこの特例が設けられています。これは、相続税の基礎控除額が引き下げられた時と同じくして行われたという点は、税制tipsとして覚えておきたいところです。

【一般税率】

特例税率の適用がない場合の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

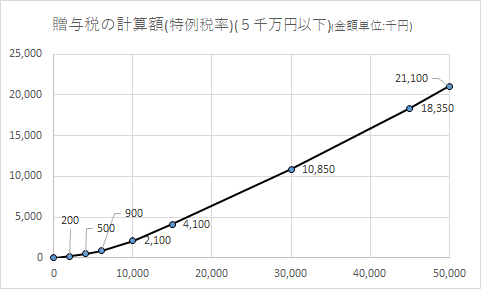

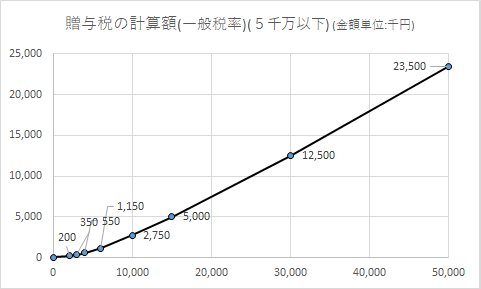

【グラフ】

特例税率と一般税率でグラフを描くと以下の通りです

横(X)軸に基礎控除後の課税価格

縦(Y)軸に税額をとっています

(基礎控除後の金額なので、もらった額ではないことに留意)

横軸の同じ額(例えば30,000千円)を見ると、特例税率ではそれなりに優遇していることがわかります。

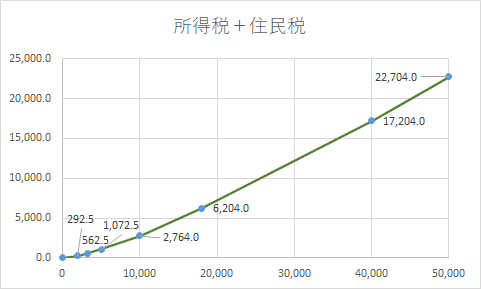

ついでに所得税+住民税のグラフも貼っておきます。

住民税は所得の額×10%です。(市町村民税6%、都道府県民税4%)

これをみると、

あれ、同じ1,000万円を得た時でも、自ら稼ぐよりも親からもらったときの方が実は税金が少ないぞ、といったことに気づきます。

本日は以上です。ご覧いただきありがとうございました。