銘柄分析⑱: デンヨー(6517: 電気機器)

エンジン発電機トップメーカーのデンヨーです(時価総額553億円)。好調な建設市場・BCPなど追い風も受けつつ、国内で圧倒的な強さを誇り、アメリカでも強い円安銘柄でもあります。キャッシュ貯めすぎで起爆剤が乏しいリスクはありますが、堅い投資と信じて買っていきます。

1. 割安性

ネットキャッシュ比率は0.82で、今回スクリーニングした銘柄でTOP15でした。時価総額は553億円で、自分の中では比較的大型です。流動資産の中身を見ても、現預金が35%(233億円)を占め、次に多いのは売掛金でもあり、中々キャッシュリッチな会社になります。投資有価証券も115億円あり、中計で最低3銘柄以上の政策保有銘柄を削減とあるので、更に現金が増えそうです。

PER(会社予想)は8.5倍、PBRは0.7倍で良い感じの低水準です。

2. 成長性

ビジネスモデル・市場

事業は、「野外パワーソースのパイオニア」とうたっているだけあり、エンジン発電機が売上の84%を占めます。大きく、工事現場などで使われる可搬形と、防災用に使われる定置形があります。まさに近所の工事現場で可搬形の発電機を見たのですが、自分の銘柄の製品を発見するとテンション上がりますね笑。なお、リース・レンタル需要も大きいようです。

実際、エンジン発電機国内シェア70%とのことで、寡占に近い状態のようです。テノックス(1905)の分析でも述べましたが、国土強靭化や防災意識(BCP)の高まりなどを背景に、国内建設投資は堅調に推移することが予想され、今後の業績も底堅いと見ていいでしょう。

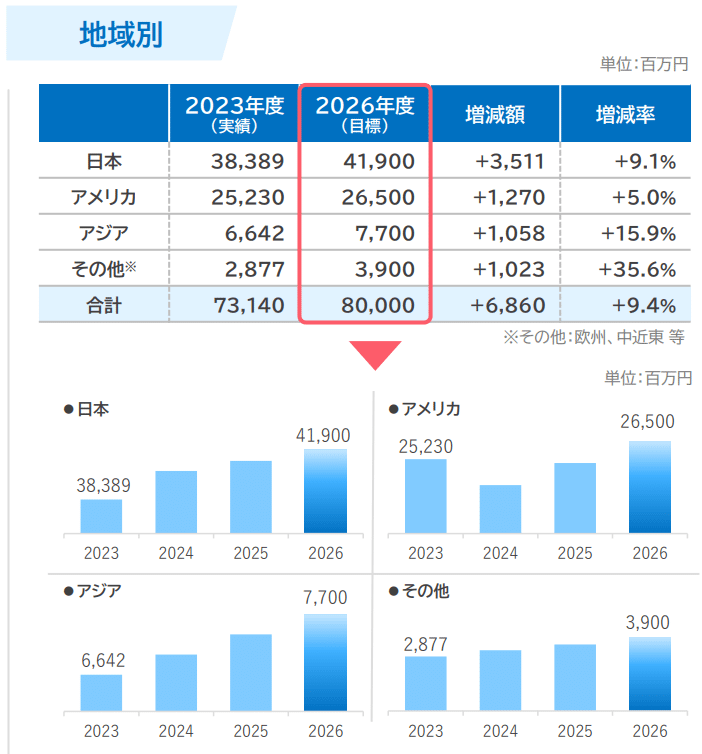

国内は盤石となると、残るは海外です。しかし、既に売上の半分弱を海外で稼いでおり、引き続き、26年度の目標値も順調な成長を目指しています。なので、海外も強いです。ただ、トランプ政権の関税リスクもあり、アメリカが少し落ち込んでいる(レンタル市場の在庫調整)のが気になったりはします。少なくとも最終製品はアメリカのケンタッキー州工場で作っていそうなので、大きな影響がないと良いですね。グローバルサウスに挑戦というのもありましたが、「その他」の数値を見るに規模は小さいです。

国内も海外も良いとなると、肝心なのは、競争優位性を活かして今後も好調を維持できるか?だと思われます。この点、有報に以下の記載がありました。

まず、性能が良いという話は、こういう内燃機関系は自動車と同じで、日本メーカーのすり合わせがまだまだ優位性あると想像されます(技術的な詳細は分かりません)。

加えて重要なのは、アフターサービス網です。特性が近い製品(冷凍庫)のプロジェクト経験がありますが、価格・性能は勿論大事なものの、そこまで差がないとなると、サービス網が実は肝だったりします。何かあった時に直ぐに検査・修理を頼める場所が近くにあるというのが、最大の安心材料・訴求ポイントになり得ます。例えば、電源を失って、工事を止める訳にはいかないということですね。そして、このサービス網が非常に高い参入障壁になっていると思われ、少なくとも国内はまず揺るがないでしょう。直営というより協力店が多いと想定されますが、サービス店側としてはトップメーカーを裏切るメリットも乏しいし、離れる可能性は低いと思います。

と書いたところで、私の推理を裏付ける社長インタビューがありました笑。今までは協力会社が中心だったものの、発電機が大型化し対応が難しくなってきており、自前で千葉と岡山にサービスセンターを新設しています。こうなると、本当に参入障壁といった感じです。

最後に、口コミです。やはり、国内エンジン発電機分野では圧倒的な強さを誇るようです。建設需要が落ち着いても、定置形(非常用)もあるので安定だよねといったコメントもあります。納得です。

業績推移・予想

業績は横ばいが続いた感がありますが、近年は増収・増益路線になりつつあります。

今期も増収・増益予想です。但し、期初予想を据え置いていますが、為替レートが140円なので上振れる可能性が高いのではないでしょうか。

実際、25年3月期中間期は、価格改定と円安効果(日本からの輸入部品の価格低下)で大幅に利益が上振れています(経常利益+42.8%)。四季報によると、中間期での営業利益進捗率は46.1%(3期平均32.3%)と極めて順調で、目先はまた円安なので、やはり通期も上振れる可能性が高いと思われます。しかも、昨年の通期業績も、約30%大幅に上振れて着地しています。円安が逆転しない限り、保守的な予想とのギャップが生まれる状況が続きそうです。

中・長期の目標については、まず中計の26年目標値があります。売上800億円・経常利益率10%なので経常利益80億円を狙っています。24年3月期の経常利益が74億円なので、そこから+8.4%になり現実的な目標です。35年長期ビジョンでは、利益率を高めて経常利益120億円が最終ゴールです。24年3月期から計算して年率4.5%成長なので、やや保守的に見積もっている印象はあります。十分に達成可能と思われます。

経営者

23年4月に就任した吉永社長は、開発部門が長く、工場勤務経験もあるプロパーの方です。メーカー経営者としては、私はこういう理系タイプに安心感を持つので、好印象です。

3. 資本政策

配当については、利回り2.6%、配当性向30.8%(会社予想)で微妙です。累進配当を意識しているのは良いですが、もう少し還元を強化して欲しい所です。

自己株買いはそれなりの頻度でしていますが、近年はいずれも発行済株式総数(自己株式を除く)に対する割合1%以下で、小粒感が強いです。戦力の逐次投入では、株価には効かないと思います。

一応、総還元性向40%という、無難な目標を掲げています。25年3月期の配当性向(会社予想)が30.8%なので、ざっくり10%自己株買いをする計算です。純利益予想が47億円なので、5億円弱に相当します。時価総額が553億円なので、やはり1%弱の自己株買いを念頭に入れていますね。同じく、配当総額は大体15億円弱になるので、合わせて20億円(自己株 + 配当)です。中計3か年で65億円を株主還元に使うという話もあるので、整合の取れた数値で、逆に言えば大型自己株買いは期待できそうにないです…。

株主構成は、金融機関と持合い先が中心です。四季報によると、外国人投資家比率も21.1%で、小型株にしては入っている方かなと思います。

面白いと思ったのが、買収防衛策(ポイズンピル)の廃止を決めていたことです。大株主から反対意見が上がったのか、企業価値を損ねていると判断したのか真意は分かりませんが、昨今の流れを意識しているのは評価できるかなと思っています。

4. 課題・リスク

大きなリスクはない認識なのですが、現金を貯め続ける可能性があります…。中計におけるキャッシュアロケーション計画を見ると、170億円も手元資金を残しておく意向です。借入れは短期・長期合わせて50億円もないのですが、ここまで残しておく必要はあるのでしょうか。投資有価証券も115億円あるのに、削減規模は1割(借入含めて15億円)といったレベル感のようです。株主還元は勿論、還元しないなら成長投資にもっと使って欲しいです。

因みに、最大の政策保有株はポンプで有名な鶴見製作所です。投資有価証券115億円の内、25億円弱も保有しています。「発電機等の主要販売先」とあるので、持合い解消はハードルが高そうです。損保なんかを見ると、政策保有株削減で株価が上がった局面があったので、小型株でどう反応するのかは謎ですが、過度な持合いは止めて欲しいですね。

その他、有報には、市場環境(公共投資)・価格競争の激化・為替変動・原材料価格・サプライチェーン・規制などリスクが並べられていますが、どれもまあそうだろうな~と思うものばかりで、特筆すべきものはない印象です。一点、昨今は為替が論点ですが、円安傾向が続くと踏むなら、そこまで気にしなくて良いかなと考えています。

5. 株価チャート

コロナ以降の株価です。成長路線に転じた23年以降、結構な勢いで上がっています。24年夏以降はやや調整中な印象です。

6. 結論

取り敢えず、買いと考えています。

自分の中では時価総額大きめにも関わらず割安で、バリュエーションもまあ低いです。円安が続き、保守的な予想をしている限り、上方修正を繰り返す可能性も高そうです。そして何より良いのが、建設市場・BCPなど追い風も受けつつ、盤石としか表現のしようがないエンジン発電機事業です。パッと調べた限り穴は見当たらないし、おまけにアメリカでも強いです。

敢えて気になる点を言うと、株価上昇のきっかけ・カタリスト不足です。割安銘柄全般に言えますが、キャッシュ貯めすぎです。買収防衛策を廃止したり、市場を意識してはいると思うのですが、起爆剤となる材料が乏しそうな雰囲気はあります。従って、円安を追い風に、地道に業績主導で上げていくしかないのかもしれません。

まあ総じて派手さはないですが、堅い投資だと信じています。こういう日本らしいメーカーが好みでもあるので、少しづつ買っていきます。