【簡単10分!】つみたてNISAの始め方

「つみたてNISAを始めたいけど、普通のNISAとどう違うの?」

「つみたてNISAを始めるいいタイミングってあるの?」

「つみたてNISAできるおすすめの証券会社はどこ?おすすめの銘柄は?」

NISA制度が見直され、2024年から新制度として生まれ変わります。

投資は早く始めることで大きな資産に繋がるため、新制度を待たずに、今から始めるのがおすすめです。

特に初心者の方におすすめしたいのがつみたてNISA。FP2級、つみたてNISA歴5年の私が、基礎知識から始め方の具体的な手順、おすすめの証券会社や銘柄までご紹介します。最後には、実際にどれだけ増えているのか投資歴も載せています。

この記事を読んで、つみたてNISAを始め、将来がちょっと楽しみになる資産づくりを始めましょう。

【つみたてNISAの基礎知識】

NISAとは「Nippon Individual Savings Account」の略で、イギリスのISA(個人貯蓄口座)をモデルにした日本版ISAとして愛称が付けられました。つみたてNISAは少額投資非課税制度と呼ばれ、投資が初めての方でも、少額から長期的に資産形成ができるようになっています。

2024年から制度が変わり、20年の期間がなくなり、恒久化されます。投資金額も年間120万円まで拡大。今までつみたてNISAか一般NISAのどちらか選ばなければなりませんでしたが、併用も可能に。非課税期間が無期限となることから、政府が投資を後押していることがわかります。

さらに、つみたてNISAや従業員持株会への投資を促すために、企業が従業員に対して奨励金を支給した場合には、税額控除制度の対象となることも制度化される予定です。

【つみたてNISAのデメリット】

つみたてNISAは、資産形成の心強い味方となるものですが、投資のため、もちろんデメリットもあります。具体的には次の3つです。

1.元本割れの可能性がある

2.投資できる投資信託が限られる

3.非課税枠の繰越と再利用ができない

ここからは一つずつ詳しく解説していきます。よく理解した上で、始めるようにしましょう。

1.元本割れの可能性がある

1つ目のデメリットは、元本割れの可能性があることです。貯金と違い、投資は元本の保証はありません。投資したお金に対し、評価額が下回る元本割れのリスクが伴います。社会情勢が一気に変わるような事態では、突然下がることもあります。自分が受け入れられるリスクの範囲内で投資するようにしましょう。

ポイントとしては、10年20年といった長期を目安に保有し、複利効果を狙うことです。 複利効果とは、運用で得た利益を投資に回すことで、利益が利益を生み、雪だるま式にお金が増えていく仕組みのことをいいます。また、価格があまり変動しないものや配当金があるものを選ぶのも良いでしょう。

2.投資できる投資信託が限られる

2つ目のデメリットは、 投資できる投資信託が限られていることです。つみたてNISAに選ばれている商品は、金融庁が長期積立・分散投資に適したと判断した一定の商品に限られています。有名なインデックスファンドが多く、国内外の個別株 (自分で企業の株を選んで投資する) やREIT(不動産を中心に運用する投資)には投資ができません。 個別株にも投資をしたい場合は一般NISAを選ぶ必要があります。

ポイントとしては、取り扱う商品が多い金融機関を選ぶことです。また見方によっては、金融庁が選定しているため安心して投資できる商品であると考えることもできます。商品は厳選されているため、1つの商品に運用資金が集まりやすくなり、より大きな利益が見込めます。

3.非課税枠の繰越と再利用ができない

3つ目のデメリットは、非課税枠の繰越・再利用ができないことです。繰越とは「非課税投資枠が余っても、翌年には持ち込せない」ことを言います。

例えば、1年間で30万円を積み立てた場合、

年間上限額40(万円) −積立金額30(万円) = 10万円 となります。

10万円分の非課税枠が活用できていません。

しかし、次の年に年間上限額40(万円)+昨年余った非課税枠10万円=50万円とすることができないということです。金融機関によってはボーナス月が設定できるため、活用するのも一つの手となります。

再利用とは「保有している銘柄を売却しても、非課税投資枠は復活しないこと」を言います。例えば、積み立てた20万円分の投資信託を、全て売却したとします。売却した20万円分の非課税投資枠は復活しません。

残りの投資できる金額は、

年間上限額40(万円) −売却した20(万円) =非課税投資額20万円となります。

【つみたてNISAのメリット】

なぜ、デメリットがあるにも関わらず、政府がNISAやつみたてNISAを勧めているのか。それはメリットに集約されていると言ってもいいかも知れません。魅力的な制度にすることで、利用者を増やし、資産形成をサポートしています。具体的なメリットは次の3つです。

1.20年間税金がかからない

2.少額から投資ができる

3.買うタイミングに迷わない

一つずつ詳しくメリットの中身を見ていきましょう。

1.20年間税金がかからない

メリットの1つ目は、20年間税金が全くかからないことです。株式配当金や投資信託の収益分配金による所得を配当所得といいますが、通常、配当所得は20.315% (所得税15%、復興特別所得税0.315%、住民税5%)の税金がかかります。

しかし、つみたてNISAであれば、その税金は一切かかりません。本来引かれる税金分も運用に充てることができ、運用益がそのまま手元に残ることになります。

例えば、つみたてNISAで100万円の運用益を得たとします。特定口座や一般口座で運用していたとすると、手元に残るのは、20.315%の税金が引かれた約80万円となります。

しかし、つみたてNISAであれば、手元に100万円丸々残ります。運用益をそのまま再投資することで、より複利効果を期待できます。

2.少額から投資ができる

2つ目のメリットは、小額から投資ができる点です。「余裕資金で始めよう」とよく言われる投資ですが、投資の神様と言われるウォーレン・バフェット氏は、「Our favorite holding period is forever.」(我々が好む株式保有期間は“永遠”)つまり、長期間保有することが大切だと言っています。 運用の成果を出すためには、長期保有が有利になるからです。

金融機関によっては、投資の最低金額を100円から1円単位で設定できます。 最初は小額でも後から増やすことができるため、まとまったお金がなくても、すぐに始めた方が将来大きな利益を生んでくれるでしょう。

3.買うタイミングに迷わない

3つ目のメリットは、買うタイミングに迷わないことです。「いつ株を買うか」買い付けるタイミングは、投資のプロでも難しいことです。

その点、つみたてNISAは自分が設定した日で自動的に買い付けるため、タイミングを判断する手間や必要がありません。また決まった額を毎月(もしくは毎日)購入するため、平均買い付け単価を抑えることができます。

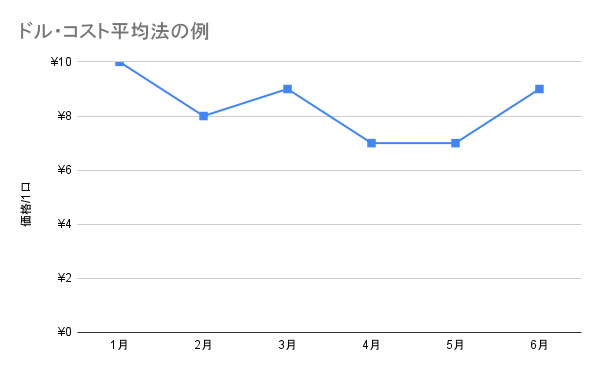

ドル・コスト平均法と言われるもので、常に一定金額を定期的に購入する方法のことです。投資金額が一定のため、価格が低いときには購入量を多く、価格が高いときには購入量が少なくなります。

これは、値動きに波のある金融商品に投資をする際、投資タイミングや投資期間の時間を分散することで、リスクとリターン、それぞれの差を少なくすることができます。

上記の場合、6月末時点での損益は、次のように計算できます。

6月末時点での投資総額は10,000(円)×6(ヶ月)=60,000円となります。

1月から6月までの合計の購入個数は7330口。

そのため、6月末時点での評価額は、9(円/口)×7330(口)=65970(円)

6月末時点での損益は65,970(円)ー60,000(円)=5,970(円)となります。

買うタイミングを気にする必要がないため、価格上昇や下降、どちらの場合でもすぐに始めることができます。 日々の価格変動に一喜一憂することもありません。

【つみたてNISAを始める5STEP】

つみたてNISAを始めたい! 何から始めたらいいの?と言う方に向けて、わかりやすく一から解説していきます。この5ステップを実践するだけで、つみたてNISAが始められます。具体的な5ステップは次の通りです。

1.金融機関を選ぶ

2.口座を開設する

3入金する

4.投資する銘柄を決める

5.積立する金額を決める

1.金融機関を選ぶ

つみたてNISAを始めるためには、 NISA専用の口座を開設する必要があります。

口座を開設できるのは、一人につきひとつの口座だけです。 NISA口座内で一般NISAかつみたてNISAのどちらかを選択することになります。

NISAを扱っている金融機関は、証券会社だけでなく、銀行や生命保険会社、郵便局など多岐に渡りますが、おすすめはネット証券会社。なぜなら、取り扱っている銘柄が多く、100円といった小額から投資ができるため、初心者でも気軽に始められるからです。

2.口座を開設する

金融機関を選んだら、口座を開設しましょう。 インターネット上で完結するため、10分程で手続きは終わります。

本人確認書類とマイナンバー書類の提出が必要です。具体的な書類は金融機関によって異なるため、口座開設前に確認するようにしましょう。

審査の内容としては、次の2点です。

・口座開設する年の1月1日現在、20歳以上の居住者かどうか

・申し込み内容と提出された書類の内容が一致しているかどうか

金融機関の審査を終えた後、税務署でも審査を受けることになります。税務署を通すため、審査が下りるのは2週間から3週間程度です。 始めたいと思ったら、すぐに取り掛かるのが良いでしょう。

また、証券口座を同時に開設する必要もありますが、同時に申し込めるようになっています。特定口座で源泉徴収ありを選択すると、確定申告の手間を省くことができます。

Q.「一般口座と特定口座の違いってなに?」

A.証券口座は一般口座と特定口座の2種類あります。一般口座は損益や税金を自分で計算しなければなりません。特定口座は損益や税金を証券会社が計算してくれます。特定口座内でさらに源泉徴収あり、なしの2種類に分けられます。

源泉徴収ありの場合は、税金を売却代金から差し引かれ、原則として確定申告は不要です。源泉徴収なしの場合には、税金の計算や売却代金から差し引きはありません。年間で利益が出た場合には、原則として確定申告が必要になります。

3.入金する

つみたてNISAを運用するための資金を入金します。入金方法は各社で違いますが、具体的には次の通りです。

・インターネットバンキングを利用するリアルタイム入金

・ATMや銀行から入金する通常振り込み

リアルタイム入金は、システムメンテナンス時間以外はいつでも利用が可能で、すぐに入金結果が反映されるため便利です。楽天証券では手数料を無料としており、さらに使いやすくなっています。

多くの場合、通常振り込みの際に手数料がかかります。また、つみたてNISA口座に入金が反映されるまで時間がかかることもあります。

インターネットだけで完結するリアルタイム入金が手軽でおすすめです。

4.投資する銘柄を決める

金融機関によって、つみたてNISAの取り扱い銘柄や数に違いがあります。特にこだわりがない方は、ランキングを参考にするといいでしょう。週間買付金額や月間積み立て設定件数などでランキング付けされており、人気のある銘柄が分かります。

また「コツコツ貯めたい」「積極的に貯めたい」といったタイプ別にファンドを紹介している金融機関もあります。商品が多すぎてよくわからない方は、どう資産形成していきたいかを考え、参考にしてみるのがお勧めです。さらに、自分に合った投資診断をしてくれるものもあります。

上限額を超えなければ、複数の銘柄へ投資できるため、1つに絞る必要はありません。 途中で変更することもできるため、難しく考えなくても大丈夫です。 具体的なおすすめの銘柄を知りたいという方には、後の章でご紹介します。

5.積立する金額を決める

最後に、積み立て金額を決めましょう。多くの金融機関は、毎月の上限額を33,333円に設定しています。

なぜなら、つみたてNISAの年間上限額400,000(円) ÷ 12 (ヶ月) = 3333.33…だからです。積み立て金額を決めたら、引き落とし方法や積み立て日を決めます。

引き落とし方法には、クレジットカード決済や 証券口座からの入金、指定の金融機関口座からの引き落とし等があります。

つみたてNISAに限らず、投資は無理なく支払える余裕資金の範囲で行いましょう。なぜなら、将来のための資産形成であり、そのために現在の余裕をなくしてしまうのは、本末転倒だからです。一度設定しても、後から減らしたり増やしたりすることもできるため、 無理なく支払える金額にしましょう。

また、ネット証券の多くは100円から設定できます。 最初は小額から始め、慣れてきたら金額を増やすのがおすすめです。

積み立て金額や引き落とし方法、積み立て日を設定すると最後に目論見書と設定内容の確認画面が出てきます。目論見書等は購入しようとしている投資信託について、投資の判断に必要な重要事項を説明した書類です。具体的には、投資の目的や投資先、運用実績、手数料が記載されています。 必ず目を通すようにしましょう。

数は少ないですが、銘柄の中には分配金が出るものもあります。分配金とは、運用に得られた収益を決算ごとに投資家(投資信託の購入者)に分配されるお金のことです。分配金を受け取ると、年間上限額の40万円を超えてしまうケースが起こり得るので、気を付けましょう。

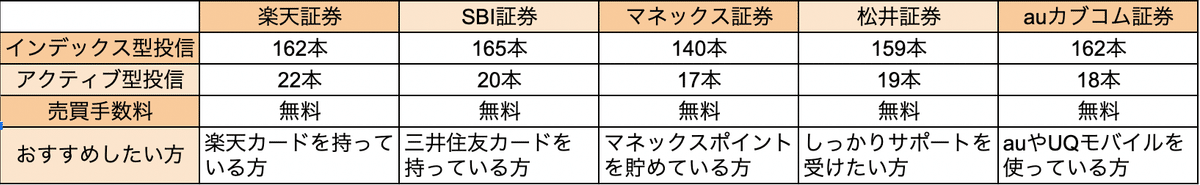

【つみたてNISAのおすすめの証券会社】

つみたてNISAは、様々な金融機関で取り扱っているため、 一つに決めるのは難しく感じる方もいるでしょう。

ここでは、つみたてNISAを始めるのにピッタリな証券会社を紹介します。

楽天証券

楽天証券は、つみたてNISAを扱う証券会社の中で、取り扱い銘柄が一番多い会社です。また、つみたてNISA口座のシェア率が約33.2%と高く、約3人に1人が楽天証券で口座を開設しています。

電子マネーである楽天キャッシュ決済を採用。楽天カードから楽天キャッシュにチャージすると0.5%ポイント還元(※楽天キャッシュに楽天カードからチャージした金額に対し、楽天カード会社から楽天ポイントを進呈)となります。また、楽天カード決済と組み合わせると、最大10万円分がポイント還元対象です。

さらに、投資信託の保有残高が一定に達した時にもポイントが貯まるため、ポイントの二重取りができます。楽天カードを持っている方におすすめです。

SBI証券

SBI証券は、三井住友カードを持っている方や今からクレジットカードで積み立てを始めたい方におすすめです。クレジットカード決済額の0.5%のポイントと投信マイレージによるTポイントが貯められます。

また、三井住友カードでは、Vポイントも獲得できるため、お得な二重取りが可能です。Tポイント以外にも、Pontaポイントやdポイント、JALマイル、東急ポイントにも対応しています。

月間保有残高とポイントの種類に応じて、0.01から0.25%のポイントが貯まります。銘柄で分かれており「通常銘柄」ではつみたてNISAの月間保有残高に応じて、0.1から0.2%のポイント。「SBIプレミアムチョイス銘柄」では、つみたてNISAの月間保有残高に応じて、0.15から0.25%となっています。「指定銘柄」では、銘柄により0.02から0.19%のポイントが付与されます。

他にも、投資先や投資指標、運用方針、信託報酬率など細かく銘柄の検索ができます。商品解説や制度に関する動画セミナーがあり、詳しく勉強したい方にもおすすめです。シミュレーションもあり、自分に合った銘柄を選ぶことができます。

マネックス証券

マネックス証券では、つみたてNISAの月間残高に応じて、マネックスポイントが年率0.08%貯まります。また、クレジットカードで投資信託を積み立てると、約8割の銘柄でポイントが1.1%還元されます。

独自の資産設計アドバイスツール「MONEX VISION」では、最新の金融工学理論を駆使し、保有資産の詳細分析をはじめ、リターン予測や追加購入の提案、生涯シミュレーションを行なってくれます。

松井証券

松井証券は、株主優待で有名な桐谷さんがおすすめしている証券会社です。情報ツールが豊富で、サポート体制が充実しています。株の取引相談窓口があり、専門のオペレーターが投資の意思決定をサポート。相続や贈与時の支援もしてくれます。事前予約ができる上、利用料は無料です。

信託報酬の一部(0.85%)のキャッシュバック制度があります。口座に保有している銘柄の中から同社が受け取る信託報酬の0.3%を上回る金額分が、毎月松井証券ポイントか現金で還元。松井証券ポイントで受け取る場合には10%増量されます。

auカブコム証券

auカブコム証券は、auやUQmobileを利用している方におすすめの証券会社です。投資信託ポイントプログラムがあり、auの通信契約がある場合は最大で0.1%のポイントが還元されます。

また、 併用はできませんが、月間保有残高に応じてポイントがもらえる資産形成プログラムもあります。ポイント還元率は銘柄によって異なり、通常銘柄では最大年率0.24%。指定銘柄の場合では0.005%となっています。 さらに、投資信託をauPAYカードで決済すると、毎月Pontaポイントがもらえます。還元率は1%です。

つみたてNISAを取り扱う金融機関は多くありますが、ネット証券会社は、インターネット上で手続きが完結し、店舗に赴く必要もないため、手軽に始められます。

クレジットカードで決済をすると、ポイント還元される証券会社が多いため、現在利用しているクレジットカードから決めるのも一つの方法です。 積み立てたい銘柄がある場合には、金融機関が取り扱っているか、事前に確認をしてから、口座を開設するようにしましょう。

【つみたてNISAおすすめの銘柄】

銘柄で大きくリターンを得られるかどうかが決まると言っても過言ではありません。ここでは、おすすめの銘柄についてご紹介します。自分がどう運用していきたいかも考えながら、参考にしてみてください。

選び方のポイント

ひと口に銘柄といっても、投資先や運用方針、手数料などはそれぞれ異なります。まず、選び方のポイントについて知っておきましょう。

1:投資先

最初に、投資先を確認しましょう。よく資産クラスという言葉が使われます。資産クラスとは、投資対象の分類のこと。具体的には、国内、海外、先進国、新興国、米国、全世界などがあります。

「これから成長するだろう」と思う投資先に投資を行う銘柄を選びましょう。 一般的に、外国資産よりも国内資産、株式よりも債券の方がリスク・リターンが低いと言われています。反対に、外国株式の組み入れ比率が高い投資信託は、リスク・リターンが高くなります。

2:信託報酬

信託報酬とは、投資信託を管理運用するための経費のことで、保有している間は投資家が運用会社に支払い続けることになります。 つみたてNISAは、中長期で運用を考えるため、信託報酬が大きくなるほど、投資家にとって実質的な利益が減ります。 信託報酬のコストを抑えることが、運用益をより大きくすることにつながります。

基本的に、インデックスファンドと呼ばれている銘柄は低く抑えられています。インデックスファンドとは、日経平均株価(日経225)やTOPIX(東証株価指数)といった株式の代表的な指数に連動した投資成果を目指すファンドです。海外のインテックスファンドもあります。信託報酬は、保有している間ずっとかかるものなので、少しでも低いのを選ぶのがコツです。

3:純資産総額

純資産総額は、投資信託の基準額に購入口数をかけた金額のことです。純資産総額の大きさから運用規模が分かります。 一定の基準を下回ると、繰り上げ償還となり、運用が差し止められる可能性もあります。純資産総額の大きい銘柄を選ぶことが、長く運用を続けられる条件となります。

4: トータルリターン

トータルリターンとは、一定期間内の投資で得られる収益のことです。売買で得た利益や解約金額も含みます。評価金額+受け取り分配金額− 買い付け金額で求められます。分配金が高くても、投資成果が高いとは限りません。なぜなら、 分配金が高くても、評価金額が低ければ収益が下がることになるからです。 運用成果はトータルリターンで判断するようにしましょう。

資産を銘柄を選ぶ際のポイントは、リスク許容度を控えめに見積もることが大切です。それは、社会情勢が変わり一気に暴落する可能性があるからです。 冷静に見守れるリスクでないとリタイアしてしまい、 結果として、資産を増やせなくなります。

●コストを抑えて運用したい方向けのつみたてNISA銘柄

【eMAXIS Slim 米国株式(S&P500)】

米国の代表的な株価指数の1つであるS&P500指数に連動する投資成果を目指すファンド。 S&P500指数とは、市場規模や流動性、業種等を勘案して選ばれたニューヨーク証券取引所に上場及び登録されている500銘柄を時価総額で加重平均し指数化したものです。

信託報酬は、多くのファンドが0.1%を超えるのに対し、年率0.09598%と低く設定されています。また、インデックスファンドとしては初めて、純資産総額1兆円を突破。「投信ブロガーが選ぶ!Fund of the year2022」では第3位に選ばれています。

【eMAXIS Slim先進国株式インデックス】

日本を除く先進国の株式市場の値動きに連動する投資成果を目指すファンド。

アメリカが投資先の74.2%を占めています(2022年9月末現在) 信託報酬は、年率0.1023%となっています。 こちらも「投信ブロガーが選ぶ! Fund of the Year 2022」で第5位を獲得しています。

ここに挙げた2つの銘柄は、先ほどご紹介したおすすめの証券会社で取り扱いがあります。

【ニッセイ外国株式インデックスファンド】

こちらも、日本を除く主要先進国の株式市場の値動きに連動する投資成果を目指すファンド。

こちらもアメリカが投資先の約7割を占めています。 具体的な企業としては、アップルやMicrosoft、アマゾンドットコムなどが入っています。 信託報酬は、年率0.1023%となっています。

●リスクを抑えて安定運用したい方におすすめなつみたてNISA銘柄

リスクを抑えて運用したい方におすすめなのが次のファンドです。ここでは、世界中の株式や債券といった幅広い資産への分散投資を行っているファンドをご紹介します。複数のファンドに投資するのではなく、たった1本で完結するため便利な商品です。

【iFree8資産バランス】

値動きの異なる8つの資産クラスに均等分散投資を行うファンドです。資産を着実に成長させ、安定した収益を目指せます。8つの資産クラスとは、国内(株式・債券)、先進国(株式・債券)、新興国(株式・債券)、リート(国内・海外)のことです。

相場に変動があったときには、自動的にリバランスをとってくれます。また、個別株でしか投資できない不動産(REIT)にも投資を行っています。

【eMAXIS Slimバランス(8資産均等型)】

日本を含む世界各国の株式、公社債及び不動産投資信託証券の値動きに連動する投資を行うファンドです。先ほどご紹介したiFree8資産と投資する資産クラス、配分は全く同じですが、新興国株式の運用目標としている指数が異なります。

このファンドでは、MSCIエマージング・マーケットライフ・インデックス(以下、MSCIと表記)と連動した投資成果を目指しています。MSCIとは、新興国の26カ国の大型株と中型株を対象とした約1300銘柄で構成されています。

【ニッセイ・インデックスバランスファンド(4資産均等型)】

国内外の株式・債券に分散投資を行うファンドです。国内株式、外国株式、国内債券、外国債券の4資産に25 %ずつ均等に配分します。日本国内を重視しながら、他の先進国の成長の恩恵を享受したい人におすすめです。

●世界中の資産に幅広く投資したい方におすすめのつみたてNISA銘柄

1つの国にとらわれず、全世界の複数の国に投資をすることで、値下がりリスクを分散し、安定した運用を目指します。

大型株だけにするのか、小型株も買うのかの2種類に分かれています。どうするか悩むところですが、好みで決めてしまって問題はありません。なぜなら、小型株のシェアは約5%と低く、大半が大型株だからです。

ここでは大型株のみのファンドと小型株も含めたファンド、それぞれご紹介します。

【eMAXISSlim 全世界株式(オール・カントリー)】

これまでにもいくつかご紹介してきたeMAXISシリーズの一つです。日本を含む先進国および新興国の株式などに投資を行い、MSCIAll Country World Index(以下MSCI ACWIと表記)に連動する投資成果をめざして運用を行います。

MSCI ACWIとは、米国のMSCI(モルガンスタンレー・キャピタル・インターナショナル)社が公表している世界の株式を対象とした、時価総額加重平均型の株価指数です。大型・中型株で構成されており、銘柄数は約3000となっています。

こちらは「投信ブロガーが選ぶ!Fund of the Year 2022」で4年連続で第1位を受賞。人気の高さが伺えます。

【楽天・全世界株式インデックス・ファンド】

FTSEグローバル・オールキャップ・インデックス(以下、FTSEと表記)に連動する投資成果を目指すファンド。FTSEは、大型株から小型株まで、全世界の株式市場の動向を表す時価総額加重平均型の株価指数です。

米国や欧州をはじめ日本などの先進国株式に加え、中国やインドといった新興国株式まで含みます。構成銘柄数は約8000となっています。

●高リターンを狙いたい方におすすめのつみたてNISA銘柄

高リターンを狙いたい場合は、今まで紹介してきたインデックス・ファンドではなく、アクティブ・ファンドに投資した方が良いでしょう。アクティブ・ファンドは、指数にとらわれず、リターンを重視したファンドです。ファンドマネージャーと呼ばれるプロが投資判断をしています。

【ひふみプラス】

「日本を根っこから元気にする」をコンセプトにした、日本の成長企業を重点に投資を行うファンドです。日本だけではなく、大型株から小型株まで対象とし、変化する株式市場に応じて柔軟な運用を行います。

【フィデリティ・米国優良株・ファンド】

米国の取引所に上場している国際的な優良企業や将来の優良企業に投資を行うファンド。米国の代表的な株価指数であるS&P500を上回る運用成果を上げることを目指しています。

具体的な投資先は、下記の図の通りです。

【つみたてNISA歴5年の実体験】

ここまで始め方やメリットをお伝えしましたが、気になるところは「本当に増えるのか?」という部分だと思います。私自身の投資経験をご紹介しますので、参考にしてみてください。

私は2018年からつみたてNISAを始めました。最初はSBI証券で始め、楽天経済圏の恩恵を受けるため、2020年12月に楽天証券へ移行。積み立てているのは、おすすめの銘柄でもご紹介した、eMAXIS Slimバランス(8資産均等型)と楽天・全米株式インデックス・ファンドです。

SBI証券でつみたてNISAに投資したのは、総額で360,000円となっています。それぞれ50,000円ずつ売却していますが、2023年2月5日の時点で評価額は次のようになっています。

eMAXIS Slimバランス(8資産均等型)

評価額 153,105円 損益65.51%

楽天・全米株式インデックス・ファンド

評価額 222,441円 損益24.81%

合計 375,547円(含み損益104,874円、+38.75%)

2年以上、全く入金していない状態ですが、増えているのがお分かりいただけるかと思います。銀行に預けていたら、ここまで増えていることはないでしょう。

また、楽天証券で実験も兼ねて500円ずつ投資しています。eMAXIS Slim全世界株式(オール・カントリー)とeMAXIS Slim先進国リートインデックスの2つ。全て楽天カードで貯めたポイントを使用しており、手出しは0円です。ポイントが多くもらえた時には、追加で購入しています。

eMAXIS Slim 全世界株式(オール・カントリー)

累計買付金額は28,600円 評価額32,116円 損益 12.29%

eMAXIS Slim 先進国リートインデックス

累計買付金額は26,700円 評価額29,577円 損益 10.77%

ワンコインを投資に回すだけでも、将来の資産形成とまでは言わなくても、ちょっとした旅行資金や家電の買い替えの助けになります。コーヒー1杯分を投資に回すだけで、少しは家計の足しになると考えると、未来が明るく考えられるのではないでしょうか。

【おわりに】

これまでに、つみたてNISAのデメリットやメリット、具体的な始め方、おすすめの証券会社と銘柄をご紹介しました。

投資は早く始めれば始めるほど、将来の資産を大きくしてくれる可能性があります。来年から始まる新NISAは、現在のNISA、つみたてNISAの投資枠とは別に、1800万円が非課税保有限度額として追加。今始めることで、つみたてNISAであれば1840万円までが非課税で運用できます。

ネット証券であれば100円からでも始められます。まずは、将来の資産形成の準備として、気軽に始めてみてください。

こちらは「つみたてNISA 始め方」をキーワードにした記事のサンプルです。キーワード選定から、構成、執筆、画像選定まで行っております。

どこにも所属していないため、純粋にいいと思った商品をおすすめしています。

・商品の概要

・投資の体験談

・証券会社の変更の仕方

などについても執筆が可能です。