Q3決算の山場を控えた米国市場

($TSLAは今週、米国市場において突出した上昇を見せた)

今週は$TSLA決算にて予想を超える利益率となった他、

来年の納車台数を20-30%増やすと表明。

またマスク氏は来年、

手頃な価格のモデルを発売する方向だと述べ

約11年振りとなる暴騰へと繋がった。

テスラの7-9月期利益が23年夏以降で最高に-株価を22%押し上げ

テスラが2023年夏以降で最高の四半期利益を報告したことを受け、

24日の米国株式市場ではテスラ株価が終値で22%高となり、

年初来でプラスに転じた。

その他、決算に関しては

$TXNは

イランCEOがTIの主要分野のうち3つは既に回復が始まっているが、

売上高が大きい産業用と自動車用チップはなお在庫が過剰だと説明。

$LRCXは

eSSDの需要増加に対応するため

より高度なノードへの技術転換が来年も加速すると予想し、

DRAMはDDR5とHBMメモリを可能にする

技術アップグレードに集中していると説明された。

そして、

$NVDA売上高ともリンクする

SK Hynix決算に関しては売上高はコンセンサス予想以下となったが

粗利益含めて、収益面では予想を超える水準となった。

こちらに関しては、後述したいと思う。

経済指標関連では、

ベージュブックからは景気減速感は拭えない内容である事が分かった。

米地区連銀報告(ベージュブック)

経済活動は大半の地区で横ばい、消費はまちまち

・雇用の伸び、過半数の地区で 「わずか、ないし緩慢」

・米景気減速が続いている可能性示唆

政府統計は上振れでも 購入品の構成が変化し

主としてより安価な代替品に移ったと一部の地区は言及したと記した

失業保険では

ハリケーンの影響で Floridaは申請件数が伸びるも

CaliforniaとOhioは減少。

特にOhioは先月末水準まで大きく改善した。

一方、Indeed求人は10月以降は減少傾向が続いている。

失業保険新規申請件数はハリケーン前の水準には戻ったが

継続受給は、2021年11月末のレベルまで上昇している。

したがって、11/1に発表される10月の雇用統計では

失業率の反発は避けられない。

(ハリケーンの影響は残るも申請件数の上昇は落ち着きを見せた)

Indeed求人および失業保険申請件数更新

— シェットランドシープドッグ (@Nikola_pn2501) October 24, 2024

(失業保険申請件数は軸反転)

Indeed求人は10月以降は減少傾向が続き

失業保険新規申請件数は

ハリケーン前の水準に戻った

一方、継続受給は

2021年11月末以来の水準となった https://t.co/m8xv8FON0Y pic.twitter.com/T7gknO1KFR

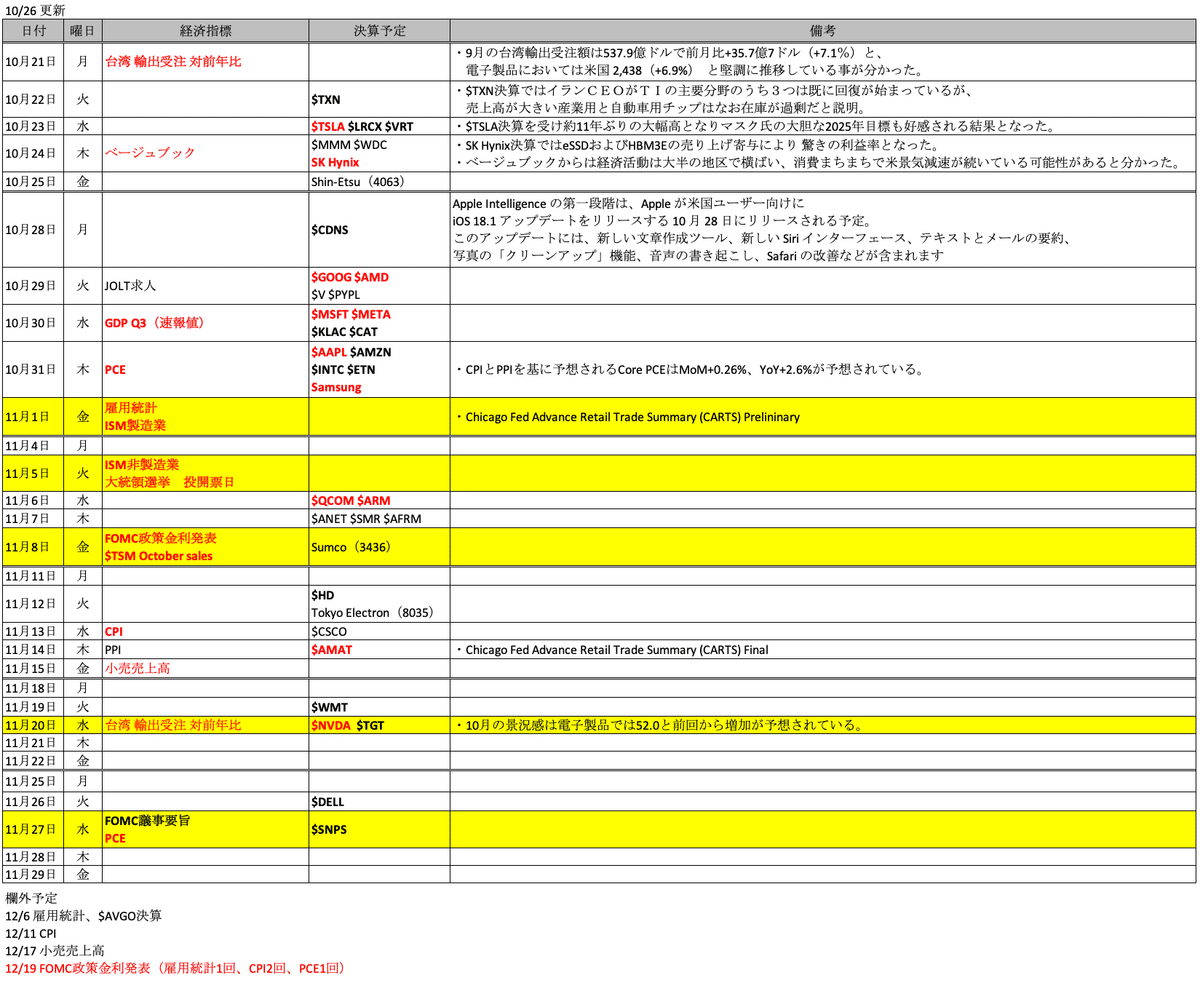

週間の振り返りはこのくらいにし、

本稿では

SK HynixのQ3決算に関してDRAMを中心に取り上げ

現状での$NVDA Q3売上高の個人予想に関して言及したいと思う。

ただし、

今回はSamsungのH20用のHBM3も考慮する必要があり

10/31 Samsung Q3決算内容次第で

見直す可能性がある点は留意頂きたい。

そして、

来週は$NVDAを除く残りのM7の決算を控える。

アナリスト分析などを見るに10/31に発表される

$AAPL $INTC そしてSamsungの決算は大統領選を直前に控え

リスクオフを助長させるトリガーになる可能性があるため

気を引き締めて臨む必要があるだろう。

SK Hynix Q3決算から生成AI市況を読み解く

Q3決算実績は以下となる。

(マージンの高さが目を引く)

売上高17兆5731億ウォン、

営業利益7兆300億ウォン、

純利益5兆7534億ウォンで、いずれも過去最高を更新

ナンバーワンのAIメモリ技術をベースにした

プレミアム製品の売上が伸び四半期業績が過去最高を達成

AIサーバー向けメモリの需要が堅調

HBMのDRAM売上高シェアは第3四半期で30%に達し、

第4四半期には40%に達すると予測

同社は来年も世界のAIメモリ市場をリードし、

事業の安定性と収益性の両立を図り長期的な成長を推進する。

DRAM

Q3 B/G ”Slight Decrease”

QoQ ASP Mid Teen%↑ ←$NVDA売上高を試算する上で重要

(Q4 B/G: Mid-single% ”increase” QoQ)

NAND

Q3 B/G Mid Teen%↓

QoQ ASP Mid Teen%↑

(Q4 B/G: Low-teen% increase QoQ)

(売上高はコンセンサス予想未達たが利益増。HBMを含むGraphics、NANDのeSSDは急増)

(DRAMはQ4にBit-growth5%程度の増加が予想されている)

(HBMはDRAM売上高の30%に達し、Q4には40%になると予想され、

Q3にはHBM3EがHBM3の出荷数量を超えた)

それでは売上高において

DRAMを中心に細かく見ていく。

Q3売上高 :₩17,573 B(QoQ+7.0%)

その他売上高:₩551 B (QoQ+1.7%)

NAND売上高 :₩4,940 B (QoQ-3.4%)

DRAM売上高 :₩12,082 B(QoQ+12.2%)

(以下2つのグラフは決算資料中のグラフ読み取り値のため誤差を含む)

(DRAMはQoQで上昇するも、Mobileの減少もあり驚きの水準とはならなかった)

さらにDRAMを詳しく見ていくと、

PC :₩1,322 B(QoQ+3.4%)

Server :₩4,416 B(QoQ+1.0%)

Graphics :₩4,028 B(QoQ+64.0%) ※HBMはGraphicsに含まれる。

Consumer:₩233 B (QoQ-27.1%)

Mobile :₩2,084 B(QoQ-10.9%)

Q2決算発表時にQ3のDRAMのBit-growthは

Low single% increase QoQと予想されていたが

実際には”Slight Decrease(微減)”となり

PCおよびモバイル顧客からの調達需要の低迷により

出荷量は減少したと説明がなされた。

(Mobileは減少し、Serverの伸びも鈍化。

HBMを含むGraphicsは増加を果たすも驚きの水準とはならなかった)

ここまでをまとめると

Q3決算実績はコンセンサス予想の売上高は未達となったものの

高収益となるNANDのeSSDの急増および

HBM3Eの増加により大きく利益率を伸ばしていた事が分かる。

したがって、Q3の決算内容において

生成AIトレンドの観点で見ると異常は見られず、

また、来年以降の旺盛なHBM需要を加味すると

今後の成長も期待できるものと言えるだろう。

決算Call要点

<良い点>

HBMやエンタープライズSSDなど

利益率の高い製品の売上が大幅に拡大し、収益性の向上に貢献

同社はHBM 製品の長期契約を締結し

2025 年までの安定した需要と価格の見通しを確保

<悪い点>

PCやスマートフォンなど従来用途の需要回復が遅れ

従来型DRAM製品の販売量に影響が出た

(PCおよびモバイル顧客からの調達需要の低迷により出荷量の減少)

中国サプライヤーによる積極的な生産能力拡大により

メモリ市場で供給過剰の潜在的なリスクがある

HBM 製品に対する需要の急増に対応するための

生産能力に限界を感じている

Q&Aハイライト

PCやモバイルの需要改善の遅れと

”レガシー市場への新規参入により(中国企業の参入)”

DRAM価格の変動性が高まっています。

ただし、

DDR4などのレガシー製品と

HBMやLPDDR5などのプレミアム製品の間には

需給動向に大きな違いがあります

HBMなどの高価値製品のシェアが拡大しているため

混合ASPは引き続き改善すると予想

第3四半期のDRAM製品のビット成長が予想を下回った理由は

主にPCアプリケーションでDDR4の販売量が減少しました

しかし、DDR5の販売量が増加し失われた量を部分的に相殺しました

需要の見通しは高く

AIチップの需要が堅調であることを考えると

HBMの需要は現在の予想よりも高くなると考えています

今年の HBM 生産能力は昨年の 2 倍以上に拡大する予定です

来年の生産量要件を満たすために必要な投資を行っていますが

生産能力は限界に達しています

HBM 生産を増やすために

従来の技術を高度なプロセスに移行する予定です

今年の投資額は

HBM需要の急速な伸びを反映して、

計画より若干高い10兆ウォン台半ばから後半になると予想しています。

来年は、HBMの安定供給ニーズと進行中のインフラプロジェクトにより、

投資額は若干増加すると予想しています

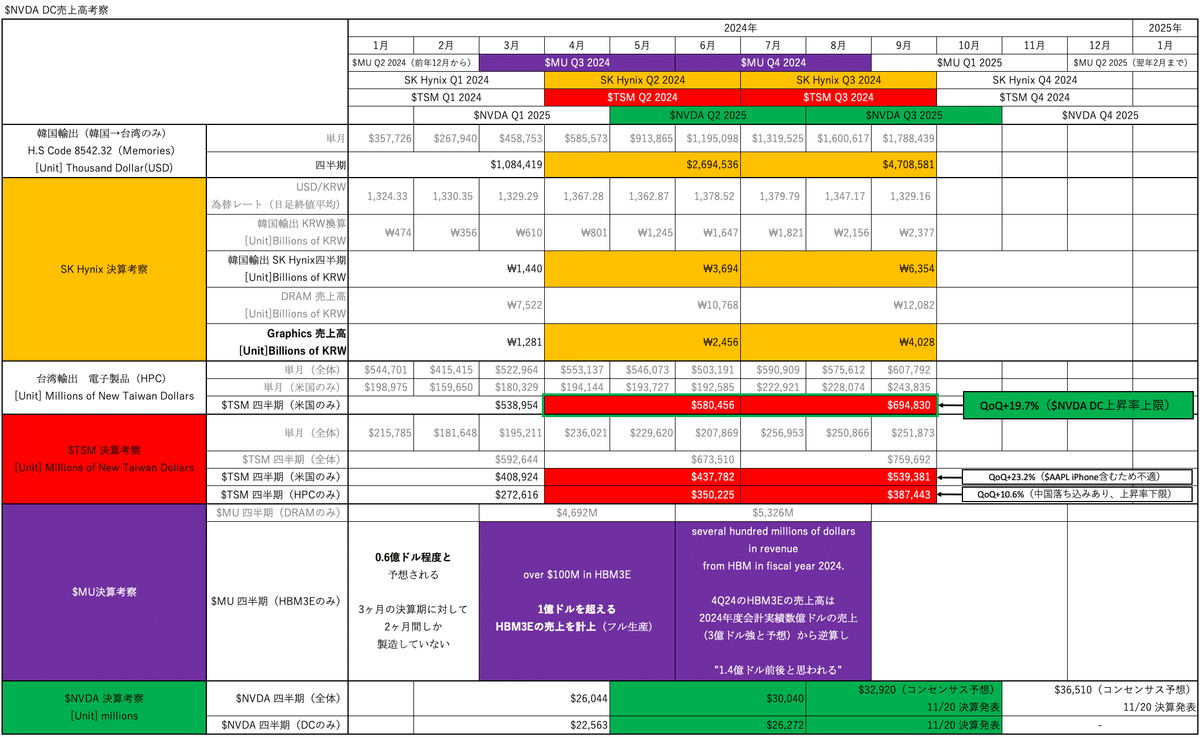

$NVDA Q3売上高予想

$NVDA Q3売上高を予想するにあたっては

韓国輸出(メモリの韓国から台湾向けのみを抽出)、

台湾輸出(HPCなどを含む、電子製品のみを抽出)、

$TSM決算、SK Hynix決算、$MU決算を考慮し試算を行う。

(11/20 $NVDA Q3決算発表)

ただし、

冒頭でも触れた通り10/31 Samsungの決算内容次第では

試算結果を見直す可能性がある点はご容赦頂きたい。

ではまず、$NVDA Q2を振り返る。

Q2 全体売上高:$30,040 M(Q1比+15.3%)

Q2 DC売上高 :$26,272 M(Q1比+16.4%)

Q3コンセンサス予想

全体売上高:$32,920 M(Q2比+9.6%)

(Q3ガイダンスは$32.5 B)

(来年以降も右肩上がりの売上高が予想されている)

さて、

ここからが売上高試算の具体的な部分となる。

台湾輸出受注の電子製品(HPC等を含む)は

米国向けにQ2→Q3にて

Q2 NT$580,456 M、

Q3 NT$694,830 M(”QoQ+19.7%”)

この上昇率が$NVDA DCのQoQの上昇率の上限となる。

(Q3 DC売上高上限は$31,448 M)

これを頭に入れつつ、

SK Hynix、$MU、

そしてSamsungのHBMの上昇分を基に

Q2からの上昇分として計上し、Q3売上高を算出する流れとなる。

(Q3売上高コンセンサスは$32.92Bが予想されている)

ではまず、

$MU分の売上高寄与分は

3Q24のHBM3Eの売上高は1億ドル超え、

4Q24のHBM3Eの売上高は1.4億ドル前後との見積から

”上昇分”として寄与する売上高は0.4億ドル($0.04 B)とする。

次に、

SK Hynixの売上高寄与分は

2Q24 Graphics売上高₩2,456 B、

3Q24 Graphics売上高₩4,028 Bより

”上昇分”として寄与する売上高は₩1,571 Bとなる。

しかし、ここには上述した通り

QoQ ASP Mid Teen%↑(平均販売価格は前期比15%の上昇)を

考慮する必要があり

₩1,571 Bに対して15%の価格上昇を除き

さらに、Q3期(7-9月)のUSD/KRWの平均為替レートも加味し

₩1,571 Bは

→₩1,366 B(価格上昇分を除外)

→$1.01 B(USD/KRWの平均為替レートを加味)

よって最終的な

”上昇分”として寄与する売上高は$1.01 Bとする。

(Samsung製のスマホ用のRAM売上高を除くと、HBM3の売上高は₩400B程度と予想)

最後にSamsung分となるが

ここは正確に算出するのが難しい状況にある。

算出にあたっては

SK HynixのGraphics売上高と韓国輸出の差分より

該当期間にFoxconnが台湾工場にて製造している

スマートフォン向けのSamsung製RAMの

月毎の出荷額を”えいやっ”と見積もり

8月、9月分の上振れ幅をH20用のHBM3として抽出する流れとなる。

その結果、

著者の独断と偏見に大いに依存した割り振りではあるが

SamsungはHBM3から

₩400B程度の売上を上げていたと試算し、

これを、ドル換算で$0.30B と見積もった。

韓国メモリー輸出の内

— シェットランドシープドッグ (@Nikola_pn2501) October 25, 2024

韓国→台湾とカウントされるスマホ分は

Foxconnの台湾工場でも製造を請け負っている

以下がメインとなる(HBMは $TSM )$AAPL iPhone$GOOG Pixel

そしてXiaomi

上記は

Samsung製RAMを活用しており

これらを考慮し

H20用のHBM3の売上高を試算する必要がある https://t.co/PDMSGwvfCR

ここまでをまとめると

$MU :$0.04 Bが上昇分に寄与(H200用)

SK Hynix:$1.01 Bが上昇分に寄与(H200、Blackwell用)

Samsung:$0.30 Bが上昇分に寄与(H20用)

さらに$MUとSK Hynix分は$1.05 Bと合算し

$1.05 B ❌ 4(Gross Margin 75%より)

=$4.20 B

(最新の決算よりGross Marginは75%であると分かっている)

次に、

Samsung分は価格、利益率が低いH20用であるため以下の試算とした。

$0.30 B ❌ 3

=$0.90 B

従って合計は$5.10 Bとなる。

よって、

Q3 DC売上高予想は$31,372 Mとなり

位置付けとしてはかなり強気寄りの数字と言える。

(台湾輸出受注より、Q3 DC売上高上限は$31,448 Mとなる)

最後に、DC以外の売上においては

Gamingは$3,000 Mとしその他の項目はQ2と同じとした。

結果、

全体売上高は$35,260 M(QoQ+17.4%)となる。

自分で言うのも変だが

かなりの強気な数字との認識である。

しかし、

SK HynixのHBMの伸びを考慮すると

$34Bは確実に超える水準にあると考えている。

(HBM売上高はQ2 ₩2.2T、Q3 ₩3.8T程度と思われる)

Q3コンセンサス予想

全体売上高:$32,920 M(Q2比+9.6%)

(Q3ガイダンスは$32.5 B)

状況的にSK HynixのHBM3Eを活用し

H200を大量に出荷していると思われ

売上高に関しては心配無用であろう。

あと、ガイダンスより

Q3はマージンの悪化は予想されているが

Q4にBlackwellを大量に製造する事が分かっているため

強気なQ4ガイダンスは想像に難く無い。

弱気になる必要はないだろう。

(Gross Marginは悪化が予想されている)

Q3決算の山場を控えた米国市場

(11/5大統領選を控え決算は山場を迎える)

来週はいよいよQ3決算期の山場となる。

$NVDA を除き、

既に発表を終えている$TSLA以外の

M7全ての決算が発表され、怒涛の週となる。

10/29 $GOOG

10/30 $MSFT $META

10/31 $AAPL $AMZN

その他、

10/30には米国GDP Q3(速報値)

10/31 PCE、 $INTCおよびSamsungの決算発表と

週末には雇用統計、ISM製造業もあり

心が休まる暇もない状況である。

また、

11/5には米国大統領選挙もあり

リスクオフの流れが加速する週となりそうだ。

来週はリスクを抑え

マーケットの反応に逆らわないのが吉である。

($AAPL、$INTC、Samsungは株価にはネガティブな内容と思われる)

(1Q25は過去最高の売上高が予想されている)

$AAPL

— シェットランドシープドッグ (@Nikola_pn2501) October 21, 2024

視覚化すると良く分かるが

1Q25ガイダンス予想超えには

年末商戦にiPhoneだけで$80Bはないと厳しい、、、

(グラフ中の⭐️がコンセンサス予想)

Apple Intelligenceの期待値は高い、、、

(当然の様に過去最高の売上高が予想されている) https://t.co/AO20K3eXcW pic.twitter.com/1P7gI8NzPl