強い雇用統計とは対照的なISM雇用

先週はFRBパウエル議長がNABEにて

「FOMCは利下げを急いでいない」と述べ

さらに、年内は追加50bps利下げを示唆する発言から始まった。

ISM製造業雇用指数は6月以降で軟調を見せ

サービスの雇用においては7月に急反発を見せるも

8月以降は反落となっている。

上記、ISM雇用の弱さとは対照的に

JOLTs求人および雇用統計は予想を上振れる強さを見せた。

本稿ではこうした対照的な雇用指標の結果において

ISM雇用と10/4に発表された雇用統計にフォーカスし

米国の現況を見ていきたいと思う。

米国の個人消費状況

まず、本題に入る前に

米国の個人消費状況に関して簡単に述べたいと思う。

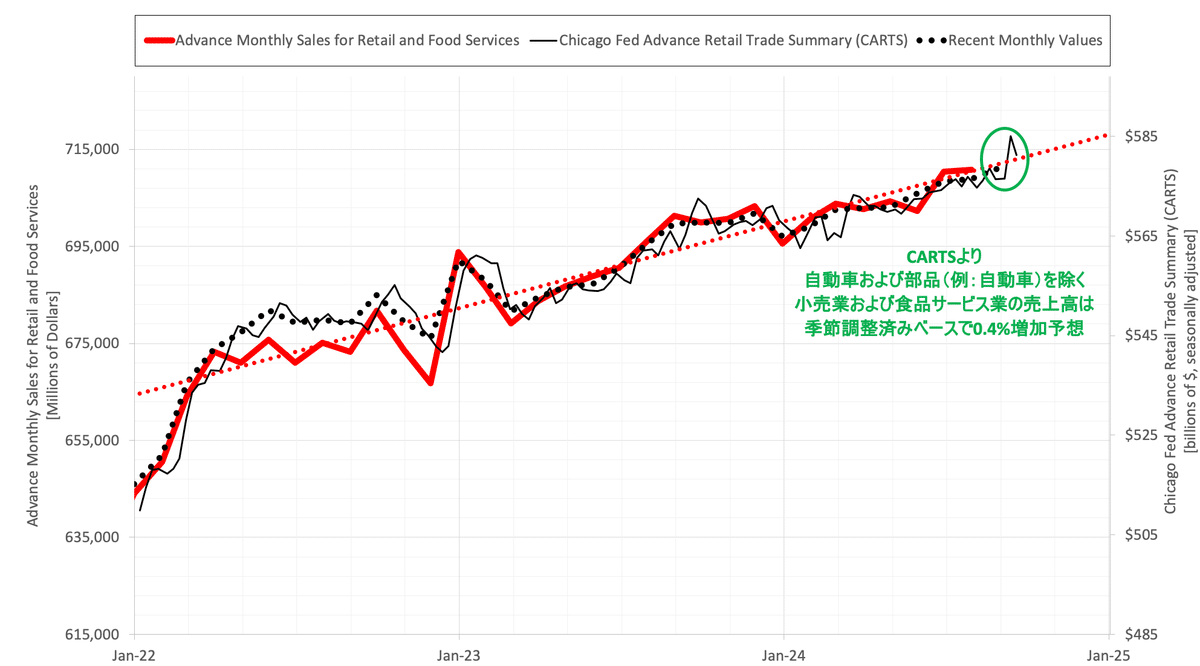

10/1にシカゴ連銀が発表した

Chicago Fed Advance Retail Trade Summary (CARTS)の

9月小売業売上高(自動車を除く)の暫定レポートでは(〜9/21)

季節調整済みで先月より+0.4%が予想されている。

現状、

米国の個人消費は堅調であると言えるだろう。

その他、

10月からは学生ローンの返済遅延が

”信用情報に記載されない”という措置が終了している。

今後、個人消費に変化が見られるかは留意したいところだ。

(9/21までの暫定データでは、自動車を除く小売業売上高は先月比で+0.4%が予想されている)

(クレジットカードローン残高は5月以降で上昇が続いている)

また、アトランタ連銀 GDPNowは

米国勢調査局の建設支出と

米サプライ・マネジメント協会の製造業ISM景況報告を受けて

前回3.1%から2.5%へと下方修正されたが

依然として2.0%を超える水準になり

問題視される状況にはない。

(景気後退を危惧する状況にはない)

(直近では下がっているが、2%を超える水準にあり問題視される状況にはない)

(ISM製造業指数、建設支出が前回からの下方修正要因)

パンデミック後の返済猶予が解除された昨年、

学生ローンの返済遅延は信用情報に記載されないという

1年間のモラトリアム(一時停止)措置をバイデン政権が命じたため、

借り手の信用スコアは現在、打撃を受けることはない。

しかし、

この措置が終了すると、

学生ローンの債務者の多くが債務不履行に陥る可能性が高い。

対照的な雇用指標(ISMと雇用統計)

10/4に発表された雇用統計では

平均時給、非農業部門雇用者数、

そして、最も注目された失業率においても

予想を超える強い雇用状況を示す結果となった。

ここでは、

雇用統計における雇用の中身を中心に説明し、

ISM製造業、ISM非製造業(サービス)の主要項目を簡単に整理し

ISMと雇用統計での対照的な雇用指標を見ていきたいと思う。

(労働人口、被雇用者数、失業者数および失業率)

(9月は非農業部門新規雇用者数は254Kとなった)

まず、雇用統計での雇用の中身を見ると

・労働人口は150Kの増加

・被雇用者数は430Kの増加

・失業者数は281Kの減少!

失業率は4.1%だが計算すると

失業率(Unemployment rate)

=失業者数(Unemployed) / 労働人口(Civilian labor force)

=6,834K / 168,699K

よって、

9月の失業率は4.051%となる。

これは4.0%の可能性すらあったと言え、

前回失業率4.22%であったことを考えると

明らかに雇用軟化の加速は見られず改善していることが分かる。

(市場に衝撃を与えた、7月失業率4.3%は4.25%である)

(上段:労働参加率および失業率、

中段:労働力人口および被雇用者と失業者数、

下段:新規失業保険申請件数(月換算)および非農業部門雇用者数)

被雇用者数も上昇傾向を続け

非農業部門新規雇用者数も持ち直している。

今後、雇用の改善を期待させるような内容と言えるだろう。

また、雇用形態別に見ると以下となり

平均受給が増加していることとも整合的な結果となっていた。

先月比

Full time workers:+414K

Part time workers:-95K

total multiple jobholders:+121K

(詳細は下図参照のこと)

(9月はフルタイマー増、パート減となり、平均受給増とも整合する結果であった)

次にISMに入りたいと思う。

ISM製造業では

PMI、新規受注、雇用は軟調が続いているが在庫の急減により

新規受注 / 在庫 比率は1.0を回復した。

ISM非製造業(サービス)では

新規受注が急増したため改善を果たしたが

雇用が対照的に悪化を見せている。

(製造業に加え、サービスも直近では雇用の弱さが伺える)

上記、ISMの各雇用指数を見てどう思うだろうか?

雇用統計と比べるとISMの雇用は

”悪化していくように見えないだろうか?”

現に、

回答者の意見では

今後、雇用が改善する様な、前向きな発言は少数である。

<回答者の意見抜粋>

ISM製造業

・人員、運転資金、供給はそれに応じて縮小されます。[輸送機器]

・生産・管理部門の空席を埋めるために引き続き採用を行っています。

新規雇用は増やしていません。[Primary Metals]

ISM非製造業(サービス)

・活動量の少ない部門の従業員を解雇するなどして

組織はコスト削減に取り組んできました。[情報]

ここまでを振り返ると

米国の個人消費は堅調でありGDPを見ても

景気後退からは程遠い。

しかし、雇用においては

雇用統計とISMでは対照的な印象を受ける。

要するに、

雇用は強いと言うには過文であり

景気減速感は否めないと言うのが実態ではないだろうか。

現状、11月FOMCでは

50bps利下げ確率が消失し

利下げなしを2.6%で織り込んでいる。

10月の雇用統計では、

米港湾労働者組合のストライキの影響もありノイズが含まれ

11月FOMCではどの様な見解が示されるのかは判然としないが

利下げ幅は25bpsが大方の見方であり

現状、この目線で立ち回るのが良い様に思う。

(強い雇用統計を受けて、11月FOMCでの50bpsの利下げ確率は消失した)

FoxconnのQ3過去最高の売上高に関して

少し脇道にそれるが

$NVDAおよび$TSMとも絡むため

Foxconn(鴻海精密工業)の9月売上高に触れたいと思う。

同社の9月売上高はNT$73,3024 Mと

9月としては過去2番目なり

Q3期間としては過去最高の結果となった。

売上高を牽引したのは

Smart Consumer Electronicsでは

新製品(9月発売)

Cloud and Networking Productsは

AI ”サーバー” 需要($NVDA H200の可能性大)

が大きく貢献した。

$TSMに絡む点は

9月新製品のスマホと思われる先月からの強い上昇。

これは、10/9に発表される9月分にて

$TSM先端プロセスでの売上増を期待させるが

Foxconnの説明から予想するに

9月売上増は$AAPL iPhone起因ではないようである。

(おそらく$TSMは新型iPhoneを7月に生産した)

しかし、

状況的に$TSMから見ると

先月からのマイナス要因ではなく後述内容を踏まえると

$TSM 9月売上高は

8月のNT$250Bの水準を維持していると思われる。

$NVDAについては

Foxconnは$NVDA製品も扱いAIサーバーを提供している。

8月韓国からの台湾へのメモリー輸出の急増

そして、FoxconnのAIサーバーの旺盛な需要に基づく9月の売上増は

$NVDA H200 ”サーバー” の堅調な売上増を予想させる。

状況的に、

$NVDA Q3決算ではH200の売上貢献は堅く

Blackwellも順調に生産が進んでいるとの報道もあり

期待が高まる状況と言えるだろう。

ただし、Samsung製HBM3Eの

$NVDAからの承認完了の報道は確認出来ておらず

一抹の不安は残っている。

(9月はAI需要が牽引し、9月としては過去2番目の売上高となり、Q3は過去最高となった)

(9月売上高はSmart Consumer Electronicsでは新製品が、

Cloud and Networking ProductsではAI需要が大きく貢献した)

Foxconn9月売上高

— シェットランドシープドッグ (@Nikola_pn2501) October 5, 2024

売上高

NT$733,024M

MoM+33.69%、YoY+10.94%

9月の記録としては2番目に高い数字

<先月比>

Smart Consumer Electronicsが

”9月の新製品発売により”

大きく成長

クラウド・ネットワーキング製品は

AIサーバの需要が引き続き旺盛で売上が大幅に増加https://t.co/4EdTYNzJkk pic.twitter.com/qtMwHWsML1

今後の見通し

来週の予定としては、

以下が主要な予定となる。

10/9 $TSM 9月売上高発表

10/10 CPIと$TSLAのロボタクシーイベント

10/11 PPIと金融セクターの決算スタート

CPIでは

Core MoMは前回より下がり、YoYは横ばいが予想されており

11月FOMCにて25bps利下げ予想が大方の見立てとなっている現状では

市場への影響は限定的になると思われる。

また、PPIにおいても無難に通過すると思われ

今週は経済指標がマーケットに与える影響は軽微で

中東情勢の変化がインパクトとしては大きいように思う。

イスラエルの動向には注意が必要であろう。

市場における中東リスクの捉え方は

— シェットランドシープドッグ (@Nikola_pn2501) October 5, 2024

・イスラエルとハマスの戦闘は無視

・イスラエルとヒズボラの戦争は黄色信号

・”イスラエルとイランの戦争は赤信号”

というのが基本的な枠組みで

現在、イスラエルは

イランのエネルギー施設及び

核施設への本格的な空爆を検討中で

明らかに状況は悪くなっている https://t.co/HJ1wY7CfAY

自身のトレード方針としては

先週、$TSMを少しばかり拾ったが

今週も機会を探って買い増したいと思っている。

現状、

$QQQ、$NVDA、$TSMがターゲット銘柄である。

($AMAT、$TLTは状況次第)