気まぐれ学び日記:デューク大学講義:石油ガス産業オペレーション&マーケット⑦

油井を特定するために

様々な方法がありますが、一つは容積測定アプローチ(volumetric approach)です。必要データ層も少なく容易で貯蔵地の地質データをもとに素早く油井の結果予測を立てることができます。

A = reservoir area (l²) 貯蔵地の水平面積

h = average reservoir thickness(l) 垂直方向の厚み

Np = net pay (%) 実際に油・ガス含む厚みの割合

Ø = porosity (%) 空隙率(くうげき)

Sw = water saturation (%) 水分飽和率

Bo = formation valume factor (bbl/STB) 容積係数(小数点以下の端数)

※l = length, STB=stock tank barrel, bbl = barrel

貯蔵地の形はトラップの種類によっても変わります。異なる二つの断地層の間に貯蔵地があるケースもあります。地質モデルを使うことでトップとそこの深さがわかるので平均面積、平均の厚みが予測でき、貯蔵地の形は問いません。

最初の有効層厚(Net Pay = 炭化水素含む岩)は回収可能なガスやオイルを含む総層厚(Gross Pay=全ての貯蔵岩)です。有効層厚ゾーンは回収可能なオイルやガスを持つ貯蔵地の厚さを表します。

OOIP = (AhNpØ(1-Sw))Cf/Bo

OOIP = original oil in place (bbl)

A = reservoir area (l²)

Np = net pay(%)

Ø = porosity (%)

Sw = water saturation (%)

Bo = formation volume factor (bbl/STB)

Cf = conversion factor (STB/l³)

有効層厚ゾーンは貯蔵地の空隙率で掛けられ、それにより空白を抜いた炭化水素岩の総量を求められます。上記の方式により有効層厚の流体の総体積が求められます。流体量(fluid volume)は(1-水分飽和率(water saturation))で掛けられ水ではない流体の割合を求められます。その結果オイルやガスの量(volume)が分かります。そのオイルやガスの量が容積係数で割られることでオイルやガスを貯蔵地体積から表面積体積(surface volumes)を求められます。

残りの体積は定数で割られ表面体積が標準売上量(バレル単位)に転換されます。

オイルやガス企業の価値測定

オイルとガス掘削会社が炭化水素を売ることで利益を上げますが市場価値は会社が保有するガス貯蔵地量に依存します。まだ地中に眠るオイルやガス貯蔵地を保有している会社や個人は高価値企業と見なされます。しかし正確な量を把握することは難しく、会社の貯蔵地は実際に利益に転換できる量を指します。この大部分の量は総資源ポテンシャル(total resource potential)または所定資源(in-place resource)と呼ばれます。

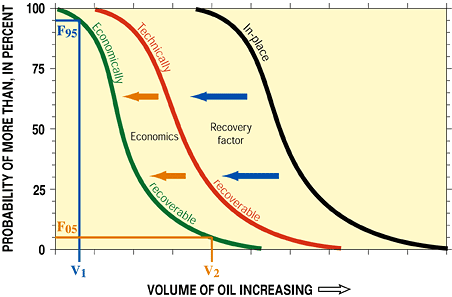

リソース(resoruces)と埋蔵量(reserves)を考える良い方法は逆累積分布(inverse cumulative distributions)です。横軸にオイルやガスの総量、縦軸に利益化可能確率を置いてプロットします。逆累積分布をプロットすると横軸が右泡に行くにつれて利益化可能率がS字に下がる形を取ります。

縦軸の一番上にある点は、最も利益化ができるオイルやガスの量で、右下の下の点は最も利益化ができないオイルやガスの量になります。

この所定資源(in-place resoruce)カーブは既存技術で掘削できるオイルなのか現在は外に取り出せないものなのか区別はしません。もし現在回収可能なものだけに集中するならもう一つの既存技術で掘削可能な資源の逆累積分布が必要です。

50%以下の確率で経済的に回収可能な埋蔵地(reserves)は、証明されて(proved)、確率も高く(probable)、可能な埋蔵地(possible)、3P埋蔵地ののみ表します。

50-90%の確率で経済的に回収可能な埋蔵地は証明されて、確率も高い2P埋蔵地を指します。

90%以上の経済的に回収可能な埋蔵地は証明されている1P埋蔵地になります。1Pが全体に占めるガス、オイル割合は2P、3Pよりも当然少なく、2P、3Pになるにつれてその割合は大きくなります。つまり、絶対に勝ち確は90%以上だがその分全体の一部だけという事ですね。もちろんこれらは年々変わる可能性があります。技術の変化や掘削にかかるコストの変化などです

従来型資源(conventional resources)へのアクセス

オイルやガス生産コストに影響を与えたものは、貯蔵内を保有する国々が世界で生産を続けていて、外資企業が手を出すことは難しいです。例えばサウジアラビアの原油は国際企業によって発見されましたがサウジアラムムコ(Saudi Aramco)のみが掘削を許可されています。ロシアは国際オイルガス会社に発掘させることを許していますが、国内のオイルガス企業のみ、そしてロシアとの利益共有有効合意下のみでの活動になります。国際企業がそのようなパートナーシップをホスト国と結びます。なので他国に埋蔵地へアクセスを許したとしても限定的です。技術的ノウハウや財政支援を提供する会社とのみ手を組む国もいます。

他のオイルとガス価格に影響を与えたのは、価格高騰です。調査、開発、生産のコストです。世界のエネルギー需要は大きくなっています。需要が世界の石油ガス生産率に達したときに価格が上がります。新たな埋蔵地へのアクセスも高くなります。多くの投資は多くの新たな会社のパートナーシップに唐牛がされます。しかし原油ガスの需給はいつも変動することがあります。1970年代、1990年代、2000年代後半は経済停滞の影響でオイルやガスの需要が急降下し上記のコストが下がりそれによってまた生産量が回復していきます。もし低価格が続き高いコストが続けばまた掘削するには高すぎる状況になります。いくつかの会社やドリルや生産施設のために多額の投資をしてお金を失うと知っていたとしても借金をします。利益を得られたとしてもそれらは少額になりオイルやガスの価格は安いままになります。この時期に資本がある会社が有望な埋蔵地を保有している弱い会社から埋蔵地を買収したり会社ごと買収するケースがあります。例えば2007年にExxon Mobileがシェールガス生産会社XTOを買収しました。これらの合併、買収はオイル価格が高い時にも置きますが、この時代は全てのオイルやガス会社の下部は上がる傾向にあり、買収することでさらに企業価値が高くなる見込みがありました。sのため価格が低い時期に弱い会社を買収することがあります。

そのほかの非従来型資源

マーセラス貢岩(Marcellus shale)は資源岩でもあり埋蔵残でもあります。天然ガス生産も可能です。この同様の貢岩はガスだけでなくオイルにも使われます。非従来型資源として見なされ、非従来型の手法が求められます。このメソッドは非経済的で結果的に非従来的資源は掘削するには高すぎます。そのコスト削減がシェールオイルやシェールガスを従来型資源に転換します。この転換が実際にアメリカで起きました。オイル輸入国だったアメリカが輸出国になりました。大規模な炭化水素資源はシェールガスのような重油です。長鎖炭化水素で重く浮くような従来型の資源では鳴りませんでした。ベネズエラの重油はサウジアラビアの原油に匹敵するぐらい貯蔵地がありました。またカナダには大量の砂岩(oil sands)があり、アスファルト(bitumen)精製できます。技術発展が重油や砂岩のコストを削減しました。

ガスの中での非従来的資源は、例えばタイトガス(tight gas)はシェールガスとサンドガスの総称です。シェールガスのようにタイトガス貯蔵地は指向性掘削と水圧破砕(directional drilling and fracking)niyori

経済的な貯蔵地になりました。他の非従来型ガスはメタンです。メタンは石灰(coal)に吸収されます。世界最大の非従来型ガスはメタンハイドレート(methane hydrates)です。海底300メートル以上の深さで2度ぐらいの水温の場所にあります。気温と圧力により凍っています。このエネルギーの総合額が従来型資源のガスやオイルの総合値を上回ります。しかし今それは経済的に生産可能ではありません。