株とFCIと日銀

2024年3月の決定会合の記者会見で、植田総裁はこのように言っている。

「今後の主たる政策手段は短期金利になるというふうに金融政策を 運営していきます。その短期金利の設定の仕方ですけれども、これは大まかな言い 方で恐縮ですが、普通の短期金利を政策手段にしている他の中央銀行と同じように 設定していくということになるかと思います。従って、物価・経済見通しに従って 適切な政策金利水準を選んでいくということになると思います。ただし、その際に、 現状、2%の物価の持続的・安定的な実現が見通せる状況に至ったと申し上げました けれども、例えば予想物価上昇率というような観点からみてみますと、まだ 2%に は多少距離があるということですので、そのギャップに着目しますと、先ほどの普 通の金融政策を行ううえでも、緩和的な環境を維持するということが大事だという 点は留意しつつ、普通の金融政策を行っていくということになるかと思います。」

ざっくり言うと、Financial Condition (FCI) とインフレが大事という事である。

Financial Conditionは、

政策金利

10年金利

為替

株

クレジットスプレッド

M2,M3マネーサプライ

貸出状況

の7つのデータを標準化し、それぞれにウェイトをかけて足すことで計算されている事が多い。

日本の政策金利とFCIをチャートしたのが図1です。そして図2が直近14年ほどのFCIです。8月の株価暴落を反映してFCIが上昇したのがわかる。しかし、2006-2008年の利上げサイクル対比、未だかなり低い位置にいる。

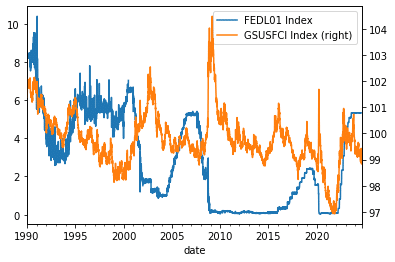

では、米国をみてみましょう。図3は、米国の政策金利とFCI。

FRBは、FCIが上がりだすと利下げをしてきた事が、わかる。

図1と図3を重ねたものが、図4。如何に日本のFCIが低く、日本国の金融政策は緩和的であるかがわかる。

日本のFCIは、8月の株価の変動を受けて、上がった。しかし依然と、十分低い。では、8月の株価の変動に対して日銀はどう考えているのだろうか。

直近の日経平均暴落後に、内田副総裁は、火消し公演を行い質疑に答えた。個人的に面白いと思った部分を以下に抜粋。

「(問) 関連して二点お願い致します。今もおっしゃって頂いたのですが、これまでよりも、 より慎重に考えるべき要素が生じているということなのですけれども、これは言い 換えればですね、国際金融市場の乱高下っていうものが経済の下振れのリスクにな っているというふうにとらえ始めているということなのでしょうか。 あともう一点がですね、今日もそうなのですけれども、政策変更やですね情報発信 によってこのマーケットが大きく反応するっていうことが続いています。この状況 は望ましいことではないと思ってるんですけれども、副総裁のお考えと、もしこれ がやはり望ましくないのであれば、何か改善すべき点があるのかどうか、その辺り の考えをお願いします。」

「(答)下振れについてはですね、少なくとも下振れリスクであるのは明白だと思います。 言うまでもないことですね、それは。株価の影響というのはいくつかあるんですけ れども、まず大前提としてですね、株価は基本的にはファンダメンタルズがあるの で、それが反映されるはずだというのがあるので、どこかではきちんと解消される はずだと思います。そのことを大前提としてお話ししますけれども、急激に変動す ることは、もちろん市場だからやはりあるわけで、そのことはですね、これがある 種のネガティブフィードバックにはなり得るわけです。その具体例としては、これ も書いていますし、よく言われることですが、一つは、今、企業の投資はきわめて 積極的なので、例えば今日の時点でどうかと言われれば、これが投資行動に影響す るとまでは思いませんけれども、少なくとも投資行動っていうのは、一つのルート としてリスクとして考える必要がある。もう一つは、資産効果ですね。資産効果に よる個人消費への影響というのは、これはあり得て、日本の場合には資産効果がど こまで大きいかというのはいつも議論される、特に株については議論されることで すけれども、この間ですね、個人消費は底堅いというのが私どもの判断ですが、決 して強いわけでもないわけです。これは、サービスはほぼコロナ前に戻ったけれど も、価格が上がっている日用品・食料品、大事なものですね、そういったものが低 価格志向になっている。これのもう一方の方の、よく二極化と皆さん書かれている、 調子が良い方のですね、高額品が売れているって話は資産効果と無縁ではない可能 性がありますので、当然のことながらこれは下振れリスクになり得るということだ と思います。」

内田副総裁は、企業の設備投資と個人消費への影響があると考えているみたいだ。

では、実際に株価(資産効果)が個人消費へどのような影響を与えてきたかを見てみる。チャートを見る限る、何かしらの相関性はあるように見える。ただ明らかに、上昇局面での影響のほうが大きいように見える。これは恐らく、日本においては株に投資をしている人は、余剰キャッシュを投資に回していて、投資からの収益をあてにして生活している人が少ない故に、資産効果は、贅沢品の消費に繋がっている事が背景にあるからであろう。

実際に、日経平均の年初からの変化幅と、その後の消費の上下の関係性を見ると、株価が+の時と-の時では、係数が明らかに違う事がわかる。

ただ、2024年からNISA拡充により個人マネーがより多く投資に回りだした事は間違いない。そのため、過去の相関係数がどのように変わってくるかは注視していかないといけない。

設備投資の面でも、すでに数年間にわたる設備投資が発表されていて、かなり強い。設備投資は、通常労働生産性を底上げすることによって、株価上昇につながる。

内田副総裁が言うように、株がそのうちファンダメンタルズを反映するならば、日本株は暫く底堅い動きをすることが予想される。

賃金上がり、消費も戻りつつあり、日銀にとって今が千載一遇のチャンスで有ることは間違いない。

では、次の利上げはいつなのだろうか?

先日出た7月から算出された加重中央値は、6月から下がっていた。7月の日銀展望レポートにも書いてあったが、サービス価格の改定は年初の4月と、下半期の頭の10月に行われる習性があるため、CPIがまた上がりだすのは10月以降となる可能性が高い。8月の東京CPIを見ても、一見帰属家賃を抜いたサービスが上昇していて強いようにも見えるが、実は基調的インフレは下がっていた。8月は、政府が地震への注意を出した事もあって米のか買うが急上昇したりなど、特別要因が多かった。

つまり、日銀は、9月と10月会合においては、インフレのアップサイドリスクという観点からの利上げは考えにくい。ただ10月では新しい展望レポートが出てくるため、それに注目だ。しかし12月会合時点では、10月のCPIを見た後になるため、10月の価格改定を確認できたら利上げすることは十分可能だろう。そして12月会合の前には、来年の春闘へ向けての目標請求額が出始める。これらもサポート材料になりうる。ただより細かく把握するために、1月に出てくる支店長会議を待つ必要が出てくる可能性もある。

個人的には、10月利上げ10%、12月利上げ45%、1月利上げ35%。それ以降10%、という確立で考えている。