ユミルリンク(4372)/子会社上場で注目すべき3つの項目は何か?(ヒント:売上, 株式、B/S)

メール配信システム「Cuenote(キューノート)」などを提供するユミルリンクが9月22日マザーズ市場に上場します。想定仮条件は950円で、上場時の時価総額は約40億円です。SaaSプロダクトを提供する企業ではありますが、時価総額はかなり安い方だと思います。

この記事では、ユミルリンクの目論見書からわかる、子会社上場ならではの情報について解説しています。子会社上場を目指している経営者・管理部門の方、ユミルリンクの株式投資に興味がある方にはぜひ読んでいただきたいです。

まず、タイトルの質問「子会社上場で注目すべき3つの項目は何か?」について、先に回答をお伝えするとこの3つになります。

Q. 子会社上場で注目すべき3つの項目は何か?

1:親会社との取引

2:配当金

3:預け金

「さくっと内容を知りたい!」という方は、サマリーを読んで見てください。あとでじっくり読んでいただくため、ブックマーク替わりに「スキ」して頂けると嬉しいです。

サマリー

1:親会社との取引

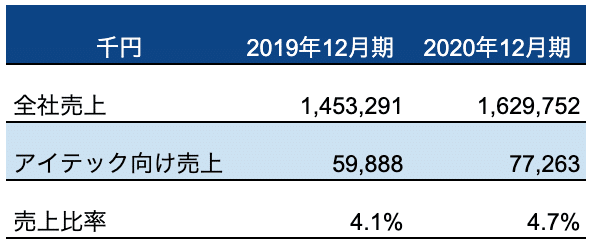

親会社であるアイテック阪急阪神に対する売上は7,726万円(2020年12月期)で、売上全体のうち4.7%となっている。上場後も同等の取引が継続されるのか注目

2:配当金

現時点は無配。上場後の配当性向は未定だが、1〜2年以内に配当金支払があると見ている

3:預け金

子会社上場でもあまり見ないケース。2020年12月時点で、現金7.6億円をグループ企業である阪急阪神フィナンシャルサポートへ預けていた。

これは、親会社グループとのCMS(Cash Management System)契約に基づいて預託していたもの(2021年6月末時点では取引解消している)。

詳細については、後半で解説します。

まずは、業績数字などについて解説していきます。

数字で見るユミルリンク

設立から22年経っており、スタートアップというか老舗ベンチャーともいえるでしょう。資本関係の特徴は、阪急阪神のグループ企業であること、ストックオプションを全く発行していないことです。

事業内容

メール配信システムなどのSaaSプロダクトを提供しています。主力商品「Cuenote FC」が売上の7割を占める主力商品です。

次に、売上と経常利益を見ていきます。

売上・経常利益の推移

上場直前期、2020年12月期の実績は、売上高が16.3億円で前年比12%増、経常利益は3.26億円で経常利益率は20%となっています。今期は、売上高が17.5億円(前年比+7%)、経常利益が3.24億円でほぼ横ばいです。業績は安定成長してるといえます。

売上と経常利益の推移 (単位:百万円)

KPI

目論見書で確認できたKPIは、定期契約額(MRR)とメールサービス解約率(チャーンレート)になります。

MRRは順調に積み上がっており直近の四半期末は、約1.6億円で前年同期比+23%となっています。

次に解約率を見ていきます。

メールサービス解約率は、2021年12月期2Qで0.33%となっており、非常に低い水準です。導入企業でのメール送信業務が本サービスでオペレーションに組み込まれることでスイッチングコストがかなり高くなるためと想定されます。

なお、SaaSの健全性を示す40%ルールに当てはめると、健全であることがわかります。

売上高成長率 23%

+営業利益率 19.7% = 42.7%

SaaS企業のわりに開示されているKPIが非常に少ないため、今後、上場日に発表される業績予想リリースや成長可能性資料、さらに、今後の決算説明資料でさらに多くのKPIが開示されることが求められます。

それにより、他のSaaS企業と比較しやすくなり、投資判断がつきやすい銘柄に進化すると思われます。

資本関係

まず、冒頭でも書きましたが、阪急阪神グループの子会社になります。株主構成はこちらです。アイテック阪急阪神(以下、アイテック)が87.5%を保有しています。

ちなみに、設立当初から、阪急阪神グループだったわけではありません。

資本・業務提携の変化

1999年7月:設立

2002年1月:サイバーエージェントが親会社となる

2005年12月:サイボウズが親会社となる

2006年12月:アイテックと業務提携

2011年2月:アイテックが親会社となる

● サイボウズ買収時(2005年12月)

● 阪急阪神グループ企業となった時(2011年2月)

● 上場承認時、阪急阪神ホールディングスのプレスリリース(2021年8月)

上場承認時に、親会社グループで上場企業の阪急阪神ホールディングスがプレスリリースを発表しています。そして、同時期に上場承認されたデジタリフト(フリークアウトグループ)と比較します。

両社を比較すると、ユミルリンクの方が、親会社と長期的な関係性を維持する方針であることがわかります。

ストックオプション・インセンティブ

資本関係でもうひとつ特徴としては、ストックオプション発行無し、持株会設立もありません。阪急阪神グループでは基本的に子会社を上場させる方針がないため、従業員向けインセンティブ設計がまったくなかったと思われます。

一方、賞与および決算賞与の支払実績があるため、従業員向けのインセンティブは現金支給という方法で対応しています。

それではここから、タイトルの質問・回答について解説していきます。

解説(親会社との取引・配当金・預け金)

1:親会社との取引

アイテックに対する売上は7,726万円(2020年度)で、売上全体のうち4.7%となっています(前年比29%増)。Cuenoteの料金体系は初期費用、月額費様ともに数十万円なので、販売金額の多くは、アイテックが販売代理店としてグループ企業や外部に対する売上であると想定されます。

一方、アイテックに対する買掛金もあります。こちらは、アイテックが提供するシステム開発・インフラサービスを利用していると思われます。

アイテックに対する買掛金残高

2019年12月末 6,407千円

2020年12月末 5,417千円

上記を踏まえると、販売・仕入関係における親会社との関係は良好であるといえそうです。

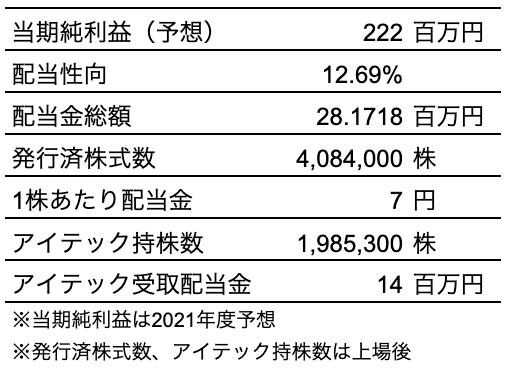

2:配当金

配当金は目論見書で確認できる限り過去5期は「無配」となっています。これまでは株主が親会社と役職員のみであったため、株主還元という考えはなく、配当金支払よりも内部を優先したためと思われます。

上場後は、一般株主から配当金を求められるケースが想定されます。同社のような売上・利益が堅調に推移していること、事業に大きな設備投資が必要ないことから、利益還元を求められる可能性が高いです。

上場企業の配当性向は一般的に30%程度ですが、マザーズの非製造業だと12.69%です。

これを踏まえた2021年12月期の想定配当金は1株あたり7円、アイテックの受取配当金は約1,400万円と思われます。

3:預け金

子会社上場でもあまり見ないケース。2020年12月時点で、現金7.6億円をグループ企業である阪急阪神フィナンシャルサポートへ預けていました。

これは、親会社グループとのCMS(Cash Management System)契約に基づいて預託していたもの(2021年6月末時点では取引解消済)。

2020年12月期

順調な事業規模拡大を背景に預け金が221,489千円増加

2021年6月末

CMS契約の解約による預け金が760,407千円減少

これまで預け金としていた現預金を、事業拡大のためどのような投資に回すのか注目したいと思います。

まとめと考察

・阪急阪神グループの子会社上場(上場後も51%保有。連結子会社)

・親会社グループとの関係性は良好

・グループ企業向け売上は4.7%

・業績は堅調(ただし高い成長率ではない)

今後注目したい点について考察

・グループ向け売上が上場後も増加するかどうか

・潤沢な現預金の使い道(M&A等)

・持株比率51%を下回るかどうか

個人的な見解として、持株比率51%を下回った方が、経営の自由度、資本政策、M&Aなどのコーポレートアクションが機動的に取れるため、連結子会社から外れた方が企業価値が上がりそうであると推測しています。