#77 株式投資 vs ベンチャーキャピタル投資

株式投資とベンチャーキャピタル投資では、どちらがリターンが大きいのでしょうか?決して単純な質問じゃないですが、ここ10年間ベンチャーキャピタルへの投資(具体的にはベンチャーキャピタルファンドへの投資、以下VC投資)は段々と魅力的になってきており、私はその傾向は今後続くだけではなくより強くなっていくと思います。

まず、PME(Public Market Equivalent)と呼ばれる概念を理解する必要があります。PME(Public Market Equivalent)アプローチとは、プライベート・エクイティ・ファンドの投資成果をパブリック・マーケットという観点から測定するために開発されたものです。つまり、VC投資と株式投資のパフォーマンスを比較することができるのです。

簡単に言えば、VC投資のパフォーマンスを株式投資のパフォーマンスで割ったものになります。したがって、PMEが1より高ければ、VC投資のパフォーマンスが株式投資のパフォーマンスより優れていることを意味します。例えば、VCのパフォーマンスが3、株式投資のパフォーマンスが2だとすると、PMEは1.5で、1より大きくなります。もちろん、実際の計算式はもっと複雑ですが、ここではその話は割愛したいと思います。

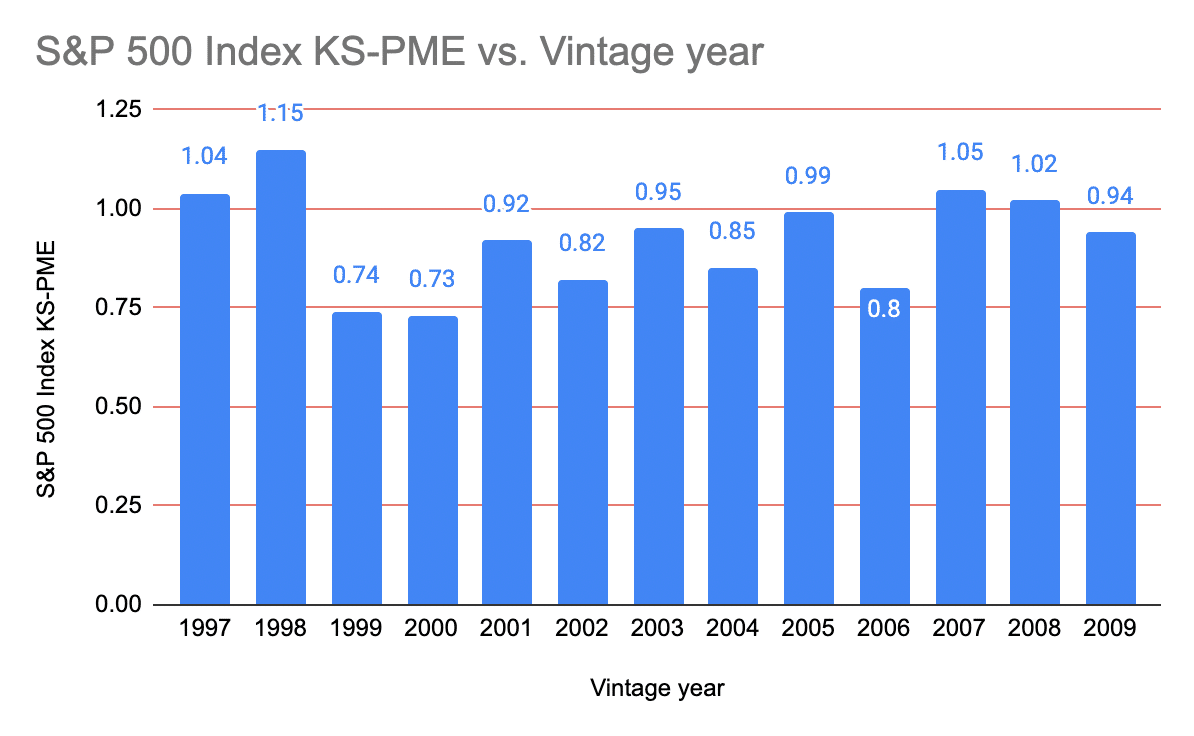

下のチャートは1997年から2009年までのPMEを示したものです。株式投資については、S&P500指数を使用していますが、このように多くの年にPMEが1を下回っています。つまり、その期間はVCに投資するよりも株式市場に投資した方が良いということになります。

それではもう少し最近のデータを見てみよう。次のチャートは、2010年から2019年までの10年間のPMEを示したものです。今回はご覧の通り、PMEは一貫して株式投資より高い数値を示しています。この期間はVCに投資した人の方が株式投資した人よりも儲かったことになります。

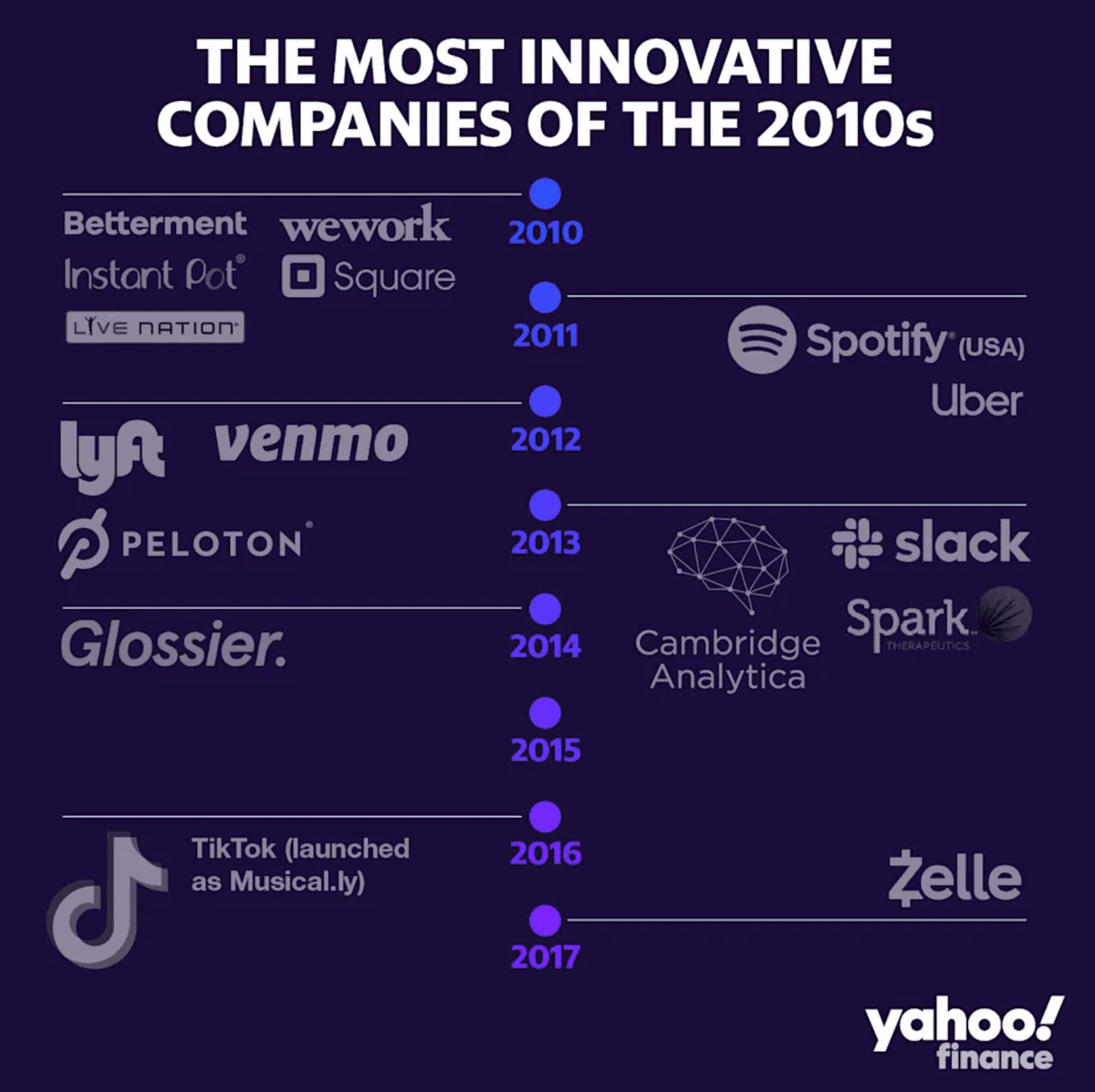

これは実は理にかなっています。2000年代にもGoogleやYahooのような強力なテック企業が存在したものの、我々の生活を劇的に変えたテクノロジー・イノベーションの多くは2010年代に誕生しているのです。例えば、WeWork、Square、Uber、Spotify、Lyft、Slackなどの企業は、2010年代前半に設立されました。これらの企業がどれだけ私たちの生活を変えたかは、説明するまでもないかと思います。

2022年を生きる我々の中でテクノロジイノベーションが終わったと思う人はいないと思います。むしろイノベーションの範囲は広がり、スピードは加速していくでしょう。実際、AI、Web3、メタバース、再生医療、宇宙技術など、今後ますます多くの技術革新が進んでいきます。これらは、私たちの生活をさらに劇的に変化させ、向上させ続けていきます。そのような中で、当然スタートアップのイノベーションとVC投資の役割はますます重要になり、それと伴いVC投資はさらに魅力的な投資アセットクラスになっていくでしょう。PMEの増加傾向もこれからも続くでしょう。

Reference:

・Understanding the universal concept behind Kaplan Schoar PME - https://www.asset-metrix.com/en/explanation-kaplan-schoar-pme-public-market-equivalent/

・PitchBook Benchmarks (as of Q3 2021) - https://pitchbook.com/news/reports/2022-pitchbook-benchmarks-as-of-q3-2021

・The 16 most innovative new companies of the 2010s - https://www.yahoo.com/now/the-16-most-innovative-new-companies-of-2010-s-190021422.html