フレクト(4414) #日本株 #IPO #2021 | IPOの解説 目論見書の解説 | メモ・ノウハウの共有

2021年12月 新規上場 フレクト「クラウドインテグレーター」

事業概要

事業概要は、

セールスフォースやアマゾンAWSなどのクラウド先端テクノロジーとデザインを用いた、企業のDX推進や「物流」・「フィールドサービス」・「営業」などで利用するモビリティー業務最適化クラウドサービス等を提供するマルチクラウドインテグレーターです。

事業情報

売上構成比率は、

・89%がクラウドインテグレーション事業

・11%がCariotサービス事業・その他

1つ目は、

クラウド先端テクノロジーを用いて国内大手企業の顧客を中心に、Iot/モビリティ、AI、EC、オンラインビデオ、コミュニティ、シェアリング、マッチングなどのサービスを提供しています。

2つ目は、

SaaS型モビリティ業務最適化クラウドサービスとして、物流・フィールドサービス・営業などで利用する車両の位置、状態をみえる化することで、

問い合わせ業務削減・アナログ管理業務の効率化を実現する自社プロダクトサービスです。

PICKUP情報

収益モデルについて:

クラウドインテグレーション事業の月次売上=月次契約顧客数×顧客あたり月次平均売上高ARPA

売上の中には、特に3月末に検収することで売上計上する傾向があり、3月末に売上が増加する傾向がある。

Cariotサービスは、サービスのライセンス料と車両に取り付けるデバイスのレンタル料のSaaS型ビジネスです。

クラウドインテグレーション事業の粗利率について:

21年の売上は顧客の予算縮小によって減少したものの、粗利率は40%以上を維持しており、また少しずつ粗利率が上がる傾向が見れ、付加価値をつけたサービスを展開しています。

顧客数について:

顧客数は毎年増加しているが、売上減少の21年度から、顧客あたり売上が減少する傾向が見られる。

今後の成長について:

21年度は一時的に顧客の予算執行の停止から売上減少したが、

22年2QにはDX支援の要望増加によって過去最高水準へ回復しています。

今後もDX支援の追い風によって増加の可能性がありそうです。

リスクは、セールスフォースとアマゾンAWSのプロダクトに依存している部分が高いこと。自己プロダクトの売上比率が高まることで売上に安定性が出そうですね。

同業他社について

IoT/ITインテグレーションを提供する企業は、 今までSierであった業態からCIerへ業態転換する企業が多く競合他社は多い。(3915)テラススカイ、(4434)サーバーワークス、(4284)ソルクシーズなどがあります。

まとめ

・IoTやクラウドに強みをもち、DXを推進するサービスを提供

・特に、セールスフォースとアマゾンAWSに強みを持っている

・ 粗利率が40%以上である

・ 21年の売上は一時的に減少も、22年の2Qは過去最高を更新

・ 主要顧客先は、リクルートや小松製作所

・ SaaS型の自社プロダクトのARRは増加傾向

・ 代表の資産管理会社が筆頭株主、二番目の株主はセールスフォース

業績について

売上高の面では、直近21年03月期は、売上成長が約▲11%、利益面は、売上が減少したため、赤字となりました。しかし22年2Qでは21年2Qを底にして売上は回復基調で過去最高水準となっています。

IPO情報

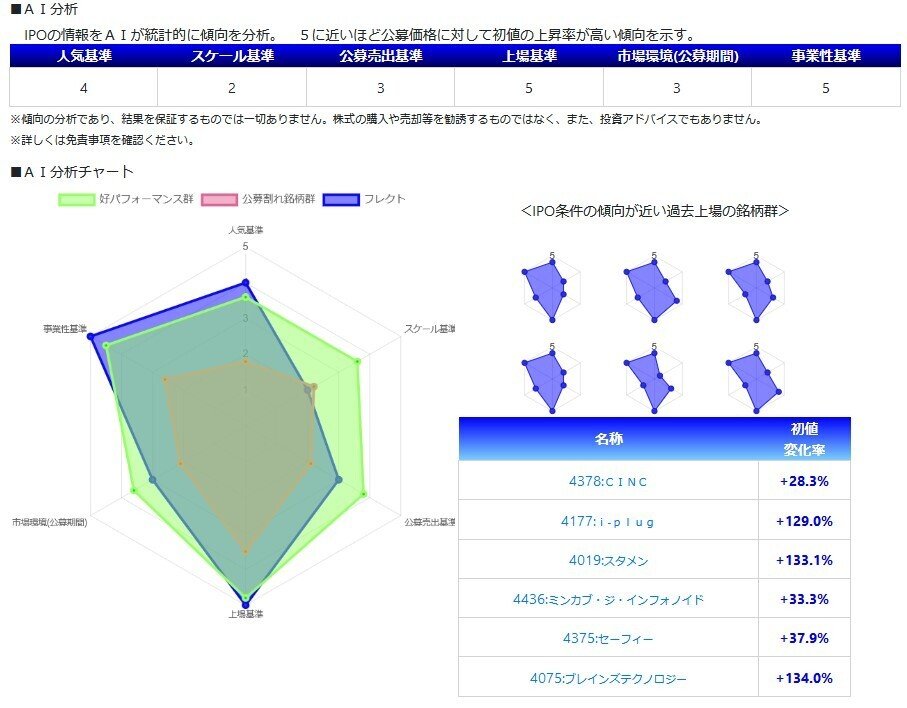

AI分析

最後まで読んでいただき、ありがとうございます。

私自身が感じたことの課題解決として、

「ポイントがどうも分かりにくい目論見書をわかりやすくできないか?」

を目標に試行錯誤でポイントをまとめてみました。

さらに磨いていきたいと思いますので、ご意見ご感想がございましたら、お送り頂けますと幸いです。

ご一緒に新規上場銘柄の理解を深めていけたら、うれしい限りです♪

これからも、よろしくお願いします。

他の記事もよかったら、御覧頂けますとうれしいです。

https://verrry.net/JPIPO/local-main.php?tickercode=4378

https://verrry.net/JPIPO/local-main.php?tickercode=4414

これらは、株式の購入や売却等を勧誘するものではなく、また、投資アドバイスでもありません。投資に関する最終的な決定は、ユーザー自身で判断するものであり、運営者および情報提供者は一切関与せず、一切の責任を負いません。サイトの情報を利用したことや、データ・内容の誤り、サイトへのアクセス、ダウンロードによって生じた、いかなる損害について一切の責任を負いません。