NISAにアクティブファンドは適してるか?ファンド選びの基準は?

アクティブファンドはインデックスファンドに劣る?

投資信託はアクティブファンドとインデックスファンドの2種類あります。

インデックスファンドは、日経平均株価やTOPIXといった指数に連動するように設計された投資信託です。

一方、指数を上回る、または指数に捉われずにリターンの獲得を目指す投資信託がアクティブファンドです。

これだけ見るとアクティブファンドのほうがリターンが高いからいいじゃん!てなりますよね。

実は現実はそうじゃないんです。

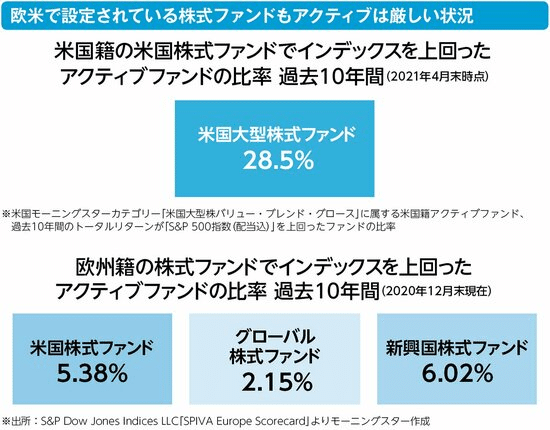

アクティブファンドはプロが値上がりしそうな銘柄を厳選し売買タイミングもきっちりしているにも関わらず歴史的にはインデックスファンドにほとんど勝てていません。

継続的にインデクスを上回ることが非常に難しいのが下図からもわかります。

同じようなセクター、銘柄を選んでいても個別でリターンが異なったり、外部/内部環境の変化、経済全体の変化等様々な理由でパフォーマンスが安定しづらいようです。

長期的におすすめできませんが、それでもアクティブファンドで夢を追いかけたい方は以下お読みいただけると幸いです。

①コストを徹底的に抑える

前記事にも書きましたが投資信託には必ずかかるコストがあります。

それも人の手がかかる分

アクティブ>インデックス

で設定されています。

インデックスとは違い投資対象、運用方針はかなりバリエーションが多いですのでコストのばらつきも大きいです。

かかるコストについてはこちらを参照ください。

②純資産総額を確認する

ファンドの仕組みとして投資家からお金を集めて代わりに運用してもらうわけですが、そもそものお金が集まってないと運用も思うようにできずに不自由な投資手段を求められます。

「純資産総額」はその集まったお金を表していて、

この金額が100億円、できれば500億円以上あるファンドを選ぶとよいです。

純資産総額が50億円を下回っているファンドは注意です。

なぜなら、運用会社としての利益が得にくくなっているからです。

たとえば運用管理費用が年2%だとすると、

50億円の純資産残高だと、年間の運用管理費用は1億円。

この中から、リサーチにかかる経費やファンドの運用報告書などを投資家に郵送するコスト、社員の給料、ファンドの広告・販促費用などを差し引いていくと、最終的に赤字になってしまいます。

赤字を垂れ流しているだけのファンドを運用し続けても、投資信託会社としては何の利益にもならないので出来るだけ早いうちに繰上償還(お金を返して解散を意味します)。

こういったリスクがあるので100億円以上、できれば500億円以上の純資産総額を有しているファンドが良いです。

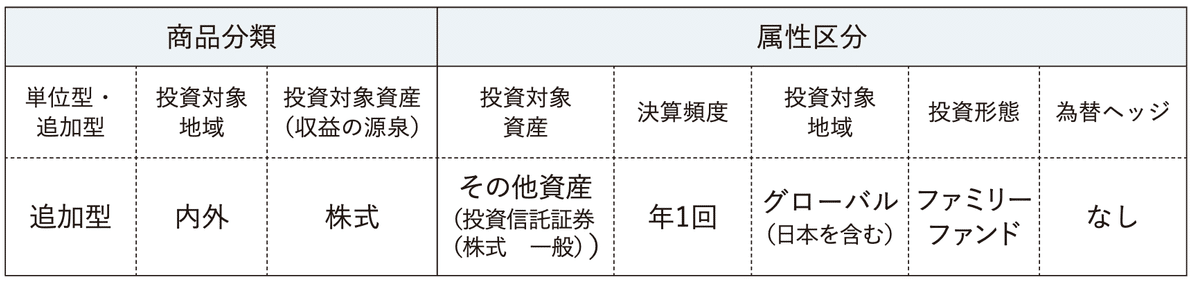

③目論見書を確認する

ファンドには必ず投資信託説明書(交付目論見書)が公開されています。

これには下記のような運用方針が載っていますし基準価額・純資産額の推移や過去のリターンが載っています。

為替ヘッジの有り無しはよく見落とすので注意です。

【目論見書のチェック項目】

実施に投資するかどうかを考えるときに参考にいただきたいポイントです。

1.純資産額や基準価額は右肩上がりか

2.年間収益率のマイナスの年のマイナス幅はどのくらいか

3.組入上位銘柄やその入れ替え基準

特に2と3は難しいですが、

経済は必ず循環するのでいい年も悪い年もあります。

悪い年をいかに損失を抑えれるか、それを見越した銘柄の入れ替えが腕の見せどころでもあるので似たような運用方針のファンドを比べてみてください。

結論

NISAという非課税制度に上下が激しいアクティブファンドはあまり向いてないと思われます。

ファンドに求められるのは一発大きな当たりを出すことではなく継続的な利益の創出です。

せっかく投資するなら損失に敏感で着実に増やしてもらえるファンドがいいですよね。過去の利益状況見ながら今後も投資家がお金を預けたくなるか?を基準に選択いただけると幸いです。

・・・結果インデックスファンドになるかもですが^^;

最後までお読みいただきありがとうございました。

また次回!

いいなと思ったら応援しよう!