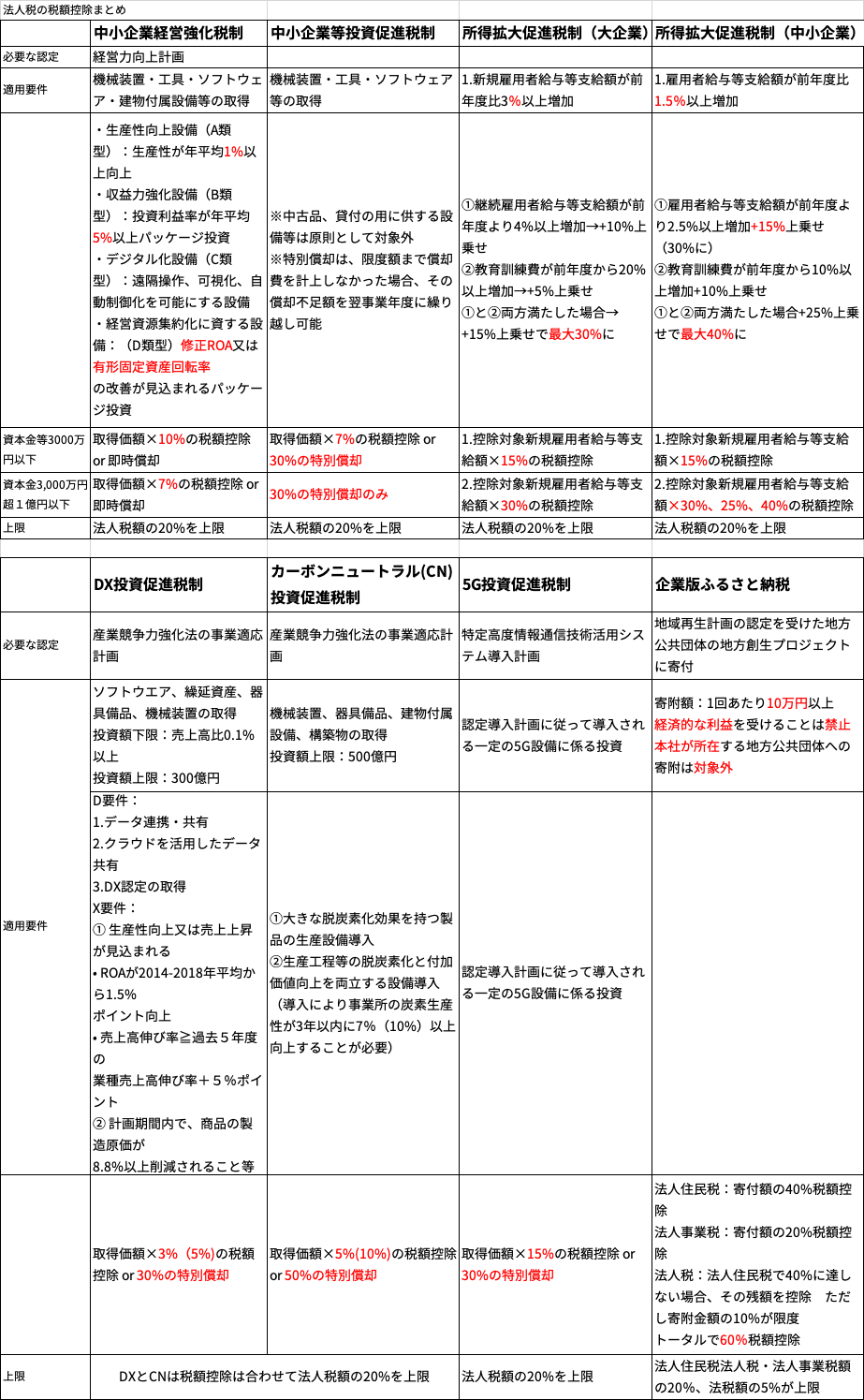

法人税の税額控除・特別償却 その他の税制優遇措置

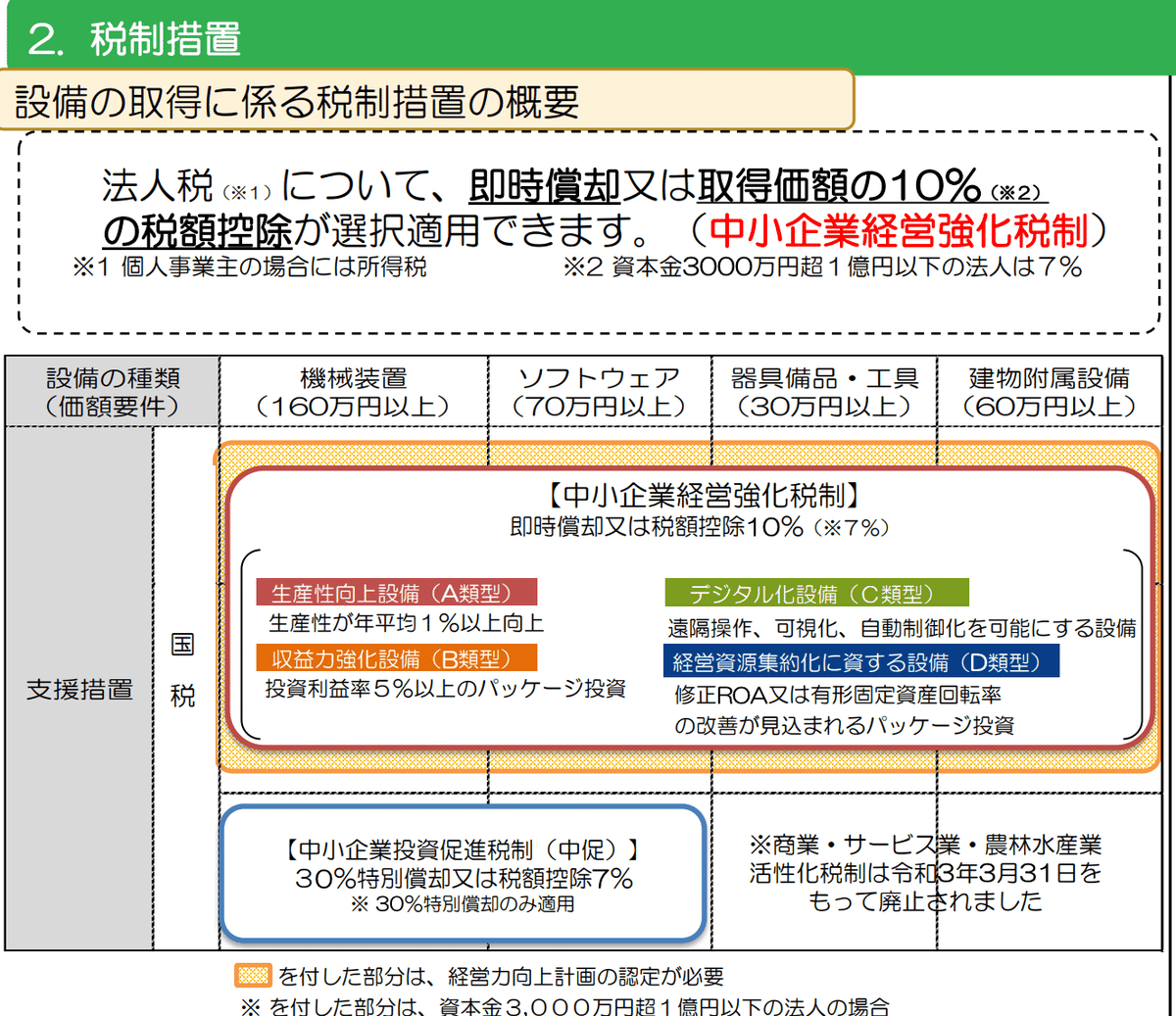

税額控除・特別償却

2022/9/4 2022年9月向けに更新しました。

中小企業庁公式サイトより

経産省公式サイトより2021年度税制改正のポイント

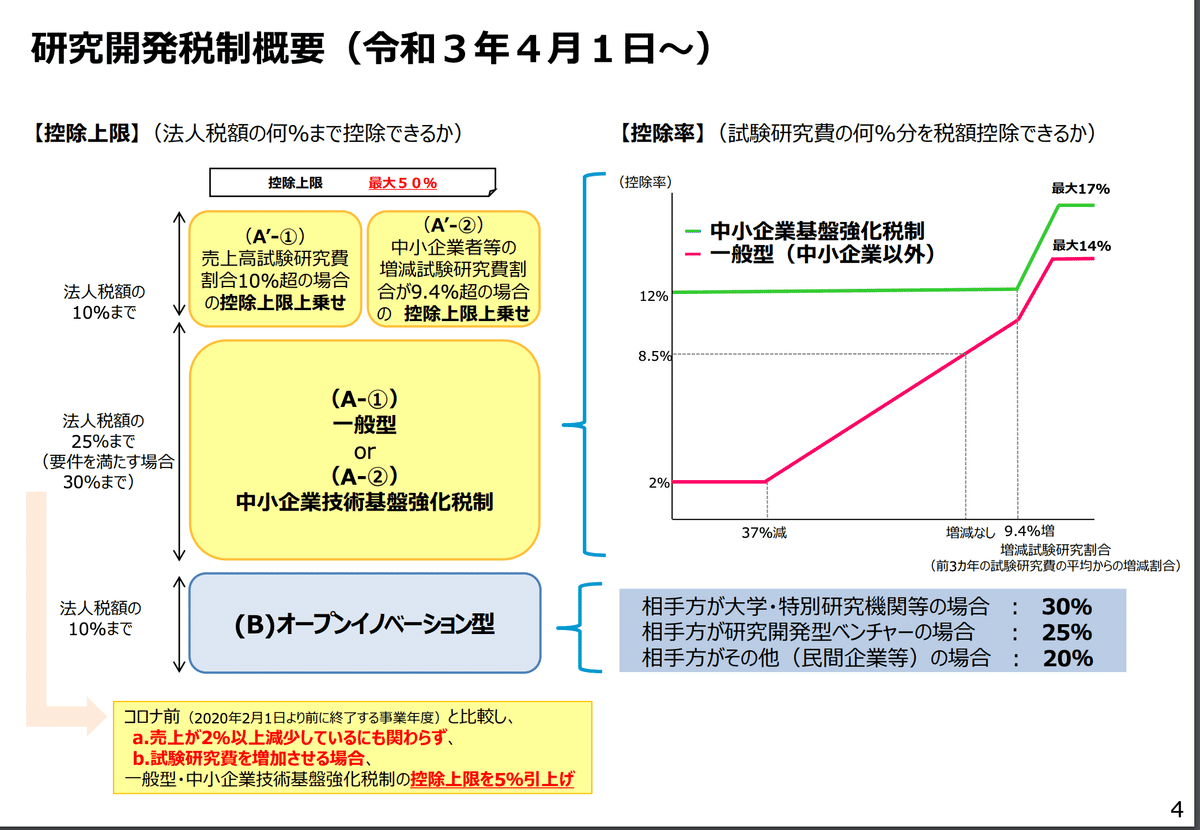

研究開発税制

研究開発税制は、研究開発を行う企業が、法人税額(国税)から、試験研究費の一定割合 (2~14%)を控除できる制度。控除できる金額は、原則として、法人税額の25%が上限。

①A-1総額型

②A-2中小企業技術基盤強化税制

③Bオープンイノベーション型

中小企業防災・減災投資促進税制

20%の特別償却。

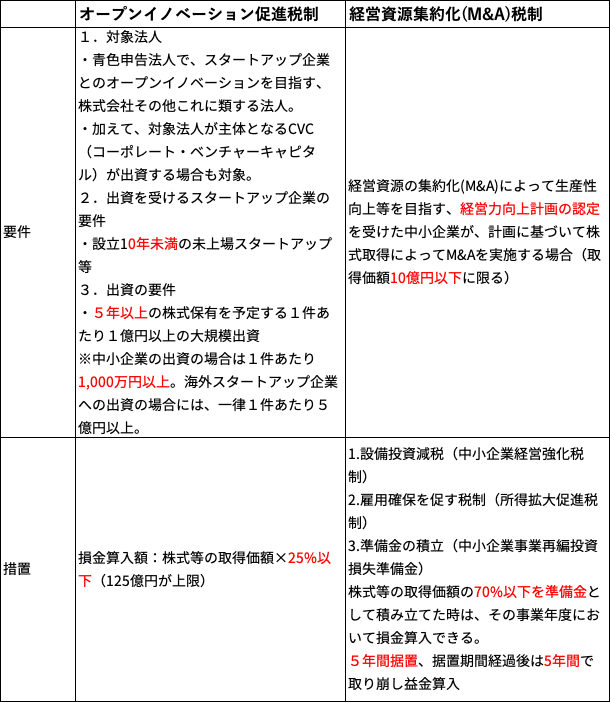

その他の税制優遇措置(損金算入)

これら2つは税額控除ではなく、損金算入であることに要注意。

オープンイノベーション促進税制

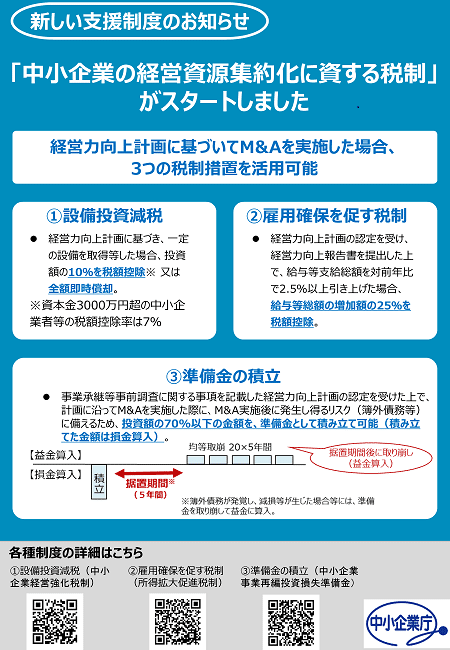

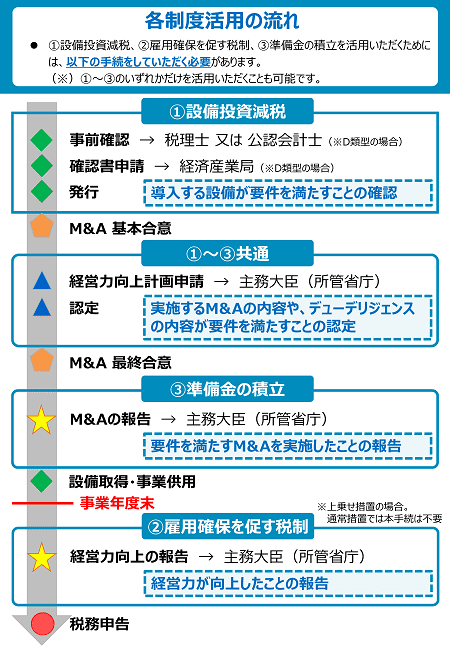

経営資源集約化(M&A)税制

株式対価M &A促進税制

企業の機動的な事業再構築を促すための株式を対価とするM&Aの円滑化 • 株式を対価としたM&Aを行う際、対象会社株主(売り手)の株式譲渡益への課税の繰延措置を、事前認定不要な恒久措置として創設する。(総額の20%まで現金の活用も可能)

https://www.moj.go.jp/content/001327488.pdf

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei21/03.htm#a06

かなり大雑把にまとめて省いている税制もあるので詳しくは各省庁の公式サイトや以下の参考リンク等をご参照ください。

税額控除・特別償却|FP1級Wikiさん