株式投資の基本 PBRとは

株式投資の基本である株価が割安か割高か、企業評価や投資判断の目安ととして使われている『PBR』について、記事を書こうと思います。

前回、株価が割安か割高かを判断する指標の『PER』について説明しました。PERは株式のバリュエーションを考える上で、最もメジャーな指標ですが、近年、PERと同じくらい、もしくはそれ以上に注目されている指標がPBRになります。株式投資、特に個別株をする上で基本的な内容なので、最後まで読んでくれると嬉しいです☺️

■PBRとは

PBRはPrice Book-value Ratio:株価純資産倍率のことです。これは企業の株価と純資産の比率を示す指標を表しています。

PBRは以下の計算式で求められます。

PBR=株価÷BPS

※BPS=純資産÷発行済み株式数であり、会社の純資産が1株あたりいくらあるかを表します。

冒頭で話しましたが、PBRは株価が割安か割高か、企業評価や投資判断の目安になります。これはどういうことかというのは、以下の式に置き換えることで分かりやすくなります。

PBR=株価÷BPS=株価x発行済み株式数÷純資産=時価総額÷純資産

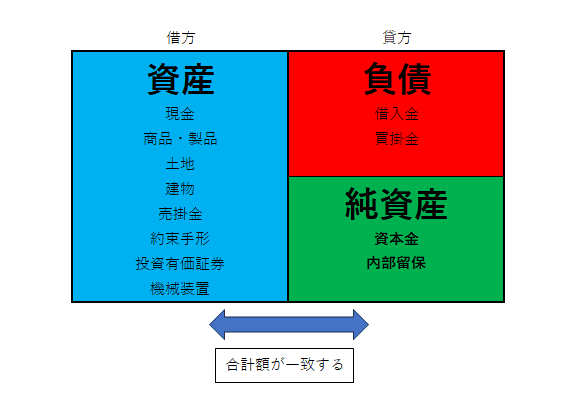

PBRは企業の時価総額を純資産で割った値になります。純資産とは貸借対照表(B/S)の右側に表示されたもので、資本金(株主から出資してもらった事業の元手)と過去から蓄積された利益のうち内部留保されているものが計上されています。

PBRの計算を分かりやすく例えると、時価総額=購入した財布の値段、純資産=財布の中に入っていたお金になります。財布自体はボロボロで使うことはできないと思ってください。そんな8000円で売られている財布、その中に1万円入っていた場合どうでしょうか。

8000円払って1万円手に入ると2000円お得ですよね。

これを計算式に当てはめるとPBR=8000÷10000=0.8となり、PBRが1倍未満の状態です。これは割安な状態と言えます。

次に財布が8000円で売られていて、その中に8000円入っているとどうでしょう。損も得もしないですよね。

これはPBR=8000÷8000=1となります。つまり、割安でも割高でもない標準的な状態と言えます。

最後に財布が8000円で売られていて財布には4000円入っているとどうでしょう。4000円損してしまいますよね。

これはPBR=8000÷4000=2となり、PBRが1倍以上の状態です。これは割高な状態と言えます。

PBRによる割安、割高の判断をまとめると、以下のようになります。

・PBRが1倍未満

株価が純資産に比べて低いことを意味します。これは、株価が割安であることを示します。ただし、PBRが1倍未満でも、企業の業績や将来の成長性を考慮する必要があります。

・PBRが1倍

株価とBPSが等しいということを指します。つまり1倍の時に会社が解散した場合、株主に投資額がそのまま戻ってくることを表します。この場合、株価が妥当な評価といえます。

・PBRが1倍以上

株価が純資産に比べて高いことを意味します。

これは、市場からの期待や将来の成長性が高く評価され、本来の企業価値よりも高い価格で株式が売買されていて、株価が割高なことを示します。

■PBRが注目されている理由

PBRが最近、注目されているのは2023年の初めから東証(東京証券取引所)がPBR1倍割れ(1倍未満)の上場企業に対して、PBRが上がるように自主的に行動計画を示して株主向けに開示するように強く要請したからです。2023年当初、日本国内の上場企業はプライム市場でも約5割、スタンダード市場でも約6割の企業がPBR1倍割れの状態だったためです。

PBR1倍割れがなぜ問題なのでしょうか。PBR1倍割れは時価総額が純資産額を下回っている状態です。これは企業が純資産以上の価値を生み出さないと市場から評価されていると考えられているためです。特に、日本の上場企業は多角化企業・大企業になるほど経営効率・収益率に問題があるため、PBR1倍割れになっているとの指摘もあります。

つまり、極端なことを言えば、このままの状態が続くのなら企業は今すぐに事業を辞めて、純資産を全部売って株主にそれを還元しなさい。その方が企業価値が下がっている現状よりも株主としては儲かるから、それが嫌なら早く株価を上げるか、余計な資産を売って株主還元をしてPBRを上げなさいということなのです。また、PBRが低いことは敵対的に買収される可能性が高いことも意味しています。

■PBRを上げるためには

PBRが1倍未満であることの問題点は分かっていただけたと思います。では、PBRを上げるためにどうすればいいのか、株価とPBRの計算式から読み解きます。

株価=EPS:1株あたりの純利益xPER:株価収益率

PBR=株価÷BPS=EPSxPER÷BPS

上記より、純利益xPER÷純資産となります。つまり、PBRを上げるには①分子である純利益xPERを増やす、②分母である純資産を減らす必要があります。

①分子である純利益xPERを増やすには収益力を上げることに限ります。固定費の削減や製品、サービスの値上げや、事業ポートフォリオの見直しにより収益力を上げることで株価が上がり、PBRも上がります。

また、分母である純資産を減らすためには、内部留保を使えばいいので成長投資や株主還元(配当や自社株買い)、人的資本投資の強化などが挙げられます。また、政策保有株(株式持ち合い)の縮減も有効です。

①と②どちらのやり方でもPBRを上げることは可能ですが、中長期的な企業価値の改善に繋げる本質的な取り組みとしては②の純資産を減らす取り組みだけでなく、①の収益力を上げることが最も大切だと感じます。

■最後に

PBRは株価と純資産の比率より株価が割安か割高かを判断する一つの指標になります。前回記事を書いたPERと今回説明したPBRは株式投資をする上で基本の知識になりますので、しっかり理解したうえで株式投資をされることをお勧めします😊

以上、長文になりましたが、最後までご覧いただきありがとうございます。参考になりましたら、いいねをいただけると助かります。

ではでは〜。

追伸:お気持ちをいただけたら、次回更新の励みになります。

(*- -)(*_ _)ペコリ

ここから先は

¥ 100

この記事が気に入ったらチップで応援してみませんか?