【ラボル】成長を続けるファクタリング市場においてAI活用で奮闘!フリーランスや中小企業の資金繰りを強力に支援も、競争激化で頭打ち懸念…?

▼はじめに

スタートアップの世界では、フリーランスや個人事業主、小規模事業者向けの革新的な金融サービスが急速に進化しています。その中でも今回ご紹介する「ラボル (labol inc.)」は、AI技術を活用したファクタリングサービスを提供することで注目を集めており、直近2024年10月18日には第三者割当増資を実施することを決議。約5.5億円の資金調達が確定しました。

ファクタリングサービスの要諦は、「与信リスクを軽減」しながら、顧客に「迅速で」「柔軟な」資金調達手段を提供すること。特に、中小企業やフリーランスに対しては従来の金融機関がカバーし切れない領域でもあり、透明性の高いサービスを提供しながらパイを広げていくことが重要です。

本記事では、競合他社との比較も交えながら、同社のビジネスモデルや実績、競争環境、リスク要因などを網羅的に解説していきますので、参考になれば幸いです。

▼企業概要

▼ラボルのビジネスモデル

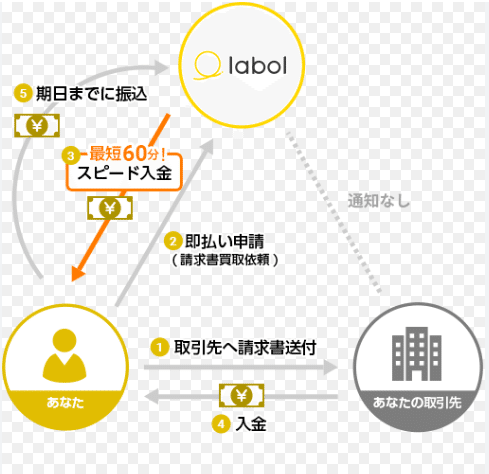

株式会社ラボルは、Webで完結できるオンライン金融サービス「labol」の運営を手がけるスタートアップで、フリーランスや個人事業主として働く方、SMB企業が資金調達手段として活用できる金融サービスを提供しています。

主な事業は2事業で、ファクタリングサービスとカード支払い型振込代行サービスを中心とした「金融サービス事業」と、事業者向けの資金情報サービス『資金調達プロ』の運営を行う「メディア事業」を展開しています。

特に「資金調達プロ」は、資金情報ポータルサイトとして日本最大級の専門家登録を誇り、経営者が知っておくべき国内・国外の「お金」に関する情報を幅広く提供しています。

株式会社ディー・エヌ・エー、株式会社シーエー・モバイル(現・株式会社CAM)にて

Web広告の販売・開発とメディア運営、M&Aに携わる。

その後、株式会社サイバーエージェントの運用型広告部門に携わった後、

株式会社セレスに入社。取締役としてゲーム・不動産など専門領域型メディアを統括。

2021年に株式会社ラボルを設立。

引用元:https://www.green-japan.com/company/10150/interview

▼創業者について

過去に吉田氏が受けているインタビューの内容から、事業にかける思い、大切にしているバリュー、得意なこと/苦手なことについてまとめてみます。

スタッフの能力を最大限に引き出す環境構築型のリーダーで、場を整えることを重視し、コミュニケーションを通じて個々のメンバーの強みを理解し、自分のやり方で成長できるよう配慮していることが窺えます。

また、自身は重要な意思決定に集中し、スタッフに業務を委任することを得意としており、社長としての肩書きにこだわらずフラットな組織関係を好む一方、事業の成長に対しては強い責任感を持つ人物といえそうです。

∟事業にかける思い

吉田氏は、「あらゆる人々に平等なお金の価値を提供する」ことに強い思いを持っています。

特に、正社員とフリーランスの間に存在する金融サービスの質の違いに対して問題意識を抱いており、フリーランスが金融サービスを十分に享受できるようにしたいという考えがラボルのサービスにも反映されています。

∟大切にしているバリュー

スタッフの力を引き出すための環境作り:スタッフがストレスなく働ける環境を整えることを最優先にしており、各自が成長できるように「地ならし」を意識

適切なコミュニケーション:スタッフとの対話を重視し、相手の能力や状況に応じた依頼方法を心掛けている。また、対話だけでなく、チャットやメールでのコミュニケーションにも注力

責任感を持たせて業務を委任する:各スタッフが責任感を持ち、成長できるように、必要なときに仕事を任せ、専門性を深めさせる

∟得意なこと

環境構築型のリーダーシップ:スタッフが最大限に力を発揮できるよう、個々の強みや経験に応じて依頼方法を調整することが得意

コミュニケーションを通じたフォローアップ:スタッフの状況を理解し、適切にフォローアップするために、対話や情報収集を重視

意思決定に集中:スタッフに業務を委任し、自身は重要な意思決定や会社の方向性に集中できる体制を作ることが得意

∟苦手なこと

「社長」としての肩書きに抵抗:吉田氏は「社長」という肩書きに伴う重圧感や「雲の上の存在感」を苦手としており、フラットな関係を希望

自分が目立つことを好まない:役割分担としての社長を担っているという意識が強く、特別扱いされることを好まない

自分で手を動かしすぎる癖:かつては自分で手を動かすことが多かったが、現在は業務を他者に任せることを学びつつある

▼市場・事業評価

ここまでは企業としてのラボルと、創業者である吉田氏の経歴や想いを概観してきました。続いて、同社が属する市場、および5つの観点に基づいた事業評価を試みたいと思います。

∟現在の市場規模:評価: 20/20点

2023年の日本のファクタリング市場規模は約5.7兆円と推計されています。フリーランスや個人事業主の増加に伴ってファクタリングサービスの需要が高まっており、クラウドファクタリングなどの技術革新が進んでいます。

新しいファクタリングサービスが市場に次々と参入してきてことによる競争の激化、手数料の高さや透明性の確保が課題となっています。

∟今後3~5年の市場成長の見立て:評価: 4/20点

本のファクタリング市場は2024年から2032年にかけて3.10%のCAGRで成長すると予測されています(https://www.imarcgroup.com/japan-factoring-market)。

Fintechの導入による効率的な資金調達が可能となり、グローバルでも成長が期待されています。特にアジア太平洋地域では工業化とフィンテックの発展が市場を牽引していることから、中国やインドが主要な成長ドライバーとなっています。一方で、上記同様競争の激化による頭打ち、手数料の高さや信頼性の確保が課題となってくると想定されます。

∟変化する外部環境との親和性:評価: 16/20点

政府主導の中小企業向け支援策や、AIを活用した信用評価システムの普及により、従来の銀行融資に依存しない資金調達手段としてのファクタリングサービスが多くの企業にとって利用しやすくなってきており、需要が高まっています。

ただし、地方やデジタルリテラシーが追い付いていない領域ではまだ対応が不十分なケースもあり、この啓蒙も必要となってきそうです。

∟支配的なプレーヤーの存在感の低さ:評価: 12/20点

国内外で、大手銀行やファクタリングサービスの提供者が一定の市場シェアを保持していますが、フィンテック企業やノンバンクファクタリング事業者の台頭により市場は開かれつつあり、完全に支配的な地位にある企業はまだ出てきていないと言えます。AIを活用したサービスを提供する企業も増加し、従来の大手銀行が持つ市場シェアは徐々に減少しているなど競争が激化しています。。

∟現状の顧客が活用している代替案の未充足度:評価: 16/20点

従来の融資手段では手続きが煩雑だったり審査が厳しかったりすることで迅速な資金調達が難しいため、特に中小企業やフリーランスにとってはオンラインファクタリングは未充足なニーズを補完しており、魅力的な選択肢となっています。

しかし、金融リテラシーの低さが一部で障壁となっている点もあるため、上述の通り金融に関する情報提供を合わせて行うことによる啓蒙がまだまだ必要な領域であるとも言えます。

総合評価:68点

ファクタリング市場は日本国内で約5.7兆円規模に達しており、今後も緩やかな成長が予測されています。特にフリーランスや個人事業主の増加による需要拡大は追い風ですが、手数料の高さ、サービスの信頼性確保といった課題も依然として残っています。AIを活用した信用評価システムの普及や政府の支援策により外部環境との親和性は高い一方、地方やデジタルリテラシーが追いついていない領域では、さらなる啓蒙が必要とされています。

競争のさらなる激化が見込まれる中、これらの課題を解決しながらパイを広げていくためには緻密な戦略策定が必要になってきそうです。

∟ラボルの主事業/金融サービス事業の競合との比較

ここまで市場・ラボル個社の事業について評価を試みてきました。以下では、国内で展開されている類似のサービスとの比較をしていきます。

ペイトナーファクタリングは、入金スピードが業界最速の最短10分と他社よりも際立って迅速である反面、初回利用時の制限(25万円まで)があり、大口取引には対応が難しい点があります。一方で、ラボルは初回から幅広い金額に対応できる点が強みです。

QuQuMoは、手数料が1%〜14.8%と幅広く、少額取引には低い手数料が魅力的です。ラボルは手数料が一律10%で、手数料の安さではQuQuMoに劣ることもありますが、透明性が高く、手数料の見通しがつきやすい点が評価されています。ただし、利用者によっては、低い手数料を選びたいケースではQuQuMoが有利です。

OLTAは、最短即日での入金が可能であり、手数料も2%〜9%と低めに設定されています。ラボルはAIによる審査やノンリコース契約により、リスク管理や安定したサービスを提供しています。

他社比較でみると、ラボルは特にAIを活用した審査システムにより、迅速かつ柔軟な資金調達を可能にしている点が特徴的です。

また、「与信タスク」と呼ばれる独自の制度もあり、アンケートの回答や書類の提出によって与信が上がる仕組みも導入しています。少額での買取も可能な点が特徴ではありますが、与信を上げることで、多額の資金調達が必要なケースにも役立ちます。

非対面・オンラインでの手続きが主流となりつつある現代においてラボルのAI審査システムは資金調達の効率を高め、他の競合との差別化要因となっているようです。

▼まとめ

いかがでしたでしょうか。

本記事ではAI技術を活用したファクタリングサービスを提供することで注目を集めているラボルについて、競合他社との比較も交えながら、ビジネスモデルや実績、競争環境、リスク要因などを網羅的に分析・解説してきました。

ラボルは、手数料の透明性やAIを活用した独自の審査システムを強みとしたファクタリングサービスで効率的、かつ迅速な資金調達手段を提供しており、中小企業やフリーランスにとって有力な選択肢となると考えられます。

一方で、今後はさらに低い手数料や即日入金を強みとするサービスも出てくる可能性があり、競争のさらなる激化が見込まれる中、現状の課題を解決しながらパイを広げていくために緻密な戦略策定が必要になってきそうです。

ラボルのビジョンである「あらゆる人々に平等なお金の価値を実現する」という理念は時代のニーズに合致していることから、企業や個人事業主が抱える資金調達の課題を解決するパートナーとして今後もより広く認知され、信頼される存在であり続けることが期待されます。競争激化する中での戦略やその行く末について、今後の動きも注目していきたいと思います。

▼参照・引用データ、ソース一覧

・ラボル公式サイト: https://labol.co.jp

・ラボルの口コミ、評判: https://we-capital.co.jp/media/labol-reputaition/

・CEO吉田氏のインタビュー記事: https://www.green-japan.com/company/10150/interview

・imarcレポート: https://www.imarcgroup.com/japan-factoring-market

・Grand View Research: グローバルファクタリング市場に関する調査レポートGrand View Research

・Coherent Market Insights: ファクタリングサービス市場の成長予測Market Data Forecast

・Market Data Forecast: 世界市場の成長率と見通しGrand View Research

・Fincity Tokyo: フィンテック市場のトレンドFinCity.Tokyo | 一般社団法人 東京国際金融機構

・アンクパートナーズ(2024年版 ファクタリング市場の現状と展望~メディカル、売掛債権買取分野の全貌~):https://www.ankhpartners.com/793/

・株式会社No.1記事: https://no1service.co.jp/blog/2023/07/08/factoring-market-size/

・ペイトナーファクタリングのHP: https://payten-factor.example.com

・QuQuMoのHP: https://ququmo.example.com

・OLTAのHP: https://corp.olta.co.jp/

ライター:白井 達也

—--------

このようなお悩みはありませんか?

PMFが思うようにすすまない

資金調達を考えているが、相談相手がいない

新規事業の進め方の知見がない

お気軽にご相談ください。

スタートアップ向けサービスについて

事業会社向けサービスについて

メディア取材や登壇/講演について など

https://unicornfarm.jp/contact

—--------