シストレのススメ第5回 トレード数の稼ぎ方と留意点

これまでにトレード数を稼ぐことが重要であることを述べてきました。トレード数を稼ぐことのメリットは以下の通りです。

・トレード数はその平方根に比例してストラテジーの安定性(見掛け上のシャープレシオ)を向上することができます。

・一定数以上のトレードをこなすことで元本割れのリスクを0に近づけることができます。

・運用レシオが同等の場合、トレード数の多いストラテジーのほうが複利運用の効率が高くなります。

・その他、「大数の法則」により運用成績を統計的な期待値に近付けることができることや、ドローダウンの期間が短くなることがメリットとして挙げられます。

今回は「トレード数を稼ぐ上での留意点」について解説していきます。

1.トレード間の相関に注目する

トレード数を稼ぐ上で最も注意すべきことは「トレード間の相関」です。「シストレのススメ第2回 ストラテジーへの要件」で言及したように、トレード間に相関がある場合は以下の式で表される合成標準偏差の値が変化します(σ12:トレード1とトレード2の合成標準偏差)。

σ12=SQRT(σ1^2+2×r12×σ1×σ2+σ2^2)

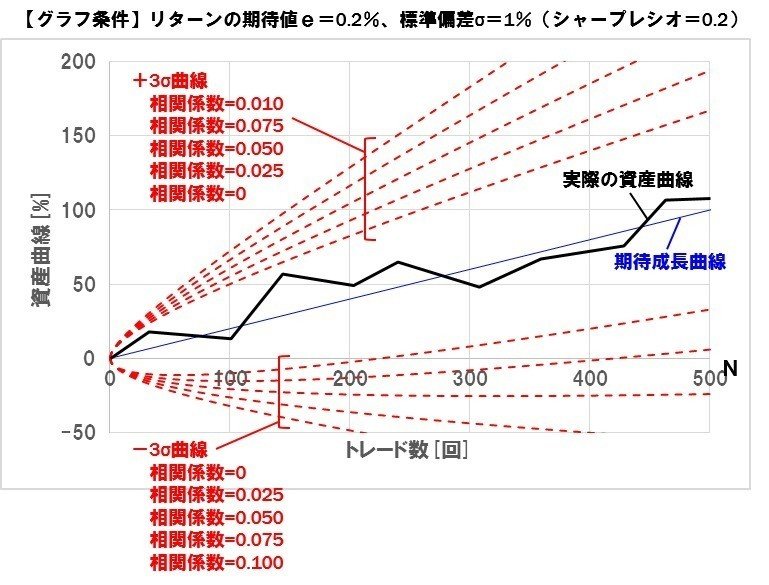

まずトレード間の相関が資産曲線の形成にどのように影響を与えるか見てみましょう。以下の図はトレード間の相関の水準を振ったときの資産曲線です。これを見るとトレード間の相関が大きい場合はN回施行後の資産の存在領域が極端に広くなり、相関が0.05を越えると元本保証点が消失することが分かります。ほんの少しの相関によって運用の不確実性が極端に大きくなってしまうのです。

2.トレード数の稼ぎ方と相関の大きさ

(1)投資指標の閾値Zの緩和

単一の投資指標を使うストラテジーにおいて、売買判断の閾値Zを緩和することでトレード数(トレード機会)を稼ぐ方法です。この方法の背反として期待値が低下して阻害要因から受ける影響が大きくなることが挙げられます。分かりやすく施行しやすい方法です。

この方法は1つのアセットについて時系列で重複することなくトレードするため、トレード間の相関は極めて低くなります。一般的にフィナンシャルデータはリターンの自己相関は低いからです。

(2)マルチストラテジー

複数のストラテジーを使って単一のアセットを並行して売買を行います。複数の有効な投資指標を発見するためのスキルが必要となりますが、売買判断の閾値Zを緩和する必要はなく、(1)の方法と比較して同一トレード数において高めの期待値を確保することができます。

ストラテジーを並行運用するため、シグナルが重複する場合は売買ロットを二重に建てることになります。このとき、当然ながらトレード間の相関が極端に大きくなってしまいます。この方法ではそれぞれのストラテジーに相関の低い投資指標を採用する必要があります。例えばオシレーター系の指標同士は高い相関を持つことになり、それぞれの期待値がどれだけ高くても同時に採用することは困難です。

(3)マルチアセット

単一の投資指標を使うストラテジーを複数のアセットに適用してそれぞれのアセットの売買を行います。特に株式投資や商品先物取引において、投資対象を複数の銘柄・商品とすることで、簡単にトレード数を稼ぐことができます。

この方法では売買タイミングが重複するアセットが発生します。このとき、いくら異なるアセットと言えどもトレード間の相関は比較的大きくなってしまいます。

以降、複数銘柄を同時に売買する株式投資に焦点を当てて説明を進めます。この考え方は、当然仮想通貨でも複数のメジャーアルトでトレードする場合に適用することができます。

3.アセット間の相関の要因

マルチアセットの相関を定量化する場合、個別に相関を計算していくと膨大な数の計算が必要となってしまいます。例えば10個の銘柄を売買する場合、単純に相関を考えるとその組み合わせは45通りとなります。組み合わせは扱う銘柄数の二乗に比例するため、多くの銘柄を扱う場合は相関を分かりやすく把握することが困難になってしまいます。

そこで、個別銘柄同士の相関を確認するのではなく、ある1つのインデックスに対してそれぞれ銘柄の感応度を確認する方法をとります。一番分かりやすい例が日経平均との相関(実務的には回帰係数)を取る方法です。これがマーケットベータと呼ばれる市場の値動きに対する感応度となります。ベータの値が近い銘柄は、銘柄同士の相関も高くなります。

(1)インデックスに対する感応度

マーケットベータ以外にも、以下のような外的要因により相関が発生します。

外国株式要因 :米国株式市場

為替要因 :特にJPY、以下AUD>EUR>USD=GBP=CHF

金利要因 :日米国債利回りスプレッド

商品要因 :原油、コモディティ指数

その他要因 :期待インフレ率、海運指数、半導体指数、業種など

これらの外的要因の影響を定量化する場合、複数の変数が互いに時系列で複雑に絡み合っているため、通常の回帰分析では定量化できません。これらの解析には「多変量解析」が用いられます。

多変量解析の手法として、構造方程式モデル、VAR(ベクトル自己回帰)モデルなどがあります。特にVARモデルは時系列解析における非常に有用な手法です。複数の変数を用いて変数間の動的(ダイナミック)な分析を実施でき、グレンジャーの因果性検定や市場ショックに対するインパルス応答関数など強力な解析手法へと発展できます。実際の解析に当たっては、エクセル等での計算はほぼ不可能であり、AMOS(SPSS)やR言語などの専用の解析ツールを使います。

上記のインデックスへの感応度を差し引いた銘柄固有のリターンがスペシフィックリターンです。しかし、このスペシフィックリターンにもまだまだ互いの相関が含まれています。

(2)銘柄の価格帯

現在の株価の水準によって銘柄の値動きに相関が発生します。これは値下がりして割安になっている銘柄に対して買いが入るからです。反対に値上がりして割高になっている銘柄に対しては売りが入ります。銘柄の割安・割高を判定する指標は、以下のようなものがあります。

財務諸表による判定 :PER、PBR、PCFR

投資収益性による判定:配当利回り

テクニカルによる判定:モメンタム(騰落率)

上記(1)、(2)は恒常的に見られる特性ですが、特定の状況下において発生する相関も存在します。

(3)市況要因

通常は相関が低くても、市況によって極端に相関が高くなる場合があります。この相関の発生を予測することは困難です。

(a)テーマ株(連れ高・連れ安)

直近で注目を集めた事象に対して、関連する銘柄の値動きに相関が発生します。例えばノーベル賞関連銘柄、エボラ関連銘柄、フィンテック関連銘柄などです。また不祥事の飛び火などもこれに含まれます。

(b)ショック

ショック時は投資家が一斉にリスク回避的な行動を取るため、銘柄間の相関が急激に高まります。リーマンショックで各投資銀行に発生した損失は、通常のVAR(Value at Risk)の考え方であれば、1万年に一度の発生確率と言われることがあります。このような莫大な損失が想定している確率よりもずっと高い確率で発生してしまうのは、リターンの分布を正規分布で仮定していることと、資産間の相関を一定として考えていることに起因するのです。

4.トレード数の稼ぎ方の留意点

これまでの内容を踏まえてトレード数の稼ぎ方の留意点をまとめます。1つのストラテジーでトレード数を稼ぐのではなく、複数のストラテジーを組み合わせることが基本となります。下記の点に留意する必要があります。

(1)ショックにおけるトレードは細心の注意を払う

細心の注意を払うと言うよりも、トレードを休止すべきと書いたほうがよいかもしれません。実際にトレードする場合、売買する銘柄数や売買代金を絞るなど配慮が必要です(私も退場しかけたことがあります)。

ショック相場は以下のような指標で判定することができます。

・市場インデックスの騰落率

・騰落レシオ(上昇した銘柄と下落した銘柄の比率)

・逆張りストラテジーのシグナル点灯数

(2)異なる価格帯の銘柄を売買する(アルファの分散)

基本的な動きとして、価格帯や乖離率が高く割高な銘柄は下落し、反対に割安な銘柄は反発します。よって同じロング戦略でも、価格帯の異なる銘柄を組み合わせることで相関を小さく抑えることができます。具体的に言うと順張りと逆張りの組み合わせが非常に有効です。

(3)業種毎に売買銘柄を抽出する(ベータの分散)

同一業種の銘柄はインデックスから受ける影響が大きくなります。単純に市場全体から売買銘柄を抽出する場合、売買対象の銘柄が特定の業種に偏る場合があります。業種毎に分けた後にそれぞれから数銘柄を抽出すれば銘柄間の相関を小さく抑えることができます。

(4)ロングとショートを組み合わせる(ヘッジ)

ロングとショートは反対方向売買のため、相関係数をマイナスにすることができます。ロング戦略しか保有していない方は、ショート戦略の並行運用を強くお薦めします。

また、同じストラテジー内でヘッジ銘柄をつくることも有効です。例えば、あるストラテジーで5銘柄をロングする場合、故意にその中の1銘柄でショートポジションを作ります。当然トータルの利益率は落ちますが、ドローダウンを縮小して資産曲線の形状を改善する効果があります。結果として資金効率を改善できる場合があります。

結局、マルチアセットでトレードを稼ぐためには、相関の大きさの観点から銘柄を分散させることが必要となります。システムトレードは統計をバックグラウンドとしてどれだけ安全にトレード数を稼ぐかが重要です。

次回のテーマは「対象市場の特性を理解する(仮)」です。