星野リゾート・リート投資法人の決算読み解き:実は不動産会社?星野リゾート

今回は星野リゾートの読み解きを行いました。星野リゾートは非上場ですので、星野リゾート・リート投資法人の決算発表を通じて読み解いていくことになります。

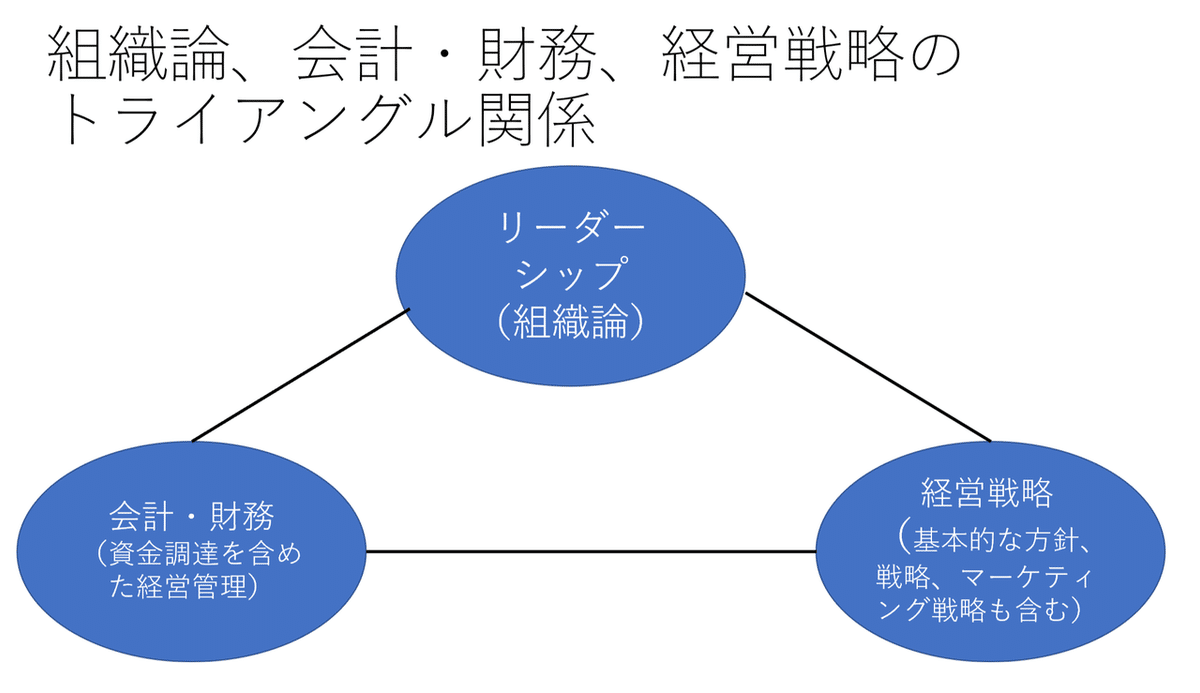

そこから見えてくる側面は、星野リゾートは、リーダーシップ、経営戦略、会計・財務の観点からみて、明確な方向が示されている企業、ということです。

特に、星野社長が先頭を切って広報活動、企業の方針を示すことに注力し(リーダーシップの発揮)、経営戦略、会計・財務において攻めと守りの両方の姿勢が明確になっています。

新しく旅館ファンドを立ち上げる、というニュースをみた人もいるのではないでしょうか?

コロナ禍において、さらに勢力を拡大しよう、という積極的な姿勢がみられます。一方で、その投資範囲は、あくまでもファンド内、ということでリスクの範囲を限定しています。ファイナンスにおいても現金の確保をしています。こうしたところに同社の強さを感じます。

ただし、リスクをヘッジしているとはいえ、投資した事業をスムーズに収益化することが出来るのかどうか。そのことが同社の課題でしょう。

仮に収益化に手間取れば、これまでの一連の流れが変わってしまう、ということもありえます。会計・財務を色々と駆使しても大事な本質は変わりません。最終的に問われるのは、事業の収益性です。

と、こうした内容なのですが、以下、ご笑覧いただければ幸いです。

1. 厳しい旅館、宿泊業のビジネス

旅行・宿泊業が大変厳しい状況にあることは皆さんお分かりになると思います。

99.9%減少ですから、相当深刻な影響が各地で起きてます。

今年は東京オリンピックも開催され、インバウンド需要を取り込み日本経済の成長が加速していく・・・・。そんなことを考えた時がありました。という関係者は多いのではないでしょうか?

旅行業・宿泊業を今回取り上げますが、中でも注目したい業種は、

旅行代理店業(JTB、HIS、近畿日本ツーリスト、ベンチャーではベルトラなど)、航空業(ANA、JAL)、宿泊業(星野リゾート、帝国ホテル、ロイヤルホテル)などでしょうか。

こちらを見てもらっても分かりますように、鉄道、航空業の会社がホテルを運営していることもありますので、旅行・宿泊業はいわば一体のものとしてとらえてもいいかもしれません。

今回、取り上げたい企業は、星野リゾートです。

時間の限りもあり、すべての企業を自分で調べることは不可能です。そうした中で出来ることは、「その業種におけるリーディングカンパニー」をみておくことでしょう。

リーディングカンパニー、いわゆるその業種において高いシェアを占めている企業ですね。

星野リゾートは比較的最近有名になった企業だと思いますが、その勢いはとどまるところを知りません。

こうした関連書籍も出ていますね。

星野リゾートにおいて際立っているのは、コロナ禍における星野社長のメディアでの露出度の高さですね。

この間もニュース番組でも見ましたし、出ていない日がないのではないか?というほど出演されています。

メッセージは一貫してて、「withコロナの期間は1年半以上」「国内の旅行需要は全体の8割以上であり、当分は国内の需要で宿泊・旅行業は賄うことは可能である」「マイクロツーリズム(近距離旅行)の促進」

といったところでしょうか(一部間違えもあるかもしれません)。私も星野リゾートの追っかけ(ファンではない)はしていないのですが、これだけ繰り返し、同じメッセージを出されるとおおよその内容は覚えてしまいますね。

直接的に政策提言をできるだけの力も持っていますし、こうしたメッセージを発信するのは意図がある、といってよいでしょう。

私が着目しているのはこのトライアングル関係です。

withコロナでどうい企業が生き残るのか?と問われれば、おそらく3つの条件が必要でないかと考えています。

①リーダーシップがとられていること。

トヨタもそうですが、優れた企業、この状況の中でも評価が高い企業の社長は明確なメッセージを内外に発信し続けています。

②経営戦略が明確であること。

「この状況下で何をすべきか?」が明確にされています。組織論的な考え方とも結びつきますが、コロナ禍で社内の動揺を抑えるためにはリーダーシップに加えて、新しい経営戦略の下で、具体的な方針を定め、広報、マーケティング戦略もそれに沿った形で進められる必要があります。

③会計・財務の基盤がしっかりしていること。

短期的な資金がショート(不足)しないように事業運営を管理し、必要な資金は借り入れる準備をしておく必要があります。事業の収益性が『コロナ禍』でどうなるのか?という点を明確に予想していなければ、事業は継続できません。適時情報開示を通じて、自社の財務状況を明確に利害関係者に伝達することも重要です。

星野リゾートは非上場の企業でありますが、不動産投資信託の形式で、星野リゾート・リート投資法人という、星野リゾートが100%出資している法人があります。

このリート投資法人の、投資信託に関連する財務情報から星野リゾートのおおよその財務状態を読み解くことが出来ます。

ただし、一定の限界があります。

財務情報はあくまでも星野リゾート・リート投資法人のものであり、星野リゾート本体ではない、ということです。

そのため、星野リゾート本体の財務内容については推測することにしかできません。ただし、実質的に星野リゾートに関連する経営状況、財政状態についても星野リゾート・リート投資法人が開示している決算発表資料、有価証券報告書から知ることが出来ますので、情報が不足している、ということはありません。

ただし、星野リゾートからも賃貸料を同法人が受け取る形になっていますので、この点は注意して読む必要があります。

2. J-RIEITの仕組みと星野リゾート・リート投資法人

類似の経営形態をとっている企業は宿泊業ではないですが、森ビルがありますね。

森ビルにより運営されている森ヒルズリート投資法人です。

こちらの決算期資料をみてもわかるように森ヒルズリート投資法人は、あの有名な六本木ヒルズを運営する会社です。いわゆるオフィス、住宅、商業施設などの賃貸料・テナント料の収益が同法人に集められていることが分かります。

星野リゾート・リート投資法人を含め不動産ビジネスにおいて利用されるのがJ-RIEITといわれる投資信託の仕組みです。

分かりやすく言うと以下のように図示できます。

J-REITの特徴は株式と基本的には変わりません。配当金は年2回通常行われることが多く、株式会社と比べて毎回の分配金が重視される傾向にある。J-REITは分配が重視されるため高い収益を上げることが求められる一方で、株主による経営の介入がないため、投資家と企業側(投資法人)がある意味で割り切った関係になっている、といえます。

なので、こちら星野リゾート・リート投資法人の投資信託の価格です。これをみて星野リゾートが成長していない企業である、と捉えると見誤ります。というのも星野リゾートは、急速な勢いで拡大しています。

成長に伴い1口当たりの分配金も増えています。

1口の価格が60万円付近だったのが現在は47万円付近まで落ちています。年2回ある分配金で2万円以上還元されていますから、3%以上の利回り(3/60)であることが分かります。今後の分配金が増えるか減るかは同法人の運営次第ですが、47万円で買うのもありかもしれません。

3. 星野リゾート(リート投資法人)の収益源は星野リゾート以外の賃料が半分以上

真っ先に疑問に浮かぶのはなぜ、こうしたスキームを使って星野リゾートは運営を行っているのでしょうか?なぜ星野リゾート本体が株式上場して資金調達をしないのでしょうか?

その理由は二つあります。

一つは、先ほども触れたように株主に介入されるということを防ぐため、といえるでしょう。投資法人は星野リゾートが100%出資している子会社ですので、星野リゾートの経営に意見できないのは投資家としては不満があるかもしれませんが、星野リゾートとしては自社の経営方針に株主は口を出してほしくないという姿勢が明確なのだと思います。

その代わり、分配金はちゃんとあげますよ、ということですね。

株式投資の世界にはインカムゲイン(配当金)狙いとキャピタルゲイン(株価上昇)狙いの二つのパターンがありますが、リート投資法人の形態をとっている同社は前者であり、投資信託自体の値上がりはあまり期待されていない、といえるでしょう。

もう一つは、星野リゾート(正確には星野リゾート・リート投資法人)の運営形態が不動産ビジネスの側面があるからです。他社の運営する不動産を所有し、そこから賃貸料を得ています。こちらをみると、収益源の半分以上が星野リゾート以外にあることが分かります。

ANAクラウンプラザ、ハイアットリージェンシー大阪などです。かつ全体の賃料をみて分かりますように、ANAクラウンプラザ関連の賃料が1,506百万円とかなり多くの部分を占めていることが分かります。また全体の実績賃料も、星野リゾート運営2,497百万円、星野リゾート以外の運営3,657百万円と、全体の賃料では、星野リゾート以外の方が大きいことも分かります。

かつ、この賃料は固定と変動で変化します。

固定+変動の組み合わせで成り立っているのが50物件で、変動のみが1物件、固定10物件です。売り上げに比例しますので、今回のコロナ禍において打撃は避けられません。

星野リゾート以外が運営しているところは、直接的にテコ入れするのは難しいでしょうから、他社の動向に依存しているところが弱点といえるでしょう。

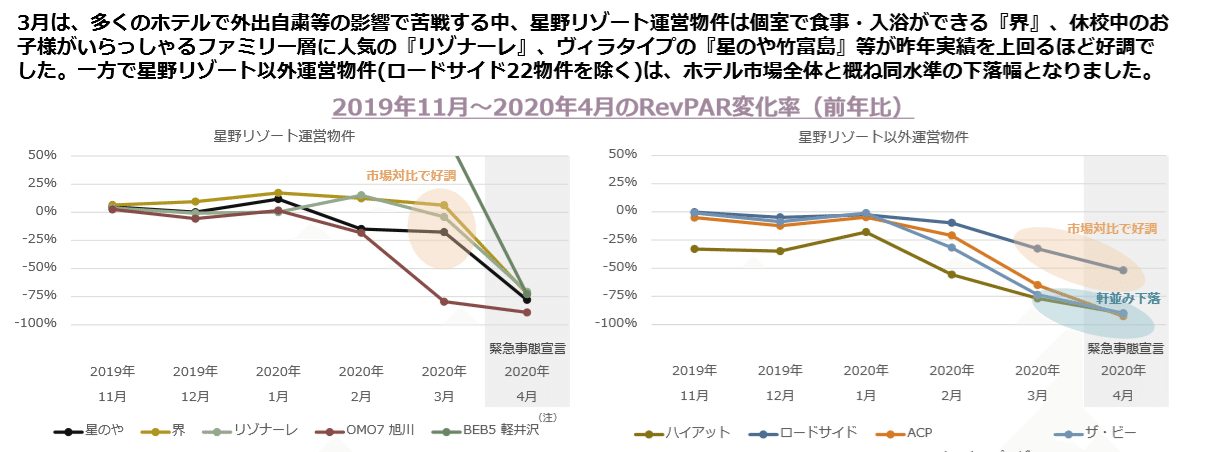

そのため同法人では星野リゾート以外の情報も読み解くことが重要になります。インバウンド減少の影響をいずれも受け、大きく下落していることが分かります。これをどのようにして回復させていくのか、もしくはある程度の下落は織り込みながらも、持ちこたえていくのか、が重要であることが分かります。

こちら見比べてみてもらえば分かるように星野リゾート以外のブランドの下落率は81.6%→71.7%、と83.3%→77.1%と比べて大きいことが分かります。かつこの数値は2019年5月~2020年4月のデータですから、今後、この数値が悪化したものが出てくることが容易に想像できます。

REITの決算報告は半年に一回行われます。2020年10月期(2020年4月~10月の結果)は、前期並みの収益を予想している一方で、2021年4月期は大幅の減少を見込んでいます。2020年10月期は、GO TOキャンペーンなどの宿泊需要が見込める一方で、再流行が懸念される冬季のシーズンはより厳しい見込みをしている、といえます。これは後述する需要予測と関係しているところです。

厳しめの予想をし、かつその時期の分配金も減少する、ということが予告されています。2021年4月期の分配金は、1口当たり5,107円とされているので、同時期の半分以下になります。この影響で投資信託の価格が下落したのだと思われます。

4. リーダーシップ、経営戦略、会計・財務の強さ

こうして保守的な見方をする一方でリーダーシップ、経営戦略、会計・財務の観点からは、明確な方向性と対策が講じられていることがうかがえます。

この1枚が一番大事なところかもしれません。安全安心におもてなしをするための対策を練っている、ということが伝わってきますね。

まずどういった見立てをしているのか、ですが、旅行需要予測がされています。こちらもかなりシビアに見ている、といえます(再流行も織り込まれています)。

リバウンドのような形で需要が戻ると予想されています。ただしそれは一時的であり、そこからまた下落する、と予想しています。旅行の意欲が旺盛になり、そこで一時的に回復するものの、下落と回復の波を繰り返しながら戻っていくと考えているようです。感染者数もまた増加するフェーズがあり、それに伴い需要も減少するということも織り込まれていることが分かります。

Go Toキャンペーンについても言及されていますね。こうしてみると使わない手はないな、と思ったりしますね(私たちの税金が投入されているわけなので、いかないと資金は回収できないですね)。経営戦略・マーケティング戦略も明確です。

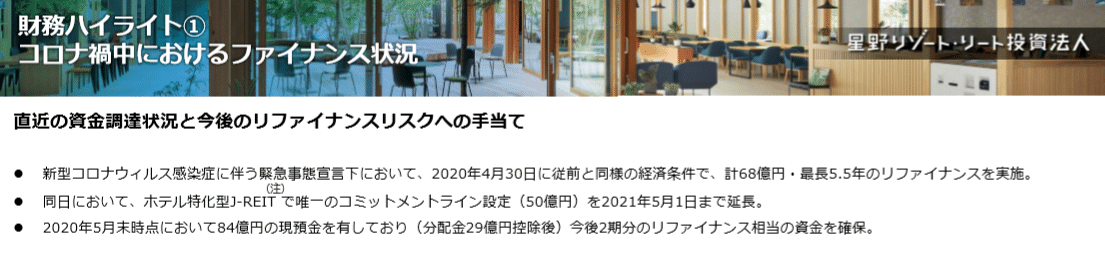

さらに会計・財務については資金調達を新規に行ったことも書かれています。

現預金の確保(84億円に加えて、コミットメントライン、いわゆる銀行からの貸し出しを受けられる枠も50億円確保しています)。

さらに外部成長としてはホテル旅館ファンドを立ち上げることも表明しています。この時期にかなりの攻めの姿勢がうかがえます。

総額100億円規模ということですね。こちらはまだ反映されていませんが財務部分について少し詳しく見ていきましょう。同法人の負債・純資産の部です。

長期借入金は前期(半年前、2019年10月期)と比べて増えています。

51,561,246千円→59,381,403,000千円となっています。先ほどのリファイナンス(68億円部分)は4月30日に実行されたようですからその分も織り込まれていると思われます。

出資総額がJ-REITに出資している投資家たちのものです。今回、ファンドを新しく立ち上げることになっています。

こちらのファンドに関するリスクについて考えてみます。

通常の企業であれば、事業で儲けた収益を蓄積→新規投資、というサイクルですが、

星野リゾートの場合、新規事業においてこうした新しい出資を募るファンドを設け、そこに出資してもらう人を募り、事業を開始する、というスキームですので、こうしたサイクルでは行われていません。

個々の案件が不動産投資の案件として評価され、そこで収益を上げていくことが志向されています。

かつ、共同ファンドですので、星野リゾートがとるリスクは限定されています。おそらく運営面ではスタッフを派遣することになるとは思いますが、出資額以上のリスクは負わないようにしているでしょう。

つまり、投資した案件がうまくいかなければ損失が発生しますが、個々のファンドの案件になるでしょうから、うまくいかない場合のリスクヘッジもなされる形になる、と思われます。

*もちろん細かなところをみてみなければ分かりませんが。

こうしたファンド形式での出資を募るやり方は、こちらの会社もそうですね。

企業の株式上場は資金調達の手段ですが、同社異なるやり方をしています。個々の投資案件をファンド化して出資を募るというやり方を今後加速させていきそうです。こうしたやり方で、財務的なビジネスリスクを限定して行うことが可能です。星野リゾートの出資者がいる限りは成り立つビジネススキームです。

とはいえ、会計・財務、いわゆるファイナンスはあくまでも円滑な資金調達の手段にすぎません。最終的には投資した案件の事業が収益化されるかどうか。その一点にかかっているといえるでしょう。

5. 星野リゾートのビジネスモデルの強みとリスク

星野リゾートは貪欲な成長志向を持っている企業です。各地域にある旅館・リゾート施設を買収して、それを再生させていくというビジネス・スキームです。他地域での進出を加速するためには多額の資金が必要であり、資金を集めやすい形態をとっている、ともいえます

そして、星野リゾートは他社の不動産を保有し、賃貸ビジネスで収益を上げている側面があります。これは同社の一つのリスクヘッジのあり方ですが、変動の賃料形態なので、コロナ禍において他社の動向に左右されるところがあるのはリスクといえます。今後は、事業ポートフォリオとして星野リゾートブランドを50%以上にしたい、といっているのは、こうしたリスクを認識しているから、でしょう。

ファンドに出資する企業がいるのもそれだけ星野リゾートの手腕に期待しているから、であって、いったん収益が悪化すれば、一連の流れが逆回転する、ということもありえます。

リスクをヘッジしているとはいえ、投資した案件をスムーズに収益化することが出来るかどうか。そのことが問われています。

コロナ禍においてさらに規模を拡大させていくであろう、星野リゾート。この同社の動向を注視する必要がありますね。なお、個人的には…各地域にある特色のある宿泊・ホテル施設の奮闘を期待しております。