新NISA配当目的永久保存株

注意事項

当然ですが、ここに書いてあることは所詮個人の勝手な妄言であり、内容をよく考えられた上で自己責任で投資は行ってください。

当方は一切の資格を持たないので一切の責任を負うこともできません。

ご了承の上お読みいただければ。

基本戦略

新NISAは成長投資枠が年240万、積立が120万の枠がある。成長投資枠では各種個別株や上場投信も買える。

ここで重要なのがNISAでは配当も無税になるという点である。米株は配当にアメリカの税が乗るので配当目当てでは不利になる。日本株の配当優良株を永久保有していれば無税で毎年配当金を受け取ることができる。会社が倒産するなどなければ確実に勝てる無敵の戦略である。

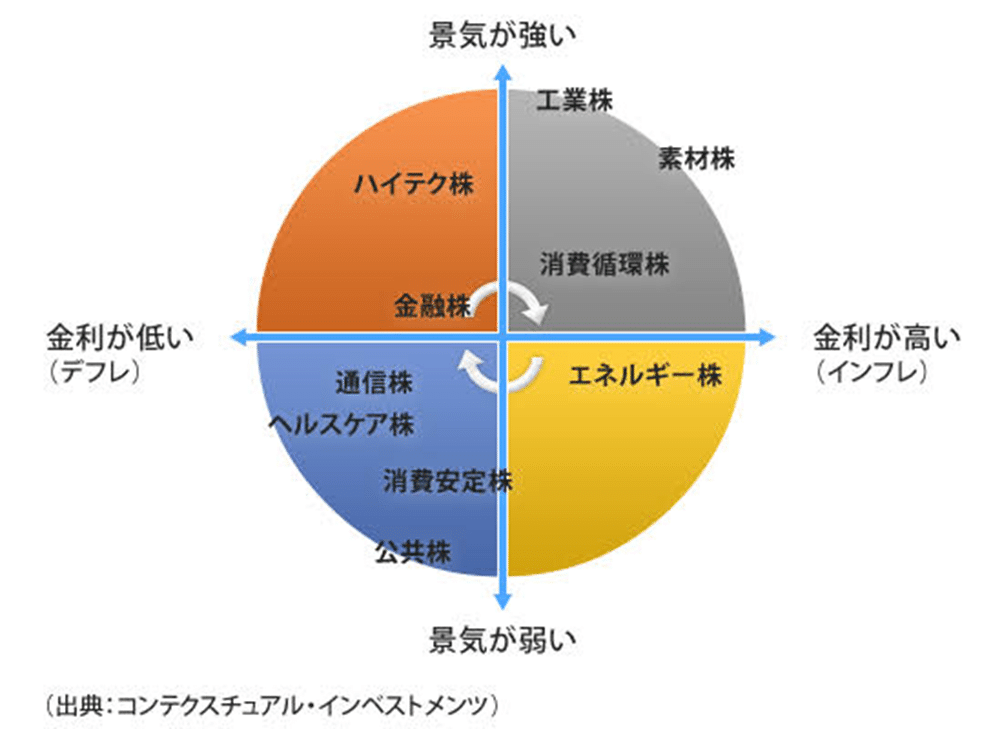

図のように景気循環の中で強い株、弱い株が存在する。超長期で保有する場合、一喜一憂を防ぐためにもなるべくこのセクターごとの分散を意識したい。面倒なら高配当ETFにしても良いが、管理手数料は取られるので効率が落ちる点は注意。

現在は右側の象限が同時に沸き立っているよくわからない景気状態にある。しかし欧州や中国が景気後退入りしているように、いずれその時は来るだろう。なので、これらの象限の株は手控え、なるべく左側の銘柄を確保しにかかる事を基本戦略としたい。

良さげな銘柄

• NTT(通信)

政府が筆頭株主であるため配当が下がらないだろう事が魅力。配当利回り2.75% IOWNやラピダスが上手くいくかでギャンブル要素もややあり。

• コマツ(公共)

配当性向40%以上、営業利益率10%以上、建設機械世界シェア2位。好業績が積み上がっている上で景気悪化にも強い公共株の面もある

• 武田薬品工業(ヘルスケア)

ヘルスケア領域日本最大手。世界トップ10の薬品会社でもある。配当利回り5.5%、配当を下げたことがない事も人気の秘訣

• SBIホールディングス(金融、ハイテク)

日本株で金融を買うならここしかないだろう。一株益が激減してるのが心配だがしゃーない。

配当も安定しないがしゃーない。

配当性向30%?

前期実績で116%という脅威の数字を叩き出しており配当に対する熱い想いが伝わってきてるので安心感はある。

• 日本郵船(景気敏感、消費循環株)

コロナ後の景気回復で大化けした海運株たちの王。景気に影響を受けやすいので落ちるところまで落ちると酷い。事実リーマンから10年以上放置されてた株でもある。正直次に景気後退迎えてからでも良いんじゃないかと思わないでもない。が、好きな株はいつ買っても良いのだ。どうせ未来永劫売らないのだから。配当性向30%、利回り3.5%

• ブリヂストン(素材、工業)

配当利回り3.31% 配当性向40%

業績好調かつBEV需要で優秀なタイヤメーカーは引っ張りだこになる事間違いなし、伸びる。

正直この中でダントツイチオシ

• ナブテスコ(工業)

配当利回り2.98%、配当性向35%以上、昨年実績95%

産業用ロボット関節部品で世界シェア60%

平年の利益率10%以上

今後ロボット産業が活性化していく中で伸びていく成長企業でもある

• INPEX(エネルギー)

配当性向40%、国内エネルギー最大手

補助金のおかげでさぞや儲かっている事だろう。後からでいい。

この記事が気に入ったらサポートをしてみませんか?